核心观点

通过对2010年以来,我国内地31个省区信贷融资、债券融资和股权融资的梳理分析,可以发现,在以上3个主要融资渠道视角下,我国资金流向在省区层面呈现出明显的分化现象。总体而言,江苏、浙江等东部沿海省区的融资明显好于四川等中部区域、新疆等西部区域和辽宁等东北区域,在东部沿海省区中,浙江等南方区域明显好于河北等北方区域,并且这一分化趋势还在持续加剧。

信贷融资视角:信贷融资呈现出明显的区域分化特征,并且分化呈现加剧态势

第一,2016-2021年相比于2010-2015年,浙江、广东、上海和江苏等4个省区信贷增速中枢是处于上行态势,而其余27个省级行政区域的信贷增速中枢均处于下行态势。

第二,信贷增速中枢的变动在省级行政区域层面具有明显的区域特征,2016-2021年相比于2010-2015年, 浙江等4个省区信贷增速中枢在向上移动,江西等14个省区信贷增速中枢回落幅度在5个百分点以内,福建等13个省区信贷增速中枢回落幅度在5个百分点以上。总体来看,西部区域和东北区域的信贷中枢回落明显高于其他区域。

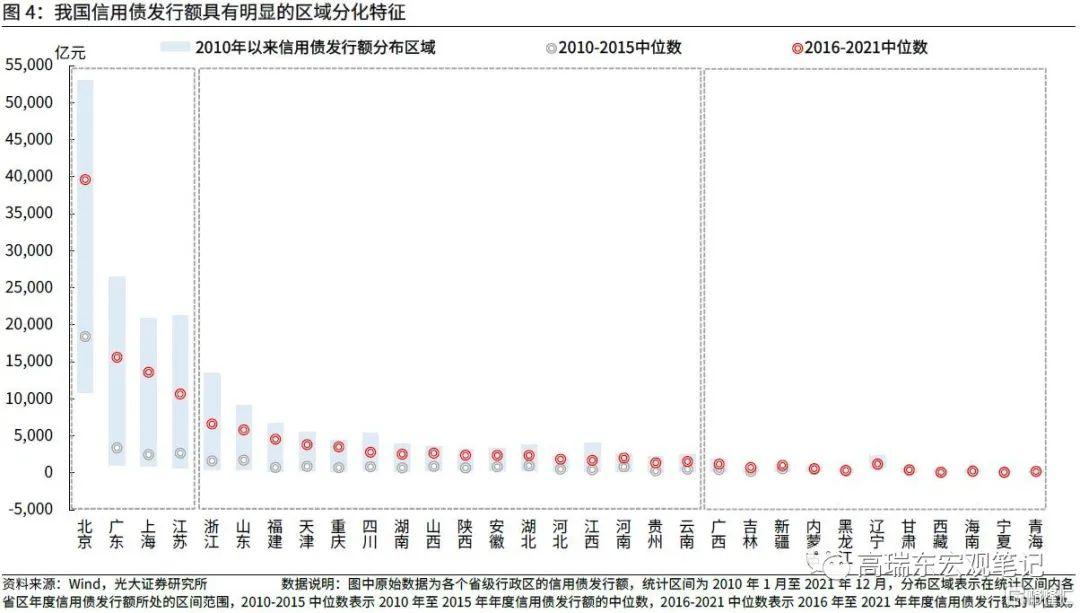

信用债融资视角:广东、上海、江苏等省区的信用债发行额明显高于其他省区

第一,信用债融资额中枢的变动在省级行政区域层面具有明显的区域特征,2016-2021年相比于2010-2015年, 北京等4个省区信用债融资额中枢上行超过5000亿元,浙江等16个省区信用债融资额中枢上行超过1000亿元,广西等11个省区信用债融资额中枢上行幅度在1000亿元以内。

第二,无论是信用债融资额绝对值较高的省区,还是信用债融资额中枢增幅(2016-2021年相较于2010-2015年)较大的省区,均主要集中在北京、广东省、上海、江苏、浙江等东部沿海区域,尤其是东部沿海区域的南方区域。信用债融资额中枢增幅较小的省区,主要集中在青海省、西藏、新疆、黑龙江、辽宁、吉林等西部区域和东北区域。

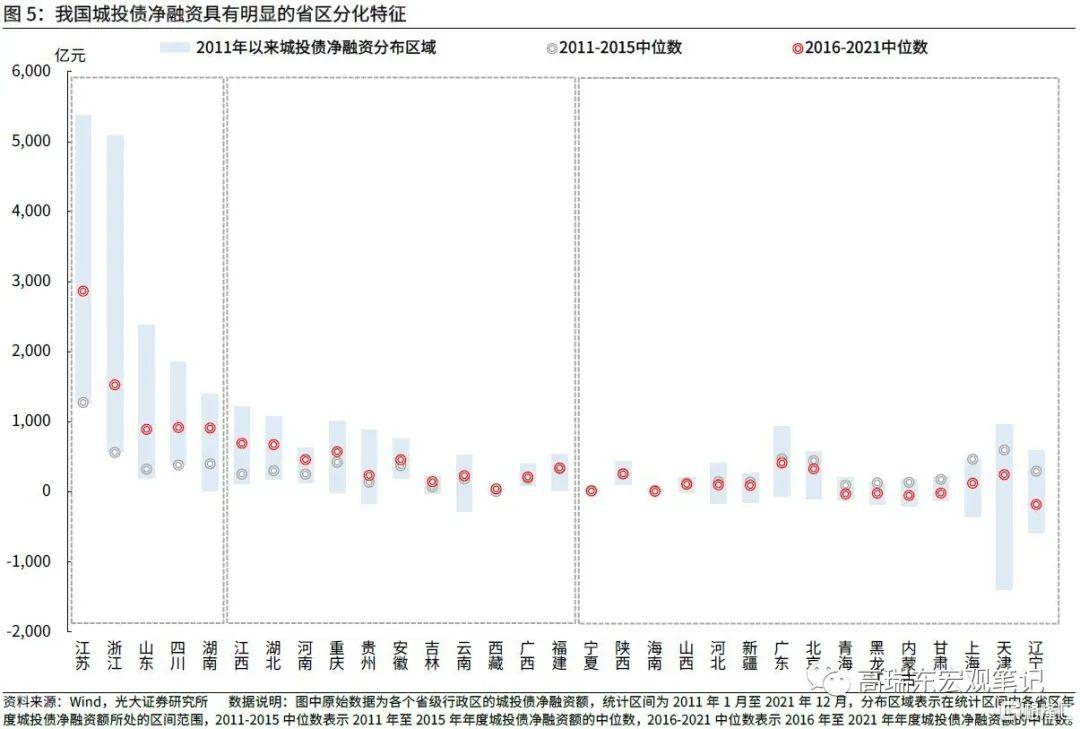

城投债融资视角:江苏、浙江、山东、四川等省区近几年城投债净融资多增明显

城投债净融资额中枢的变动在省级行政区域层面具有明显的分化特征,2016-2021年相比于2011-2015年,江苏等16个省区城投债净融资中枢呈现上行态势,其中,江苏等5个省区城投债净融资额中枢上行超过500亿元;宁夏等15个省区城投债净融资中枢呈现下行态势,其中,北京等8个省区城投债净融资额中枢下行幅度超过100亿元。

股权融资视角:上海、浙江、北京及广东等省区的股权融资明显高于其他省区

股权融资额中枢的变动在省区层面具有明显的区域特征,2016-2021年相比于2010-2015年,上海等25个省区股权融资额中枢呈现上行态势,其中,上海等4个省区股权融资额中枢上行超过1000亿元,江苏等10个省区股权融资额中枢上行超过100亿元;西藏等6个省区股权融资额中枢呈现下行态势。

一、信贷融资呈现出明显的区域分化

信贷融资呈现出明显的区域分化特征,并且近年来区域分化呈现加剧态势。

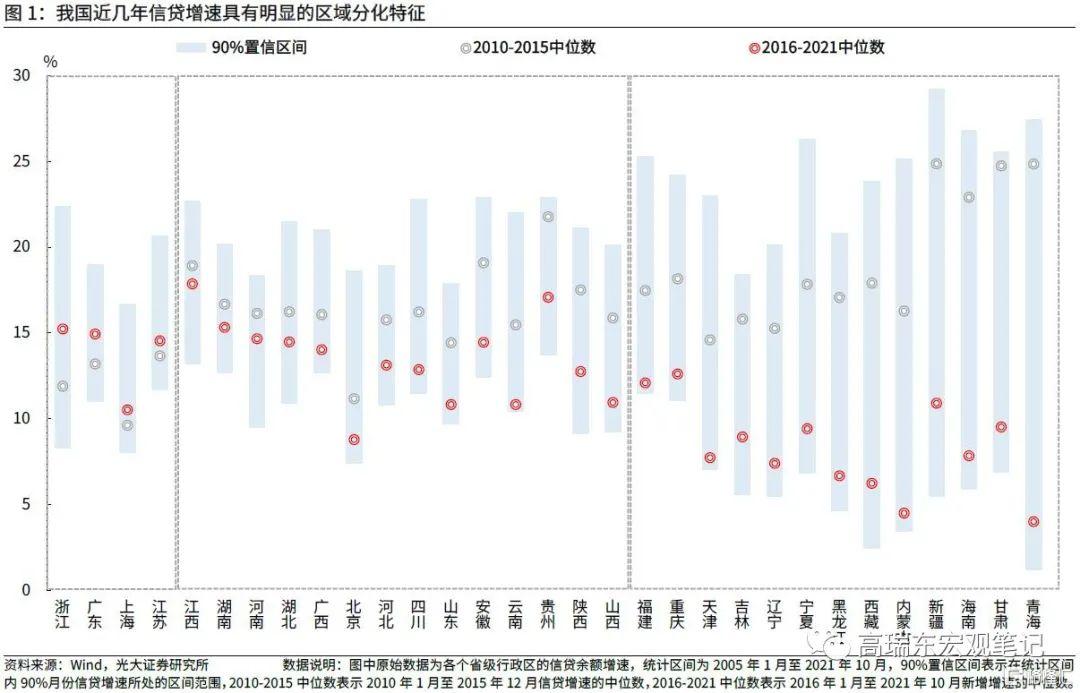

为了观察信贷增速的区域特征,我们选取2005年1月至2021年10月省级行政区域的信贷余额增速作为样本空间,将统计区间内各个区域90%月份信贷增速所处的区间范围作为90%置信区间,将2010年1月至2015年12月信贷增速的中位数作为基准,将2016年1月至2021年10月信贷增速的中位数作为当前信贷水平。通过当前信贷水平与基准的差值对31个省级行政区域正序排序,可以看到,

第一,2016-2021年相比于2010-2015年,浙江、广东、上海和江苏等4个省区信贷增速中枢是处于上行态势,而其余27个省级行政区域的信贷增速中枢均处于下行态势。

第二,信贷增速中枢的变动在省级行政区域层面具有明显的区域特征,2016-2021年相比于2010-2015年, 浙江等4个省区信贷增速中枢在向上移动,江西等14个省区信贷增速中枢回落幅度在5个百分点以内,福建等13个省区信贷增速中枢回落幅度在5个百分点以上。总体来看,西部区域和东北区域的信贷中枢回落明显高于其他区域。

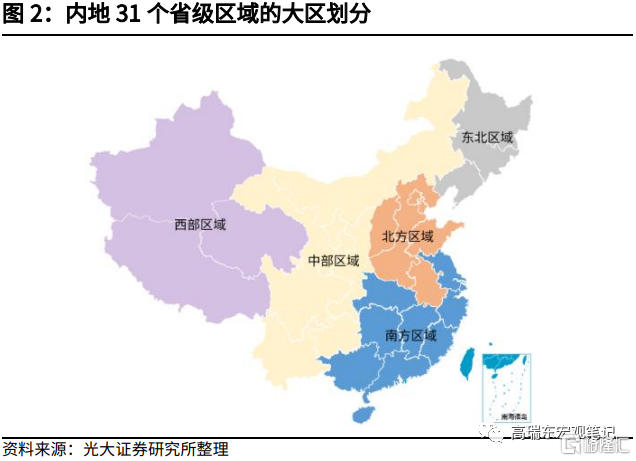

为了更为方便的观察和研究信贷增速区域分化的特征与动因,我们将内地31个省级行政区域分为5大区域,分别为:

1. 东北区域:黑龙江省、吉林省、辽宁省;

2. 北方区域:北京、天津、河北省、山东省、山西省、河南省、安徽省;

3. 南方区域:上海、江苏省、浙江省、江西省、福建省、广东省、广西省、湖北省、湖南省、海南省;

4. 中部区域:内蒙古、陕西省、甘肃省、四川省、重庆、贵州省、云南省、宁夏;

5. 西部区域:青海省、新疆、西藏。

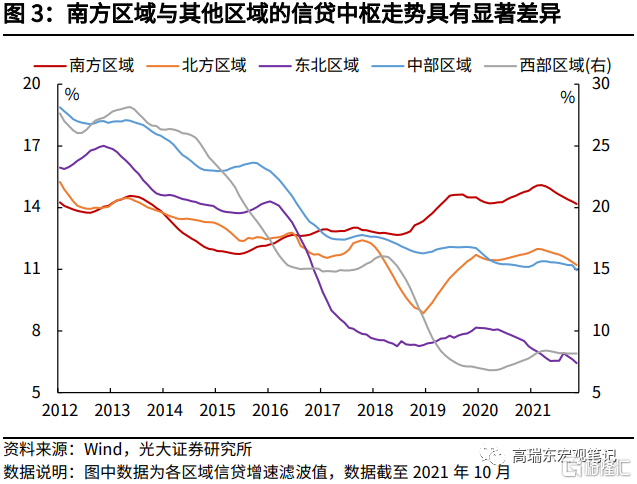

若我们按照以上区域划分标准,重新审视2012年以来各区域的信贷增速,则会发现:

第一,东部沿海区域(北方区域和南方区域)的信贷增速中枢整体好于中部区域、西部区域和东北区域。

第二,在东部沿海区域内部,南方区域信贷增速中枢明显好于北方区域。2012-2019年,北方区域信贷增速中枢持续下行,2019年以来呈现修复态势。南方区域信贷增速中枢与其他区域则具有明显差异,仅在2012-2015年信贷增速中枢有小幅下移,随后便持续上行。

第三,西部区域信贷增速中枢的下降最为明显,从2012年26.8%的中枢水平下降至2021年8.2%的中枢水平。其中,信贷增速下降最快的两个时间段分别为2013年5月至2016年5月,以及2018年4月至2019年11月。

第四,东北区域信贷增速中枢的下降速度仅次于西部区域,从2012年16.5%的中枢水平下降至2021年6.7%的中枢水平。其中,信贷增速中枢下降最快的阶段为2016年1月至2018年5月。

第五,2012年以来,中部区域信贷增速持续下行,从2012年18.3%的中枢水平下降至2021年11.3%的中枢水平。其中。2015年11月至2017年4月是中部区域信贷增速中枢下降最快的时期。

二、债券融资呈现出明显的区域分化

信用债融资视角下,信用债发行额具有明显的区域性特征,广东、上海、江苏、浙江等南方省区的信用债发行额明显高于其他省区。

为了观察信用债融资的区域特征,我们选取2010年1月至2021年12月省级行政区域的信用债发行额作为样本空间,将统计区间内各个区域2010年至2021年的年度信用债发行额,所处的区间范围作为分布区域,将2010年至2015年的年度信用债发行额的中位数作为基准,将2016年至2021年的年度信用债发行额的中位数作为当前信用债融资水平,通过当前信用债融资水平与基准的差值对31个省级行政区域正序排序,可以得到下图。可以看到,

第一,信用债融资额中枢的变动在省级行政区域层面具有明显的区域特征,2016-2021年相比于2010-2015年, 北京等4个省区信用债融资额中枢上行超过5000亿元,浙江等16个省区信用债融资额中枢上行超过1000亿元,广西等11个省区信用债融资额中枢上行幅度在1000亿元以内。

第二,无论是信用债融资额绝对值较高的省区,还是信用债融资额中枢增幅(2016-2021年相较于2010-2015年)较大的省区,均主要集中在北京、广东省、上海、江苏、浙江等东部沿海区域,尤其是东部沿海区域的南方区域。信用债融资额中枢增幅较小的省区,主要集中在青海省、西藏、新疆、黑龙江、辽宁、吉林等西部区域和东北区域。

注:信用债主要包含金融债、企业债、公司债、中期票据、短期融资券、项目收益票据、定向工具、政府支持机构债、标准化票据等。

城投债融资视角下,城投债净融资额具有明显的省区分化特征,江苏、浙江、山东、四川等省区近几年城投债净融资多增明显。

为了观察城投债融资的区域特征,我们选取2011年1月至2021年12月省级行政区域的城投债净融资额作为样本空间,将统计区间内各个区域2011年至2021年的年度城投债净融资额所处的区间范围作为分布区域,将2011年至2015年的年度城投债净融资额的中位数作为基准,将2016年至2021年的年度城投债净融资额的中位数作为当前城投债净融资水平,通过当前城投债净融资水平与基准的差值对31个省级行政区域正序排序,可以得到下图。可以看到,

第一,城投债净融资额中枢的变动在省级行政区域层面具有明显的分化特征,2016-2021年相比于2011-2015年,江苏等16个省区城投债净融资中枢呈现上行态势,其中,江苏等5个省区城投债净融资额中枢上行超过500亿元;宁夏等15个省区城投债净融资中枢呈现下行态势,其中,北京等8个省区城投债净融资额中枢下行幅度超过100亿元。

第二,无论是城投债净融资额绝对值较高的省区,还是城投债净融资额中枢增幅(2016-2021年相较于2011-2015年)较大的省区,主要集中在江苏、浙江、山东等东部沿海区域,尤其是东部沿海区域的南方区域。

三、股权融资呈现出明显的区域分化

股权融资视角下,股权融资额具有明显的区域性特征,上海、浙江、北京及广东等省区的股权融资明显高于其他省区。

为了观察股权融资的区域特征,我们选取2010年1月至2021年12月省级行政区域的股权融资额作为样本空间,将统计区间内各省区年度股权融资额所处的区间范围作为分布区域,将2010年至2015年的年度股权融资额的中位数作为基准,将2016年至2021年的年度股权融资额的中位数作为当前股权融资水平,通过当前股权融资水平与基准的差值对31个省级行政区域正序排序,可以得到下图。可以看到,

第一,股权融资额中枢的变动在省区层面具有明显的区域特征,2016-2021年相比于2010-2015年,上海等25个省区股权融资额中枢呈现上行态势,其中,上海等4个省区股权融资额中枢上行超过1000亿元,江苏等10个省区股权融资额中枢上行超过100亿元;西藏等6个省区股权融资额中枢呈现下行态势。

第二,无论是股权融资额绝对值较高的省区,还是股权融资额中枢增幅(2016-2021年相较于2010-2015年)较大的省区,主要集中在上海、浙江、北京、广东等东部沿海区域,尤其是东部沿海区域的南方区域。

注:股权融资主要包含在上交所、深交所等股权市场的首发、增发、配股、优先股、可转债、可交换债融资。

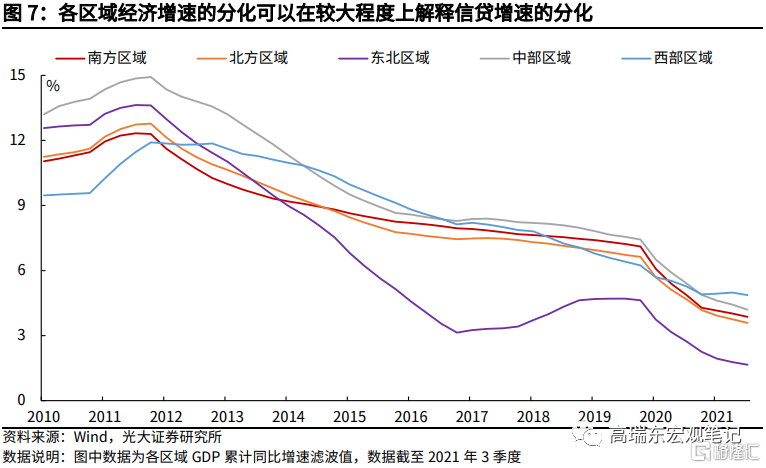

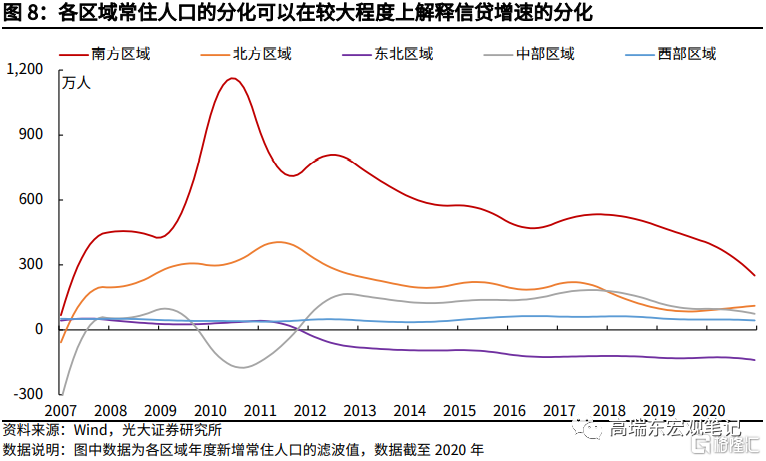

四、经济和人口与融资分化具有一致性

区域经济增速分化与融资分化具有较强的一致性。如果我们用各省级行政区的GDP累计值对GDP累计同比增速进行加权,计算上述五个区域的经济增速。可以发现,2010年以来,东北区域经济增速的下行最为明显,其次是中部区域,而南方区域和北方区域经济增速下行幅度则相对较小,与各个区域融资增速的分化表现较为一致。

新增常住人口分化与融资分化具有较强的一致性。如果我们用各省级行政区的新增常住人口,观察上述5个区域的人口迁移变化。可以发现,2012年以来,东北区域的常住人口一直呈现负增长态势,并且人口外流趋势渐趋明显。除东北区域外的四个区域,常住人口则一直呈现净增长态势,其中,南方区域常住人口的净增长最多,北方区域和中部区域在2018年后则较为相近。各个区域常住人口的分化与融资增速的分化表现较为一致。

在某种程度上,融资分化和经济、人口分化是互为因果、互相加强的一个过程。但在这个过程的源头,更多还是经济和人口趋势先出现分化,进而带来了融资分化,从而开启了这个螺旋加强的分化过程。

本篇是区域失衡的上篇,重在阐述2010年以来,我国在区域层面呈现出的资金流向分化。在区域失衡的下篇,我们将重点就资金流向分化的深层次原因展开更为详细的论述。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员