进入2022年,美联储货币政策转向正常化似乎已经没有悬念。由于本轮美联储量化宽松规模史无前例,紧缩路线很可能较以往不同。在当下通胀压力大幅抬升、期限利差低、美联储资产负债表规模大的背景下,美联储已开始探讨提前缩表的可行性,但是否提前、提前多久却依然存疑。

一、美联储货币政策正常化面临的挑战

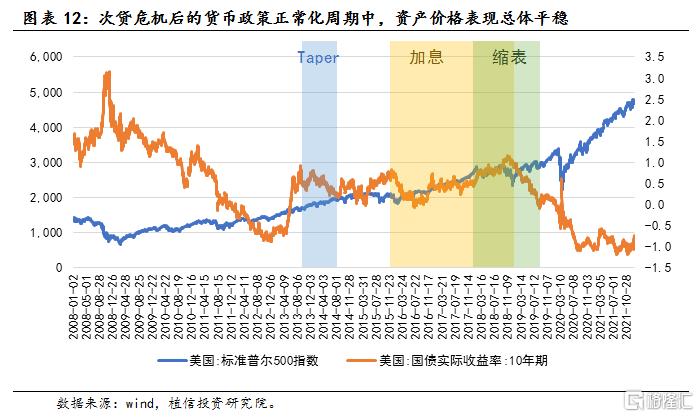

尽管“Taper-加息-缩表”的货币政策正常化路径在2014-2019年运行平稳,但今时的经济环境与往日不同。美联储面临的挑战在于,面对更高的通胀压力和充满不确定性的经济前景,如何在尽量不惊扰资本市场的情况下,用比以往更快的节奏执行货币政策正常化操作,以有效控制通胀预期;同时还需要妥善处理货币政策正常化对美国国债偿债成本的溢出效应。

通胀高企、就业市场偏紧,美联储需要尽快开启货币政策正常化操作以重建信誉

与2015年第一次加息开启之前相比,当前的美国通胀高企、就业市场偏紧,在Taper结束后,美联储不再有时间耐心观望市场反应,并逐步出台、修改货币政策正常化原则和计划。由于前期对于通胀形势的判断失误,美联储需要尽快抑制通胀预期,以重建市场对于美联储的信心。

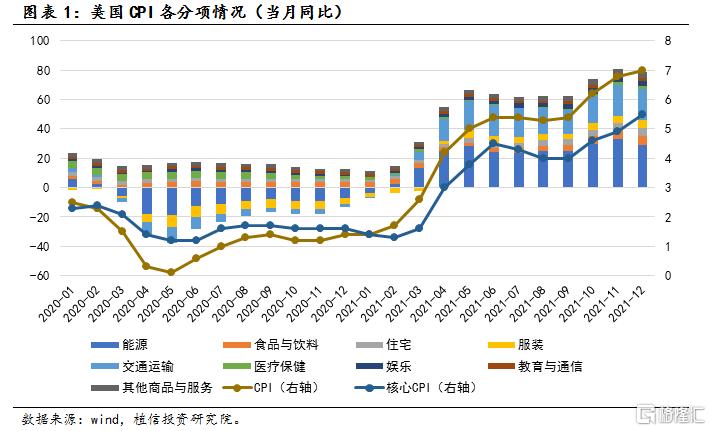

美国通胀高企,12月同比CPI通胀率上升至7.0%,核心CPI通胀率上升至5.5%。从分项来看,通胀有扩散趋势,除能源、交通运输、服装等受基数效应影响较大的分项之外,住宅和食品饮料领域通胀依然处于高位,而娱乐和其他商品与服务项下通胀压力也开始有所提高。

对于美国民众来说,通胀率在各领域的扩散带来的直接感受便是各方面生活成本的增加,尽管工资也有所增长,但仍难敌高通胀带来的负面效应。因此,无论美联储对于未来的通胀走势判断如何,都需要首先帮助美国政府在中期选举之前稳定民心,稳定住消费者对于通胀的预期,防止通胀预期自我强化。

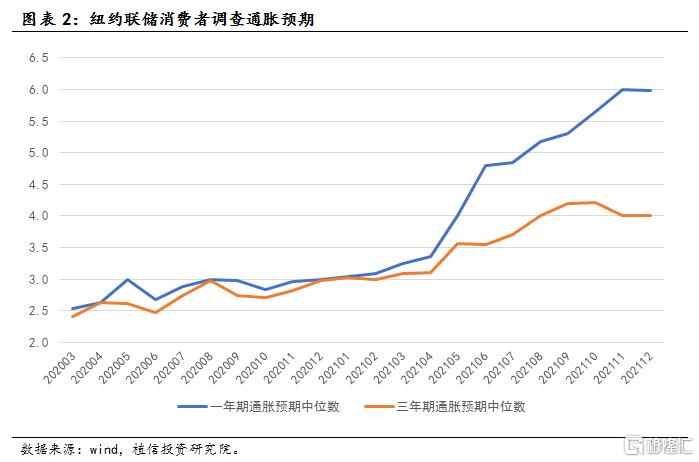

自2020年下半年以来,美联储对于通胀的态度经历了从咬定通胀暂时性到承认通胀持续性的转变。前期的判断失误对于美联储的信誉造成了一定损害,在“工资-通胀”螺旋有可能形成的情况下,美联储需要尽快行动以挽回市场信心。因此,在12月的FOMC会议中,美联储做出了偏“鹰”的姿态。只要让市场相信美联储加快紧缩的决心,就可以首先稳定通胀预期,而以后美联储的态度仍有可能会随着通胀压力的消退,再次转向偏“鸽”。从纽约联储调查来看,消费者的三年期通胀预期中位数拐点已经在2021年10月出现,一年期通胀预期中位数拐点或也已经在11月出现;从美国国债中包含的通胀预期来看,远期盈亏平衡通胀率已有所下降,预示着美国通胀或许已面临拐点。

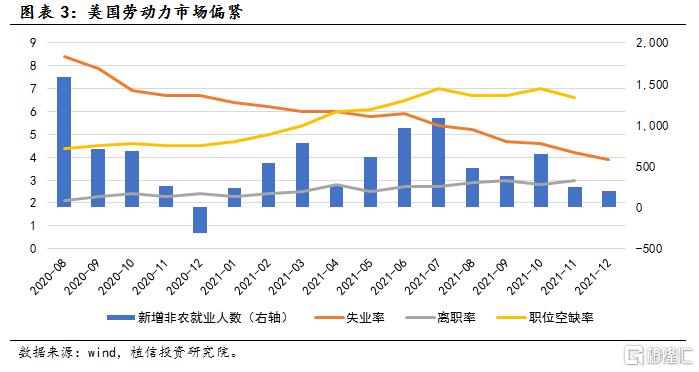

尽管近几个月的新增非农就业数据不及预期,但失业率已降至4%以下、离职率位于3%左右的高位、职位空缺率虽边际下滑但仍在6.6%的高位,说明劳动力依然供不应求,劳动力市场偏紧,短期内就业不会成为美联储收紧货币政策的障碍。

经济前景的不确定性影响美联储操作手段选择

在12月的FOMC会议上,美联储对于经济前景的表态相当乐观,将2022年的GDP增长预期上调至4%。会议纪要指出,居民消费和企业补库需求将支持经济强劲增长,美国经济增长动力充足、前景可期,而非处于滞涨或衰退阶段之中。市场预期直接影响资产价格,在很大程度上决定了美联储的货币政策转向是否能成功“软着陆”。美联储希望建立市场对于经济前景的信心,以稳定资产价格。但2022年美国经济增长的前景仍存在不少不确定性,对美联储货币政策的操作手段选择提出了挑战与限制。

一是疫情的后续演变趋势较难确定,需要美联储的操作保留一定可逆性。疫情是最大的不确定变量,虽然奥密克戎的致病性较低,但仍不能排除后续会再有新变种、新情况出现,对全球供应链恢复和经济发展形成制约。因此,对于美联储而言,理想的货币政策正常化手段应具有一定可逆性,在疫情发展趋势更为明朗之前,美联储需要保留能够逆转其紧缩操作的能力。

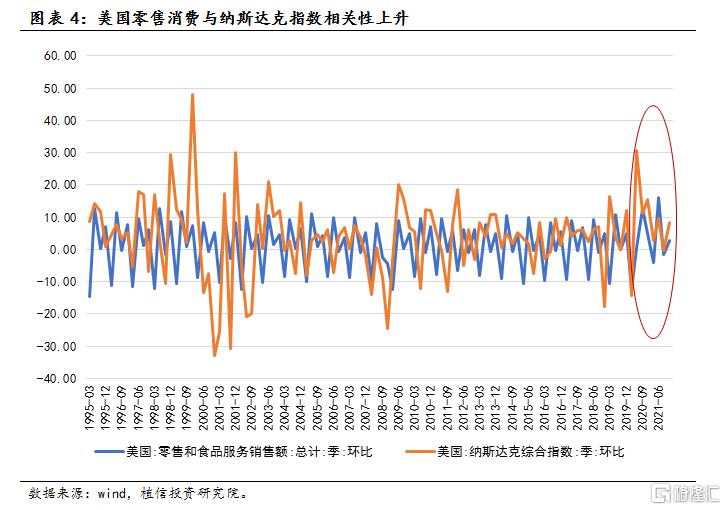

二是美国居民消费与股市的关联性上升,美联储为支撑经济增长需要尽量保证权益类资产价格的稳定。2020年3月至2021年12月,美国零售数据与纳斯达克指数的相关性明显增加,相关系数达到51.7%。其原因主要在于量化宽松后流动性泛滥,伴随着Robinhood等低门槛交易平台的出现,大量散户进入美国股市,尤其是投资了纳斯达克指数中所包含的新兴科技领域公司。股市的上涨推动家庭财富增加,尽管很多散户实际并未进行获利了结,但在财富效应的推动下,其消费倾向依然明显上升。

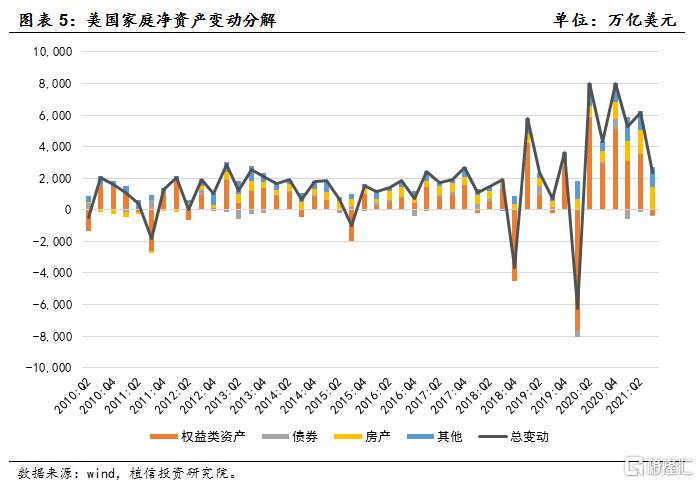

12月FOMC会议纪要指出,美国家庭的资产负债表情况较为健康,有望推动消费、支撑经济增长。的确,疫情爆发以来,在美联储大量放水之下,美国金融资产价格飙升,导致美国家庭财富积累增加;美国政府发放的财政补贴更是为其锦上添花,截至2021年三季度,美国家庭的净资产总额达到144万亿美元,为人均可支配收入的796%,比2019年同期高出了100%。

从资产负债表结构来看,2020年疫情爆发以来,美国家庭资产的增长中,约有73%来自于金融资产价值的增加;同时金融资产占总资产的比重也在不断增长,从2019年三季度的69.4%增长到2021年三季度的70.1%。在金融资产中,权益类资产是导致资产净值波动的主要来源,2020年三季度至2021年三季度,美国家庭净资产波动约有55%来自于权益类资产。

权益类资产的高波动性为美国居民消费埋下了不确定性的种子。如果美联储收紧货币政策引起股市大跌,散户被迫平仓,可能导致股价震荡加大,家庭资产负债表就有可能恶化,从而对居民消费形成抑制,在一定阶段内会影响经济增长速度。

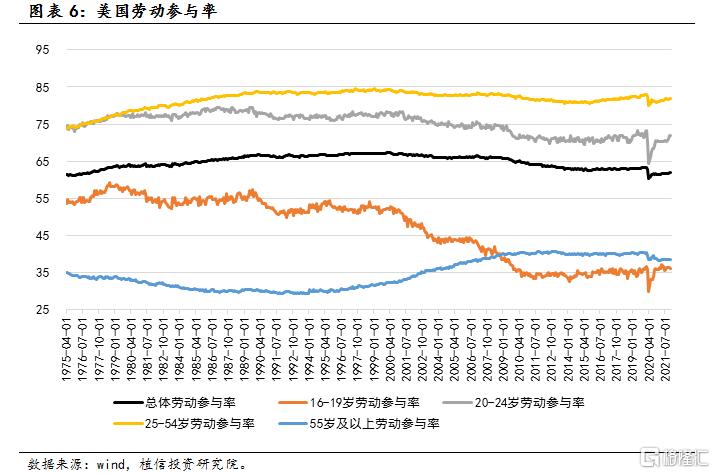

三是劳动参与率是否能够回升存在不确定性,美联储需要保持对劳动力市场的关注。近几个月以来,尽管其他各项就业数据持续改善,但劳动参与率却依旧徘徊于上世纪70年以来的低位,成为美国产出缺口继续收敛的一大阻碍,也是美联储目前最为关注的就业指标之一。

分年龄段来看,16-24岁人群劳动参与率其实已经回到了疫情前水平。2021年12月,16-19岁人群和20-24岁人群的劳动参与率分别高出2019年同期0.2%、0.3%。对整体劳动参与率恢复拖累最大的是55岁及以上人群,较2019年同期低1.8%;其次是25-54岁人群,较2019年同期低1.0%。

24岁以下青年劳动参与率的恢复得益于美国服务业活动重新开放,是2021年8月以来整体劳动参与率上升的主要原因。随着2022年美国疫情进一步得到控制,该年龄段人群劳动参与率可能仍有小幅上升的空间。由于疫情导致了一些中老年人群提前退休,55岁以上人群的劳动参与率可能很难提高。而25-54岁人群在疫情期间的财富状况、生活观念、家庭结构可能都出现了一些改变,是否会回到劳动力市场是个未知数。

劳动力供给的持续偏弱可能继续成为产出缺口收敛的阻碍。随着通胀在未来得到控制,就业有可能再次成为美联储权衡天平之上的重要砝码,美联储在收紧货币政策时,仍需注意对就业市场的影响。

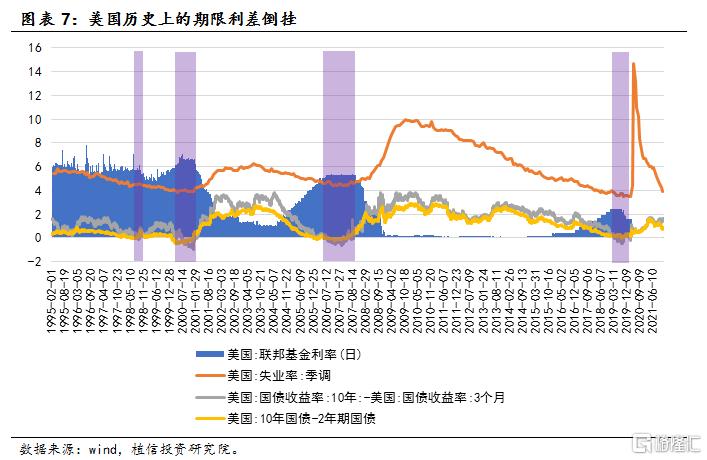

期限利差偏窄限制美联储加息空间

在以往的货币政策收紧周期中,加息预期往往会导致短端利率上行,因此通常伴随着期限利差的收窄。而期限利差的倒挂则往往伴随着失业率的提高,同时也意味着美联储的货币政策紧缩周期走到了尾声,开始转向宽松。

期限利差倒挂容易对实体经济产生负面影响。自1955年以来的15次加息周期中,只有三次没有在随后的18个月内触发经济衰退。在以往的货币政策收紧周期中,若10年期国债与3个月期国债利差收窄至93bp以内,即使不引发经济衰退,也会导致失业率上升。其原因是期限利差收窄不仅预示着市场对于长期经济前景的悲观预期,还代表着金融机构借短贷长的利润率下滑,期限利差收窄会导致金融机构要求的风险溢价上升、信贷供应减少,从而拖累实体经济活动。

历史上期限利差倒挂后,美联储往往不再继续加息。2000年4月期限利差出现倒挂,美联储遂于2000年5月结束了自1999年6月开始的加息周期;2006年6月期限利差出现倒挂,美联储遂即结束了2004年6月以来的加息周期;2019年3月,10年期与3个月期利差倒挂,随后美联储就停止了加息。

当前美国国债期限利差偏窄,留给美联储加息的空间不多。目前的10年期与3个月期美国国债利差在165bp左右,10年期与2年期美国国债利差在85bp左右。而2015年上一轮加息周期开启前夕,上述两个利差分别在200bp和120bp以上。即是说,与上一轮量化宽松退出时相比,尽管通胀压力更大,留给美联储加息的空间却较小。除非美联储能够有效证明未来美国经济增长强劲,以抬升长端利率;否则如果按12月FOMC点阵图中所示,美联储在未来两年进行6次加息,就很难不引发经济衰退。

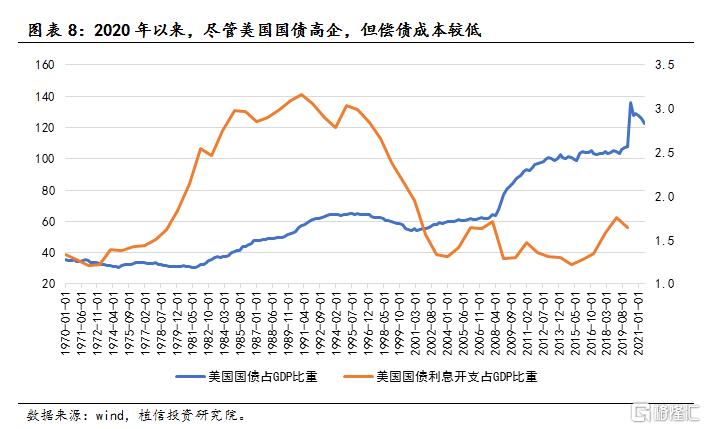

日益沉重的国债负担制约美联储加息

美联储如果想要扩大加息空间,需要推升长期利率以使期限利差走阔,但由于疫情期间本已债台高筑的美国政府进一步大幅举借,国债利率的抬升会导致美国财政部的利息开支大幅增加。因此,美联储加息也需要对财政部偿债成本的增加有所顾虑。

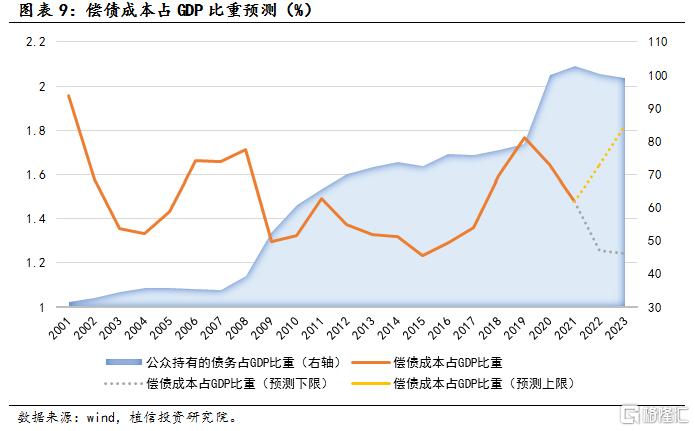

2020年疫情爆发以来,美国采取了大规模财政政策来刺激经济增长,联邦政府债务飙升至28万亿美元以上,占GDP比重升高至120%。但由于美联储将联邦基金利率下调至零利率下限,偿债成本只占GDP的1.6%左右。货币政策收紧后,国债收益率的抬升以及供求关系的改变,将导致政府偿债压力加大。2021年美国国债的平均偿债利率为1.4%,若美联储采取十分保守的紧缩路径,到2023年才开始收紧货币政策,由于财政赤字的收缩,偿债成本可能反而下降;反之,若美联储采取激进紧缩路线,平均偿债利率可能在2023年上升至1.7%,偿债成本占GDP比重可能上升至1.8%以上,并在随后几年继续上升,使得美国政府不堪重负。

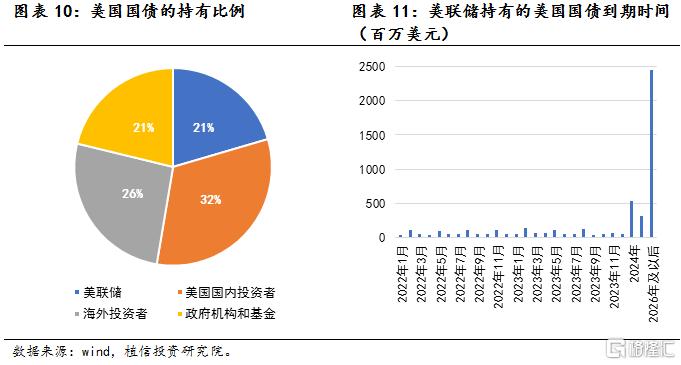

美联储缩表也会影响国债的供求关系。截至2021年3季度,美联储持有的美国国债约占整体国债市场的21%,其中约32%会在2020年和2023年到期。这意味着,多达整体市场6%的国债可能直接受到美联储缩表影响。随着财政刺激手段的退出,预计2022年起美国财政赤字将收缩,财政部发债需求可能减少,将有利于对冲部分美联储缩表的影响。

二、美联储货币政策正常化路径的预判

综上分析可以发现,对于美联储来说,当前合意的货币政策正常化手段应当既“快”又“稳”:首先见效应当要快,出手后能快速稳住通胀预期;其次收效更注重稳,面对疫情和经济增长的不确定性,当前的货币政策操作需要尽量减少对资本市场的扰动,并保留一定可逆性。美联储还需要面对期限利差偏窄下的加息空间限制以及国家债务高企下的政治压力。由此可以对美联储接下来可能采取的货币政策正常化路径做出一些基础性的判断。

更加注重预期管理,姿态大于动作

能够将见效快、灵活、可逆转等多重优点集于一身的货币政策操作可能首先应该是预期管理。尤其是面对当前严峻的通胀形势,在当下全球贸易渠道不畅、商品消费占比高于服务、金融市场蓄水能力饱和的背景下,通胀预期很可能自我强化,从而放大经济中由供需失衡引起的通货膨胀。随着2022年全球供应链继续恢复,管理通胀预期将会是抑制通胀的有效手段。

预计美联储将更加注重引导市场预期,可能“摆姿态”大于“做动作”。在12月的FOMC会议上,美联储摆出了极为偏“鹰”的姿态,将加快Taper、优先缩减MBS、加快缩表通通纳入讨论,导致会议纪要放出后美股应声下跌。但考虑到美国经济增长中存在的诸多隐忧,美联储未必会像目前所展示出的姿态快速收紧货币政策。货币政策正常化很可能是高高举起,轻轻放下。

缩表与加息之间的间隔时间可能变短

在上一轮量化宽松退出和货币政策收紧时,美联储缩表开始的时间距离第一次加息间隔了一年多,而在12月的FOMC会议中,与会者讨论了将缩表与加息间隔时间缩短的可能性。

提前缩表之所以变成可能,是因为美联储此前对于缩表的一些顾虑得到了解决。一方面,缩表分为主动卖出债券和停止再投资计划的被动缩表两种。如果实行主动缩表,考虑到美联储持有债券占比之大,很可能引起债券市场投资者恐慌;但被动缩表需要等待SOMA账户中债券到期,耗时可能较长、见效较慢。但巧合的是,目前美联储公开市场账户中持有的债券的平均期限较短,在2022年和2023年分别约有占总持有量16%的国债到期,且每月到期数额也较为均匀,可操作空间较大。

另一方面,此前美联储担忧过早缩表会对市场放出过于强烈的紧缩信号,可能导致市场利率失控。但美联储对此的担忧很可能在此次货币政策转向中有所减少。一是在2017-2019年的缩表过程中,美国股市和债市表现总体平稳,并未出现投资者恐慌导致利率失控的情况;二是目前金融系统内流动性泛滥,隔夜逆回购工具使用量高达1.5亿以上,美联储基于超额准备金利率的“利率下限机制”调控手段有效性较高。2019年,缩表后存款准备金减少,尽管准备金的总量充足,但不同银行持有准备金数量分化程度较高,部分银行需要从私人回购市场上募集资金,导致SOFR利率超过IOER利率,而此次从隔夜逆回购工具的高额使用量来看,金融系统内的流动性更为泛滥,且美联储还提前设立了常备回购工具以更好管控短期利率。

与连续多次加息相比,缩表可以帮助美联储绕开窄期限利差带来的限制。由于2022年美国财政赤字将有所收缩,缩表导致的美债需求量的减少会在一定程度上被财政部发债数量的减少而抵消。与加息相比,被动缩表还具有可逆性较强的优势。如果经济运行再次出现反复,加息之后再次降息意味着货币政策再次转向宽松。相比之下,停止被动缩表只需要恢复对于到期债券的再投资,并不会向市场放出货币政策再次转向的信号。

美联储货币政策正常化可能会走一步看一步

由于市场对于“Taper-加息-缩表”的顺序已经较为熟悉,缩表依然是会释放出强烈紧缩信号的一剂猛药,需要谨慎使用。预计美联储不会改变先加息再缩表的顺序,可能在2022年上半年先加一到两次息,看看市场反应和经济发展趋势,等到年末中期选举结束之后,如果条件允许则再开始进行缩表。美联储大概率会在1-3月的FOMC会议上讨论并公布货币政策正常化原则和计划,摆出快速收紧货币政策的姿态,并在3-5月间实行第一次加息。加息幅度大概率依然是每次25bp,以实现可预测、渐进式的加息,尽量减少对资产价格的影响。之后如果经济复苏较弱,则推迟继续加息,转而用温和姿态引导预期;如果经济复苏较强,实际利率上行顺利,则继续加息;如果经济复苏较强,但收益率曲线趋平,美联储可能依然会推迟继续加息,转而先采用被动缩表来收紧流动性,缩表的合计目标规模可能在1.5~1.8万亿左右,在三到四年内完成。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员