2022年初至今,有色金属涨势颇受关注,镍、锡、铝涨幅居前,截至1月20日收盘其LME价格分别上涨13.6%、11.3%、10.8%,铜上涨2.4%。有色金属价格上涨的强弱与我们展望中对市场核心矛盾和价格的判断基本相符。截至目前,我们对于欧洲铝厂亏损减产、纯镍持续去库、锡供需矛盾突出、铜供给恢复而需求增速回落的判断一一兑现,偏差之处在于欧洲铝厂集中减产晚于预期,铜显性库存回升慢于预期,镍在投机和消息面的助推下涨幅强于预期。本篇报告中,我们重申对有色金属供需展望的判断,并更新超预期表现的原因以及一些基本面新动态。

在《大宗商品2022年度展望:损有余,补不足,再均衡》中,我们对2021年四季度有色金属均价的预测(铜:9,760美元/吨;铝:2,880美元/吨)和市场实际均价(铜:9,603美元/吨;铝:2,782美元/吨)相差不大。往后看,我们维持展望报告中的判断,看好有色金属在2022年上半年的表现,尤其是锡、镍、铝,其中锡仍然有再创新高的可能。此外需注意当前镍价高位风险较大,但我们认为投机情绪回落后,基本面支撑下短期内回落空间也较为有限。具体而言,一方面,有色金属属于大宗商品中需求增速高于疫情前复合增速的品种,绿色需求拉动由大到小的排序为:锡、镍、铜、铝;另一方面,有色金属产量虽有恢复,但在不同程度上仍面临矿端供给瓶颈限制、供给约束和干扰增加的问题,如贸易壁垒、碳排放等,我们在展望报告中对供给瓶颈和干扰由大到小排序为锡、铝、铜、镍。下文我们分品种逐个进行分析。

铜:供需走势符合预期,显性库存回升慢于预期

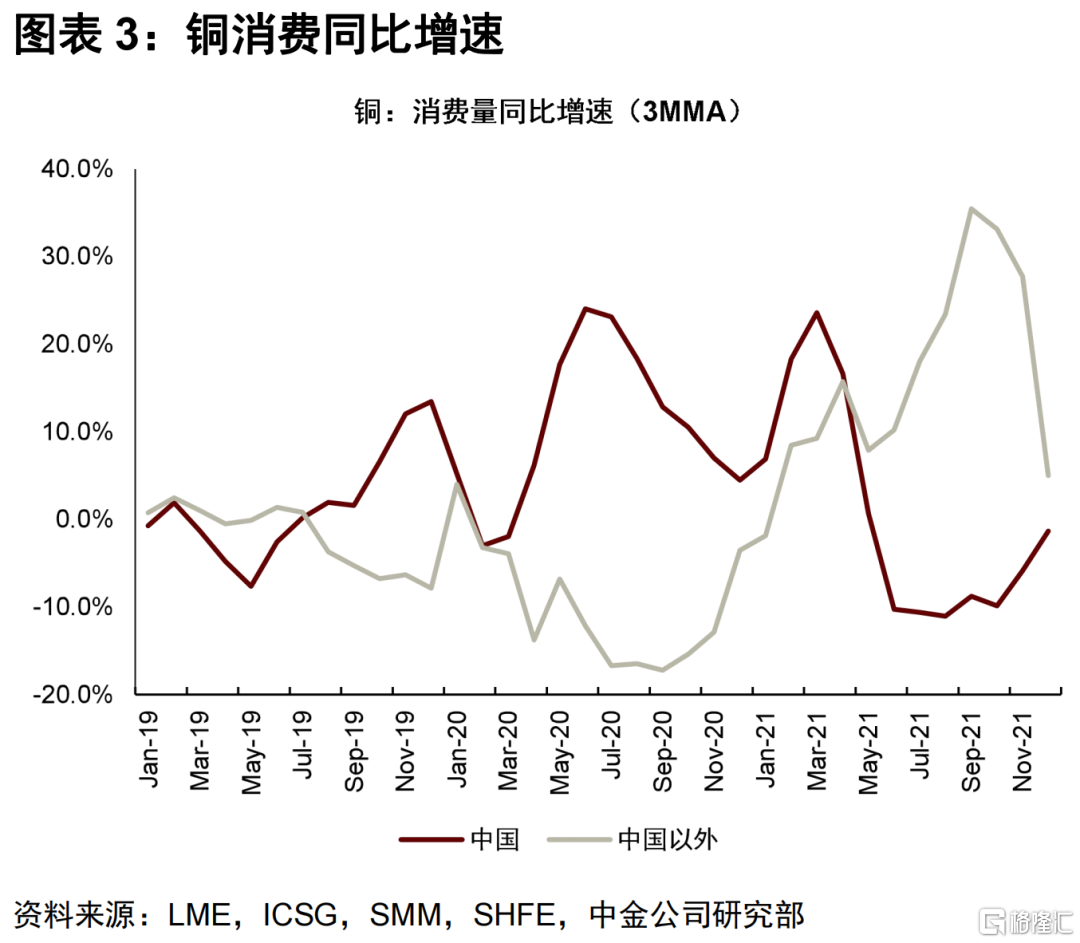

自9月我们发布铜展望报告《铜:需求换挡,供给可期》以来,我们看到铜矿端供给增量基本上符合预期,Kamoa、Mirador、驱龙一期等铜矿投产增产顺利。需求端,根据国际铜业小组的数据,我们测算得出海外精炼铜需求增速在2021年三季度见顶后逐渐回落(图表3),符合预期,我们仍然维持铜全球平衡在今年转为小幅过剩的判断。

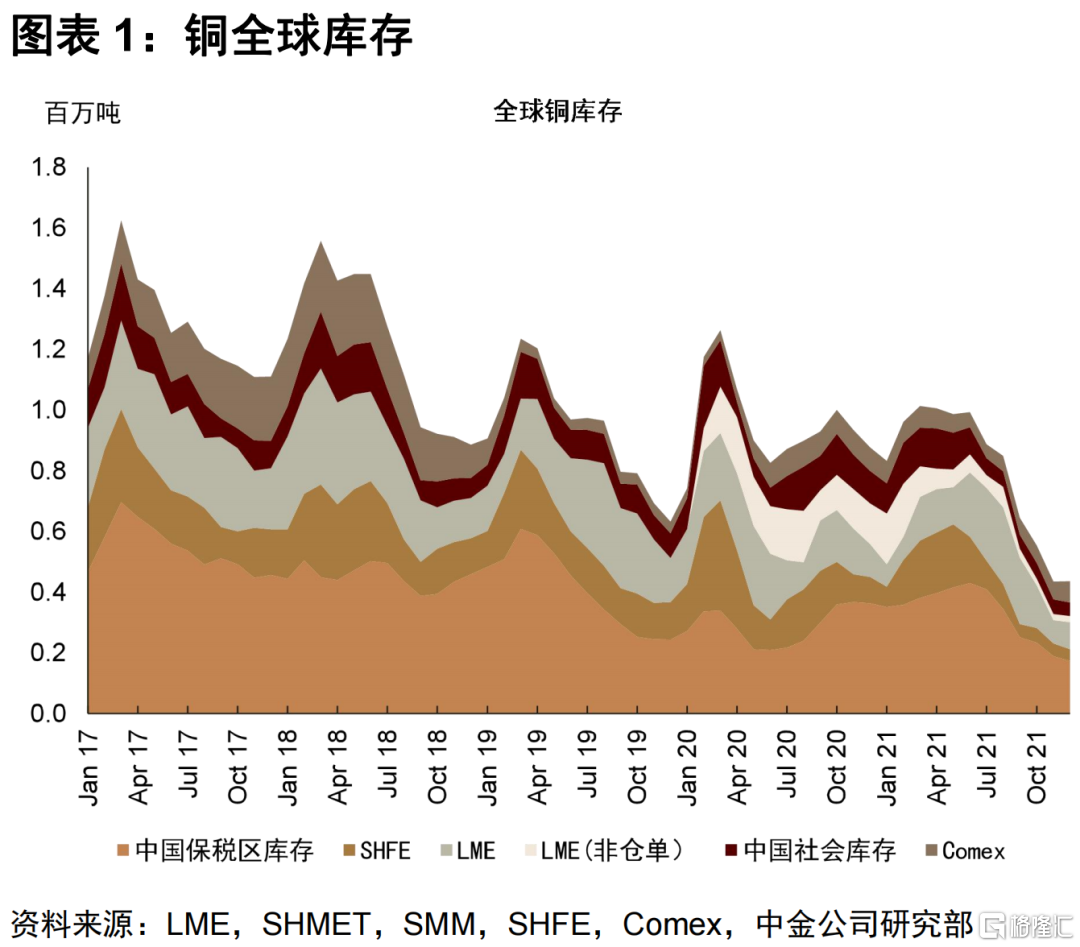

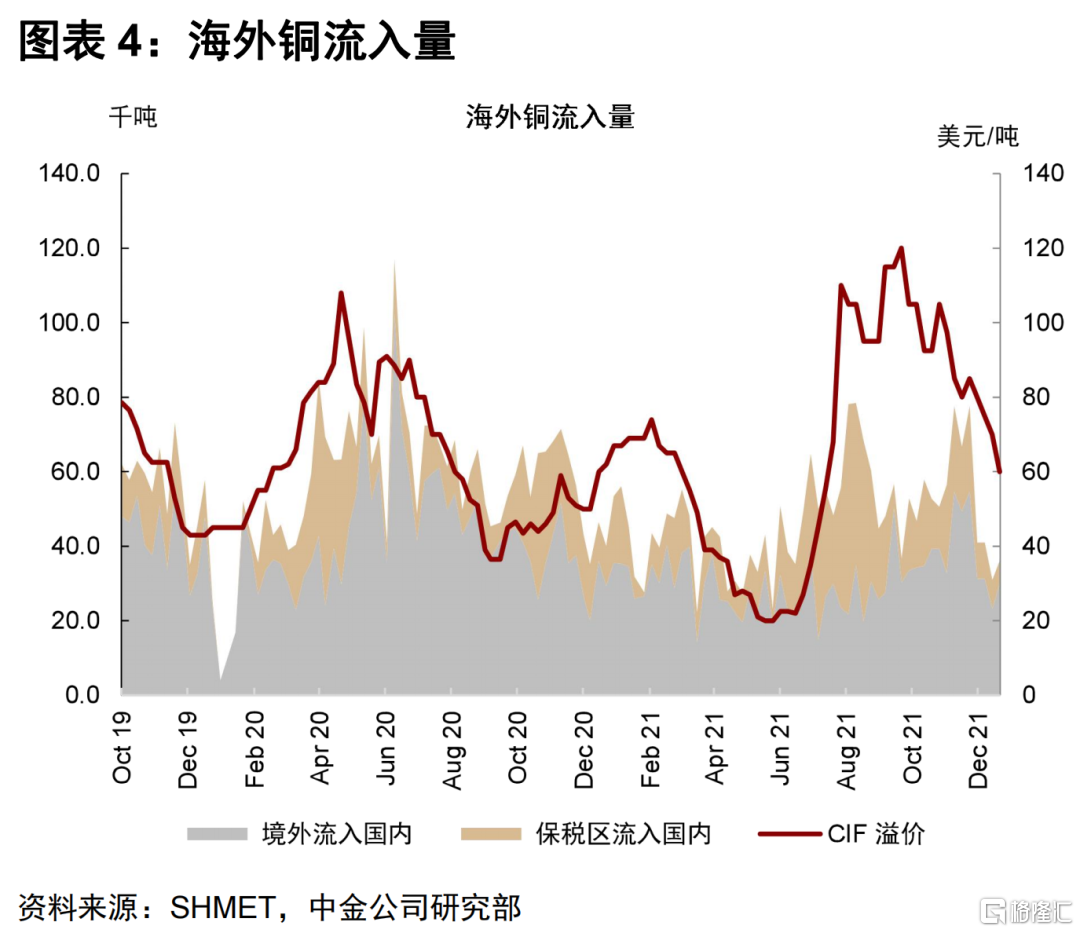

超预期的因素是铜的全球显性库存在11月底触及43万吨历史低位后,并未如我们预期的那样开始回升(图表1),仅在最近一周LME库存增加了1.5万吨,为2021年9月以来最大周度增幅。我们认为当下铜价交易的核心矛盾仍然是显性库存处于低位以及宏观层面“再通胀”交易,我们看到在这两点因素的支撑下,LME铜价在2021年10月和2022年1月两次超过10,000美元/吨,之后又迅速回落,高位震荡,未能突破前高。

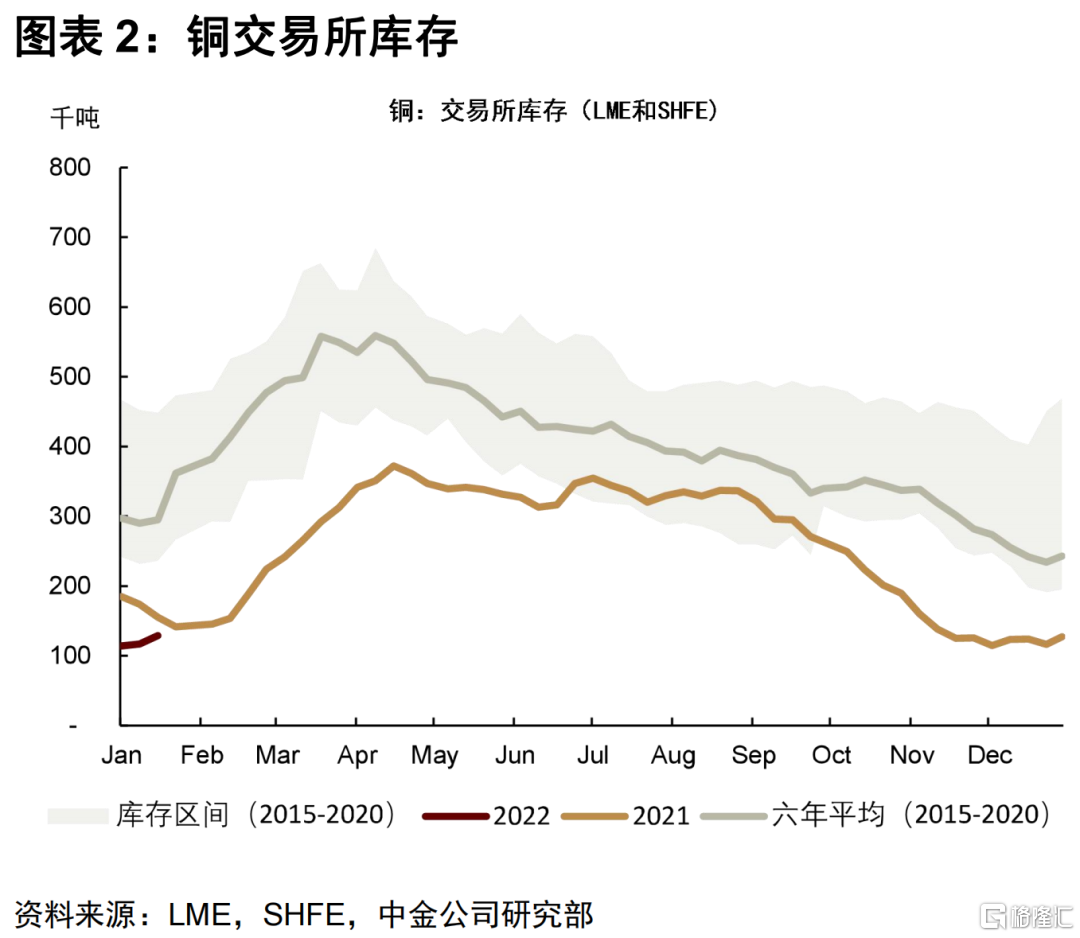

往后看,我们认为需要关注以下两点可能超预期的事件:一是要关注一季度全球显性库存季节性回升(图表2)的幅度,如果库存回升不及预期,那么二季度进入需求旺季铜的基本面仍有可能出现短期缺口并推升价格;第二,需要关注今年国内电网投资超预期对需求的拉动。我们曾在报告中提到,南方电网和国家电网发布的“十四五”电网发展规划总投资规模较“十三五”增速约17%[1],加之近期国务院规划中提到“规划建设便利高效、适度超前的充换电网络”[2],我们认为需要密切关注今年电网投资提前落地对铜消费的超预期贡献。

铝:海外供给风险兑现

10月发布的报告《全球电价上涨,供应新风险》中,我们提示欧洲冶炼厂减产风险将在冬季持续。12月发布的报告《成本回落,但铝价仍有支撑》中,我们回答了市场担忧的几个问题,认为因地产行业资金和信用事件发酵造成的铝消费放缓是暂时的,这部分需求只是被延后而并未消失。成本端,国内铝厂成本回落并不会拖累铝价(图表7),相反,我们对铝的基本面、铝厂利润空间以及节后的需求维持乐观判断。

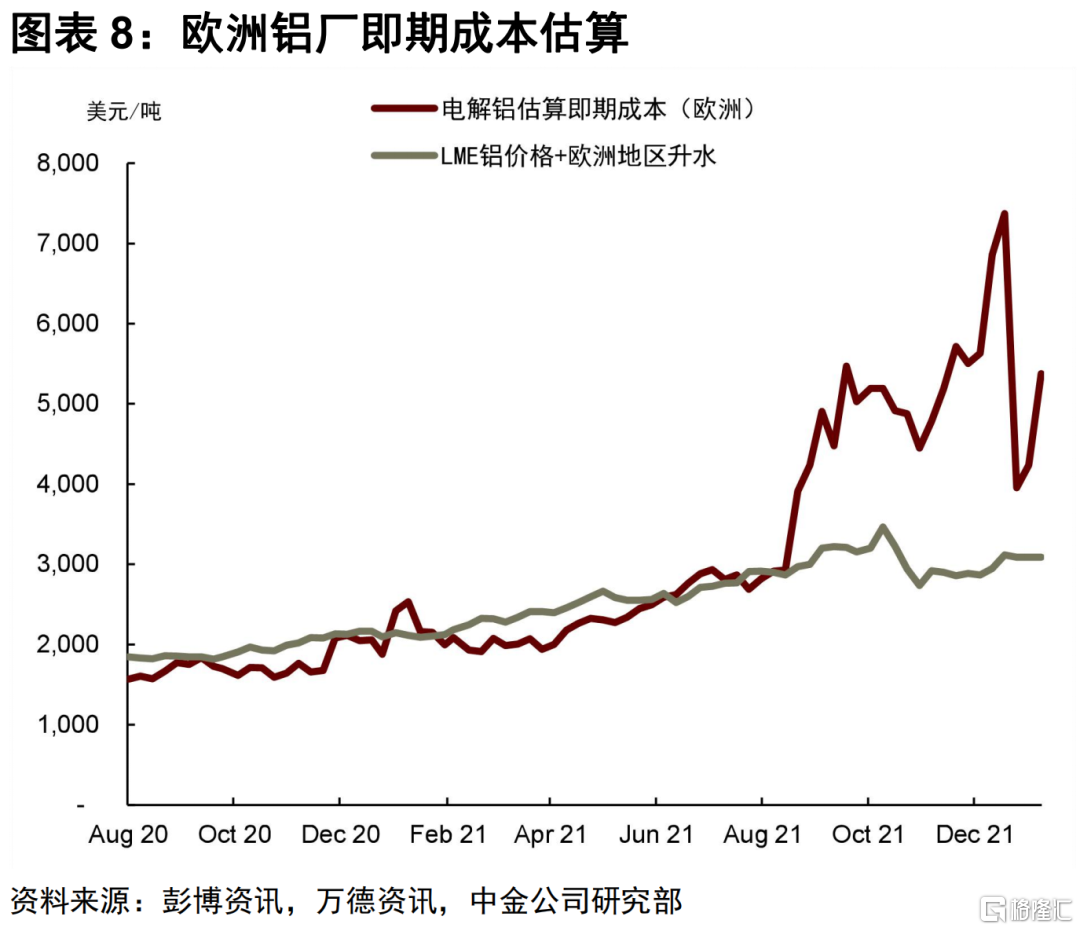

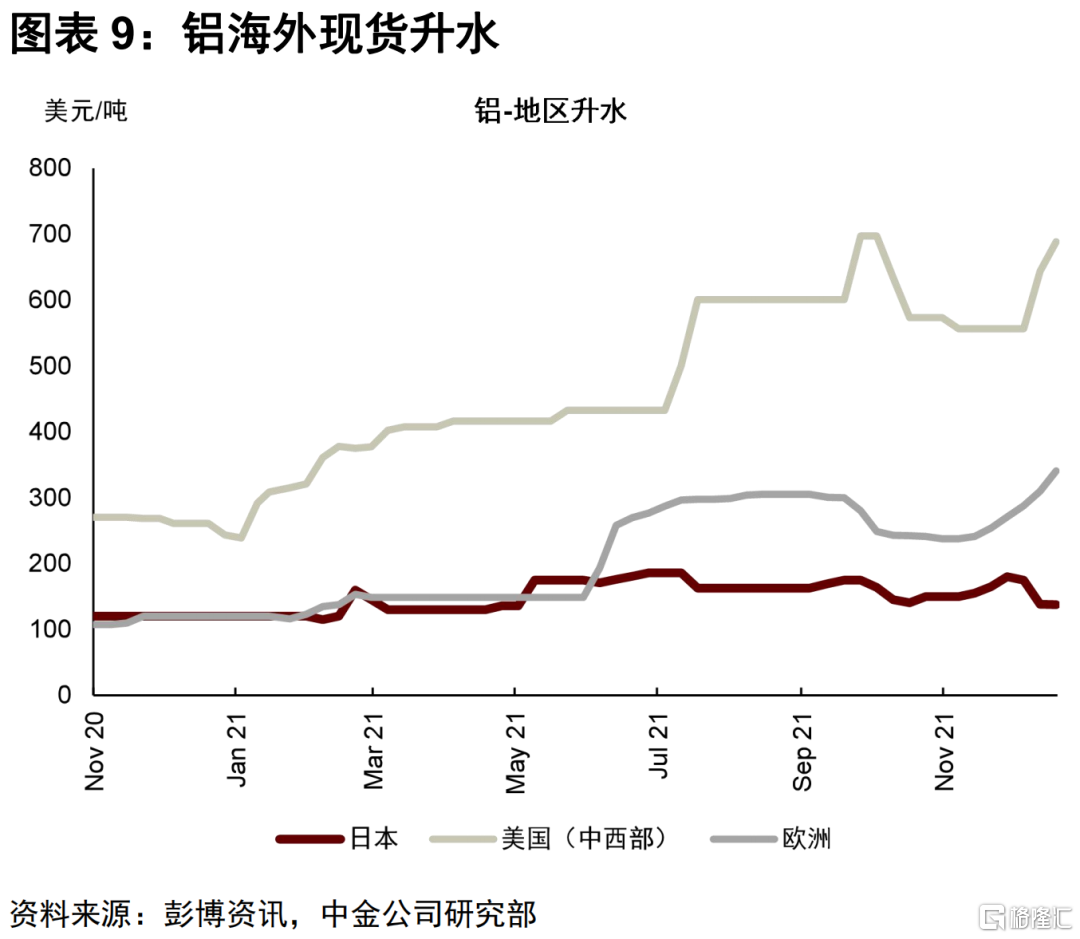

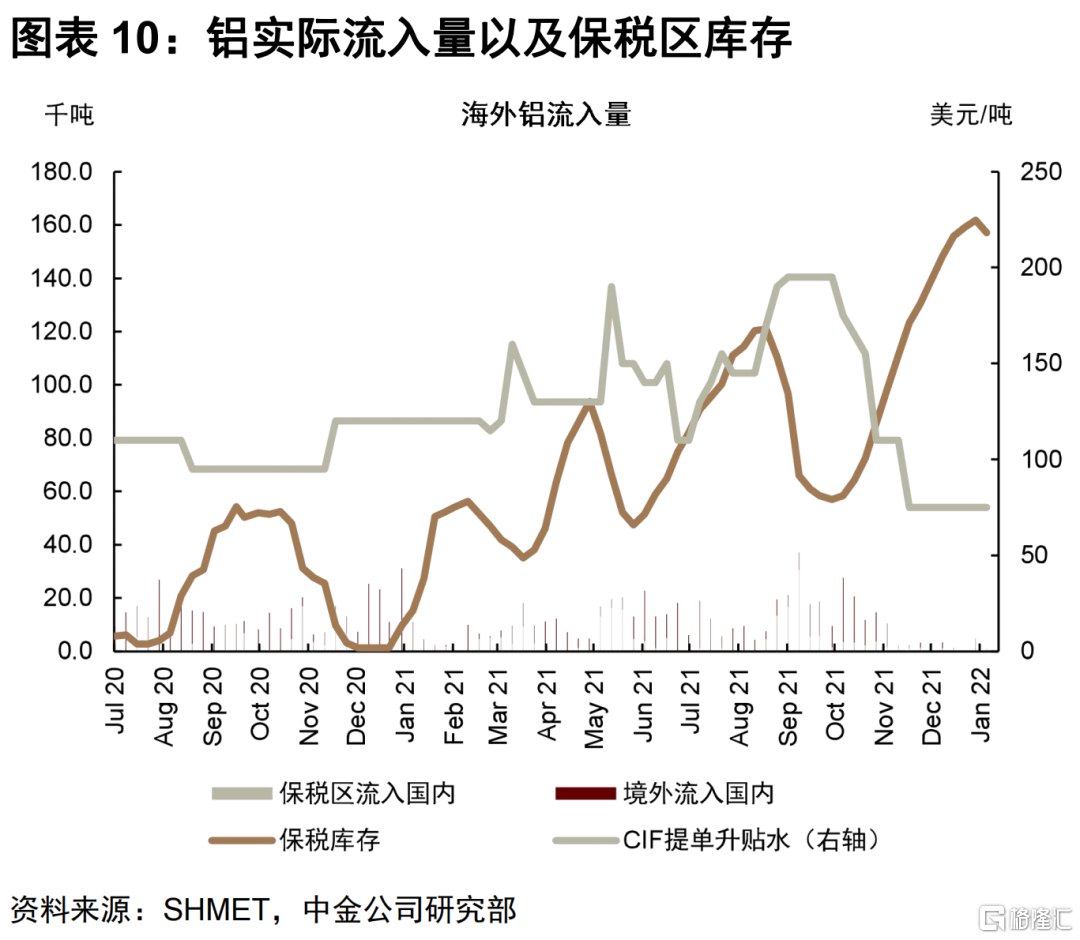

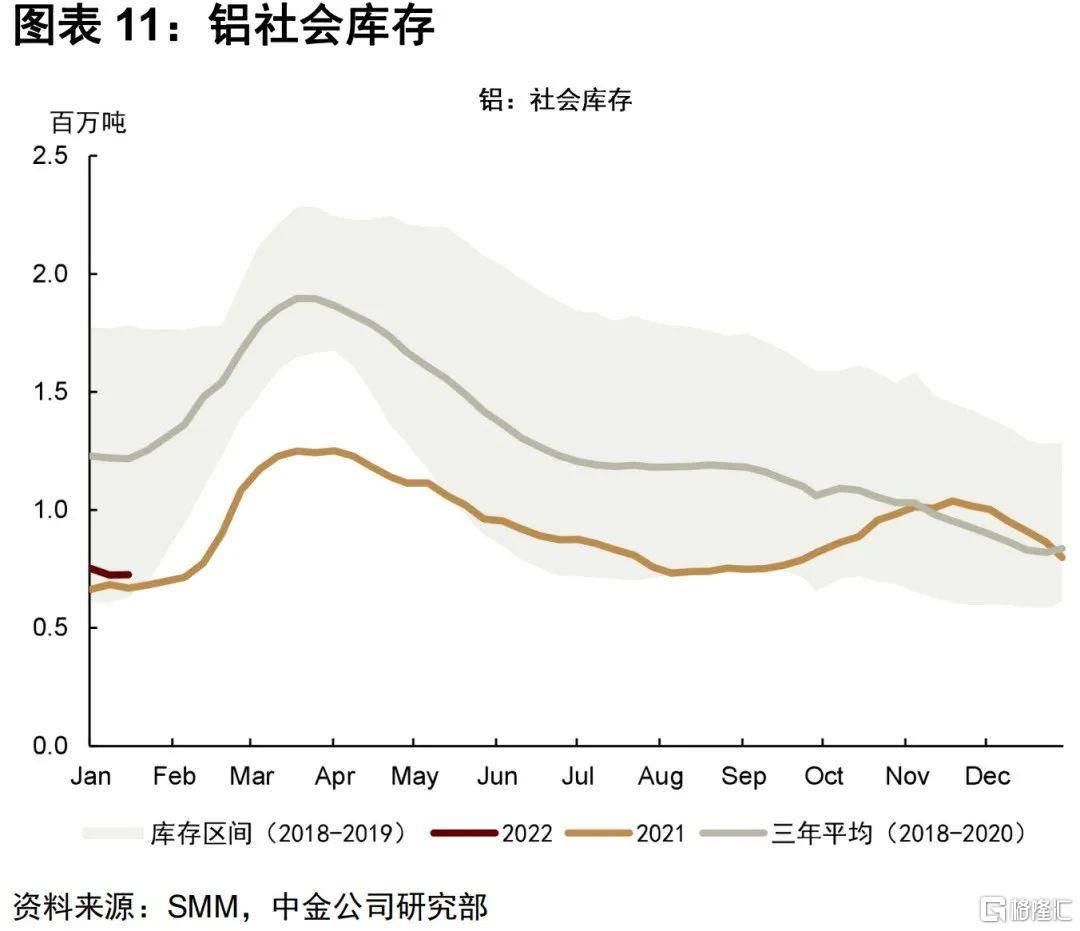

欧洲方面,我们自10月开始不断提示海外高电价下冶炼厂亏损风险(图表8)后,欧洲现货平均电价在12月再创新高(图表5)。欧洲铝厂直至12月中下旬才集中宣布减产停产,晚于锌冶炼厂,这是因为工艺上铝厂复产成本大、耗时久,一般不会因为暂时的亏损而调整生产,截至目前影响产能约90万吨,占欧洲当地产能17%,全球产能1.2%[3]。之后,我们看到海外库存加速去库,尽管日本地区升水出现回落,但欧洲、美国地区铝现货升水再次上行突破前高(图表9)。海外铝价偏强情况下,国内进口窗口关闭,实际流入量较少,甚至有小幅出口,保税区铝库存达到多年高位(图表10)。进口窗口关闭叠加十月铝建筑需求延后,11月、12月国内铝社会库存加速去库,然而时逢淡季,自12月末铝棒库存开始持续增加,我们认为国内铝锭社会库存可能将开始季节性回升(图表11)。

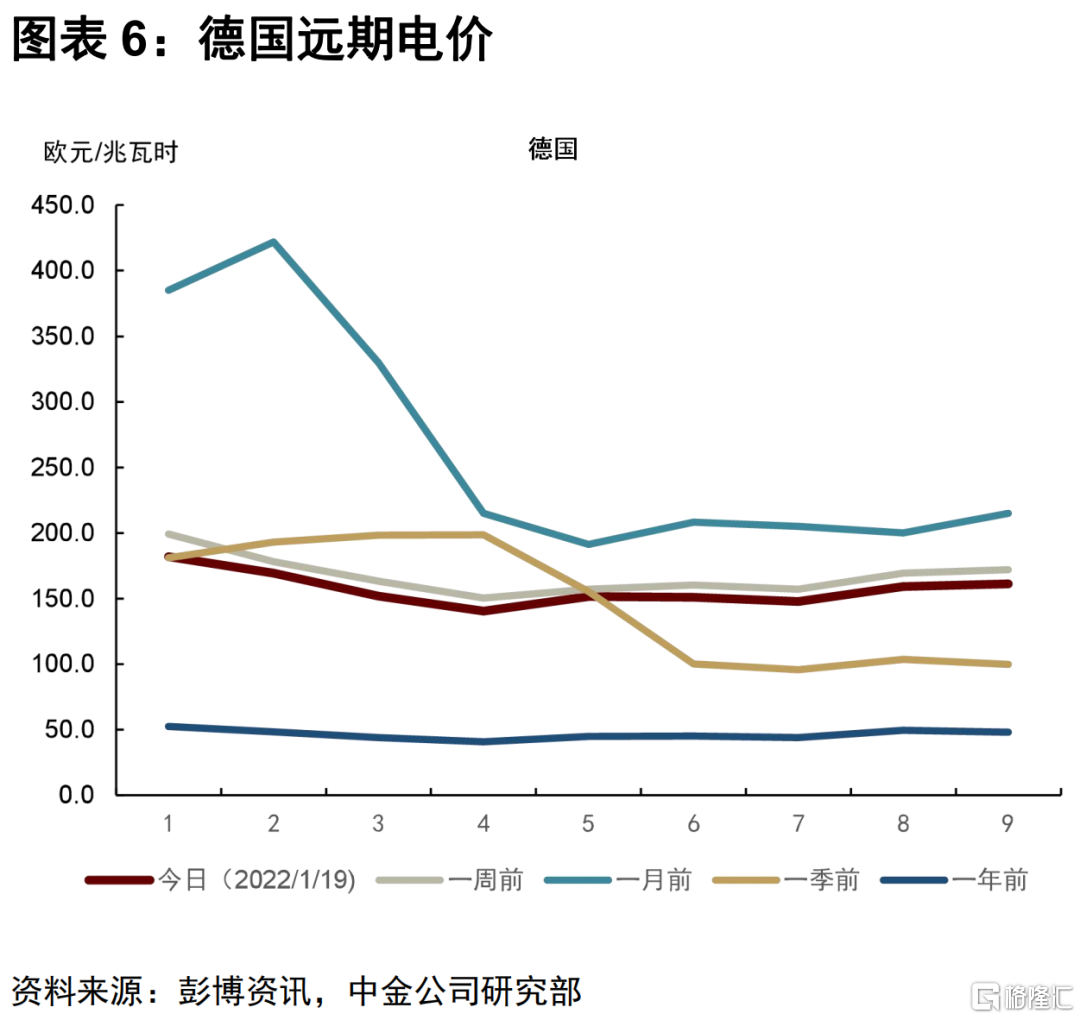

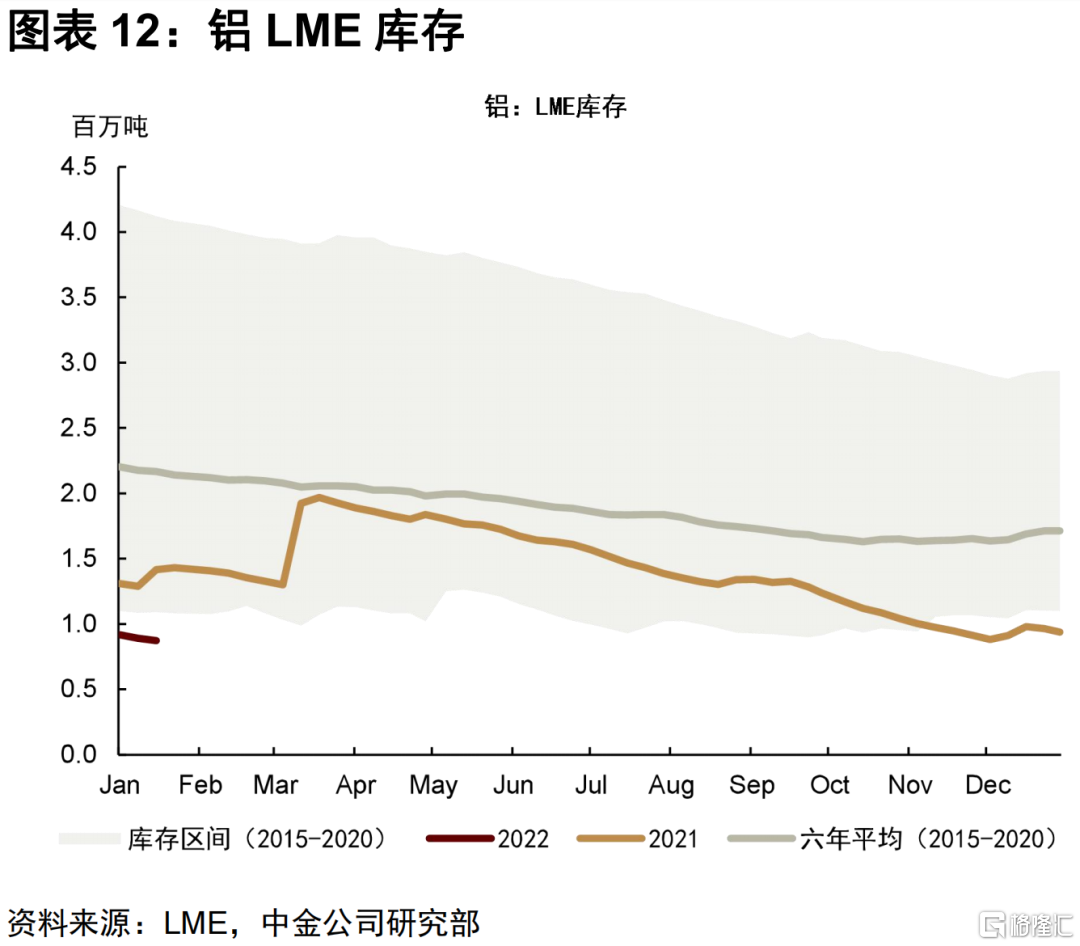

往后看,我们认为欧洲电价再度冲高的预期已经回落(图表6),进入3月随着欧洲天然气季节性需求回落,铝、锌供给风险溢价可能也随之回落,但由于当地已经减产的电解铝产能数月甚至更久的时间内都难以恢复,海外现货市场可能仍然紧张。另外,国内从一月中旬到三月将处于季节性淡季,我们认为淡季因素叠加海外供给风险回落,铝价可能高位回落。但进入二季度,我们对节后国内需求回升维持乐观,届时进口窗口可能打开,保税区库存流入国内,而海外库存可能仍然处于历史同期区间下沿水平(图表12)。

近期超预期的变化是由于冬奥会临近山东以及其他北方地区氧化铝减产风险增加[4],影响时间可能从1月底持续到2月20日,实际影响数量仍待确认。近一周以来,国内氧化铝价格触底反弹9%左右,贸易商看涨情绪较浓。我们认为一二月份由于事件和消息面的干扰,国内氧化铝价格上涨风险持续,进口盈利窗口开启,可能带动海外氧化铝价格止跌。而进入三月,随着国内和海外氧化铝新增产能释放,氧化铝价格下行判断不变。

镍:新供应、新约束

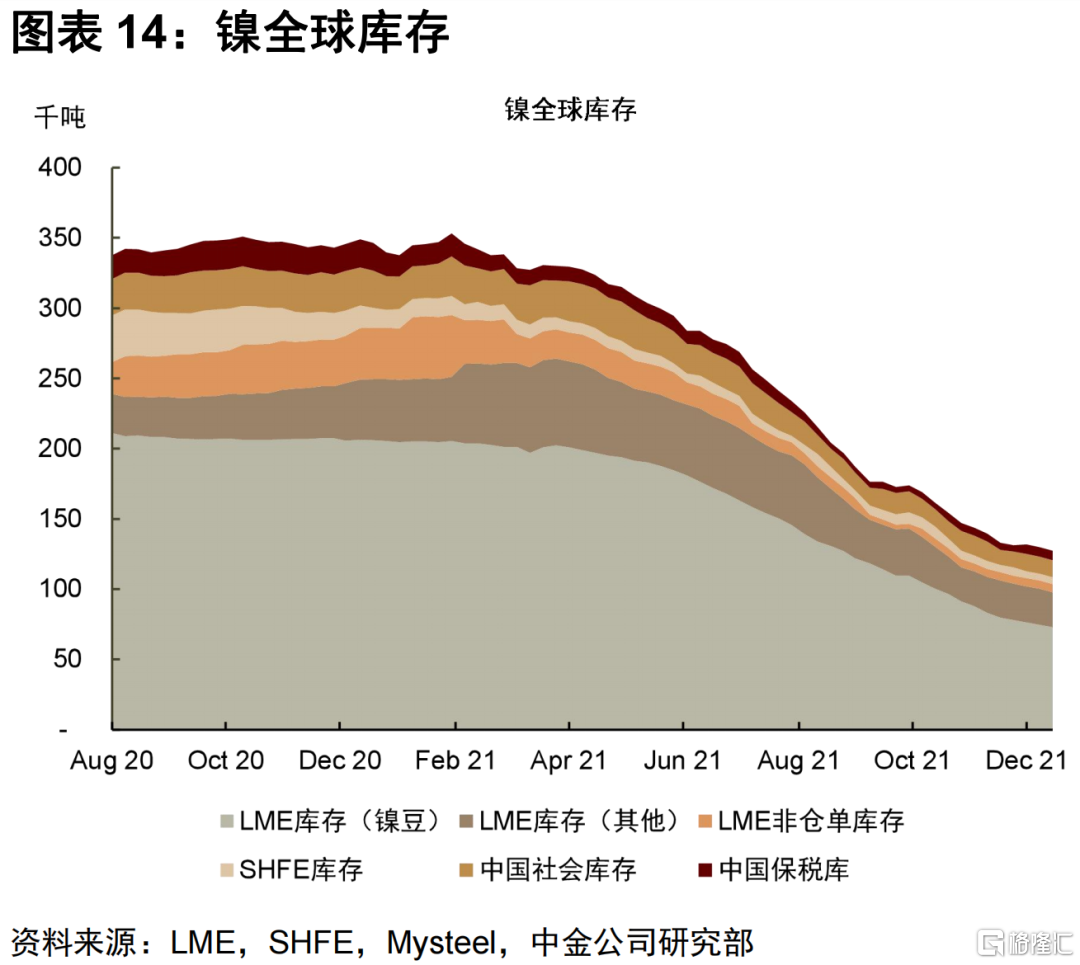

12月发布的镍展望报告《镍2022年展望:新供应、新约束》中,我们预计随着印尼火法生产高冰镍和湿法生产镍钴中间品项目相继投产,2022年全球原生镍供需平衡将逐渐从缺口转为小幅过剩,而全球一级镍供需仍有少量缺口,库存或将延续去库,但幅度弱于2021年的去库程度。高镍生铁较镍价贴水相比2021年将有所扩大,硫酸镍相对于镍价的溢价可能回落,RKEF镍生铁转产高冰镍经济性仍然不能成立,成本更低的富氧侧吹工艺的实现或将对价格产生暂时性的下行压力。虽然印尼镍生铁、湿法生产中间品、火法生产高冰镍2022年均有新项目计划投产,原生镍供需转为过剩,但我们认为含镍产品火法工艺ESG相关的问题、菲律宾高品位镍矿稀缺、潜在的贸易壁垒加强的可能性将间接抬升成本或增加供给风险溢价,在一级镍仍有小幅供需缺口的情况下支撑2022年镍价中枢上移。

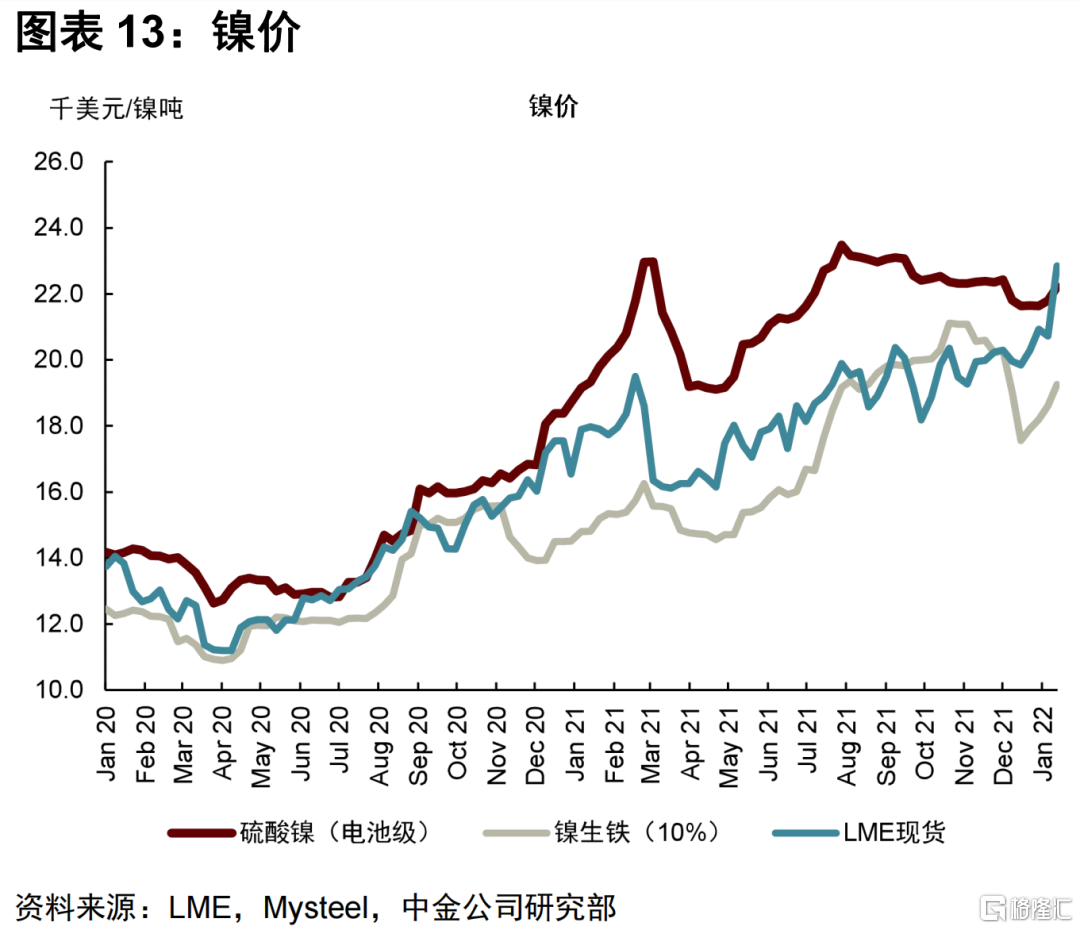

2022年初至今,镍价快速上涨,LME价格突破十年新高,除了我们预期内的库存持续降低(图表14),超预期事件如海外挤仓、印尼加税消息[5]和缅甸镍铁厂配套电厂爆炸[6]助推了镍价,从而镍生铁相对于纯镍大幅贴水,甚至硫酸镍也贴水于纯镍(图表13),虽然价格变化的趋势和背后逻辑与我们展望报告一致,但价格涨幅比我们预期得更强也更快。我们认为由于投机资金和消息面催化的因素,目前的价格高位风险较大,但基本面支撑下回落空间也较为有限。我们仍坚持展望报告中的逻辑判断,一方面,纯镍供需缺口、低库存以及供给约束增加将支撑价格并贡献一定的供给风险溢价,另一方面,二级镍的新供应和低成本技术(富氧侧吹)的实现可能暂时打压镍价,在这之前,镍价可能偏强运行。总体上,镍价年均中枢将高于2021年,同时波动可能加剧。

锡:需求进入“快车道”,结构性缺口持续

在11月发布的锡展望报告《锡:需求进入“快车道”,结构性缺口持续》中,我们指出短期来看,2021年四季度随着供给恢复带来的边际增量以及需求渐入淡季,全球库存可能回升。2021年,锡供应有所恢复,但仍未达到疫情前的供给水平。2022年,由于“居家”办公对电子产品的需求增速回落,锡的总需求增速降低至4%,但持续受益于光伏和电气化趋势,干扰率较低的情境下供给可以实现增长5.1%,供需缺口缩窄但仍处于结构性短缺,可统计库存可能继续降低。未来三年,相比于锡的需求前景,我们预计锡矿供给量的增加可能相对有限,且面临部分地区政策不确定性和矿山品位下滑问题,总需求高景气度下,锡的供应增量有限、潜在矿产释放产量仍需较长年限,锡的结构性牛市仍将持续。

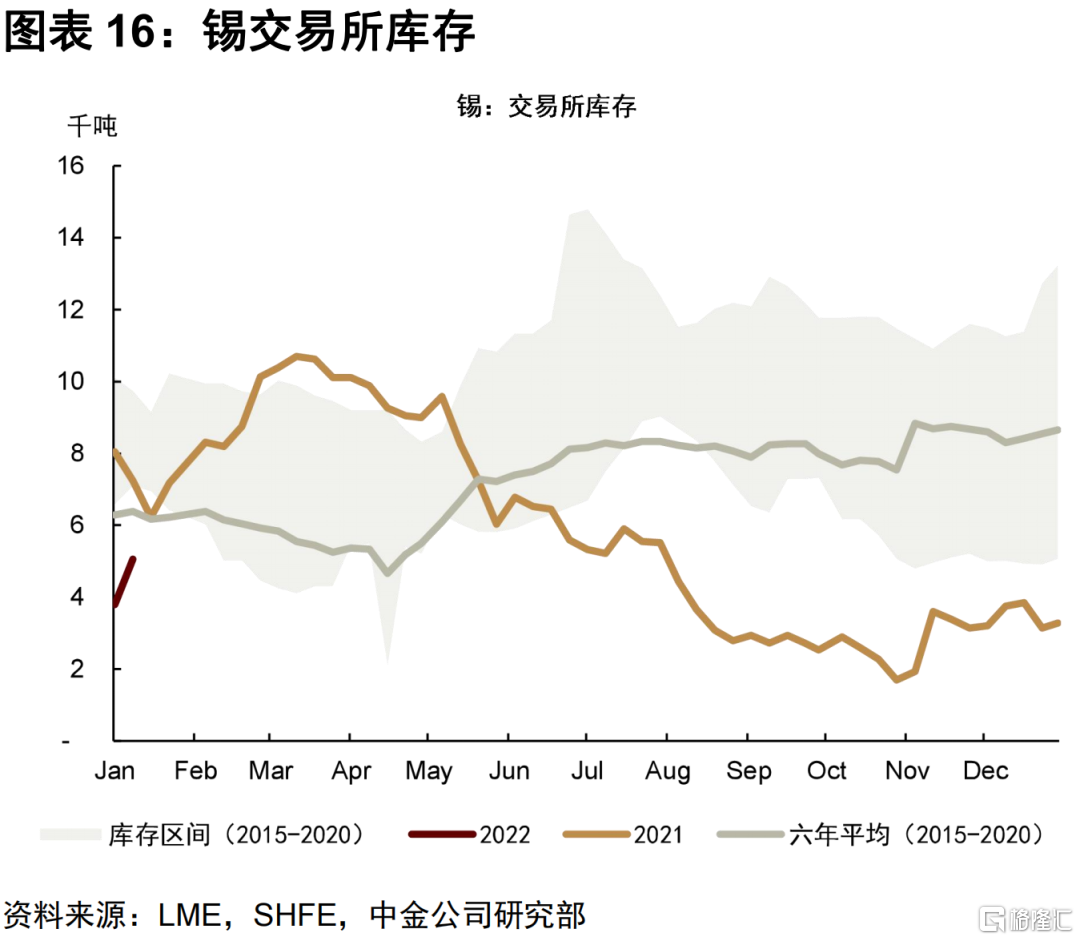

2021年四季度至今,我们看到LME和上期所锡库存从2,000吨以下回升到5,000吨,但仍然处于历史同期最低位(图表16)。同时,LME投资基金多头持仓持续增加,而空头持仓变动不大,净多头持仓达到历史最高位(图表15),锡价屡创新高。我们仍然维持展望报告中对锡的基本面的判断,锡价仍然偏强,存在再创新高的可能性。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员