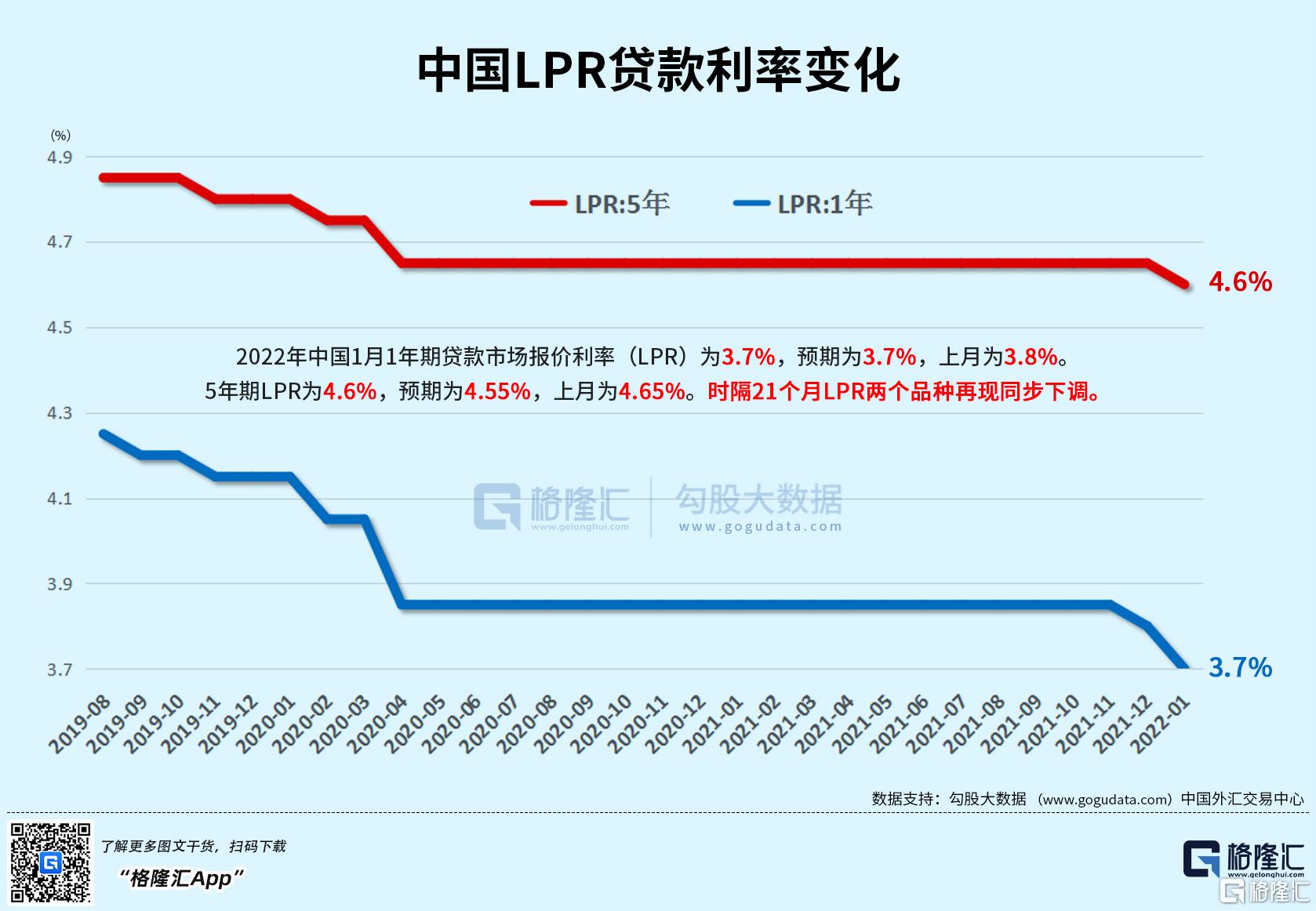

1月20日,中国央行将一年期贷款市场报价利率(LPR)下调至3.70%,上次为3.80%;将五年期贷款市场报价利率(LPR)下调至4.6%,上次为4.65%。

值得一提的是,央行官网昨日公告,为加强预期管理,促进LPR发布时间与金融市场运行时间更好衔接,将LPR发布时间由每月20日(遇节假日顺延)上午9:30调整为9:15。

LPR下调的意义

严格意义上的降息是指下调政策利率(逆回购利率、MLF利率),而LPR是贷款市场报价利率,是18家报价行按MLF利率加点形成的。

在央行上次的新闻发布会中,基本逻辑是加大对实体经济服务力度,而落实到实体经济就是宽信用。

具体到宽信用的表述,央行的态度更为积极。关于宽信用新增提法包括:

“避免信贷塌方”、“引导金融机构有力扩大信贷投放”、“金融部门不但要迎客上门,还要主动出击”、“金融机构将增加对实体经济贷款投放”、“五个季度宏观杠杆率下降,为未来货币政策创造了空间,杠杆越低空间越大”。

一个值得注意的点是,本次发布会专门解释LPR的问题。

中国人民银行副行长刘国强认为观察利率要有两个角度。一个角度是看实际的贷款利率变化,另外一个角度,要看影响利率的因素有哪些。

LPR是由报价行根据对最优质客户的实际贷款利率市场化报价形成的,资金成本、市场供求、风险溢价等因素都会影响LPR报价,还有公开市场操作利率、中期借贷便利利率,以及存款利率监管等,对资金的成本也会产生影响。

2021年以来,7月和12月两次降准和12月降低支农支小再贷款利率0.25个百分点的政策有效降低了银行的资金成本,带动去年12月的一年期LPR下降了5个基点,就是银行的资金成本下降,带动贷款利率相应下降。

对于LPR是否会再次下调,副行长刘国强在发布会上已经表示,人民银行推动7天期公开市场操作和1年期中期借贷便利的中标利率均下降了10个基点。货币市场和债券市场的利率也相应下行,两天后,商业银行会给出最优的贷款报价利率。商业银行对资金成本等各种因素比较敏感,会及时考虑各种因素的最新变化,进行报价。

他强调,LPR是一个宏观变量,它的变动不针对具体的行业。也就是说对所有行业也都有影响,不是针对某个人的,是一个总量性的、普惠性的。

据了解,LPR有1年期和5年期这两种期限品种。金融机构发放企业流动性资金贷款等利率定价一般参考1年期LPR,就是投放短期贷款一般参考1年期LPR。发放中长期贷款,比如制造业中长期贷款、固定资产投资和个人住房贷款等,这些利率定价期限比较长,参考的是5年期的LPR。

货币政策司司长孙国峰表示,LPR报价行报价时综合考虑自身资金成本、风险溢价和市场供求等因素,LPR会及时充分反映市场利率变化,引导企业贷款利率下行,有力推动降低企业综合融资成本。

LPR下调对地产和银行有何影响

值得注意的一点是,居民房贷的利率调整日一般是每年的1月1日,12月20日没有调整5年期LPR,即使现在的5年LPR跟随MLF降息,存量房贷的利率下调也要等到2023年,这在一定程度上保护了银行的利益。

LPR下调对房贷的直接影响,就是房贷月供会相应减少。易居研究院智库中心研究总监严跃进测算,此次下调后,统计的全国64个城市中,100万房贷、等额本息偿还30年,其月供从此前1月份的5731元减少至5699元,减少了约30元,这有望进一步减少购房者的月供。

国金证券首席经济学家赵伟20日表示,1年LPR下调10BP、5年LPR下调5BP,基本符合市场预期。近期MLF利率的下调,及央行新闻发布会透露的信号已经非常明确,金融部门要主动作为、发力靠前;现行LPR锚定MLF利率框架下,MLF利率下调10BP之后,1年LPR等幅下调也在市场预期之内,5年LPR减幅下调也基本符合此前我们的判断。

但他进一步表示,MLF和LPR下调,或并非新一轮货币宽松周期的终点。经验显示,货币宽松周期多出现经济承压阶段,一般会多次降准降息;2021年下半年开始的新一轮宽松周期,降准降息均已落地,但需求收缩下,货币或仍有进一步宽松可能,后续宽松节奏和力度或取决于稳增长效果落地。流动性宽松的同时,央行或继续运用再贷款、直达工具等,引导金融机构加大对小微企业、科技创新、绿色发展等领域的重点支持。

东方金诚首席宏观分析师王青此前认为,在MLF利率下降后,1年期和5年期以上LPR均会随之降低,5年期以上LPR如果降低,将起到稳定房地产市场预期的作用。

平安证券首席经济学家钟正生认为,在各类调控政策作用下,目前投资性和投机性购房需求已得到遏制。5年期以上LPR下降对于部分持币观望的刚需购房者而言,可起到节约成本、稳定信心的积极作用,有助于更好满足合理的住房需求。

天风证券宏观宋雪涛认为,下调LPR是宽信用政策进一步强化的信号。价值股有望出现两轮配置机会:第一轮来自于政策放松/纠偏带来的估值修复,第二轮来自于经济基本面的实质性改善。下调LPR对债券利率的影响是相对中性的,取决于政策效果:一方面,下调LPR不是下调政策利率,如果DR007/001的中枢保持不变,利率曲线没有明显下行空间;另一方面,政策落地后,如果对信用扩张和经济改善起作用,则利率有上行压力,反之则年中前后下调政策利率的概率提高,利率有望迎来系统性下行机会。

中信证券认为,1月政策利率调降,反映了央行把握年初货币政策窗口期推动稳增长、稳信用、稳预期的政策用意,当前国内经济运行正处于宏观政策加码对冲内生动能走弱的再平衡阶段。对于银行投资而言,降息操作预计短期影响息差预期,中期有益于资产质量的整固,建议拉长时间维度来审视板块的配置价值。

个股选择可遵循两条线索:1)优质银行:估值溢价有望延续,盈利领先带来持续阿尔法收益;2)改善银行:盈利弹性源自收入端稳定增长和拨备端充足有效,叠加当前中低估值则股价存在重估空间。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员