2022年以来,股市有点惨,上周万得全a跌2.61%,本周又跌了1.12%,两周加起来已经跌了3.7%了。

什么原因呢?主线逻辑的换挡期,但切换得十分不顺畅。

新能源产业链(A板块)这边无法对稳经济的政策转向视而不见;地产链(B板块)这头进展又比较缓慢,信用风险的出清似乎还要再经历一轮博弈。

于是,整个市场进入了一个缺乏主线的阶段,行情变得僵持。

不同的投资者,采取不同的策略:有的两边下注——既有A又有B;有的持有更大比例的现金;还有的继续劳动密集,去发掘白马横行时代自己所看不上的小票(C板块)。

八仙过海各显神通。

在这个阶段,你看好啥都是对的,你看好A是对的,你看好B是对的,继续发掘C也是对的,即便你拿着现金观望也是对的。

事实上,换挡期的“拿啥都对”,变成了“拿啥都不对”。观望的人越来越多,最后,全a指数掉了3.7%。

即便如此,这个局面也宣告了一个时代的结束——那个无脑买A的时代结束了。

前几天,一个朋友跟我吐槽他手底下的研究员,说有个小孩言必称好公司、言必称伟大的公司,不愿意帮他看那些小破烂公司,每次派活儿,总是不情不愿。

我说,得,这几年的结构牛市,又造就出了一批特化的新人,这些人大概率会跟我们两看相厌。

说这个话的时候,我依稀想起了2017年,那时候是价值投资的天下,言必称价值。

大家可以翻翻那些明星经理的简历,那时候很多人还是研究员,之后经历了惨淡的2018年,然后,赛道投资崛起了,他们也脱颖而出。

每个人身上都有一些时代烙印,最基本的理念是被成长初期的环境或领路人所塑造。

现在很多人是不信银行、地产的,这些人的不信任不仅仅是因为当下的苦逼事实,更是因为其成长的历史。

2017年的时候,他们还不是那个管账户的人,是别人顶在前面。

我相信,不少公司正在发生一种交锋:一种基于成长历史的交锋,都觉得自己客观。

人是历史的,人的观点也是历史的。人很难摆脱自己的出身,所以,我们只是觉得自己客观了。

对不对,也只有时间能验证。

所以,每个重大节点的不信任、质疑往往并不是因为现实真的烂到那个程度,而是,一种主观立场的分歧。

当初棚改货币化的时候,大家也都不信的,跟现在一模一样;去年搞双碳的时候,大家也不信的。

为什么有的人赚到有的人没赚到呢?一个很重要的原因就在于他们历史经验的不同。

说实话,相当一部分人的投资理念根本是错的——不自洽的,赚不赚钱靠命去碰,靠遍历。

在星球的一个帖子中,我们也讨论过,“持仓”所基于的是不确定性,如果什么都是明牌,就没啥持仓的必要;如果你有信息优势,你也不愿意等,你会掐点买入。

在这个逻辑的基础上,我们能进一步推理:投资所投的不是好公司,也不是低估值,而是,一种“好坏参半”的状态——类似于生物学中内稳态。

好,是指这个公司有可能变好;坏,是指这个公司现在有一些不好的东西,有变好的空间。

前者来回答上涨的理由;后者来回答上涨的空间,并且,为什么有人愿意以现价卖给你。

逻辑自洽的投资是要去把握这个“好坏参半”。正因为一个事物“好坏参半”,一千个人才有一千个看法,才有足够充足的观点多样性。

交易和相对稳定的价格区间,深植于多样性和分歧。当观点一致时,我们能看到价格的大幅变动。

也就是说,某个价格背后一定是有两股甚至更多股冲突的力量,它才可能稳定在某个区间。之所以人们愿意去持有不同方向的敞口,是因为不确定性,人们不知道自己所坚信的理由如何兑现。

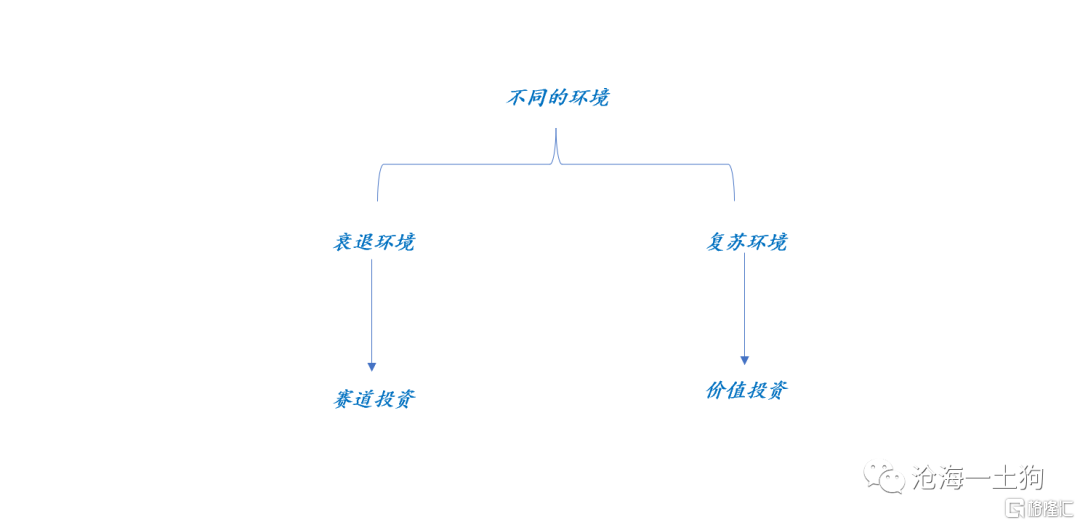

那么,为什么会有赛道投资和价值投资这两种极端呢?

大环境所造就的。

赛道投资本质上是投机会成本降低,也就是说,经济大环境拉垮,你找一些优秀的公司持有,只要他们的景气度能挂住,你就能赚钱;运气好一些,这些公司景气度进一步向上,能多赚一份钱。所以,这个环境下成长起来的小朋友,都会言必称伟大公司。

价值投资本质上是投景气反转,也就是说,在衰退中,各行各业的估值都被杀得十分凄惨;在经济复苏的中,你去找低估、找修复,总能挣着钱。经济复苏往往是弥散式的,各行各业都可能受益,所以,找到基本上意味赚到。所以,这个环境下成长起来的小朋友,都会言必称价值,言必称便宜。

这就是时代所给我们的馈赠。但是,时代给我们的礼物都是有代价的。

价投环境下成长起来的投资者来到赛投环境下,会活得惨兮兮——低估之下还能进一步低估。

对称的,赛投环境下成长起来的投资者来到价投环境下,注定也是惨兮兮的,你的公司当然继续景气、继续伟大,但对不起,机会成本上来了,你要被杀估值了。

这就是经验主义的局限性,一项规律总结是否有效取决于支撑它的环境是否存在。

所以,我挺反对一些碎片式的投资理念的,脱离了环境和条件,它们不是解药,而是毒药。

实际上,投资是一门极其考验逻辑框架功底的行当。

搞清楚环境的重要性之后,我们就知道那两类人错在哪里了:

1、赛道投资,你太好了,没什么提升空间,只能靠别人不好来提升自己的估值。

2、价值投资,你太烂了,看不到一点点反转的希望,只能靠关键行业的反转给自己带来希望。

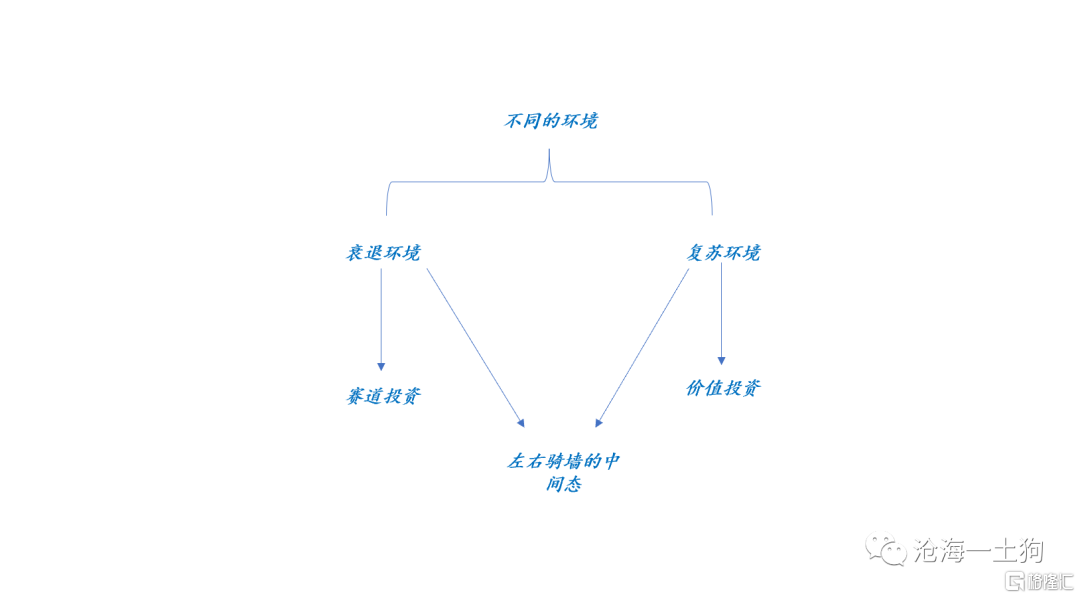

回到现实,大家为什么觉得这两个周很难受呢?大环境在切换,但切得不是很顺畅。

赛道投资里的聪明人,知道自己的机会成本要上来了,所以,不敢冲那么猛;价值投资里的聪明人,知道关键行业的反转很缓慢,所以,也不敢冲那么猛。

于是,市场就进入了一个很纠结的状态。这种夹生的环境,很长一段时间都没出现了,一时不适应在所难免。

一般来说,这种中间态都不会持续太久,最终大环境会完成切换的,毕竟今年最大的主题之一是稳经济。

从宏观来看,这个逻辑很完美,没什么错;但是,从微观上看,又困难重重。

现在最大一个堵点在地产链——行业的信用风险还未出清。虽然有一条路径是鼓励兼并重组,但在执行过程中,买卖双方的博弈十分严重。既然是博弈,那么,这个博弈可以旷日持久,其他人等不起。

这是最近一段时间地产和金融反弹又跌下去的核心原因——微观逻辑有堵点。那么,是不是我们就要一直悲观下去呢?并不是。

有些时候,人和人关系的问题比技术问题复杂;但有些时候,人和人关系的问题比技术问题更容易解决。

事实上,有一个十分直接的技术手段——央行降息5年期LPR 5bp,这张牌一旦打出来,这个博弈立马就失衡了,堵点迅速地得到畅通。

它会起到一个强烈的信号作用,人心的预期一下子就扭转了。

有人会说,这跟“房住不炒”冲突。这就有点教条主义了。降息5年期LPR只是一个工具,它可以迅速地稳定人心,稳定预期,为今年稳经济开个好头;解决其副作用,可以靠其他手段,譬如,下半年再量上收紧。

既然我们需要满足多目标,必然意味着政策手段不可能单一,是多元化的,是一个相互配合的组合。

或许,市场都在等这样一个发令枪。

此外,下周可能还有一个发令枪,那就是OMO利率是否会降息。

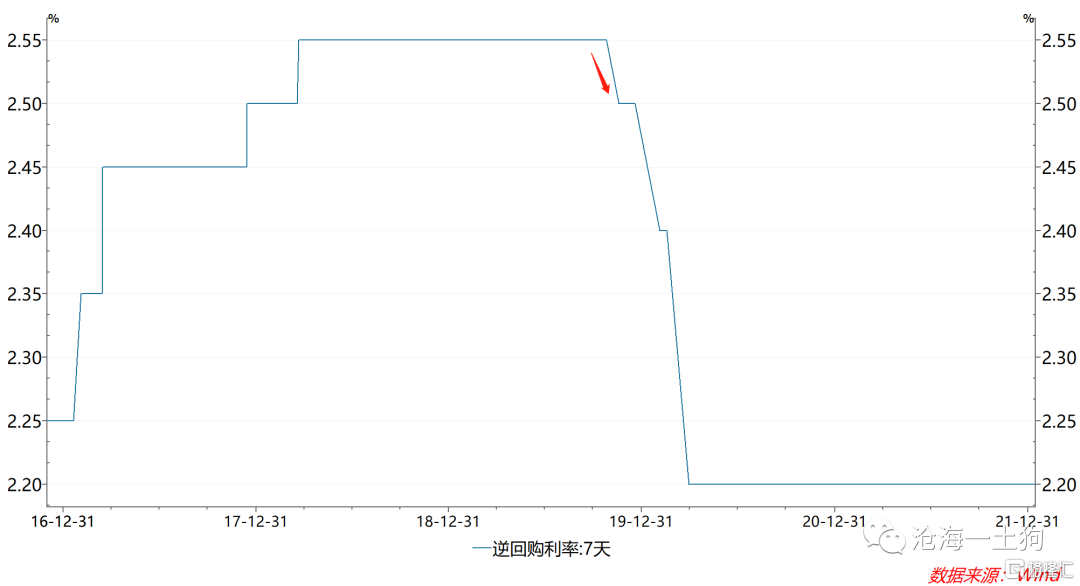

其实,债市已经price in这个预期很久了。尽管现在处于复苏周期的早期,但债市一直很强劲。主要原因是降息预期——最关键的OMO利率。

目前,海外处于加息周期,对国内的流动性预期制造了很大的扰动。

从技术上来讲,为了稳定国内预期,实现以我为主,的确有必要降息一次来切断海外加息预期对国内的传染。

事实上,这样的操作并非没有先例。

在2019年四季度,央行为了切断国内因为猪肉通胀所带来的加息预期,“顶着”通胀降息了5bp,市场心领神会,预期重新稳定下来。

所以,对于未来的大环境,有两个很关键的点:

1、会不会降OMO利率;

2、会不会降5年LPR利率;

这两个利率又对应了两个关键预期:

1、流动性环境的预期;

2、稳经济节奏的预期;

重要的是环境,不是投资理念;大环境决定了什么理念流行。

那么,什么决定大环境呢?还是政策!所以,我们要紧跟政策的变化。

鲸鱼在海洋环境中,是当之无愧的霸主;但是,搁浅到沙滩上,只能等死。

今年年初是政策密集期,也是一个环境多变的窗口期,所以,我们需要保持耐心和开放心态,迎接这样的窗口期。

在接受时代馈赠的时候,一定要想清楚他的代价是什么;旧时代在你头脑里留下的任何烙印,都有可能成为一张它索债的债务凭证。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员