摘要

贵州茅台量、价、营销改革方面三大预期差,赋予其2022年业绩超预期可能性。

主要内容

背景:市场对贵州茅台营销改革预期不断增强

基于:1)贵州茅台董事长在股东大会上提及:“改革:改革的方向是高质量,三个方面:现代化管理改革(深入开展对标世界一流企业管理提升行动)、资产管理改革(包括市值管理)、营销体制价格体系改革(规范原有渠道、探索新零售渠道,让茅台回归商品属性)”、“将来我们一定要实现数字化营销”、“关于改革:改革的决心:必须要改革,第二,改革的方向:市场化和法制化”;2)近期贵州茅台取消非标产品拆箱政策。市场对贵州茅台后续取消茅台酒拆箱政策及其他营销改革加速落地预期不断增强。

1499元指导价、经销商配额分配、直营渠道占比为重要观测指标

目前市场普遍认为贵州茅台批价、出厂价、直营及非标占比提升情况为重要观测指标,而我们认为茅台官方指导价、经销商配额分配及传统经销商占比为重要观测指标,主要原因为:

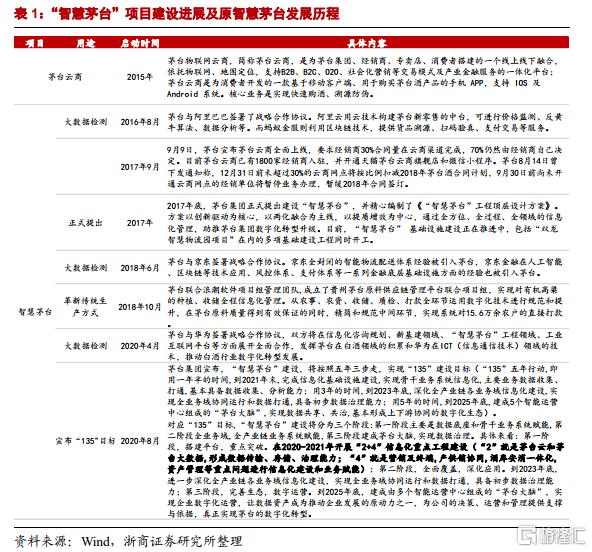

1)政策延续性方面:营销改革目标具备持续性,故可期。考虑到管控市场价格为公司自始至终的目标主线(采取过的方式如:通过智慧茅台建设加强数字化能力、通过拆箱销售以管控批价、提升直营渠道占比以增加平价茅台酒供应、加大市场监察力度等),营销改革目标延续性强,在新任董事长带领下,公司或针对茅台零售价、经销商配额分配、直营渠道占比等方面进行系列营销改革,旨在管控价格、完善渠道结构、增厚利润。

2)指导价方面:未来公司营销改革方向之一或为提升指导价。目前传统经销商渠道出厂价为969元,而在部分直营渠道中出厂价为1399元,在面对加强价格管控、合理渠道利润再分配、协调各方利益等多重问题下,未来公司营销改革方向之一或为提升指导价:一方面可以实现直营渠道出厂价的再提升(突破1499元) ,从而实现达到直接提升吨价、增厚业绩的目的,另一方面,也可避免因直接提升出厂价而带来的终端价不断提升等问题。另外,由于批价的高低并不对公司业绩有直接影响,仅能反映出供需矛盾的激烈程度,因此批价仅为常规观测指标,不应过于看重;

3)渠道方面:未来公司营销改革另一方向为渠道层面改革。渠道层面改革或可分为两方面:

第一,直营渠道方面——提升直营渠道占比为大趋势。公司或可延续提升直营渠道占比以增加平价茅台酒投放量、稳定市场价格、增厚业绩;

第二,经销商茅台酒配额分配方面——公司或可调整经销商配额售卖渠道。我们认为贵州茅台或可通过将经销商现有部分配额转至智慧茅台渠道完成(出厂价及终端售价均固定,经销商可从中赚可控的渠道利润,同时智慧茅台平台抽成),主因:1)此前曾有先例。在“智慧茅台”建设之初、茅台云商全面上线之时,公司曾要求经销商30%合同量在云商渠道完成(2017年9月),并下发通知,12月31日前未超过30%的云商网点将按比例扣减2018年茅台酒合同计划,9月30日前尚未开通云商网点的经销单位将暂停业务办理,暂缓2018年合同签订;2017年底公司正式提出 “智慧茅台”建设概念后,公司先后与京东、浪潮软件项目组、华为等机构签订合作协议;2020年茅台集团提出“智慧茅台建设将按照五年三步走,实现“135”建设目标”,其中2020-2021年将开展“2+4”信息化重点工程建设(“2”就是茅台云和茅台大数据,形成数据传输、存储、治理能力;“4”就是营销及终端,产供销协同,酒库安消一体化,资产管理等重点问题进行信息化建设和业务赋能);2)当前将经销商茅台酒配额放至智慧茅台销售具备一定可行性。在“智慧茅台”工程下,当前茅台在数字化方面更具竞争力,此时若部分经销商茅台酒配额在智慧茅台渠道完成,而经销商承担更多的服务职能,将利于进一步管控渠道价格、增厚公司业绩。

总结来看,整体渠道改革进度及力度均或超预期。我们看好明年公司渠道改革落地速度及力度,若未来公司能在坚定渠道转型不动摇的基础上实现指导价的提升,则批价过高、吨价增速趋缓、难以协调各方利益等问题均有望得到良好解决。综合来看,我们认为1499元指导价、经销商配额分配、直营渠道占比为当前重要观测指标。

贵州茅台三大预期差,赋予其2022年业绩超预期可能性

当前市场普遍认为贵州茅台业绩增速过于平稳,难有预期差;我们认为贵州茅台仍存三大预期差:

第一,量超预期。从量角度看,考虑到今年茅台酒投放量仅约3.6万吨,十四五末预计或5万吨,2022年往回溯的4年为茅台酒基酒产量大年,预计2022年茅台酒量增或超预期;

第二,价超预期。从价角度看,考虑到非标提价对利润增厚幅度有限,直营渠道占比进一步提升将为主方向(符合增强价格管控策略),同时更多营销改革亦或利于增厚业绩。

第三,营销改革力度及速度或超预期。预计新任董事长将带来更多行之有效&超预期的营销改革举措(具体或落地方案已在上文中进行了阐述),催化时点有望在明年年初。

短期看:茅台酒系列酒双轮驱动,新领导上任系列举措将落地

茅台酒方面,近期飞天茅台批价约为2650-2800元/瓶,随着上半年非标产品提价红利持续释放、结构升级、税费影响逐步消除、非标拆箱政策取消带来的批价波动逐步减小,预计21Q4茅台酒将继续实现稳健增长;系列酒方面,随着“大单品”战略深入实施,以茅台王子酒为核心的产品集群表现优异:20年茅台王子酒销售额已超过40亿元,汉酱、赖茅、贵州大曲等系列酒产品收入亦超10亿,在次高端酒扩容+酱酒热持续演绎背景下,21Q4系列酒有望在放量的同时实现进一步结构升级。新领导上任后,双节增量投放、空瓶换购、取消非标拆箱等举措已相继落地,未来或将推出更多切实可行的举措以平抑价格。

中期看:2021年业绩增速或将实现环比加速,目标设置较为理性

公司此前表示2021年收入目标为10.5%,我们认为目标设置较为理性,主因:1)通过复盘往年业绩目标及实际业绩增速,实际增速往往高于业绩目标;2)从集团十四五角度出发,我们认为除了茅台股份公司,习酒等集团下子公司亦将贡献部分业绩(预计十四五期间习酒产能将达近5万吨)以达到集团1800亿元收入目标,叠加未来5年内不排除茅台有提价可能,因此2021年收入增速设置在10.5%较为合理;利润端方面,考虑到集团主要利润增量来源为茅台股份公司,因此预计十四五期间茅台利润增速将高于收入增速,同时茅台产品的提价亦将助推利润增速实现高增,从而助力集团完成十四五目标。

长期看:迈入十四五,走好茅台之路,“五线”发展道路

考虑到需求端表现强劲、公司不断加大监管力度、产量稳步提升(2021年茅台基酒产能目标为5.53万吨,系列酒产量目标为2.9万吨;十四五期间规划茅台酒系列酒实现双5.6万吨产能)、技改项目稳步推进(2020年9月茅台“十三五”茅台酒技改扩建项目全面完工,新增的茅台酒基酒设计产能4032 吨将于2021年释放,同时3万吨酱香系列酒技改项目稳步推进)、渠道改革加速落地,预计2022年茅台酒量价或超预期,推动报表端加速,在迈入十四五,公司将走好茅台之路,“五线”发展道路,坚持“双打造”、“双巩固”,聚主业,调结构,强配套,构生态,未来业绩确定性强。

盈利预测及估值

预计 2021~2023年公司收入增速分别为11.5%、16.2%、13.8%;净利润增速分别为12.4%、17.5%、15.5%;EPS分别为41.8、49.1、56.7元/股;对应PE分别为44、37、32倍。考虑到公司具有较强成长性及业绩确定性,维持买入评级。

风险提示

1、宏观经济下行;2、疫情影响超预期

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员