报告要点

近期,水泥价格持续出现超季节性的上涨,部分市场观点认为与稳投资发力有关。现实是否如此,水泥价格大涨的原因,对经济分析的启示?本文分析,可供参考。

近期水泥价格持续、超季节性飙涨,与挖掘机等反映的开工、施工指标背离

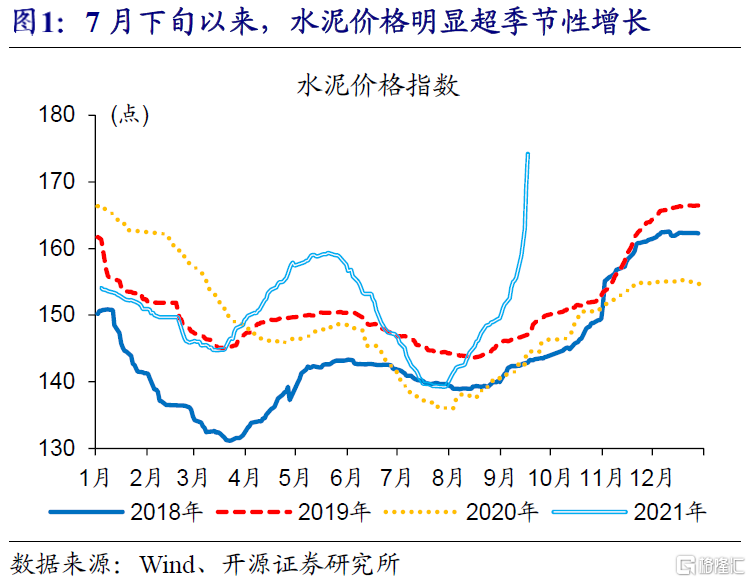

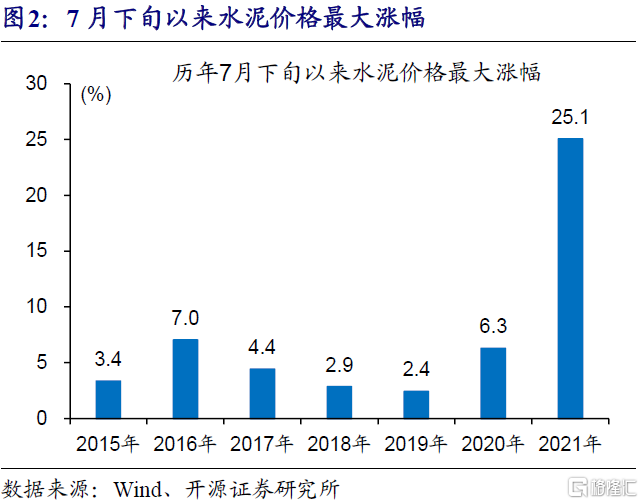

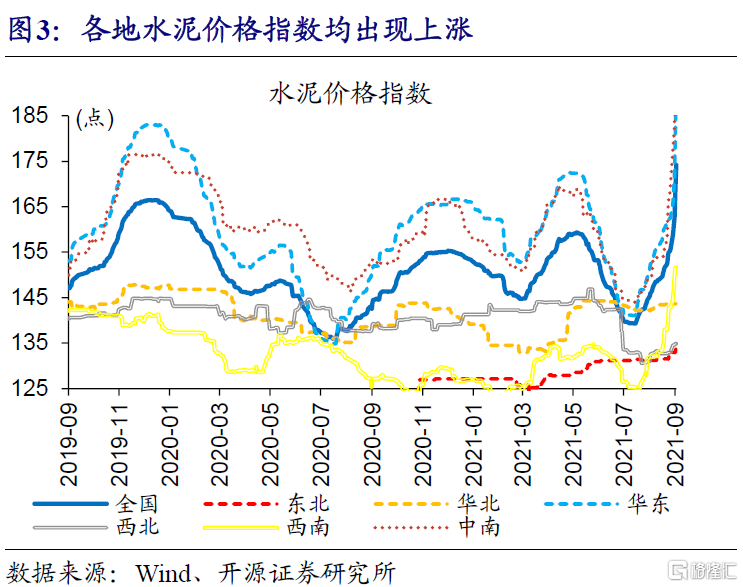

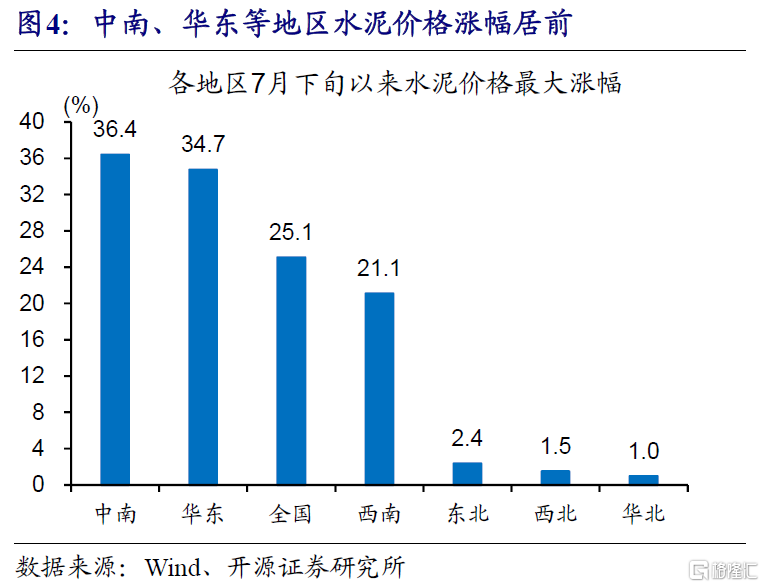

7月下旬以来,水泥价格持续、大幅上涨,创历史新高。截至9月17日,全国水泥价格指数录得174.2点、创有数据以来最高,较7月下旬的低点上涨25%、涨幅创历史同期最高。其中,中南地区水泥价格涨幅最大、较低点上涨36.4%,华东和西南地区水泥价格涨幅也居前、分别上涨34.7%和21.1%,而东北、华北和西北等地,水泥价格涨幅相对较小、均在1-2%附近,显著低于全国平均水平。

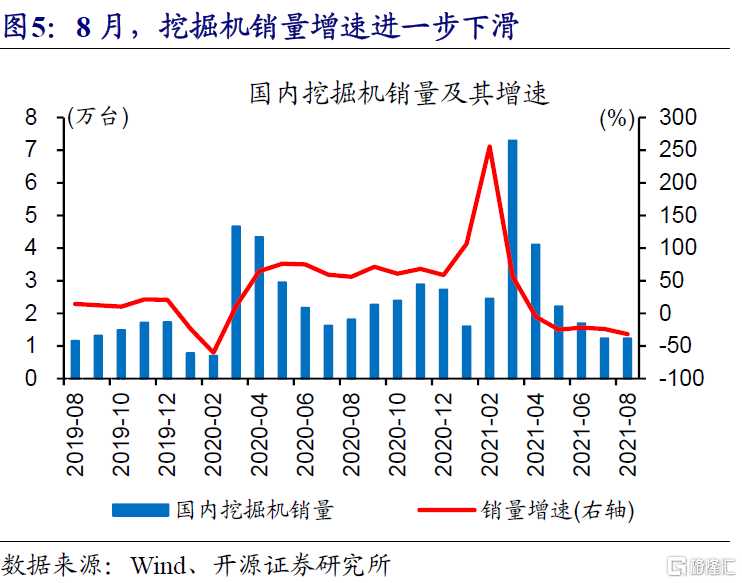

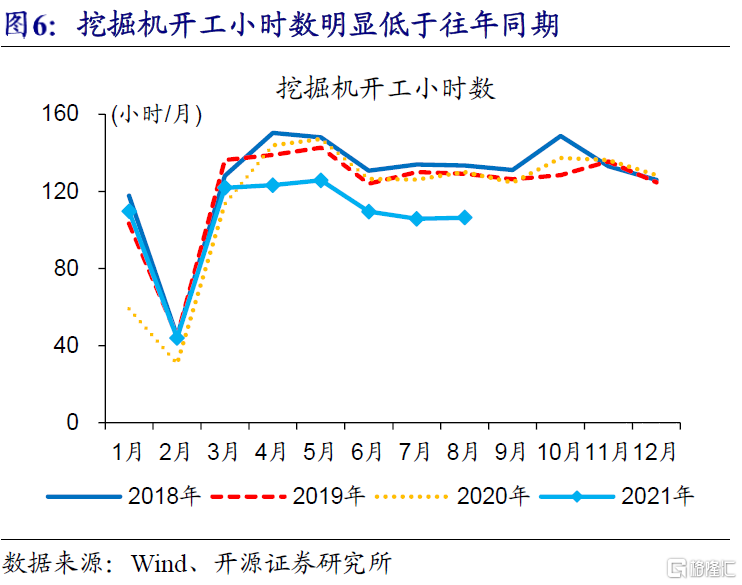

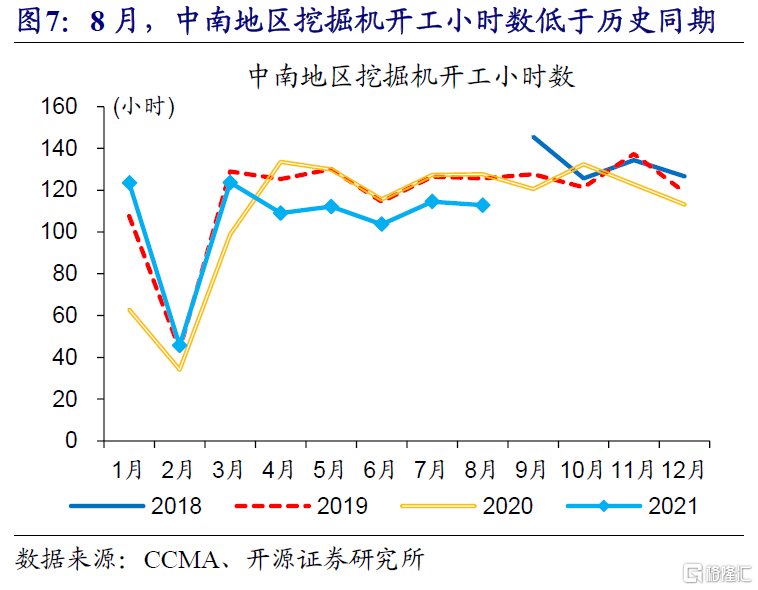

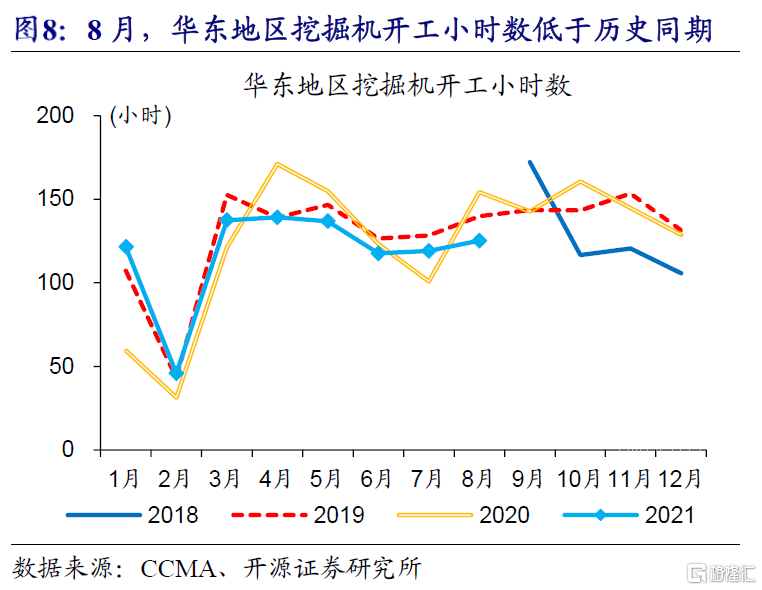

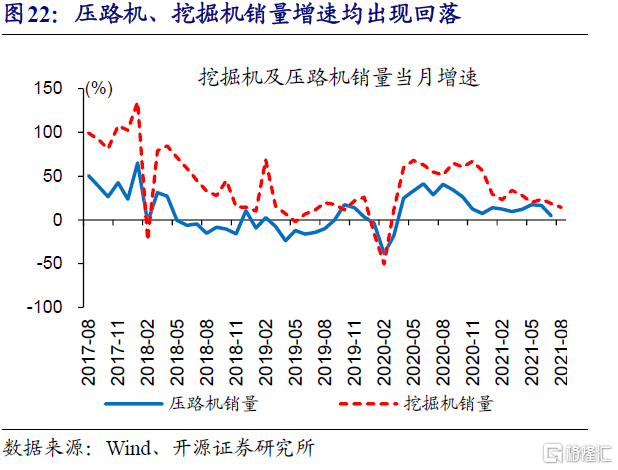

水泥价格超季节性飙涨,与挖机销量、开工小时数等直接反映开工、施工状况的行业指标明显背离。8月,挖机销量只有1.2万台、同比下降31.7%,连续5个月同比下降、且降幅持续扩大。与此同时,挖机开工小时数也持续走低,8月全国平均为118.7小时、显著低于2016年以来同期均值的138.5小时;其中,水泥价格涨幅居前二的中南、华东地区,挖机开工小时数均明显低于历史同期水平。

近期水泥价格的大幅上涨,或主要缘于限产下的供给收缩、原材料成本上升等

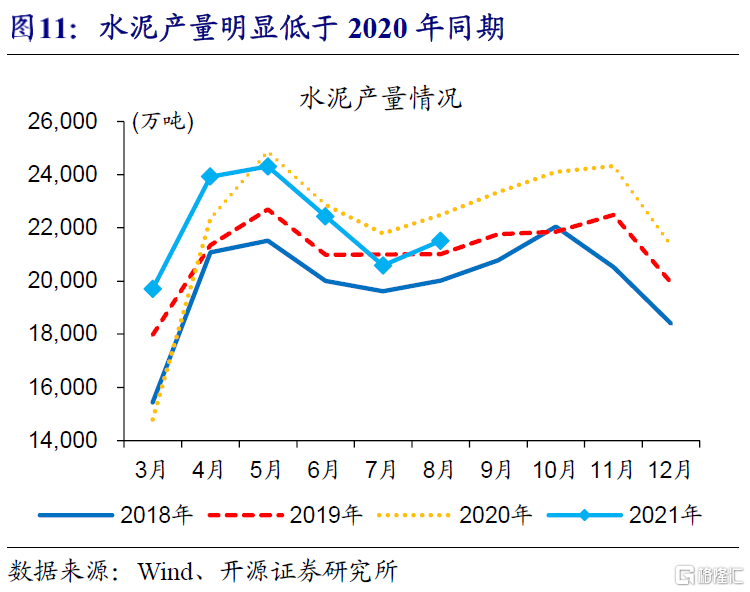

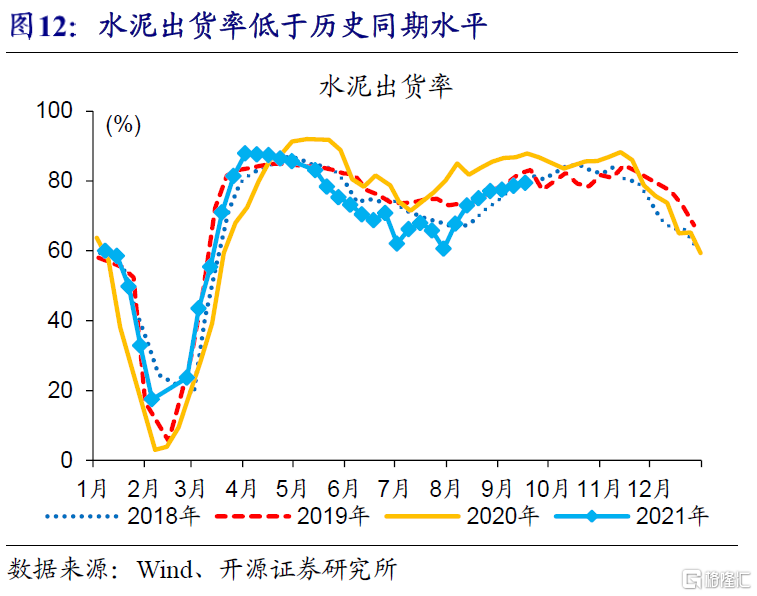

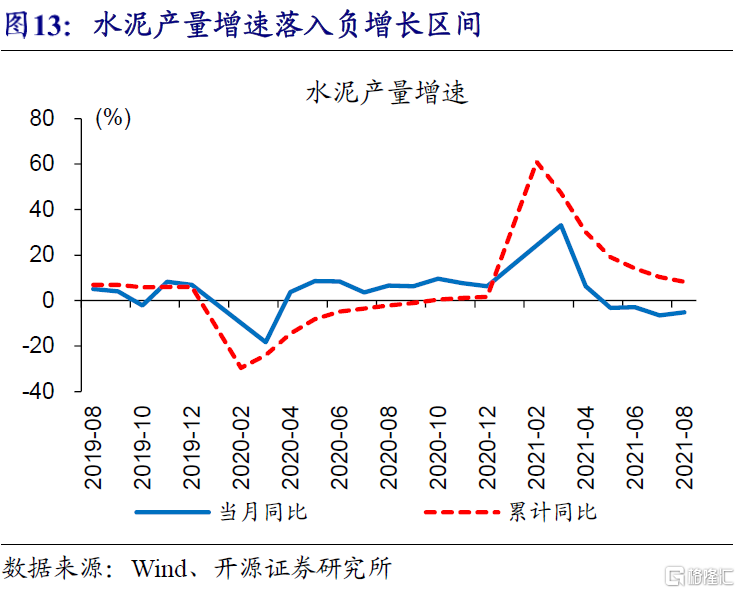

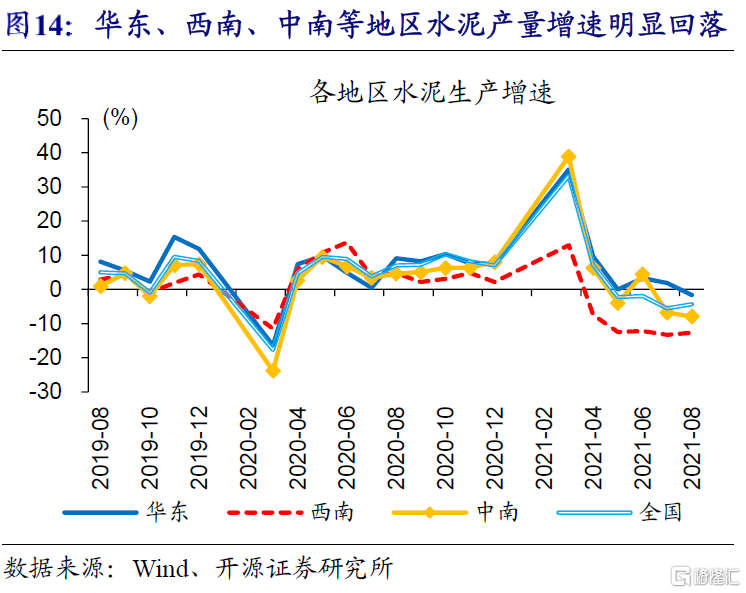

水泥涨价与供给收缩紧密相关,近几个月水泥产量明显下降,尤其是部分价格涨幅居前地区。5月以来,水泥产量持续低于以往同期水平、8月同比下降4.3%;水泥出货率指标,9月中旬最新只有62.1%、较2020年同期回落4.6个百分点。分地区来看,水泥价格涨幅较大的中南、西南地区,水泥产量均显著低于以往同期,8月同比分别下降7.9%和12.7%,其余地区产量也都呈现不同程度的回落。

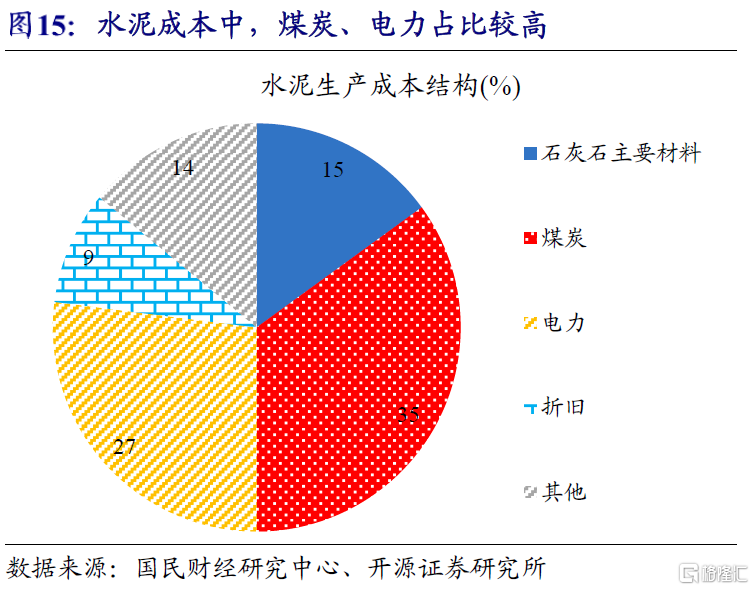

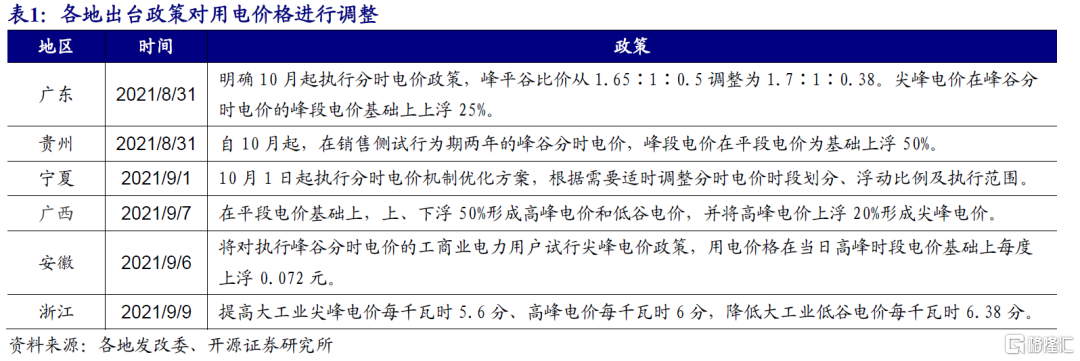

煤炭等原材料价格的持续走高等,也一定程度推高了水泥价格。煤炭、电力和石灰石是水泥生产的成本来源,其中煤炭和电力成本占比居前、分别达35%和27%。供需缺口下,煤炭价格持续、大幅上涨,全国动力煤价格最新录得733点、较年初抬升25%。受煤炭涨价等影响,发电成本显著上升,进而加大电价上涨压力;8月以来,广东、浙江等地区先后上调峰段电价,进一步推升水泥生产成本。

供给受限影响下,需结合更多指标相互验证、辅助分析,以更贴近现实需求

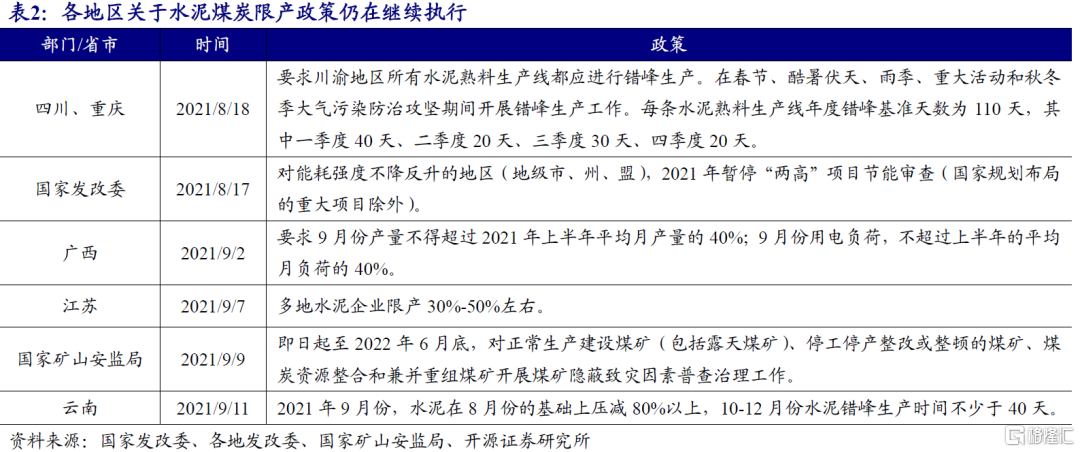

供给受影响下,简单套用传统价格与需求的分析框架,容易导致对经济形势的误判。水泥产量的下降,与双减政策下,部分地区限产等因素有关。截至年中,超过半数省市能耗强度削减进度偏慢,对应的19省市水泥产量占全国比重达72.7%。8月以来,云南、江苏等部分能耗强度削减压力较大的地区,先后出台水泥限产措施,供给扰动的影响或仍将延续,或导致水泥价格与需求的持续背离。

产业结构的变化,也一定程度削弱水泥价格对需求变化的指示性,经济分析需更多指标相互验证,方能更贴近现实。转型“攻坚”阶段,经济对对房地产和传统基建投资等依赖度会有所下降,产业结构转型升级的同时,也在降低对传统板块的需求。我们在经济分析时,需要结合更多中观行业指标相互验证、辅助判断方可。

报告正文

水泥价持续格超季节性飙涨,与挖掘机销售、开工等中观数据背离

7月下旬以来,水泥价格超季节性上涨、创历史新高。截至9月17日,水泥价格指数录得174.2点、创2011年有数据以来最高,显著高于2020年同期的144.5点和过去五年同期均值的118.9点;水泥价格指数较7月下旬低点上涨25%、涨幅创历史同期最高,显著高于2020年同期涨幅的6.3%和历史同期次高的7%。

不同地区水泥价格均出现上涨,中南、华东等地区涨幅居前。7月20日至9月17日,中南和华东地区水泥价格涨幅分别达36.4%和34.7%,明显高于全国平均水平的25.1%;西南地区水泥价格涨幅也较大、达21.1%。而东北、华北和西北地区,水泥价格涨幅相对较小,均在1-2%附近,显著低于全国平均水平。

水泥价格超季节性飙涨,与挖机销量、开工小时数等直接反映开工、施工状况的行业指标明显背离。8月,挖机销量只有1.2万台、同比下降31.7%,连续5个月同比下降、且降幅持续扩大。与此同时,挖机开工小时数也持续走低,8月全国平均为118.7小时、显著低于2016年以来同期均值的138.5小时;其中,水泥价格涨幅居前二的中南、华东地区,挖机开工小时数均明显低于历史同期水平。

近期水泥价格的大幅上涨,或主要缘于供给收缩、原材料涨价等

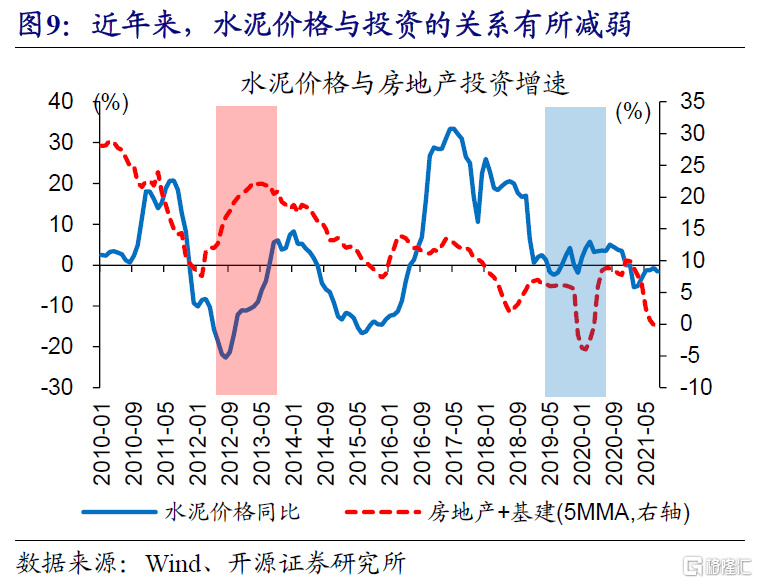

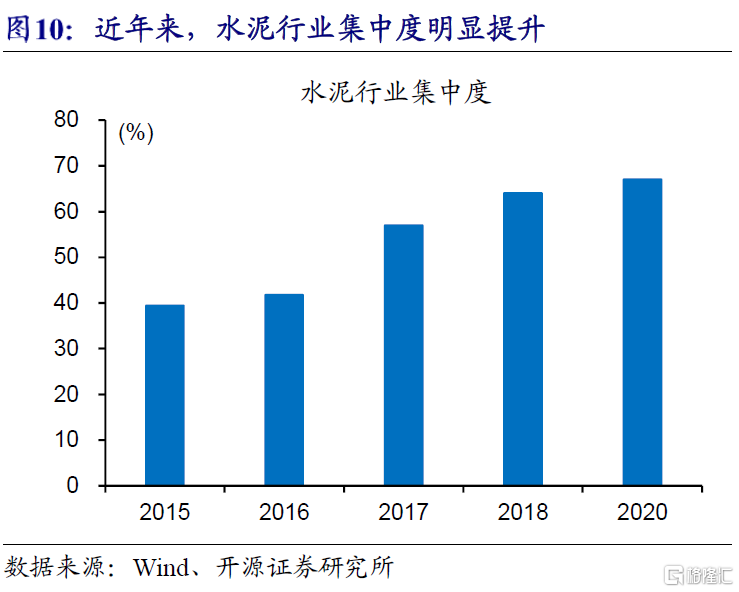

传统周期下,水泥价格主要受需求驱动,近年来,价格与需求的关系有所减弱。2016年以前,供给端相对较为稳定,水泥价格走势主要受地产、基建的影响较大,水泥价格上涨,多由需求走强驱动,如2012年至2013年期间。2016年后,供给侧改革限制新增产能、行业集中度提升导致企业议价能力上升使得水泥价格对需求敏感程度下降,如2020年疫情影响下,需求断崖式下滑,但价格仍相对较为平稳。

水泥涨价与供给收缩紧密相关,近几个月水泥产量明显下降,尤其是部分价格涨幅居前地区。5月以来,水泥产量持续低于以往同期水平、8月同比下降4.3%;水泥出货率指标,9月中旬最新只有62.1%、较2020年同期回落4.6个百分点。分地区来看,水泥价格涨幅较大的中南、西南地区,水泥产量均显著低于以往同期,8月同比分别下降7.9%和12.7%,其余地区产量也都呈现不同程度回落。

煤炭等原材料价格的持续走高等,也一定程度推高了水泥价格。煤炭、电力和石灰石是水泥生产的成本来源,其中煤炭和电力成本占比居前、分别达35%和27%。供需缺口下,煤炭价格持续、大幅上涨,全国动力煤价格最新录得733元/吨、较年初抬升25%。受煤炭涨价等影响,发电成本显著上升,进而加大电价上涨压力;8月以来,广东、浙江等地区先后上调峰段电价,进一步推升水泥生产成本。

供给受限影响下,需结合更多指标辅助分析,方能更贴近现实

供给受限影响下,对未来投资的判断,简单套用传统价格与需求的分析框架,容易导致对经济形势的误判。水泥产量的下降,与双减政策下,部分地区限产等因素有关。截至年中,超过半数省市能耗强度削减进度偏慢,对应的19省市水泥产量占全国比重达72.7%。8月以来,云南、江苏等部分能耗强度削减压力较大的地区,先后出台水泥限产措施,供给扰动的影响或将延续,或导致水泥价格与需求持续背离。

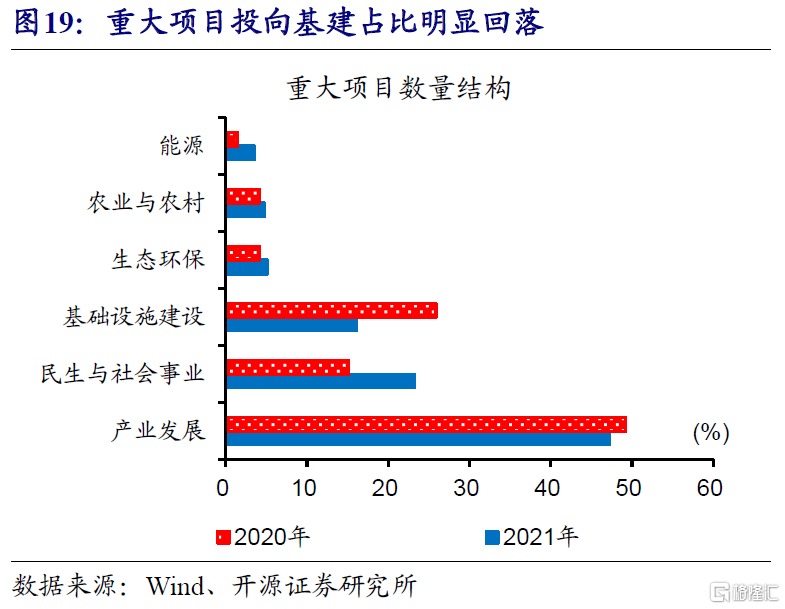

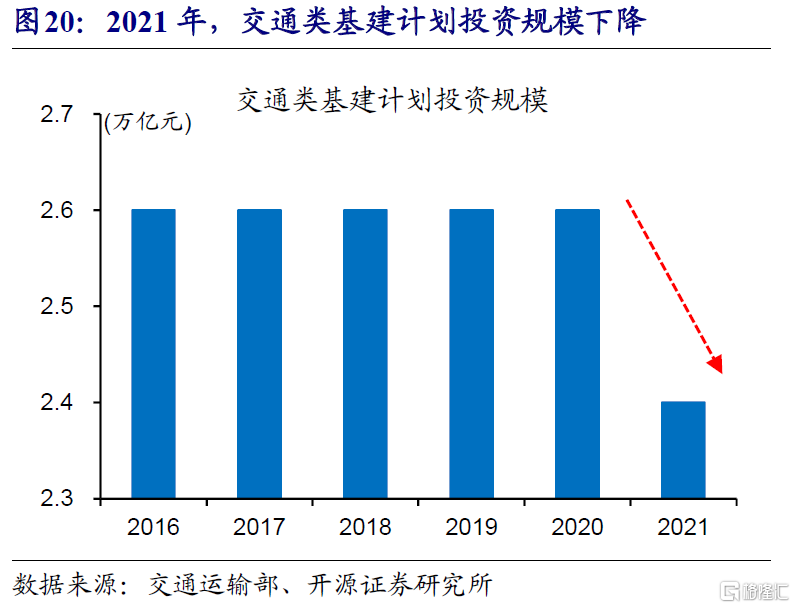

产业结构的变化,也一定程度削弱水泥价格对需求变化的指示性。转型“攻坚阶段”,经济对房地产和传统基建投资等依赖度会有所下降,产业转型升级也在加快。如2021年重大项目投向产业数量占比接近50%,而基建项目数量占比较2020年抬升近10个百分点至16.1%(详情参见《从重大项目,看稳增长“抓手”》)。产业结构转型升级过程中,经济对传统板块的需求逐步降低,也一定程度减弱水泥对于整体投资的指示意义。

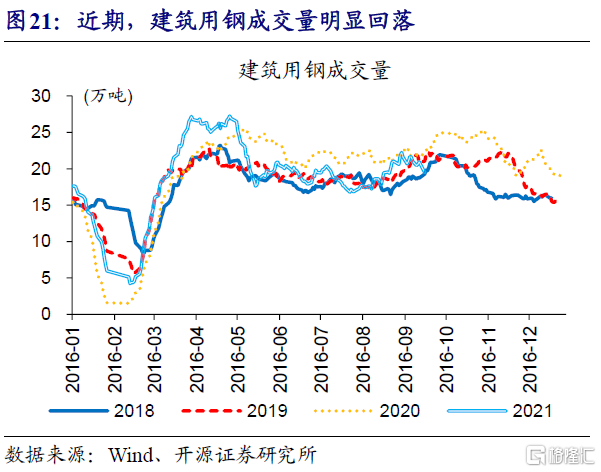

产业结构、供需格局等变化下,经济分析需多指标相互验证,方能更贴近现实。转型过程中,产业结构、政策思路等,与传统周期大为不同,使得传统框架对经济研判的有效性逐渐下降。近年来供给逻辑影响的增强,导致一些价格指标与总量经济的关系不同于传统投资驱动阶段。因而,即使分析水泥价格和投资的关系时,也需要结合螺纹钢成交量、挖掘机销量和开工等中观行业指标相互验证、辅助判断。

经过研究,我们发现:

(1)7月下旬以来,水泥价格持续、大幅上涨,创历史新高;与挖掘机销量、开工小时数等直接反映开、施工的指标背离。

(2)水泥涨价与供给收缩紧密相关,近几个月来水泥产量明显下降,尤其是部分价格涨幅居前地区。煤炭等原材料价格持续走高等,也一定程度推高了水泥价格。

(3)供给受限影响下,简单套用传统价格与需求的分析框架,容易导致对经济形势的误判。产业结构的变化,也一定程度削弱水泥价格对需求变化的指示性,经济分析需更多指标相互验证,方能更贴近现实。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员