摘要

行情复盘:创业板首次走出独立牛市,市场赚钱效应抬升。2013年创业板拉开了一波浩浩荡荡的独立牛市行情,全年创业板指涨幅达83%,同期上证指数下跌7.6%,创业板与主板走势严重分化。清理非标、两次钱荒和美联储退出QE阴云贯穿全年,上证指数两起两落,蓝筹股受地产调控和去杠杆压制,周期地产金融普遍降估值。市场赚钱效应抬升,创业板七成个股实现上涨。4G应用多点开花,产业周期向上是创业板牛市的基础,创业板指戴维斯双击,估值贡献近八成涨幅。成长风格独占鳌头,传媒、计算机、电子涨幅居前。

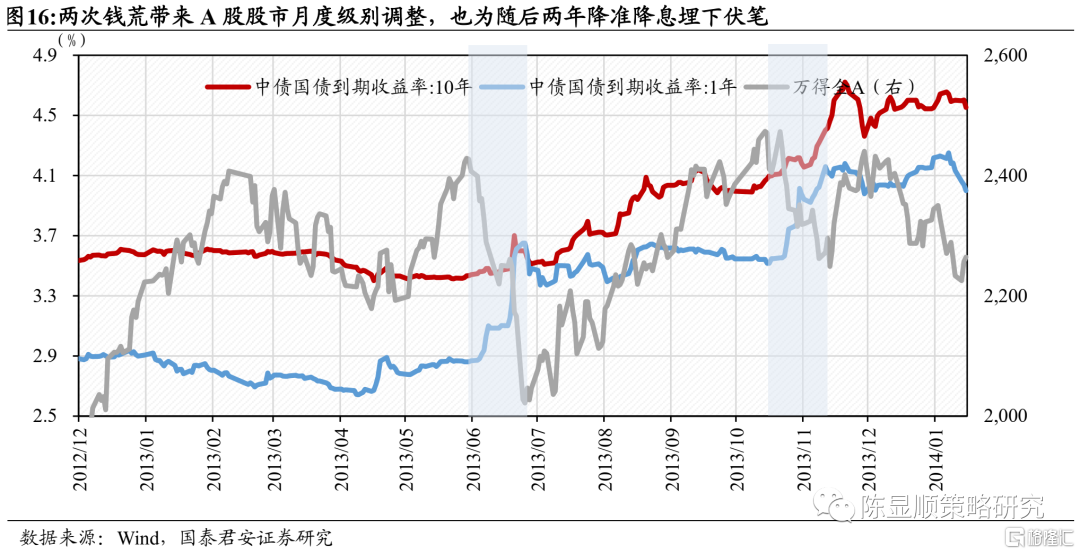

两次钱荒冲击:两次钱荒带来月度级别调整,也为后续降准降息埋下伏笔。两次钱荒均造成短期流动性冲击,但股指下跌时间均没有超过1个月。长期看2013年流动性危机为后续2年降息降准埋下伏笔。2013年下半年经济重回下行趋势,GDP增速、基建投资等关键指标均有所回落,货币宽松周期也随之再度开启。

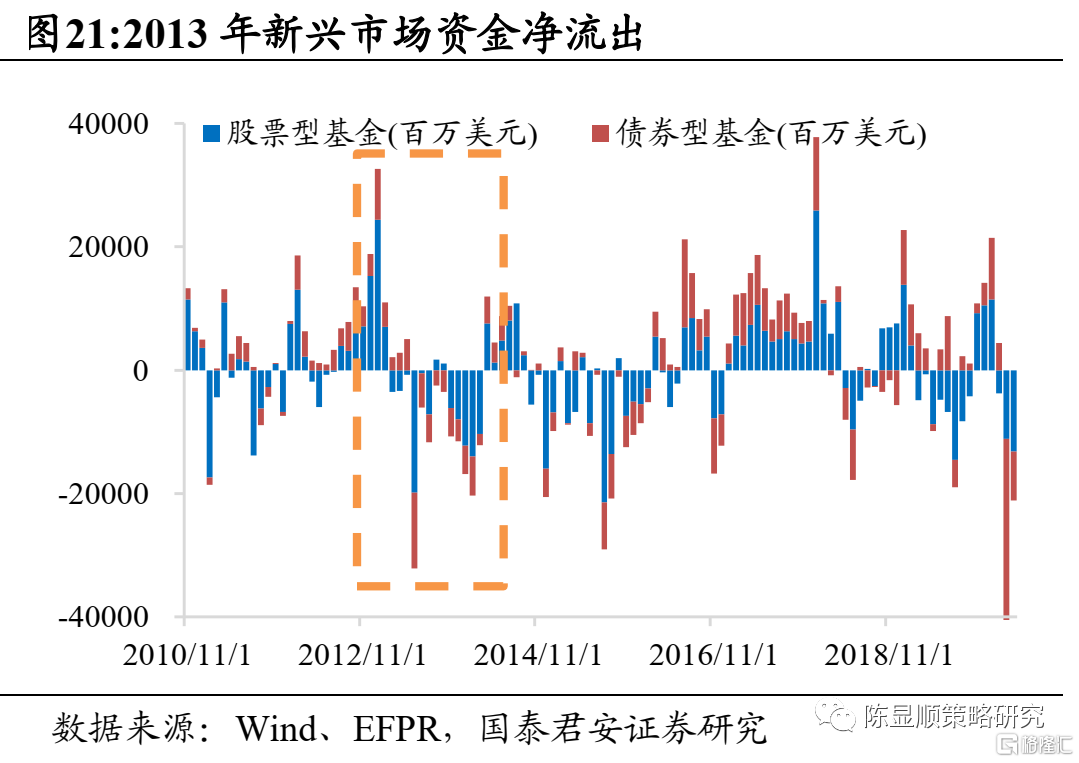

结构牛成因:刺激预期落空和新兴产业崛起,弃旧迎新是人心所向。年初市场预期美联储退出QE3会造成流动性冲击,但事后看中国市场资金净流出压力远小于其他新兴市场国家,市场核心矛盾“在内不在外”。两次钱荒不仅给市场带来短期流动性冲击,更重要的是,它对市场预期进行了纠偏,即不能再寄希望于类似2009年强刺激政策来对冲经济下行压力。新一届政府对经济增速下滑容忍度提高,标志性的信号是,在当年12月中央经济工作会议上,政府首次定调经济进入中高速增长的“新常态”。刺激预期落空、全面改革深化和新兴产业崛起,弃旧迎新是人心所向。2013年的创业板结构性牛市,也为2014年主题投资狂热埋下了伏笔。

映射当下:站在新旧交替的交汇点,市场是否会再度走向狂热?市场从拥抱2013年的经济转型新兴产业崛起,逐步迈向了2014年小市值/题材/资本运作的狂热操作。当下市场环境与2013年有类似之处,内部经济增长压力开始增加,政策传递的改革信号和能源转型产业趋势使得市场弃旧迎新,上证50和创业板指走势分化。但我们认为科技成长行情不会重演2014年小市值和题材股的炒作狂热,原因有三:投资者机构化,头部基金管理规模扩大客观上提高了机构配置股票池市值门槛;基建脉冲发力使得宏观下行期可能比预期要短;新能源对旧能源的替代过程不是线性的,旧能源可能面临同时产能约束和需求边际增量,旧经济在变革中也蕴含投资机会。

风险因素:历史不会重复演绎、流动性收紧冲击路径不同

1

行情复盘:创业板首次走出独立牛市,市场赚钱效应抬升

1.1. 行情复盘:创业板走出独立牛市,上证指数两起两落

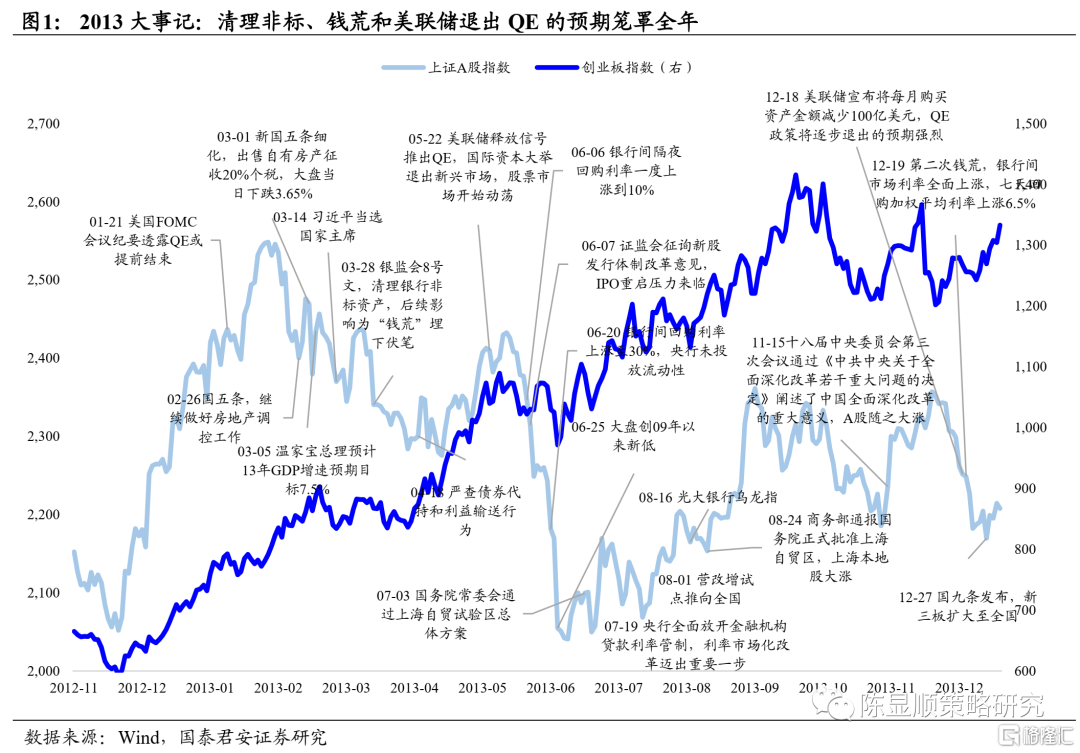

创业板首次走出独立牛市行情,蓝筹股受地产调控和去杠杆压制。2013年创业板走出一波浩浩荡荡的独立牛市行情,创业板指自2012年的12月初触底后开始了震荡拉升之路,从1月的705点一路涨至12月1304点,实现年涨幅83%。同期上证指数从2384回落至2214点,下跌了7.6%。两相对比,创业板与主板走势严重分化。以六月钱荒为界,2012年12月创业板、主板双双触底后开始反弹,两大指数在3月第一次受挫,起因为央行清理非标以及房地产调控收紧,政策主要针对大金融和周期板块,创业板指经过小幅回调后重回升势;6月第一次钱荒期间创业板指回调幅度不深,市场由此确认了方向,创业板走势自此彻底与主板拉开距离,直至10月受到IPO重启和第二次钱荒冲击,创业板涨幅收敛。

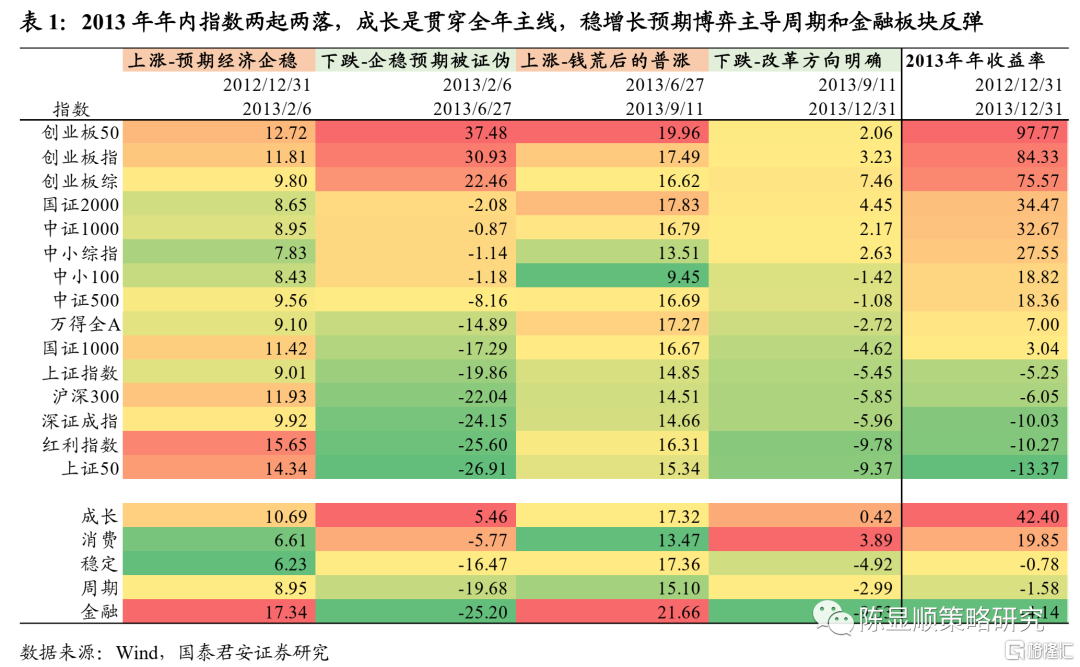

2013年全A指数两起两落,由此我们将行情分为四个阶段:第一轮上涨——市场对经济企稳的预期升温,金融周期板块领涨。几点因素促成了2013年的春季躁动:首先,2012年末地产市场回暖使得经济企稳的预期在升温;其次,市场对新一届政府的执政理念有博弈预期,特别是认为执政第一年经济不会差,对应基建地产投资可能会放松。金融和周期成为春季躁动中的领涨板块。 第一轮下跌——政策刺激预期被证伪,成长风格在普跌中回调不深。出乎市场意料的是,在经济下行压力之下政策释放去杠杆信号,3月银监会出台8号文规范非标融资,6月是政策刺激预期被证伪的转折点,国务院常务会议点明货币信贷增速偏高,强调坚持住稳健的货币政策,央行召开的信贷形势分析会也指出要改变流动性永远宽松的预期。6月钱荒带来的流动性冲击中行业普跌,但成长风格回调幅度不深,周期和金融板块跌幅均接近20%。 第二轮上涨——经济下行风险加大,符合产业转型导向的成长依旧占优。5月后经济指标多环比回落,通缩担忧进一步升温,尽管第一次钱荒对市场冲击在释缓,但投资者普遍对下半年经济增长前景悲观,符合产业转型导向的成长依旧占优。 第二轮下跌——防御思维占据主导,市场青睐消费股。投资者担忧来年美联储正式退出QE冲击市场流动性,配置上边际变化是防御思维的权重提升,在去杠杆背景下市场倾向于选择负债率低、现金流好的消费类企业。

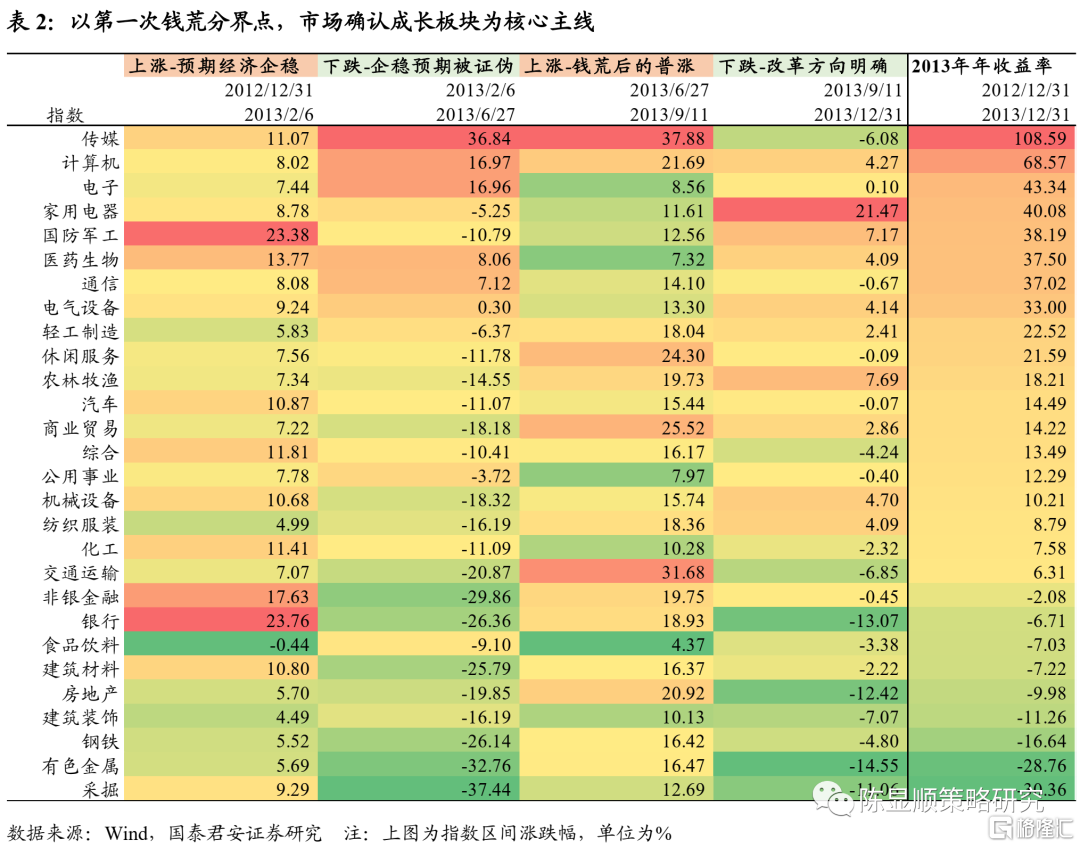

以第一次钱荒分界点,市场确认成长板块为核心主线。中信成长风格指数全年上涨40.62%,除了四季度有小幅下跌外,前三季度涨幅均为第一。成长板块的上涨可以分为两个阶段:1~6月传媒行业指数一枝独秀,实现区间上涨48%,较涨幅第二名的通信行业高出20个百分点;7月成长行情扩散到计算机、通信、军工和电子等子行业,下半年计算机涨幅跃居行业第一,行情扩散带动了成长风格指数的强势崛起。分行业看,一级行业中传媒收益全年翻番,典型个股如华谊嘉信,长城影视,视觉中国,游族网络等,涨幅均在200%以上。计算机、通信上涨68%和37%,典型个股如网宿科技、奋达科技、神州信息、阳光电源、北纬科技等,涨幅也均在250%以上。

1.2. 行情特征:市场赚钱效应抬升,成长风格独占鳌头

1.2.1. 市场赚钱效应抬升,创业板七成个股实现上涨

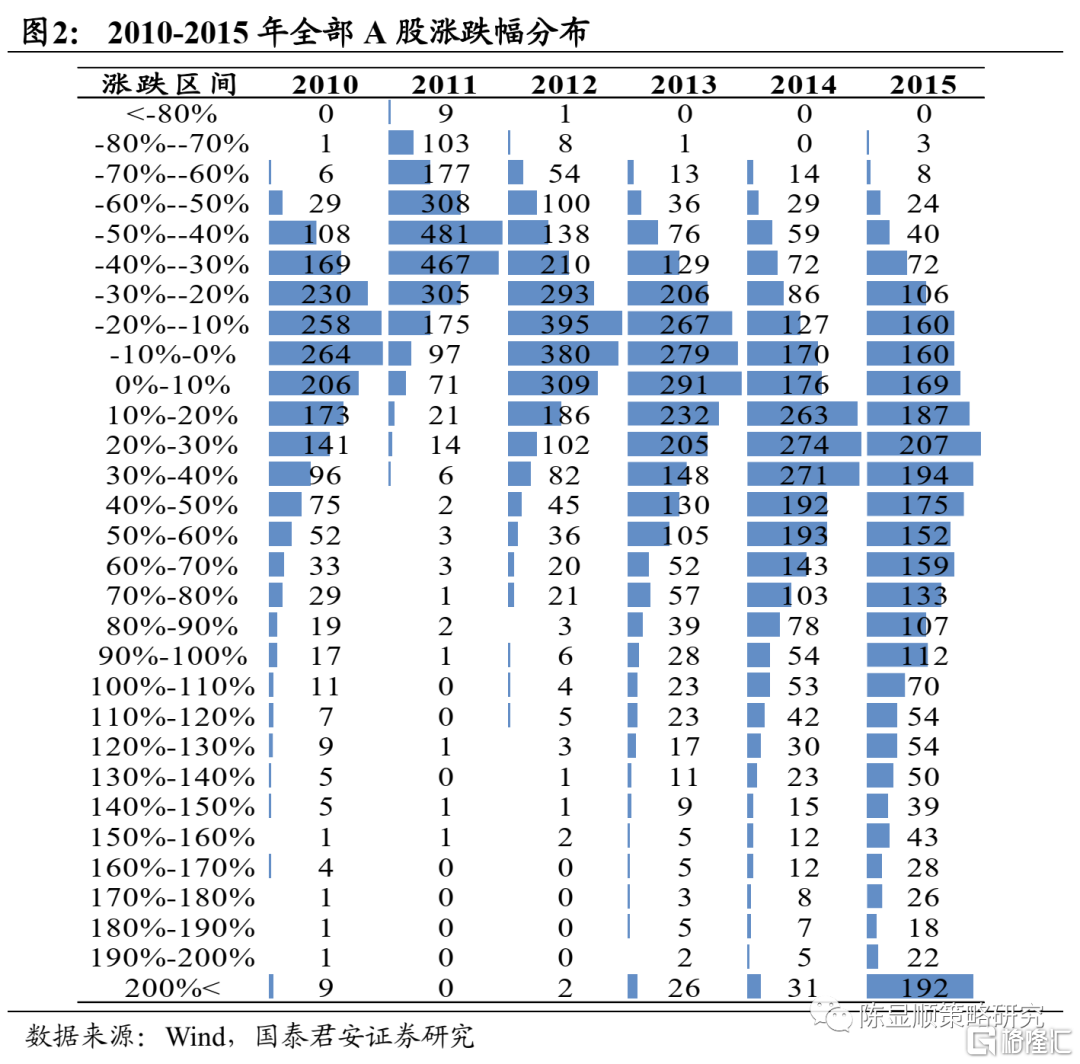

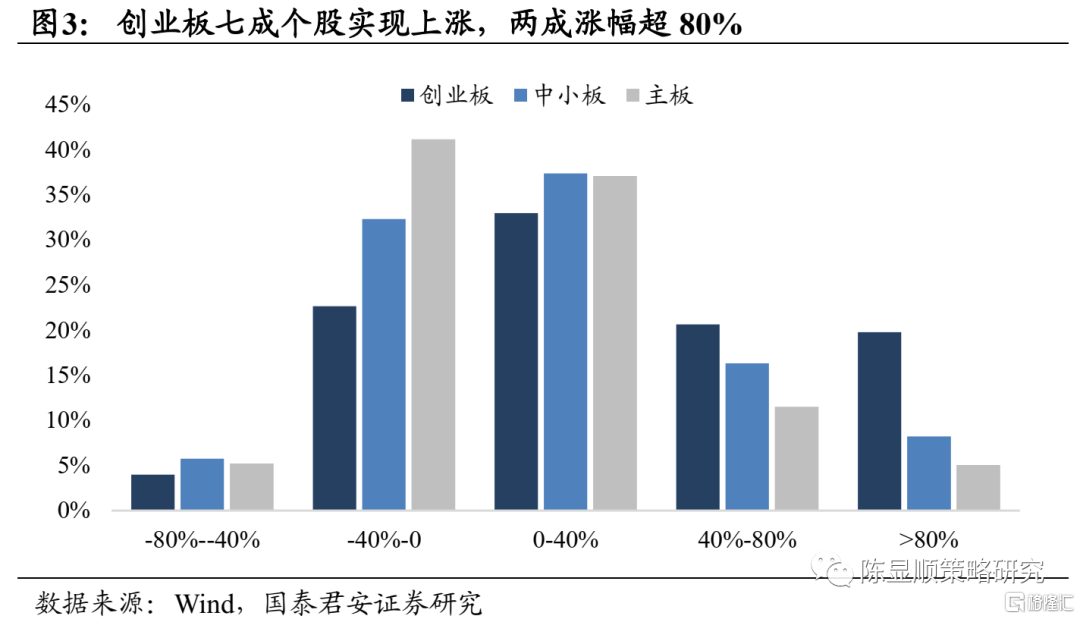

市场赚钱效应抬升,创业板七成个股实现上涨。2013年全部A股中60%个股实现年度收益率为正,其中创业板有73%个股实现上涨,中小板这一数字为61%,主板53%,;创业板中出现牛股的概率也较高,有两成个股涨幅超过80%,中小板这一数字为8%,主板为5%;创业板个股较中小板、主板下跌比例较少,而上涨比例则较高,当年买入创业板股票赢面较大。纵向来看,2013年的行情总体上是2010年以来最友好的一年,全部A股的涨幅中枢较过去三年有所上移,上涨个股数量总体处于上升趋势。

1.2.2. 创业板指戴维斯双击,估值贡献近8成涨幅

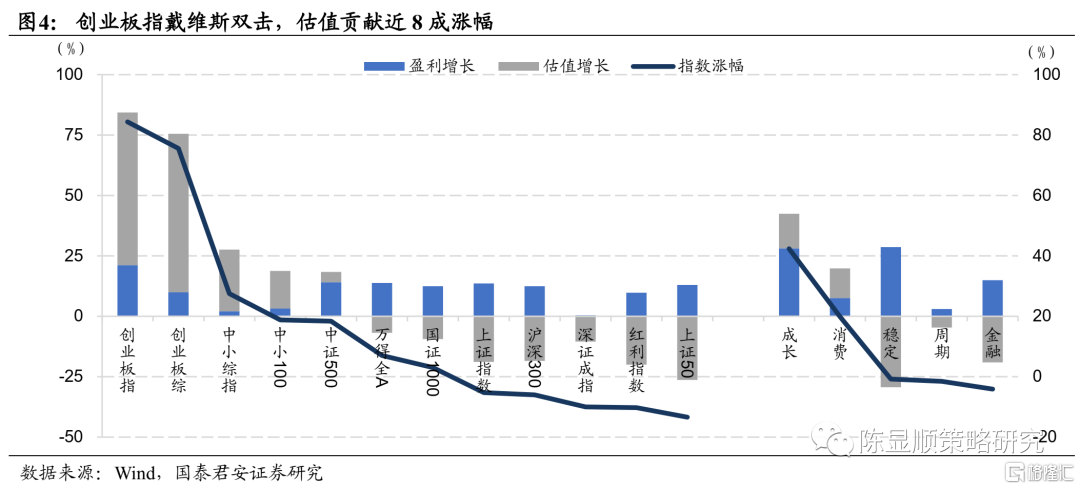

创业板指戴维斯双击,估值贡献近8成涨幅。从净利同比增速看,上证指数净利同比增速为13%,创业板为19%,但是同期创业板指数翻番,业绩增速远低于指数涨幅。创业板指PE从1月初的37.18倍到12月的58.05倍,涨幅为57%,可以说2013年的创业板牛市涨的主要是估值而不是业绩。

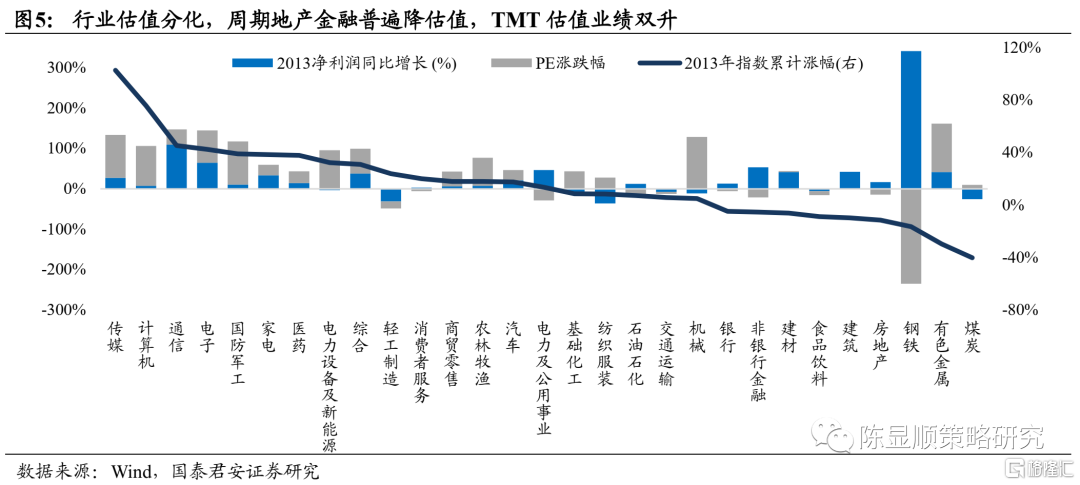

行业估值分化,周期地产金融普遍降估值,TMT估值业绩双升。分行业看,涨幅居前的行业(传媒、计算机、电子等),业绩表现总体来说还算不错,而净利同比大增的行业,股价表现却未必出彩,典型如钢铁指数,2013年业绩同比增300%以上,股价却令人大跌眼镜,全年下跌16%。传媒业绩同比增速仅为27%,但是指数却翻番,行业涨幅天差地别,这主要由于钢铁行业12年业绩亏损严重,2013年业绩虽然大增,但利润较薄,截止2013年末,行业PE在90以上,盈利虽有改善但实际估值仍高。

1.2.3. 两次钱荒带来月度级别调整,也为后续降准降息埋下伏笔

钱荒和美联储退出QE阴云贯穿全年,股市出现两轮月度级别调整。值得注意的是:首先,两次“钱荒”引起的股指下跌均是阶段性下跌,在后续一个月左右的时间内,股指均实现了反弹。6月末到11月末上证指数震荡上涨约12.2%,市场在经历12月“钱荒”后也在1月末开始震荡上升;其次,12月份“钱荒”对股市的影响程度小于6月“钱荒”。在6月份“钱荒”中,股指最大回撤率为16.1%;在12月“钱荒”中,股指最大回撤率为11.6%。造成以上现象的原因在于:一则,13年的去杠杆更多是为了强化金融监管、整治金融乱象,而非实体经济过热去抑制经济过快增长。因此“钱荒”对实体经济的影响较小;二来,随着外生冲击被消化,DDM模型中分子端开始发力,叠加各类利好产业政策,借助产业周期的上行趋势以及公司盈利增速上升,即便分母端无风险利率仍有上升趋势,但此时分子端占据主导地位,估值也能在震荡中上升。 2013年流动性危机也为后续2年降息降准埋下伏笔。2013年下半年之,经济在重回下行趋势中,GDP增速、基建投资等关键指标均有所下降。经济超预期下行,宽松政策周期则随之而来。2014年,央行2次定向降准、1次降息;2015年,央行5次降准、降息,同时调低短端利率,如逆回购、MLF以及SLF利率。

2

创业板牛市成因:刺激预期落空和新兴产业崛起,弃旧迎新是人心所向

刺激预期落空和新兴产业崛起,弃旧迎新是人心所向。年初市场预期美联储退出QE3会造成流动性冲击,但事后看中国市场资金净流出压力远小于其他新兴市场国家,市场核心矛盾“在内不在外”。两次钱荒不仅给市场带来短期流动性冲击,更重要的是,它对市场预期进行了纠偏,即不能再寄希望于类似2009年强刺激政策来解决经济下行压力。新一届政府对经济增速下滑容忍度提高,标志性的信号是,在当年12月中央经济工作会议上,政府首次定调经济进入中高速增长的“新常态”。刺激预期落空、全面改革深化和新兴产业崛起,弃旧迎新是人心所向。2013年的创业板结构性牛市,也为2014年主题投资狂热埋下了伏笔。

2.1. 政策强刺激预期落空,国内经济在曲折中弱复苏

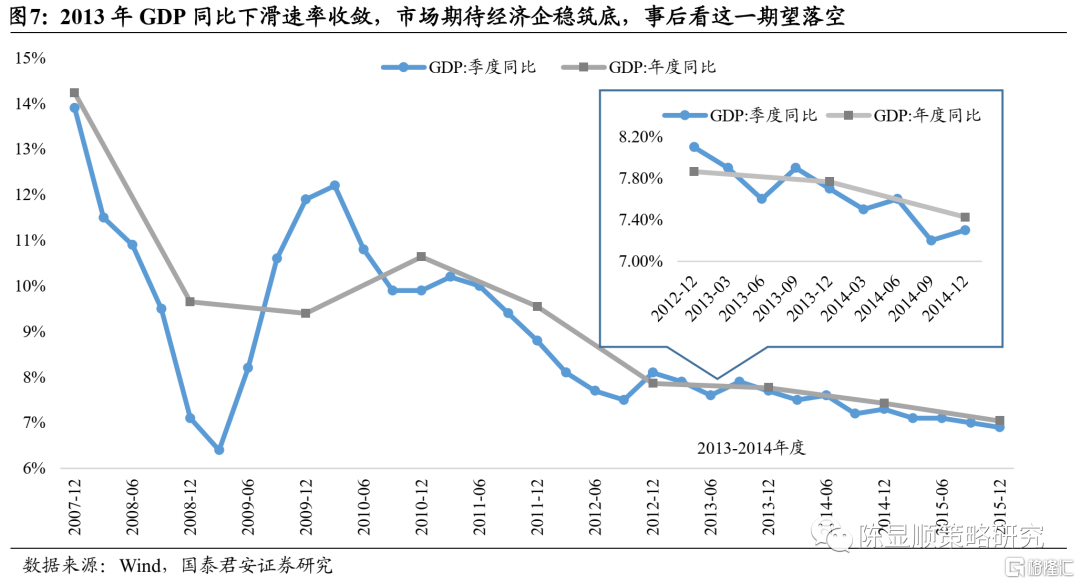

市场期待2013年经济企稳筑底,事后看这一期望落空。次贷危机后中国四万亿投资对经济拉动效果逐渐减弱,2010年中国GDP同比从10.6%高位下滑,2012年跌破8%,2013年维持在7.8%。通胀在2011Q2达到峰值之后也开始长期下行,2012年PPI进入负增长区间,工业品释放出通缩信号,2011Q3~2012Q4经济实体处于量价齐跌的衰退期。在稳增长压力下,尽管总量上调控地产的基调没有改变,但2012年局部地区的调控政策开始松动,部分城市上调公积金贷款额度。年中央行两次降息,房贷利率也随之下行。2012Q4地产销售触底回升,市场期待经济企稳筑底,事后看这一期望落空。

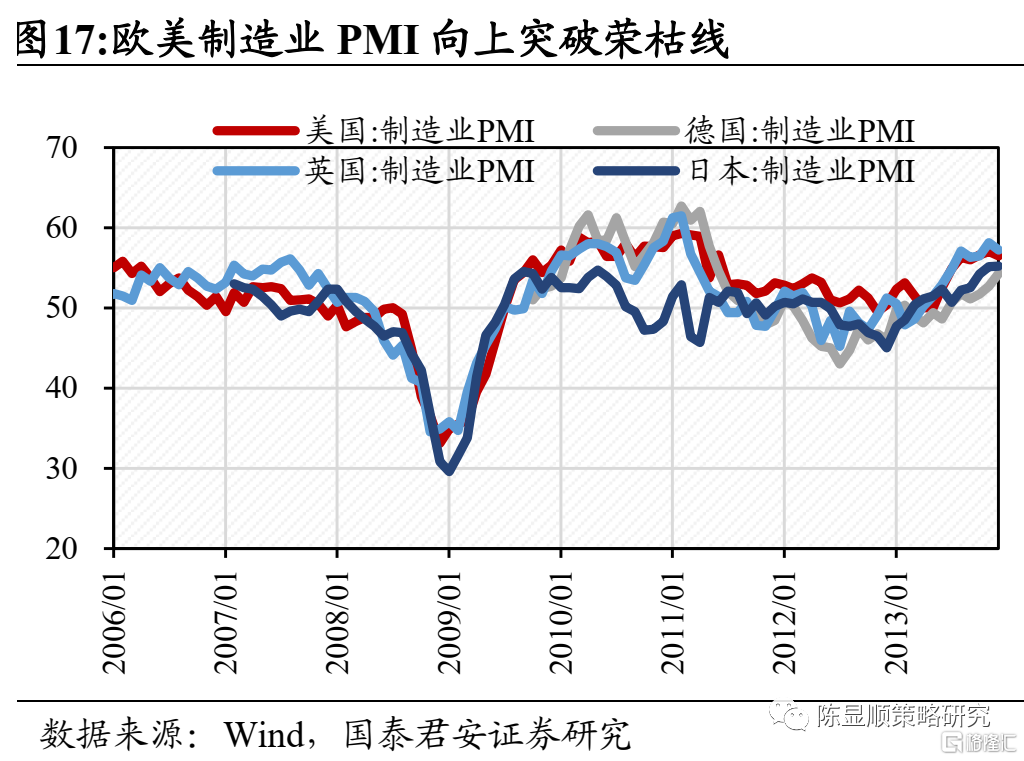

发达经济体显示出复苏征兆,但对外需的拉动作用不强。海外也显示出复苏征兆,美国经济温和扩张,零售数据超预期改善,财政赤字水平下降,但美国复苏的基础并不牢靠,表现为失业率仍高于金融危机前,私人部门信贷增速较低,实体部门加杠杆意愿不强。海外发达经济体弱复苏,对中国外需出口的拉动效果并不强。

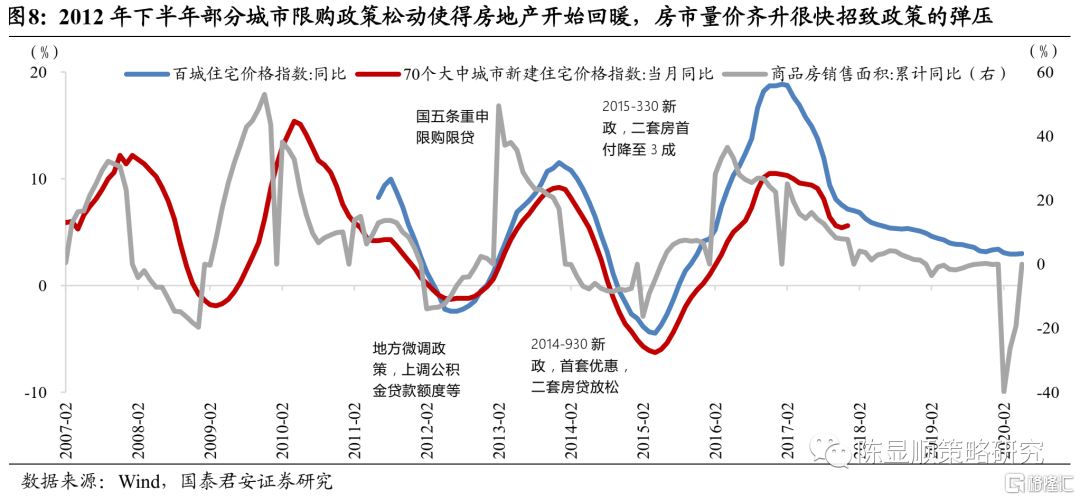

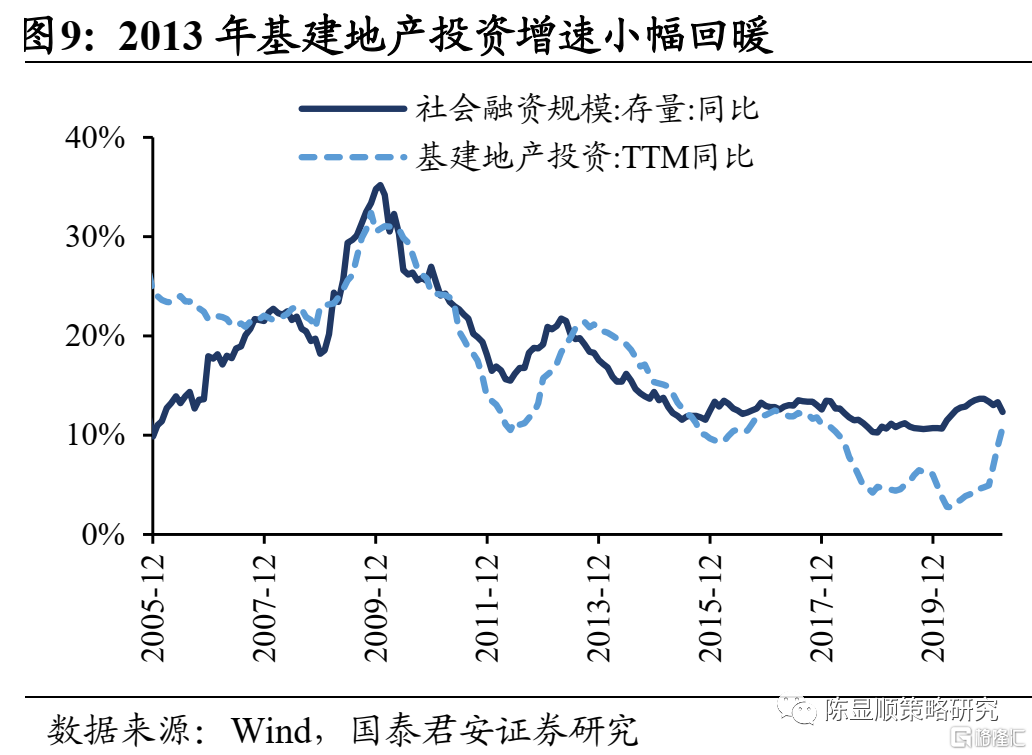

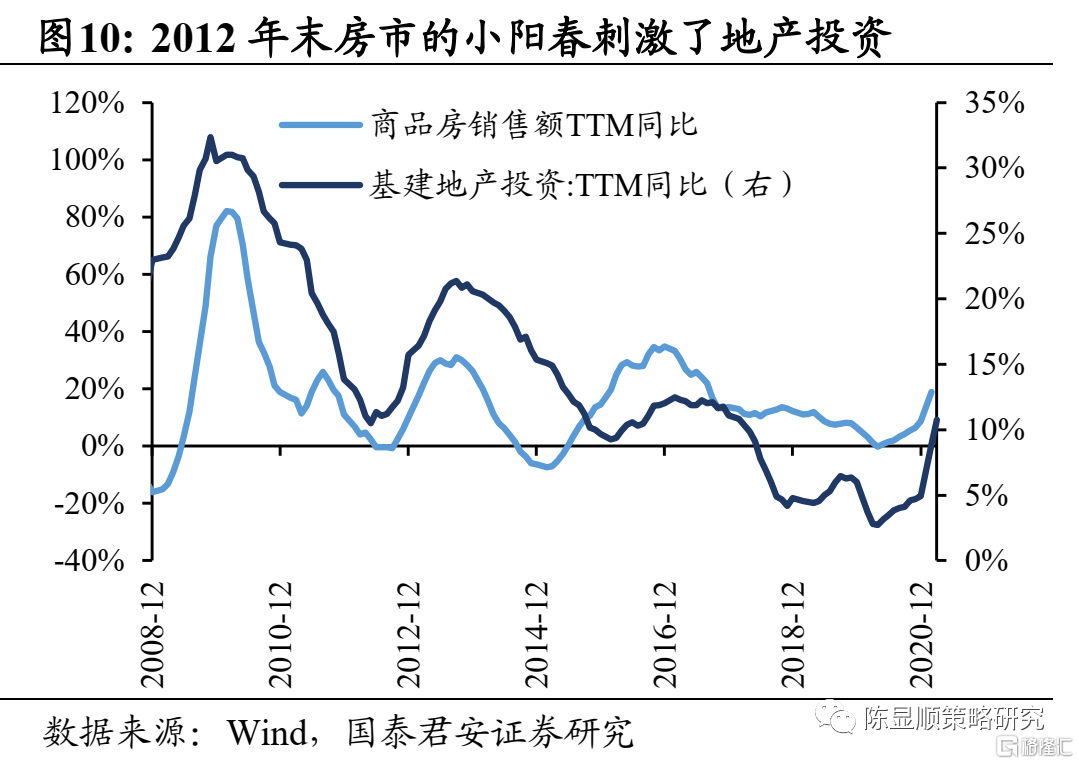

基建地产投资增速小幅回暖,经济维持弱复苏态势。由于地方债融资受限,基建投资额从2013年3月起开始边际放缓,基建累计同比由3月份的27.63%降至9月份的9.51%。2012年下半年,部分城市限购政策松动使得房地产开始回暖。2013年2月商品房销售面积累计同比高达49.5%%,为2009年以来最高。百城住宅价格指数同比增速自2012年7月底部(-2.42%)持续上升,2013年12月达到11.51%。房市的量价齐升很快招致政策弹压,2013年2月国务院出台“新国五条”,释放房地产收紧信号。3月初政策落地后,房地产市场再度进入下行周期,商品房成交面积同比逐步下降,房价同比转而走低。综合看,2013年基建地产投资增速出现一个小阳春,经济维持弱复苏态势。

2.2. 清理影子银行和非标,金融去杠杆带来钱荒冲击

清理影子银行和非标,金融去杠杆带来钱荒冲击。为对冲经济下行,2012年央行分别于2月和5月下调存款准备金率,于6月和7月降息。2013年央行无降准降息操作,但年内却出现了史无前例的两次钱荒。钱荒出现背景与2009年后信贷供需错配和影子银行体系崛起有深层联系,在市场与监管主体拉锯博弈中最终以同业市场流动性冲击、利率体系全面抬升的形式爆发。

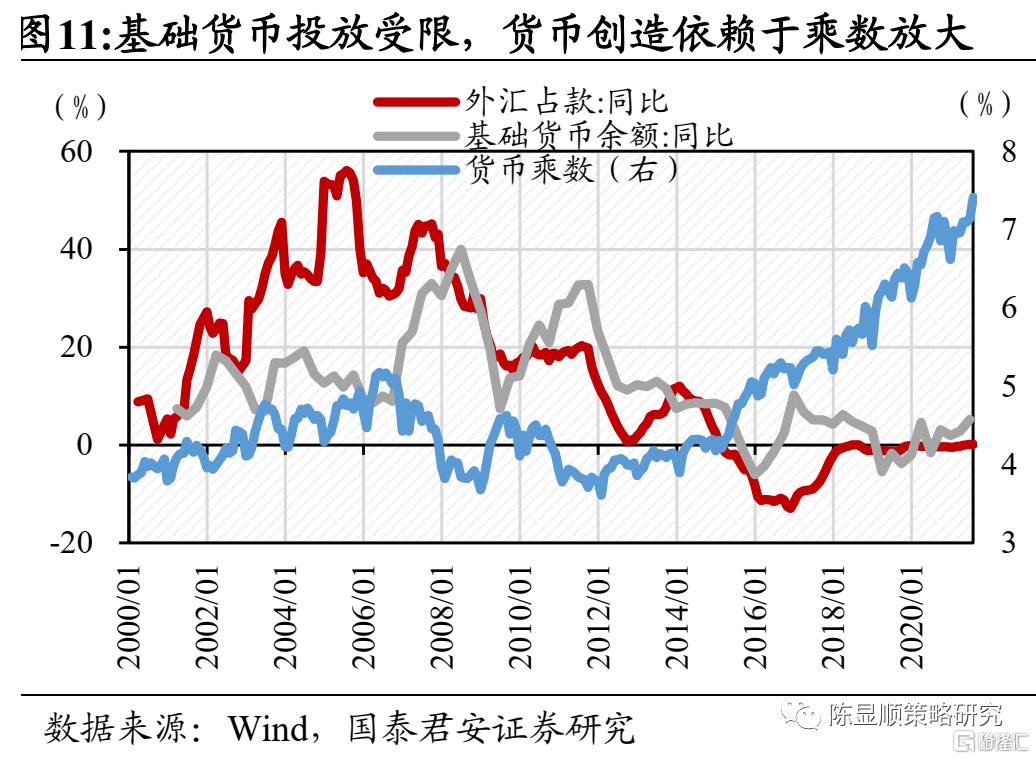

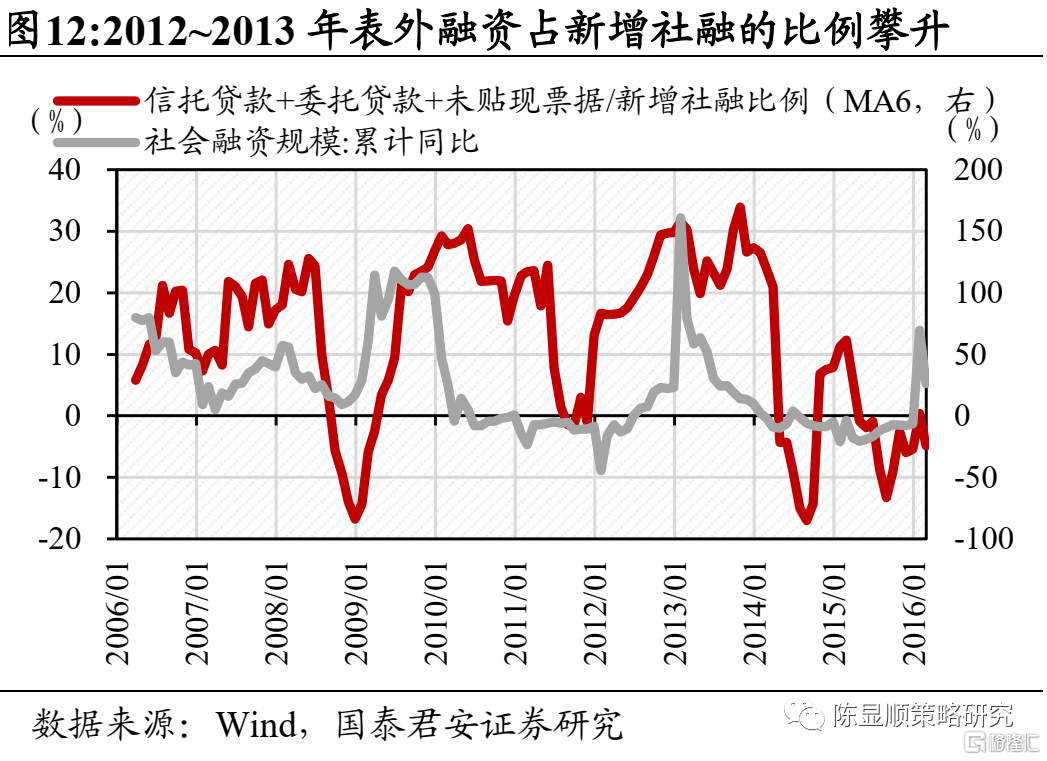

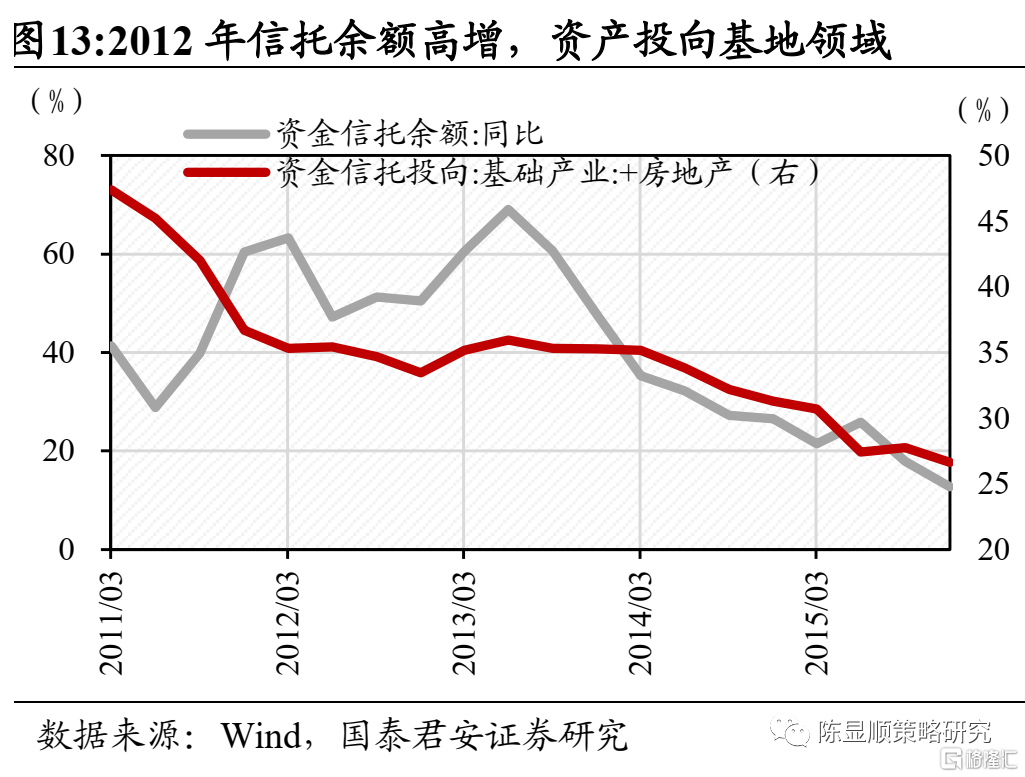

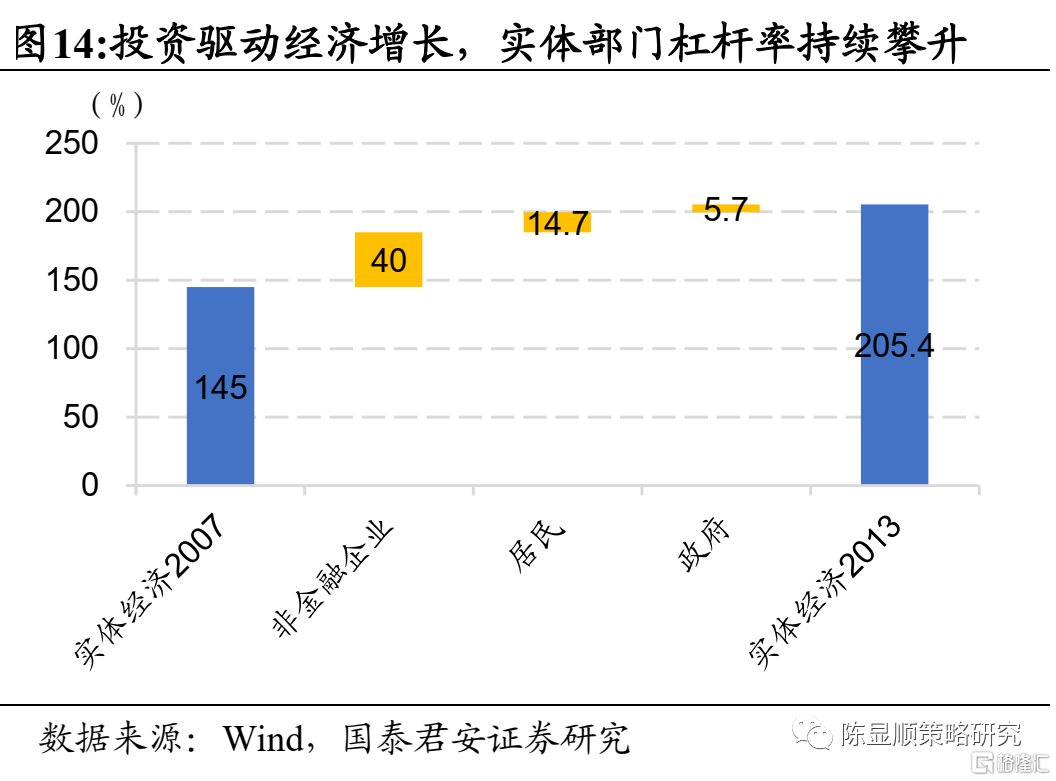

信贷体系供需错配,影子银行体系借风起势。2015年之前外汇占款是基础货币投放的主要渠道。金融危机后中国对外出口增速下滑制约了基础货币投放,货币创造更多依赖银行体系的信用创造,但银行表内信贷扩张受到存贷比和资本充足率的限制,而城投、地产投资部门又有较强的融资需求,信托、票据融资等影子银行体系借风起势。信托贷款、委托贷款、未贴现票据占新增社融的比重从2012年初的16.6%上升到2013年初的31.5%。表外融资大部分流向了融资受窗口指导限制的地产领域。在债务驱动投资增长模式和创新性融资渠道扩张背景下,中国债务和杠杆水平持续较快上行,据社科院统计中国企业部门债务占GDP比例从2007年的96%上升到2013年的136%,宏观总杠杆率从2007年的145%攀升至205%。

制度套利的风险逐步暴露,央行引导银行主动降杠杆。表外融资使得银行同业业务规模迅速膨胀,表外融资实则有类贷款属性,却通过制度套利游离在监管视野之外。资产端高收益和刚性兑付特征,也造车了居民存款向理财搬家和无风险利率的趋势上行。同时融资和债务快速扩张,期限错配等结构性问题也在逐步暴露。

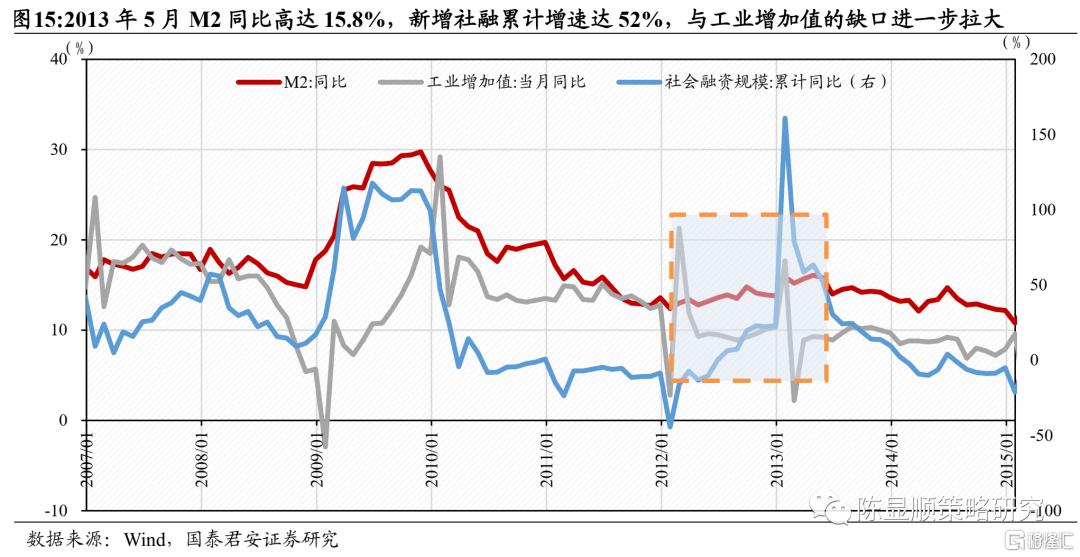

政策强刺激增长的预期落空,两次钱荒导致股债双杀。2013年3月,银监会发布8号文件限定银行理财投资非标上限不得超过35%。但当时新一届政府执政不足三月、经济又面临下行压力,市场主体预期刺激增长仍是经济工作的首要目标,在央行释放降杠杆信号之后,银行依旧以同业扩张方式冲击年中考核。2013年5月M2同比高达15.8%,新增社融累计增速达52%,与工业增加值的缺口进一步拉大,引发货币空转热议。6月中旬央行货政司组织21家全国性商业银行召开货币信贷形势分析会,直指贷款增加过猛,要求商业银行改变流动性永远宽松的预期。至此,银行间才开始主动压减杠杆,但大行同业存款违约直接导致了“第一次钱荒”,质押式回购隔夜一度飙升至11.7%,流动性冲击导致股债双杀。在央行持续净投放的支援之下市场才得以平稳。6月市场危机后监管层面推动商业银行表外转表内,而银行选择了优先同业而压缩债券,从而引发了第二次“钱荒”,12月的十年期国债到期收益率高达4.56%,为2008年以来的最高水平。

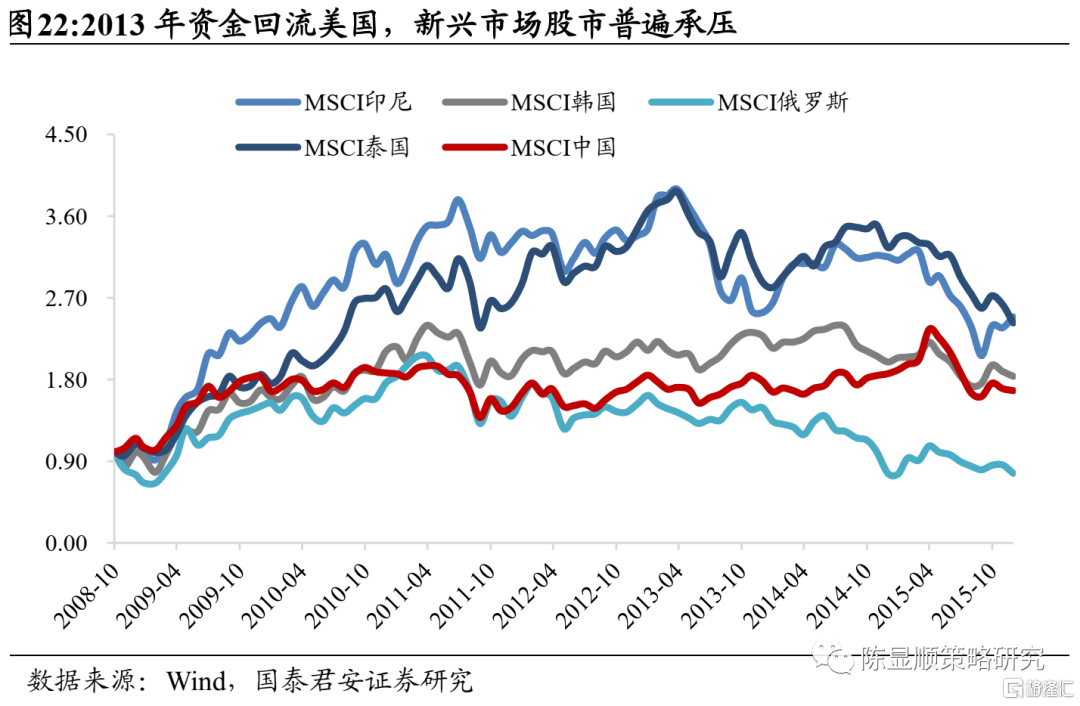

2.3. 美联储退出QE引发宽松预期修正,新兴市场股市承压

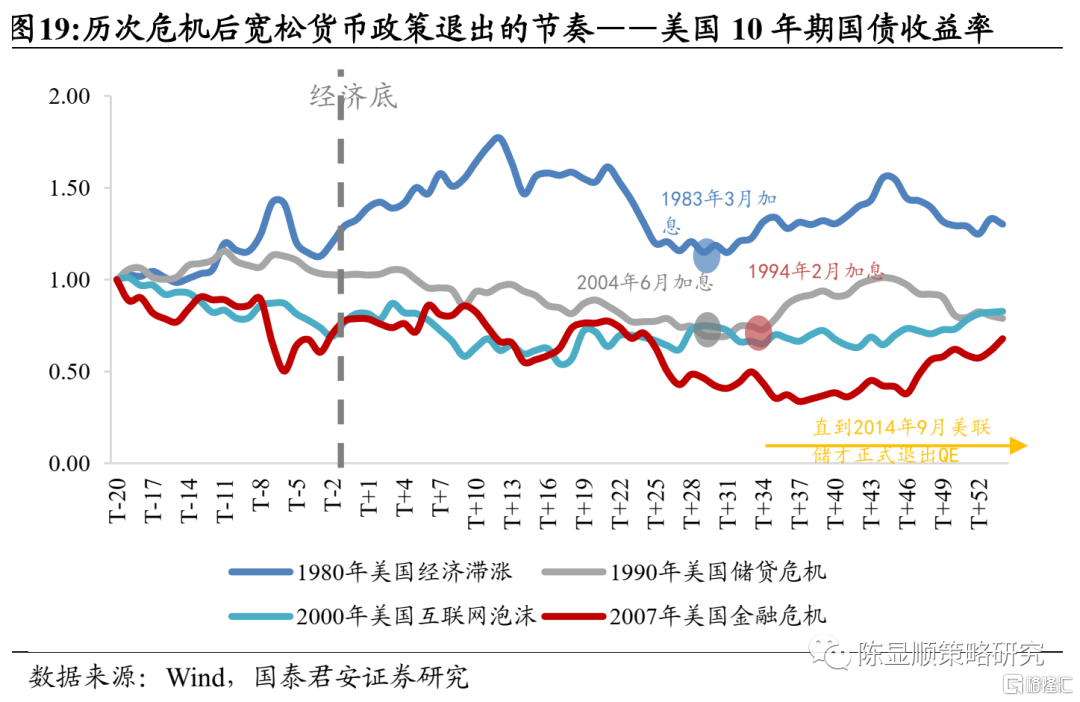

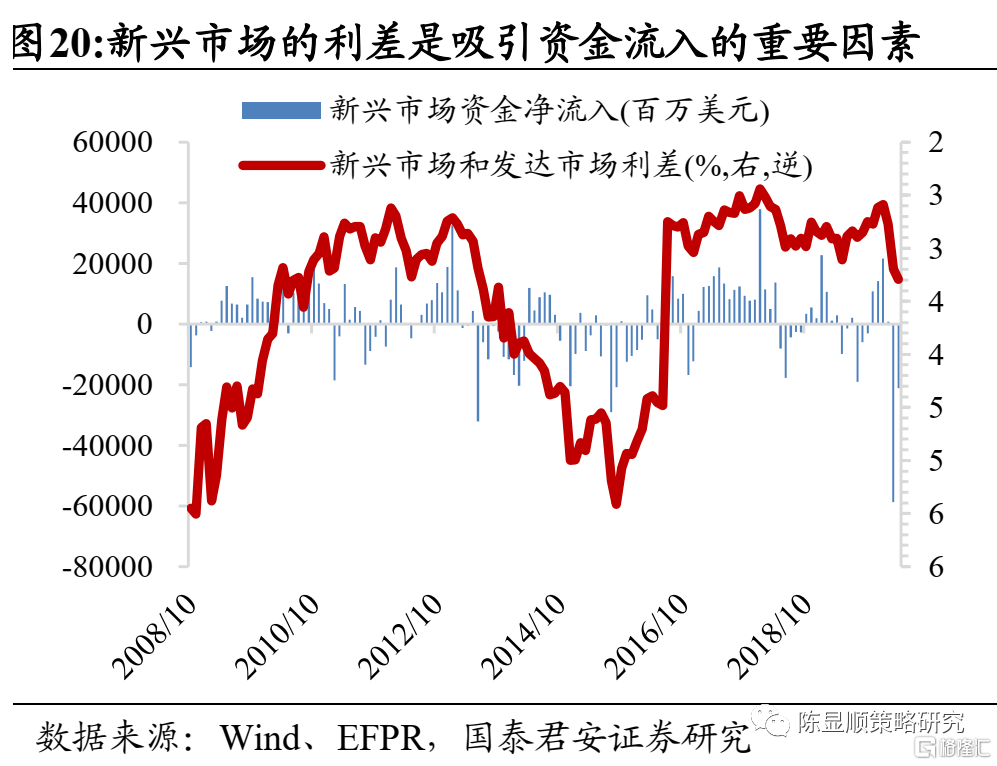

美联储退出QE引发宽松预期修正,新兴市场股市承受资本外流冲击。2013年美国等发达国家复苏的迹象已经明朗,美国、德国、英国、日本年中制造业PMI集体向上突破荣枯线。历次经济危机后QE政策退出普遍在经济底出现后30个月以上,1980年滞涨危机、1990年储贷危机和2000年互联网泡沫,美联储分别在经济底出现后第30、34和30个月才开始加息。2013年5月~9月,市场对美联储退出QE3预期升温,美国长端国债收益率开始走高,美元指数明显抬升。发达市场和新兴市场利差收敛,使得新兴市场面临着资本向美国回流的巨大压力,印尼、韩国、泰国、俄罗斯股市也普遍承压。中国股市也承受新兴市场资金净流出带来的压力,但由于资本项目尚未完全开放,A股受到的冲击相对有限。简而言之,美国退出QE给全球新兴市场带来资金外流压力,但这不构成A股市场的核心矛盾。

A股市场核心矛盾在内不在外,大盘股受流动性冲击影响更深。2013年1月21日,美国FOMC会议纪要透露QE或提前结束。5月22日美联储释放信号将逐步退出QE,国际资本大举退出新兴市场,股票市场开始动荡。12月18日,美联储宣布将每月购买资产金额减少100亿美元,其正式开始退出QE。观察三个时间节点可以发现:首先,美联储退出QE的预期是两次“钱荒”的催化因素,但并非决定性因素,决定性因素依旧是市场对政府加强金融监管的预期。在1月份美联储透露退出QE时,市场短暂下跌,但在合理范围内。而6月份和12月份叠加金融监管增强的预期,才最终导致“钱荒”。其次,大盘股所受冲击更大。从5月22日美联储释放退出QE信号到6月底第一次“钱荒”缓解,小盘股指下跌13.25%,大盘股指下跌15.97%,全年来看小盘股指上升27.14%,大盘股指下跌8.8%。小盘股指的抗跌性是产业政策利好、产业周期上行、产业需求上升的共振结果。

2.4. 新一轮领导换届触发改革预期,自主创新上升为战略基点

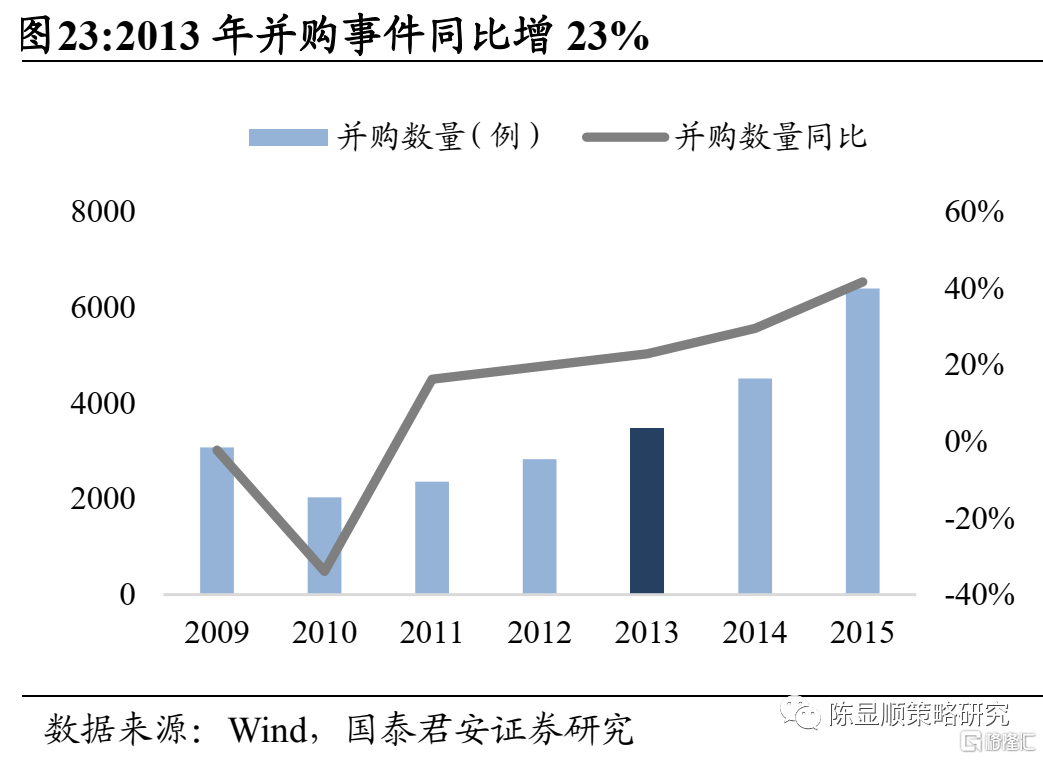

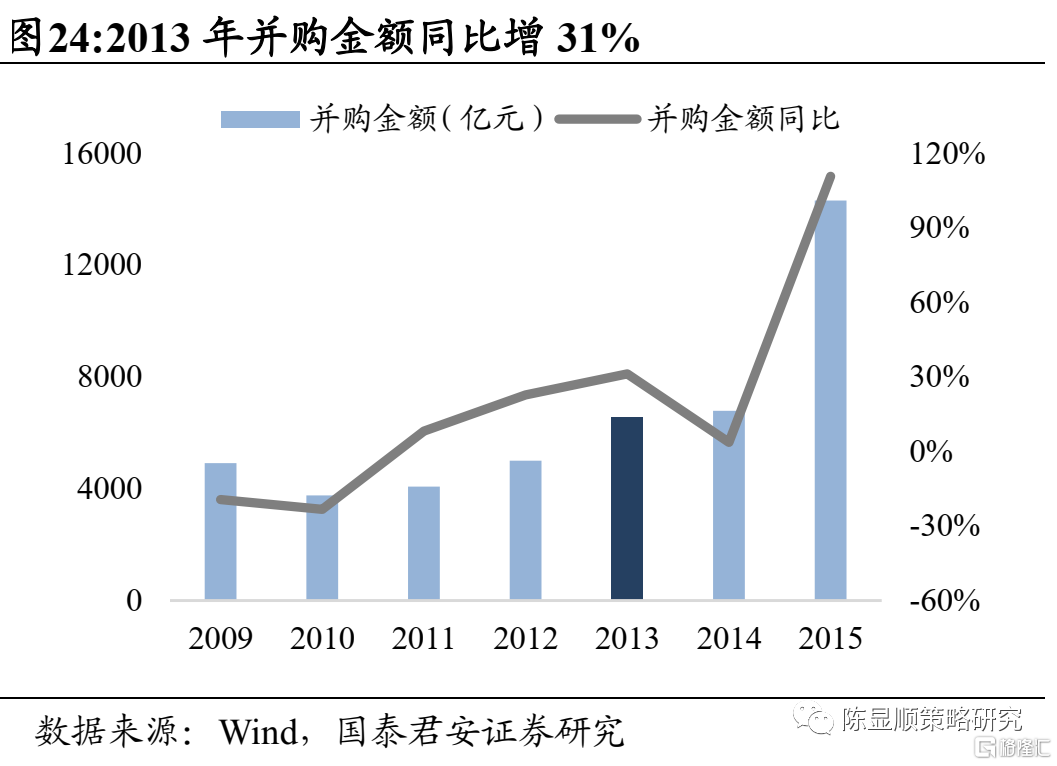

新一轮领导换届触发改革预期,自主创新上升为战略基点。新一届领导人执政并规划新的经济发展蓝图,转型和改革成为十八大之后政策的核心词。2013年2月国务院发布《关于强化企业技术创新主体地位全面提升企业创新能力的意见》,4月在全国科学技术大会上指出,建设创新型国家,核心就是把增强自主创新能力作为调整产业结构、发展科学技术的战略基点。十八届三中全会公布《中共中央关于全面深化改革若干重大问题的决定》,并首次成立了全面深化改革小组,改革核心工作涉及简政放权、国企改革、对外开放、金融改革、生态建设等方向。在金融改革领域重点强调要全面推广注册制,恰逢2013年A股IPO几近停摆,并购重组政策不断放宽,众多中小企业寻求通过并购重组方式实现资产证券化。2013年上市公司参与的并购交易金额达到1.09万亿元,作为收购方的上市公司金额占比达92%,外延并购成为2014年股市炒作的一大题材。

2.5. 4G应用多点开花,TMT产业景气周期向上

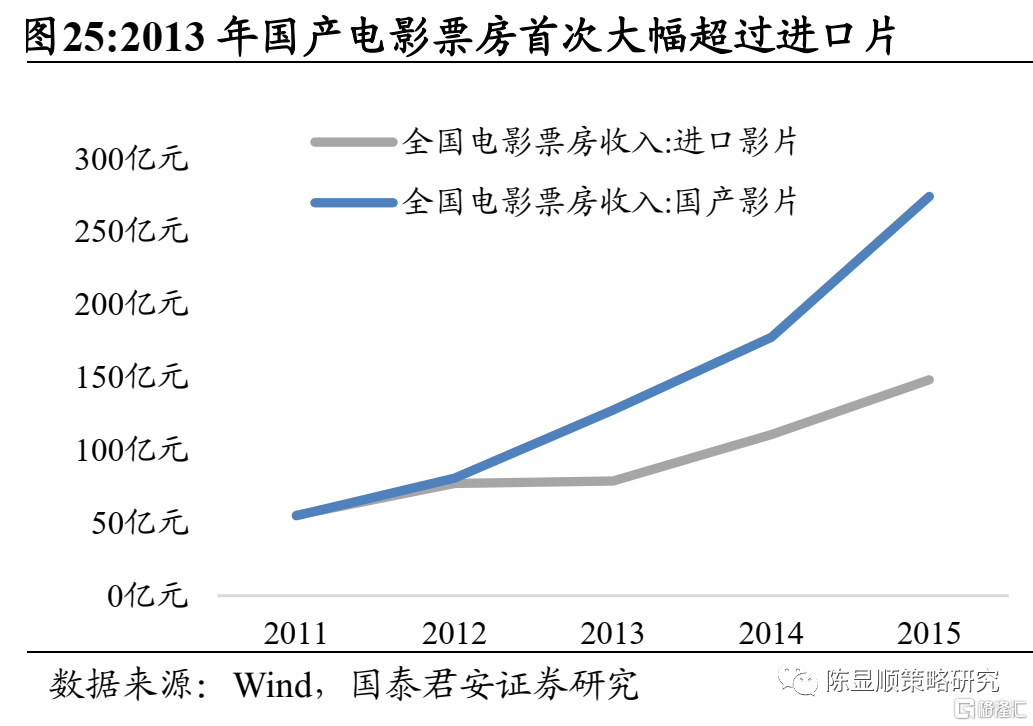

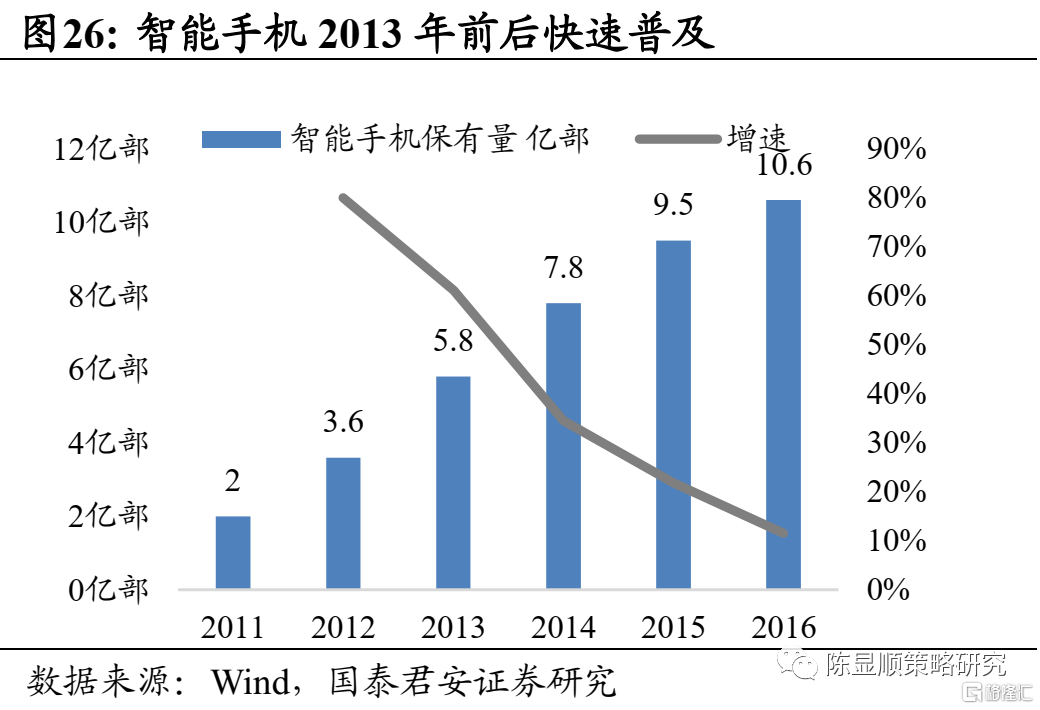

4G应用多点开花,2013年成为手游、国产电影、视频付费元年。2009年三大运营商获批3G牌照以及iphone4的问世,经过三年培育期后智能手机渗透率超70%。2013年成为手游、国产电影、视频付费元年。手游用户数量当年突破3.1亿,市场规模每季度保持30%的增速,全年市场规模达到139.9亿元,同比增速160%。同年全国电影票房达217.7亿元,同比增27.5%,全年票房过亿电影有60部,其中33部是国产电影,国产电影票房127.7亿元,同比增长54%,占总票房的58%,国产片占比开始超过进口片,以《西游降魔》、《致青春》为代表的国产电影实现爆发式增长。4G应用多点开花,加之传媒行业并购热潮兴起,炒票房、炒流量的新模式诞生。

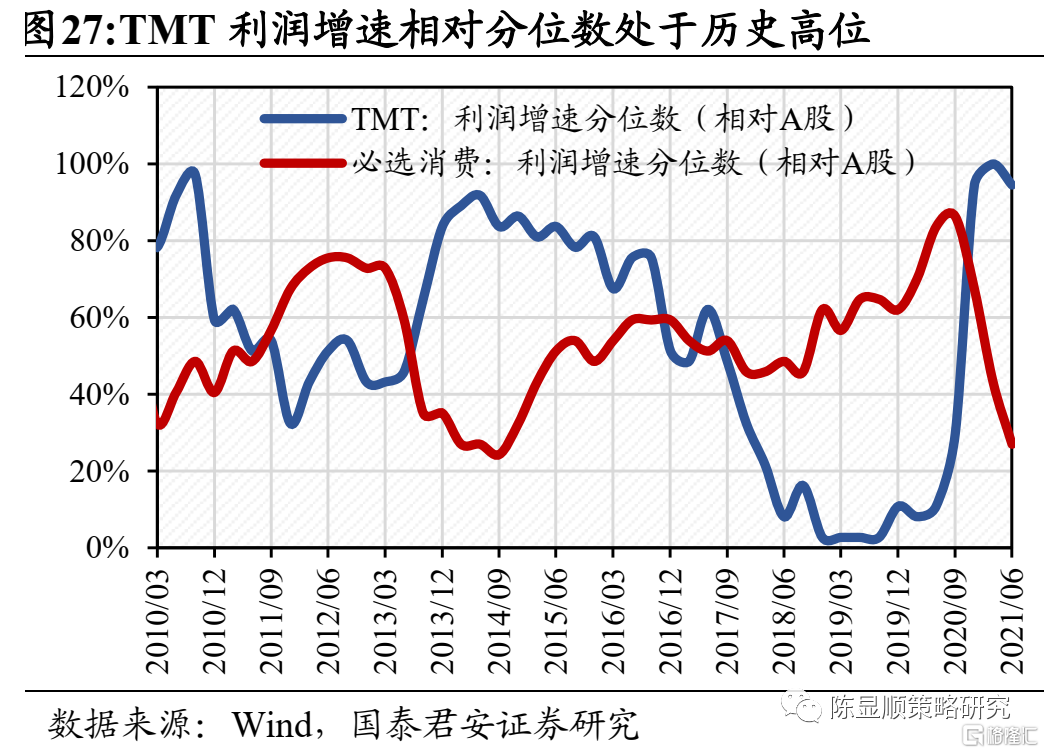

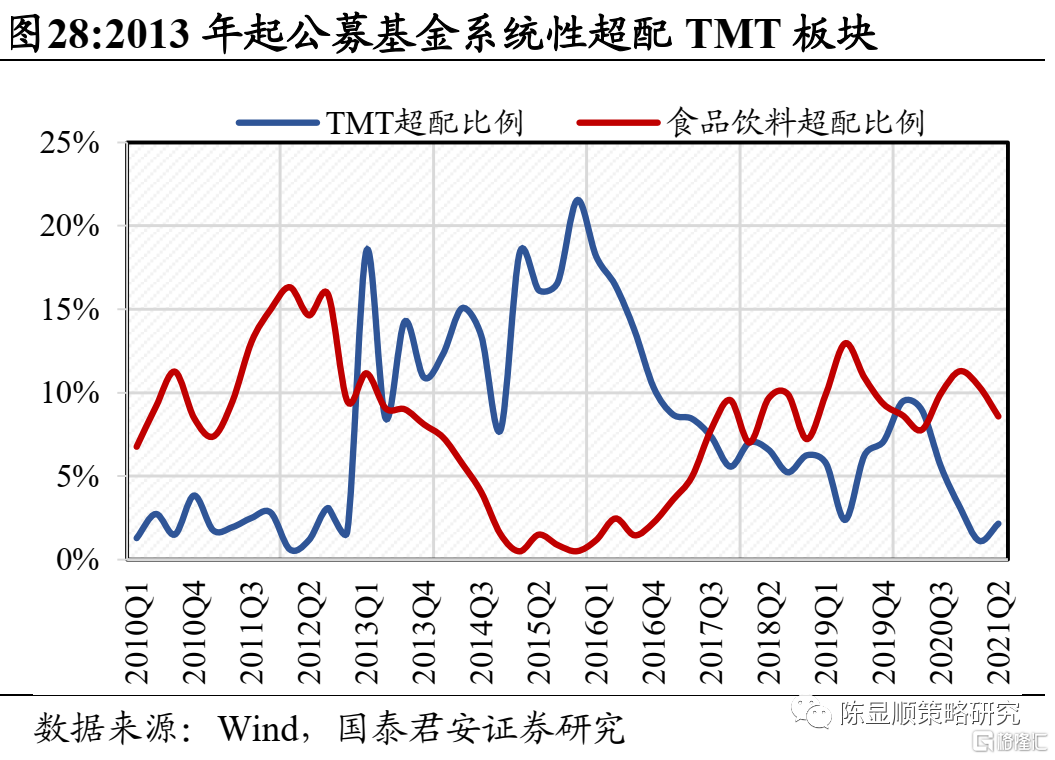

TMT板块产业景气周期向上是创业板走出趋势性行情的基础。从相对视角来看,新国五条出台后,基建地产行业景气度下行,房地产板块全年下跌11.69%;高端消费仍处于三公消费受限的冲击之中;科技成长和基建地产、必选消费产业链出现景气度错配,也是上证指数和创业板指走势背离的主要原因。

3

映射当下:站在新旧交替的交汇点,市场是否会再度走向狂热

站在新旧交替的交汇点,市场是否会再度走向狂热?2013年的创业牛以传媒上涨为起点,成长趋势行情逐步扩散到计算机、军工等主题类行业。市场从拥抱2013年的经济转型新兴产业崛起,逐步迈向了2014年小市值/题材/资本运作的狂热操作。当下市场环境与2013年有类似之处,内部经济增长压力开始增加,政策刺激受融资制约和项目收益率掣肘,政策传递的改革信号和能源转型产业趋势使得市场弃旧迎新,上证50和创业板指走向分化。 但我们认为科技成长行情不会像2014年一样走向小市值和题材股的炒作狂热,原因主要有三点:一则,市场投资者结构优化,机构投资者占比趋势提升,头部基金管理规模扩大客观上提高了机构配置股票池市值门槛;二则,这轮宏观下行期可能比市场预期要短,2009年以来GDP上行期一般持续一年,下行期持续2年左右,但发改委引导专项债2022年形成实物工作量,基建脉冲发力有望对经济形成支撑;三则,新能源对旧能源的替代过程不是线性的,这意味着旧能源/传统材料可能面临同时产能约束和需求出现边际增量,旧经济股票在变革中也蕴含投资机会。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员