在成都楼市届,一直流传着南门北门风水轮流转的故事。

这个故事说的是,2008年金融危机前,成都楼市的热点在北门,危机后转移到了南门。

大家知道,某个新开发区域楼市的繁荣,很大程度由新增人口的“新钱”推动,本地土著是不屑于去“鸟不拉屎”的地方置业的。

所以这个故事背后的逻辑,是危机前成都北面的德阳、绵阳的重工业繁荣,之后是成都南面的宜宾、泸州的白酒崛起。

虽然这个故事并非成都楼市结构的全貌,但很能说明一部分问题。

2007年,四川的GDP前3是成绵德。

2020年,前3变成了成绵宜,德阳滑到了第4,泸州从第9前进到第6。

更能说明这种变化的是财政收入,2020年四川的公共财政收入前3是成宜泸,绵阳滑到第5,德阳更是跌到第7。

川北的重工业,以德阳的三大厂——东汽、东电、二重最具代表。

这三大厂,主要生产水火电机组、汽轮机、大型轧钢设备、大型电站铸锻件等大型装备。

尤其是发电设备产量多年居世界第一,在世界都具有巨大的影响力,有“重装之都”的美誉。

繁荣,在2008年后迅速逆转。

以中国二重(今国机重装)为例,2010年上市,当年净利润1.9亿,次年业绩变脸开始亏损,2014年亏损高达65.6亿。

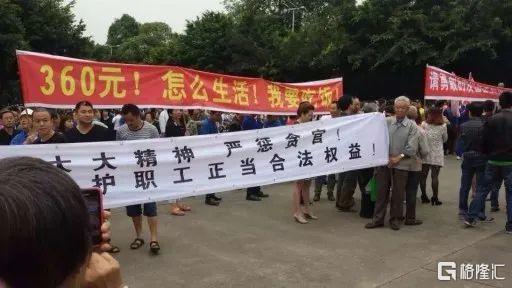

本人的一位老同学就是二重子弟,亲身参加过2015年的二重职工的抗争。

但到底是干部的蠢贪,还是时代洪流的无情裹挟?

这些生于斯、长于斯的工人们不知道,他们要的,仅仅是活下去而已。

将时光倒退到本世纪初,彼时的中国,刚加入WTO成为世界工厂,工业化的起飞,催生了对电力的海量需求。

2000年,中国的年发电量仅1.36万亿度,与20年后的7.78万亿度比起来,只有后者的17%。

而火电经过了多年发展,设备端早已实现“平价上网”。

也就是说,那时求电若渴的中国,还在第二次能源转型途中,火电百分百属于高效经济的“新能源”。

所以光是2002年,中国火电装机就增长了160%,整个“十五”期间,火电装机复合增长超过50%。

但后来的事实证明,火电设备企业的成长性昙花一现,大部分企业负债累累,半死不活。

而下游发电企业,不说个个都赚得盆满钵满,至少日子明显要好很多。

聪明的读者,应该猜到我接下来想说什么了吧。

1

风电和光伏,无疑是如今的“新能源”中最闪亮的双星。

不过,风电和火电比起来,其实设备底层技术逻辑趋同。

火电的汽轮机就相当于风机的叶片,汽轮机带动发电机,叶片也是带动发电机。

唯一不同的,火电需要锅炉设备烧煤,风电则是自然风。

工业革命以来,全球能源转型经历了木柴、煤炭、石油和后石油四个时代。

西方国家从20世纪七八十年代开始,从石油时代向后石油时代转型。

发展火电,有点逆风而行的味道。

但中国是后发国家,在发展初期极度缺电,实用的中国人从来不信爱能发电,发达国家高碳排放,我中国同样也是人,要吃饭、要发展。

西方人排的,中国人咋就排不得了?

而先发现代化国家火电发展多年,技术成熟,不存在技术壁垒。

当然,这里要感谢老大哥当年成建制的工业支撑。

后发国家就有后发优势,再加上集中力量办大事的体制,火电就能快速解决能源短缺问题。

不过,由于火电是“淘汰”技术,与能源转型趋势背道而驰,

等国内装机高峰一过,国外后发国家有同等需求的没有办大事的体制优势,有体制优势的又没有同等级的需求。

就成了过剩产能。

当然,你可以说风电光伏不一样。

因为中国和国外企业差不多站在同一水平线上,技术代际差距很小,可以参与国际竞争,延长生命周期。

但生命周期再长,也有走到尽头的时候。

根据上方关于碳减排的承诺:

“到2030年,中国单位国内生产总值二氧化碳排放将比2005年下降65%以上,非化石能源占一次能源消费比重将达到25%左右。风电、太阳能发电总装机容量将达到12亿千瓦以上。”

12亿千瓦,这是什么概念?

2020年是风光装机的大年,风电新增7167万千瓦、太阳能新增4820万千瓦,合计近1.2亿千瓦。

目前风电累计装机容量是2.82亿千瓦、太阳能2.52亿千瓦,合计5.34亿千瓦。

离12亿还有6.66亿千瓦,如果仅按照2020年新增装机量计算,还有5年半就完成目标。

不过上方说的是“以上”,如果乐观点,翻一倍按照24亿千瓦计算,还需11年。

还可以恰饭11年,这数字似乎让人非常鼓舞。

但你可知道,24亿千瓦又是什么概念?

2020年,全国全口径发电装机总容量是22亿千瓦,包含火水核风光,其中火电是12.45亿千瓦。

要注意的是,上述计算是基于静态增长的计算。

2019年,我国风光的新增仅为0.56亿千瓦,也就是说,在2020年抢装,需求大增的背景下。

供给端硬是生生的翻了一倍还多。

这叫啥,这就叫制造业的恐怖内卷。

例如单晶硅领域,2019年隆基、中环、晶科约占我国单晶硅片72%产能,合计就是88GW,即0.88亿千瓦。

这还是19年的数据,这几年,风光企业的扩产,可谓史上最卷。

2019年以龙头企业为代表的光伏企业扩产超200GW,投资超1000亿;

2020年,扩产规模超840GW,投资规模超3000亿;

2021年前两个月,隆基、中环、天合、特变、连城数控、上机数控等又纷纷扩产。

光伏去年装机增长是24.1%,都疯狂扩产成这样。

风电增长了34.6%,且不是还要更夸张?

当然,你还可以说东方不亮西方亮,但西方的月亮也不见得多圆。

根据IEA数据,20年全球光伏新增装机139GW,同增7%;

这里面,中国是48.2GW、欧盟19.6GW、美国19.2GW、越南11.1GW,四家占了80%,光是中国就占了35%。

还是那句话,有同等需求的没办大事的体制优势,有体制优势的又没有同等级的需求。

所以说,除了少数优质企业,大部分国内企业的主场,还得靠内循环。

还有9年碳达峰,时日不多。

根据“十三五”发电装机容量年均增长7.6%计算,“十四五”末,即2025年全国装机容量不会超过32亿千瓦。

就算火电降为0,水电核电0增长(当然,这都不可能),减去目前的风光装机,空间顶天也就21亿千瓦。

按照这个卷法,我们估计,风光的装机高峰,不会超过6年。

时间一过,风光制造企业创造的自由现金流,会无限趋近于0

2

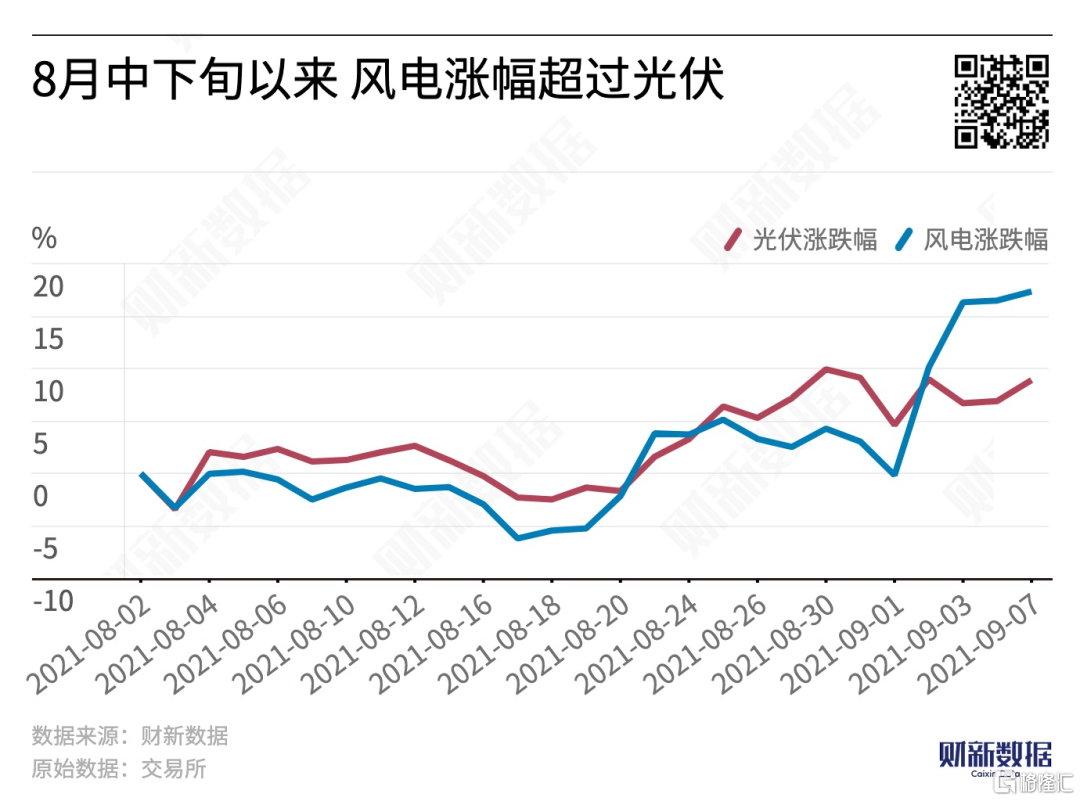

去年6月以来,光伏一直是资本市场中的热门板块。

尽管去年由于补贴退出,风电装机量更大,抢装热火朝天,但股价与光伏比起来,显得门前冷落车马稀。

风电行业一直在等资本市场的一个证明。

证明其在“碳达峰、碳中和”背景下能源结构转型中的重要性。

今年7月,风电似乎终于等到这一天,集体开始爆发,龙头股金风科技更是连续两个10CM。

虽然这种爆发在煤炭、磷氟华工面前有点含蓄,持续性也存疑,但并不妨碍各大机构的热捧。

有机构甚至振臂一呼,当前A股风电板块估值低、性价比高。

似乎没错,风电的成长确定性高,存在估值修复的空间。

从上半年的业绩来看,国内风电产业整体表现出了较快的增长态势。

23家A股风电公司实现营业收入合计936.47亿元,归属于母公司股东的净利润合计119.98亿元。

有19家营收正增长,只有3家下滑。

其中电气风电、中材科技、福能股份、中闽能源等8家公司净利润实现翻倍式增长。

但一细看,其赚钱能力并不怎么样。

首先,不少风电企业第二季度业绩增速不及一季度。

更值得注意的是,一半风电企业主营产品毛利率下降趋势明显。

整机环节,明阳智能毛利率为21.16%,较去年同期减少0.58个百分点。

叶片环节,中材科技毛利率比去年下滑2个百分点。

塔筒环节,天顺风能、大金重工、泰胜风能毛利率同比分别下滑。

轴承环节,新联强、通裕重工、日月股份毛利率均同比下降。

这里面比较典型的是塔筒,完全是增收不增利。

例如泰胜风能,二季度营收10.41亿,一季度是3.53亿,营收增长近7个亿,净利润才1.01亿,只比一季度多了微不足道的0.34亿。

还有天顺风能,二季度营收18.99亿,一季度是13.94亿,营收增长5个亿,净利润反而下滑了2个亿。

当然,这里面有上游大宗涨势汹涌的原因。

但中游制造企业受夹板气,可以说明,其没有能力向下游转移上游涨价的压力。

没有定价权,风刮再大,还不是996的命。

整机龙头金风科技,毛利率虽然打了翻身仗,比去年提升6个百分点,但也仅为20.34%,。

比历史最好成绩,2017年的25.23%差了5个百分点。

其实光伏行业也存在类似现象,这里不一一枚举。

概括来说,纵览历年光风发电的制造环节毛利率,典型的王小二过年,一年不如一年。

换言之,企业在规模做大的同时,并未实现效率提升,形成规模效应,从而将盈利能力稳定在一个合理区间。

这里有一个悖论,市场追捧风光发电,逻辑是设备端降价后实现“平价上网”。

从而带来更大规模的装机,企业实现爆发式增长。

但问题在于,市场前景太好,以至于涌入太多竞争者,设备端的降价,可能会卷到“失速”,损害企业的盈利能力。

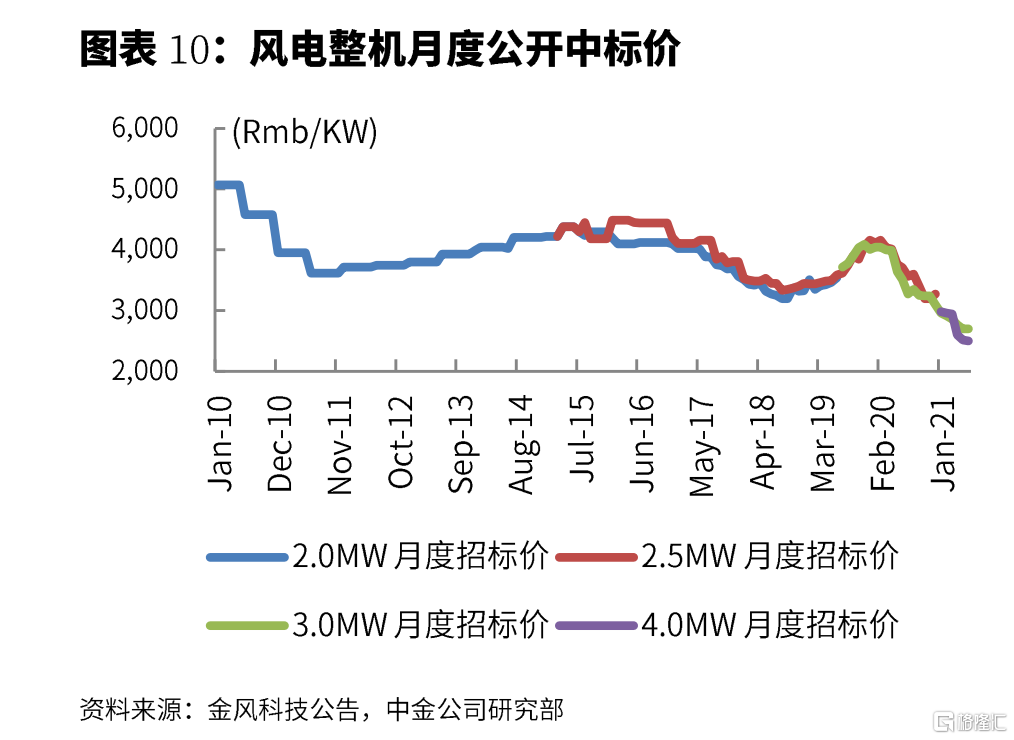

今年的风机招标降价就频创新低。

以联合动力为例,今年中标价格比去年少了1500元左右。

近期,中广核云南曲靖市文兴480MW风电场、麻栗坡大王岩180MW风电场机组采购开标。

上海电气在这两个项目中的投标折合单价,依次为1950元/kW、1880元/kW。

这是公开信息中首次出现的低于2000元/kW的投标报价。

“跌妈不认” 来源:中金

二十年来,风电相对于光伏的单位造价,下降的更为平缓。

因为两者降价的逻辑不同。

光伏是因为电池片、逆变器等部件的技术进步,带来的效率提升的同时又降低了价格。

风电则是因为风机大型化,因为风机零部件中原材料构成了主要的成本。

而原材料是称重计价,意味着风机单位功率重量的减小,将节约零部件成本,推动风机降价。

假设风电项目的单位综合成本为5.50元/W、年有效利用小时数为2000小时计算。

(考虑光伏有效利用小时1200+,水电3000~5000,火电4500~5500,此估计还偏保守)

LCOE(平准化度电成本)是0.29元/kWh,成本已进入火电的0.25—0.30元/kWh的成本区间。

虽然风电历史上的造价比光伏便宜,现在的造价更便宜,但“想象力”其实不如光伏。

首先是技术迭代和成本下降空间不及光伏。

其次是风电带有明显的2B属性,无法参与2C的分布式电站。

所以历史上光伏制造环节股票涨幅远好于风电。

资本市场喜欢想象,但实体经济需要务实。

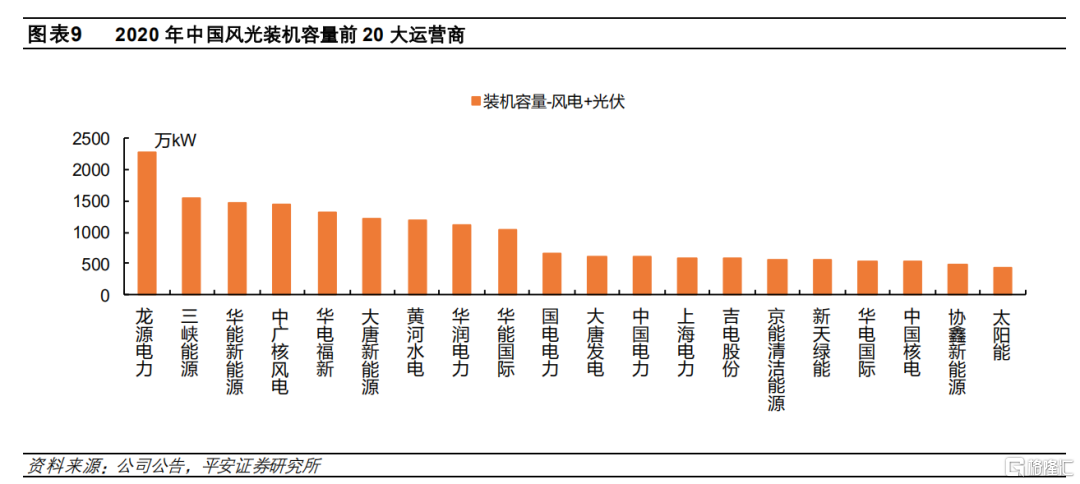

目前国内风光装机的龙一龙二,龙源电力和三峡能源,都是风电装机远大于光伏,龙源电力的光伏装机几乎没有。

那么如今有一种观点认为,市场过度追捧光伏制造板块,让低估的风电制造板块有修复空间。

虽然这种观点明显刻舟求剑。

但不否认某些风电龙头有价值,特别是风机大型化背景下拥有技术壁垒的。

因为这会带来风机龙头的定价权提升,也利于行业出清,龙头提升市占率。

但说一千道一万,依然改变不了制造业就是苦哈哈的生意的事实。

一年辛辛苦苦干到头,挣了一堆应收款,自由现金流紧巴巴,下游甲方爹还天天逼着降价。

一半火焰,一半海水。

电力行业的历史一再证明,卖铲子的就是不如挖金矿的。

3

太阳能是A股一家市值200多亿的小公司,光伏装机容量431万千瓦。

在国内风光装机容量前20大运营商中排行末尾。

这是一家非常典型的“火焰海水”公司。

除了光伏运营,他也有光伏制造业务,高效电池产能1.2GW,组件产能2GW。

但两个板块的分裂程度,让人叹为观止。

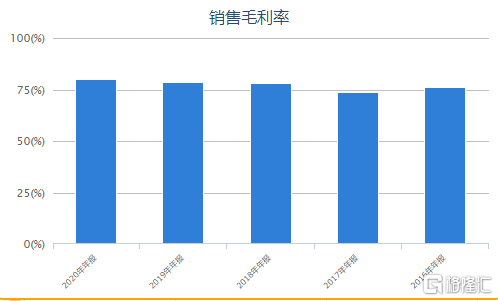

上半年,“太阳能电力销售”营收22.04亿,毛利率高达66.45%,且呈逐步上升态势。

“太阳能组件销售”营收11.5亿,毛利率只有可怜的0.63%。

别瞧不起这0.63%,要知道,这公司历史上大部分时间,组件销售的毛利率都是负值。

虽然正毛利都是祖坟冒青烟,但这公司似乎有点“执迷不悟”。

还在规划年产20GW电池和4.5GW组件,分三期建设,一期6.5GW电池和1.5GW组件。

你说这公司到底有啥想不通,容易的钱不挣,偏要往红海里扎?

看下风光装机容量前20大运营商,可能就猜到一半。

中字头、国字头、华字头、唐字头,一水儿的长子。

虽然太阳能也是国企,但其控股公司中国节能环保集团,只能算央企里的末流。

从这个意义上看,民营协鑫能混到吊车尾,都有点僭越。

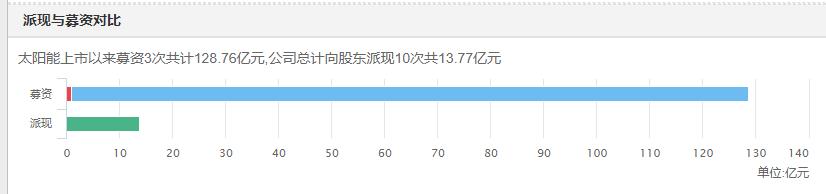

那么保留制造板块,说明国企也深谙资本市场的偏好,大概率是为了融资方便,或者说从大股东那里多弄点资源。

这个行业之所以“国进民退”,是行业特性决定的。

首先是资金成本,运营是重资本投入,融资成本越低,利润越高,国企显然有天然加成。

其次是项目获取能力,自然条件好的地区,靠近负荷中心的都是不可再生的好资源。

就像房地产,地段才是核心竞争力,但这玩意儿又不像房地产,有公开招投标......

所以好资源不容易落到民企头上,而且地方国企受本地关照,拿项目也会强于央企。

当然,还是要考虑运营能力和公司治理,毕竟再好的资源落到烂国企手里,也会变宝为废。

对比水火核风光五大发电类型,火、核在生产过程中需要燃料。

更像是“来料加工”的制造业,盈利能力完全看上游脸色。

风光和水电的盈利模式相似,成本主要是固定资产折旧、财务费用以及人员、运维等。

从毛利率看,2020年,6家头部新能源运营商均值为47.9%,3家头部水电运营商均值为60.6%;

从净利率看,6家新能源均值为24%,3家水电均值为36.3%;

风电运营龙头龙源电力,毛利率长期保持在70%以上,净利率达19%。

所以风光的利润水平,尤其是风电,其盈利能力,创造自由现金流的能力是完全可以媲美水电的。

水电要看来水,丰水期要弃水,枯水期吃不饱,风那可是一年四季都刮。

光伏更不如风电,任你阳光强烈,利用小时是硬伤。

所以我们建议近两年要重点关注风电运营股,光伏运营还要让子弹飞一会。

按照目前的降价速度,两年后光伏运营将具备价值。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员