编者按

2021年2季度,全球粮价快速上涨,一度引发公众对国内粮价的担忧。本文完成于7月5日,截稿至今,以美洲为代表的全球“粮仓”仍处于旱灾之中,国际资本也未放弃对粮价的炒作,FAO全球食品价格指数在6月同比增速仍高达34%,CRB商品食品指数在5-7月的同比增速均达到64%。

不过,正如文章所判断,中国粮价并未被“旱”动——6月食品CPI同比下降1.7%,7月36个城市猪肉均价环比下降5.3%。7月14日,国家统计局宣布今年夏粮喜获丰收,产量同比增长2.1%。7月30日,中央政治局会议进一步部署“抓好秋粮生产,确保口粮安全,稳定生猪生产”。目前看,本轮国内粮价上涨压力仍然有限。

摘要

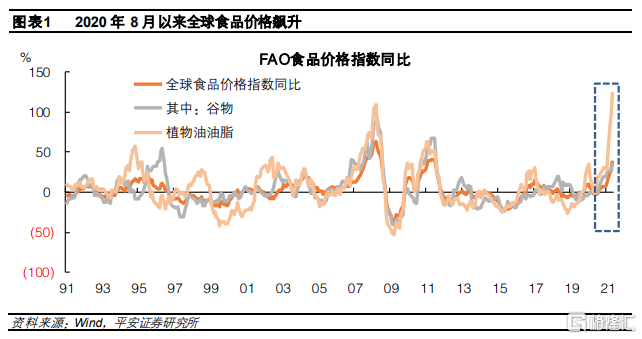

1、全球粮价快速上涨。今年入夏以来,美国西部地区出现极度干旱,伴随于此,全球粮价涨幅不断扩大,令本已严峻的通胀形势雪上加霜。全球食品价格指数同比自2020年8月由负转正,涨幅不断扩大,截至2021年5月,其同比涨幅已达40%。其中,谷物价格指数同比达到36.6%。而目前国内粮价涨幅相对海外来说较小。

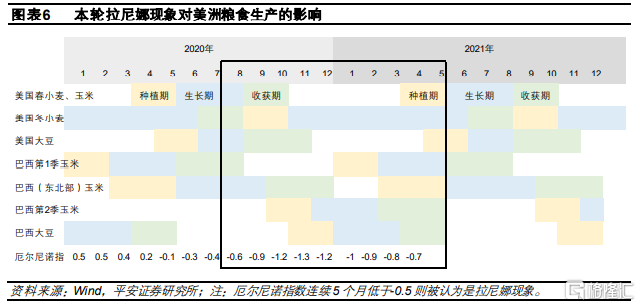

2、全球粮价上涨探因。国际大豆、玉米价格上涨主要是自然因素导致。自2020年8月开始的这一轮拉尼娜现象于2021年5月结束,此后“无缝衔接”而来的是美洲地区的极度干旱,而美洲是全球大豆和玉米的重要产地。部分国家和地区在新冠疫情之下推出限制粮食出口的措施,导致全球粮食供需格局收紧。此外,疫情影响导致的物流中断、原油价格上行导致的农资产品成本高增、以及生物燃料市场需求的爆发,也为粮价走高“推波助澜”。而宽松的货币环境则为粮价上涨提供了“温床”。

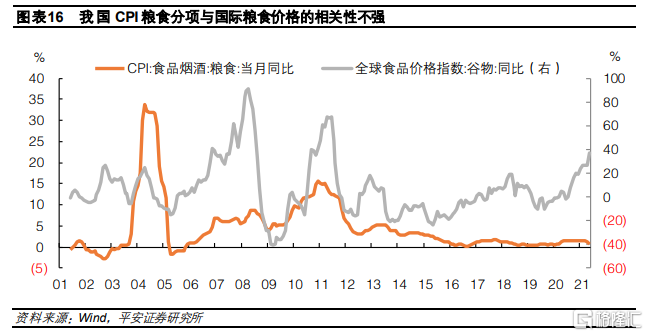

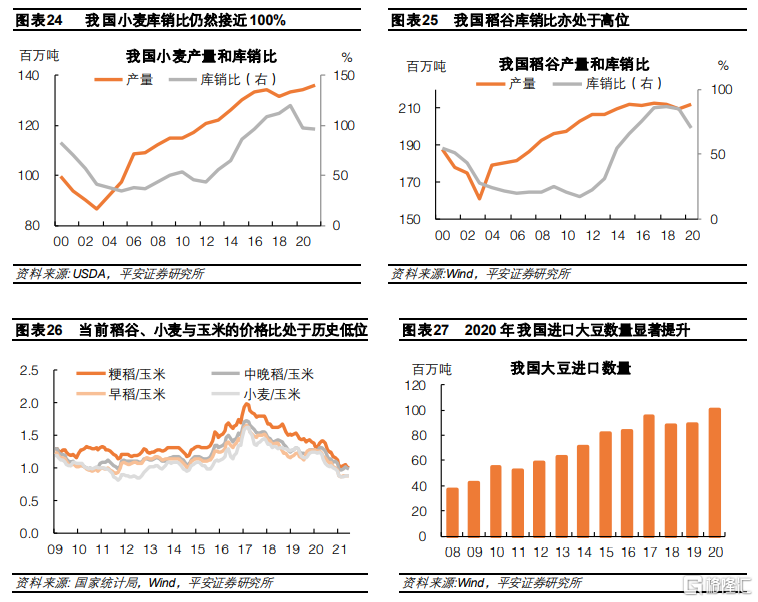

3、国内粮价传导有限。我国CPI粮食分项与全球谷物价格指数的相关性并不强。2012年以来我国粮食价格就没有再出现大的波动,2016年以来CPI粮食分项同比一直稳定在2%以内。目前,我国粮食总体供需格局较为健康,具备抵御国际输入性粮价上涨的能力。目前主要粮食品类中,除玉米去库存幅度较大外,水稻、小麦库销水平均仍处高位,大豆则得益于中美第一阶段经贸协议的履行,库销比再创新高,因此,具备抵御国际输入性粮价上涨的能力。而玉米的一大主要用途是猪饲料,当前猪肉价格持续低迷,可能对养殖户的补栏积极性产生制约,使得饲料需求缺乏进一步提升的动能。加之小麦和稻谷相对玉米的价格比处于历史低位,亦可替代小部分玉米的饲用需求,使得玉米价格进一步上涨的空间受限。

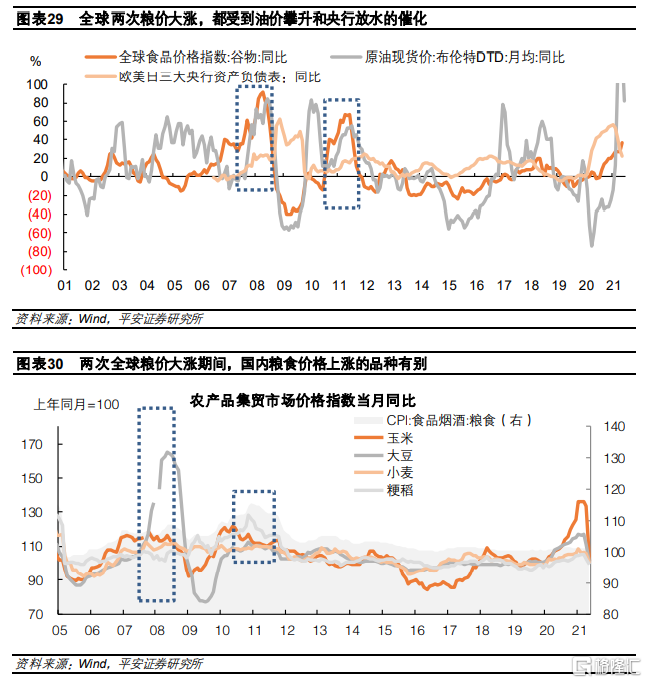

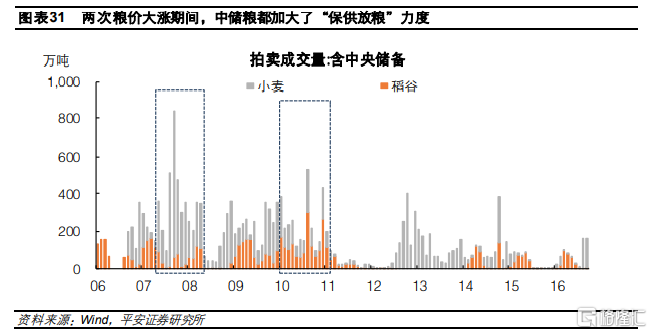

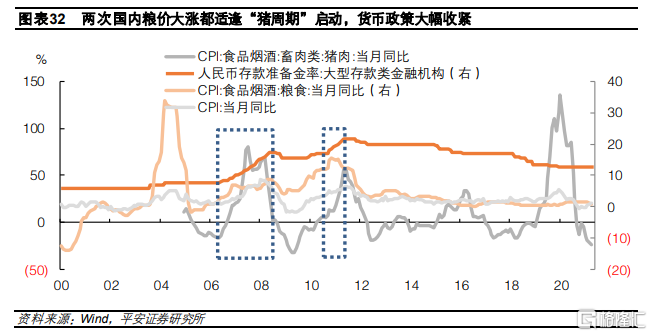

4、国内粮价大涨的环境不再。以两次粮食危机(2007年下半年到2008年上半年;2010年下半年开始到2011年年中)为鉴:气候因素往往是国际粮价大涨的导火索(本次相同),而气候冲击后粮价的变化则与全球货币环境、国际油价形势等因素关联更大(本次也面临全球货币宽松和油价上涨的背景)。但两次国际粮食危机之际,都适逢中国猪周期启动、经济增长动力强劲(分别是国际金融危机之前和“四万亿”刺激政策之后),因而通胀水平加速攀升,央行迅速收紧货币政策。而且,当年我国主要粮食的库存水平均远低于当前,因而粮价更易受到输入性影响。

当前主要的不同点:一是,中国已经经过疫后复苏、经济开始向常态回归,并面临着消费、制造业投资增长仍显著弱于疫情之前的问题,增长动能难言强劲;二是,猪周期处于下半场尾部,仍然对CPI起到明显下拉作用;三是,国内主要粮食库存处于较高水平,对抗输入性涨价的能力更强。因此,本轮我国粮价上涨的幅度,及其对CPI造成的影响程度还有待观察,货币政策不必急于出手。

今年入夏以来,美国西部地区出现极度干旱,伴随于此全球粮价涨幅不断扩大,令本已严峻的通胀形势雪上加霜。本文试图解释三个问题:

1、全球粮价上涨探因。这不仅包括拉尼娜现象之后的极度干旱,还源于部分国家和地区疫情之下推出了限制粮食出口的措施。疫情导致的物流中断、原油价格上行导致的农资产品成本高增、生物燃料市场需求的爆发以及宽松的货币环境,均为粮价上涨提供了“温床”。

2、国内粮价传导有限。我国CPI粮食分项与全球谷物价格指数的相关性并不强,2012年以来我国粮食价格就未再出现大的波动,2016年以来CPI粮食分项同比一直稳定在2%以内。目前,我国粮食总体供需格局较为健康,具备抵御国际输入性粮价上涨的能力。

3、国内粮价大涨的环境不再。2007-08年、2010-11年两次国际粮食危机之际,都适逢中国猪周期启动、经济增长动力强劲(分别是国际金融危机之前和“四万亿”刺激政策之后),因而我国通胀快速攀升,央行迅速收紧货币政策。而且彼时我国主要粮食的库存水平均远低于当前,因而粮价更易受到输入性影响。因此,今非昔比,本轮我国粮价上涨的幅度,及其对CPI造成的影响程度还有待观察,货币政策不必急于出手。

01

全球粮价快速上涨

据联合国粮农组织(FAO),全球食品价格指数同比自2020年8月由负转正,涨幅不断扩大,截至2021年5月,其同比涨幅已达40%。其中,谷物价格指数同比达到36.6%,植物油指数同比更是高达124.5%(图表1)。主要粮食品种都出现了不同程度的上涨:CBOT大豆价格从2020年8月初到2021年6月初涨超70%,进入6月以来价格急剧回落,但截至6月底涨幅仍超50%;CBOT玉米价格较去年8月低点涨超1倍;CBOT稻谷价格在去年上半年出现一波急速上涨,主要由于东南亚主产国出口限制、以及投机资本的催化,此后收回涨幅,但8月初以来再度温和上涨了14%。

而目前国内粮价涨幅相对海外来说较小。我国大豆主要依赖进口,因而价格受到海外影响最大,2020年8月初到2021年6月末的涨幅为21%,不过远低于国际市场涨幅。我国玉米价格从2020年4月就开始快速上涨,明显早于国际市场,主要受国内玉米库存下降和生猪存栏高增的影响,2020年8月初到2021年6月末的涨幅为19.2%。国内小麦价格与国际价格联动性较弱,2020年8月初到2021年6月末的涨幅为8.5%,低于同期CBOT小麦价格23%的涨幅。稻谷现价在2020年3-4月上涨11%后基本保持平稳,且今年5月以来还出现了明显下跌(图表2-图表3)。

02

全球粮价上涨探因

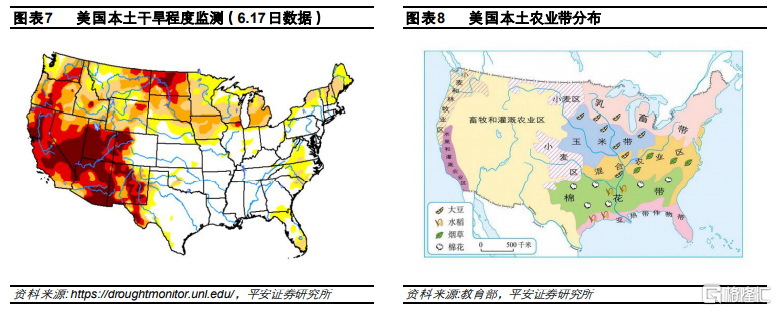

首先,国际大豆、玉米价格上涨主要是自然因素导致。美洲地区是全球大豆和玉米的主产区,美国、巴西和阿根廷合计贡献了全球超过8成的大豆产量和近5成的玉米产量(图表4和图表5)。自2020年8月开始的这一轮拉尼娜现象(是厄尔尼诺现象的反相,指赤道附近东太平洋水温反常下降的一种现象),对美洲地区的气候环境影响较大(图表6)。2021年5月拉尼娜现象结束后,“无缝衔接”而来的是极度干旱。今年入夏以来,美国西部地区气温较以往更高,出现更广泛的干旱,且干旱地区覆盖了大部分畜牧和灌溉农业区、部分玉米和大豆种植带、部分小麦种植带,导致粮食供应情况进一步恶化(图表7和图表8)。

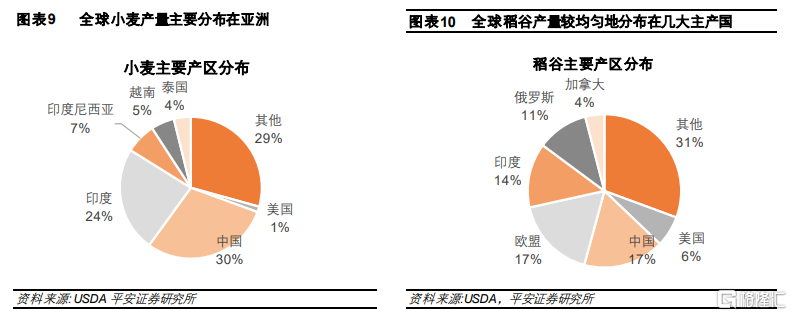

其次,部分国家和地区新罐疫情之下推出限制粮食出口的措施,导致全球粮食供需格局进一步收紧。全球新冠疫情爆发后,多国为保障本国粮食安全而“捂紧粮袋”,密集颁布粮食出口限制措施,且多为小麦和稻谷的主产国(图表9和10)。例如,越南政府从2020年3月25日暂停签订新的大米出口合同,随后取消大米出口禁令,但4月出口限制40万吨大米;俄罗斯在2020年4月26日宣布暂停谷物出口至6月底(图表11)。此外,疫情影响导致的物流中断、原油价格上行导致的农资产品成本高增,也对粮价上扬起到了推动作用。

再次,油价高涨背景下,生物燃料市场需求的爆发也为粮价走高“推波助澜”。根据FAO的预测,2021年全球玉米消费量在12亿吨左右,同比增加1.75%,预计2022-2029年玉米消费量增速稳定在0.9-1.6%之间。饲用(占比61%)、生物燃料(17%)和食用(13%)是玉米主要用途(图表12)。由于生物燃料与化石燃料存在替代关系,因此用作生物燃料的玉米部分易受原油价格影响。本轮油价上行可能引发对生物燃料的替代性需求,正如2008年油价攀升时期,正值欧美大力推动发展环保燃料。从趋势上看,2000年以来生物燃料需求不断走高,但在油价大跌的时点(例如2008年下半年和2020年上半年),对乙醇燃料的需求也呈现下滑(图表13)。随着原油价格从去年低位回归,生物燃料的消费需求或将随之上升,加之高油价还会推高农用生产资料价格,因此,原油价格和玉米价格之间的正相关性再次彰显(图表14)。

最后,宽松的货币环境为粮价上涨提供了“温床”。从CBOT持仓情况来看,2020下半年以来,大豆和玉米的非商业净多头持仓不断走高,并创下2000年以来新高(图表15)。这反映在全球央行普遍放水的情况下,国际市场投机需求比较旺盛,也在一定程度上助推了国际粮价。

03

国内粮价传导有限

我国CPI粮食价格分项与全球谷物价格指数的相关性并不强。2000年以后,我国粮食价格出现了三次大幅上涨:第一次是2004年,《粮食流通管理条例》颁布实施,我国全面放开粮食收购市场和价格,改革的“阵痛”是粮价同比骤然上升,但很快就稳定下来;第二次和第三次分别是2008年和2011年,这两次都伴随全球粮价的大幅上涨。我们将在后文回顾这两次中国应对全球粮食危机的情况。但自2012年以来,我国粮食价格就未再出现大的波动,粮价同比逐年走低,2016年以来CPI粮食分项同比一直稳定在2%以内。期间国际粮价运行也相对此前平稳,而本轮粮价上涨为2011年以来最快速度,不免引人担忧。

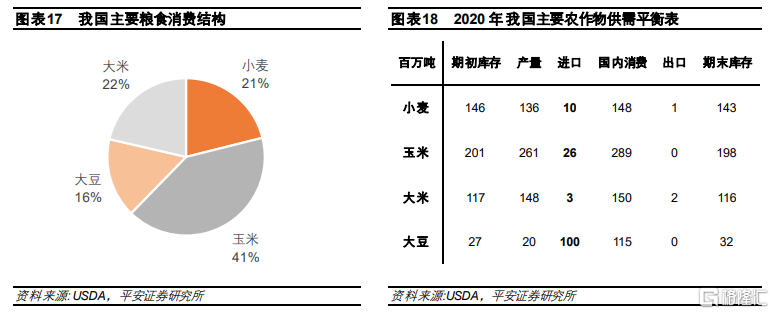

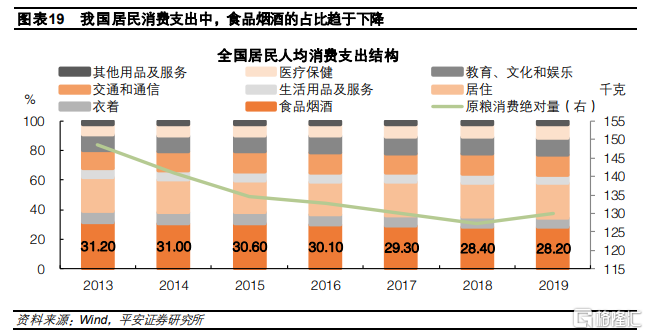

我国粮食消费的基本情况如下。首先,我国主要粮食消费品种是玉米、大米、小麦和大豆。根据USDA数据,2019/20年四者的消费总量为7.04亿吨,分别占比41%、22%、21%和16%(图表17)。其次,主要粮食的食用用途占比有所差异。例如,玉米大约只有3%用于食用(工业和饲料用途较高)、大豆约12%用于直接食用(84%用于压榨),而小麦和稻谷则以食用为主。再次,我国小麦、玉米和大米的进口量占国内粮食消费量比重较小,价格变动主要取决于国内供需情况。我国对小麦和玉米、大米实行进口配额管理。2020年我国小麦进口关税配额总量为963.6万吨,其中90%为国营贸易配额;玉米配额720万吨,其中60%为国营贸易配额;大米配额532万吨, 50%为国营贸易配额。根据USDA公布的数据, 2020年我国小麦、玉米和大米进口量仅占国内消费总量的6.8%、9.0%和2.9%(图表18)。因此,国际小麦、玉米和大米的价格变动,很难通过不足1成的进口量“输入”到国内。最后,食品在居民消费支出中占比趋于下降。近年来食品烟酒在我国居民消费支出中的占比连续下降,2019年相比2013年已降低3个百分点(图表19),且原粮的绝对消费量也在走低,这意味着个别品种粮价上涨对整体物价水平的影响趋于下降。

下面逐一分析主要粮食品种的国内供需情况。

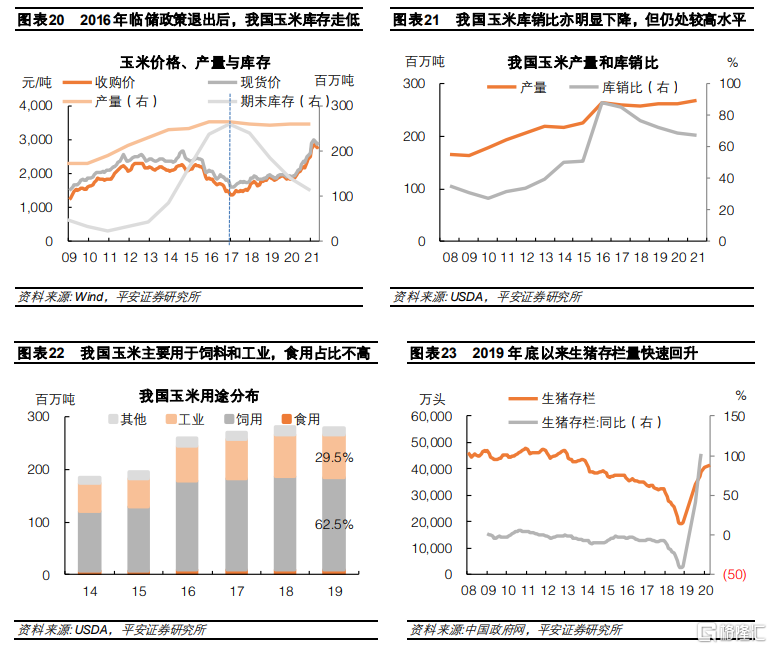

玉米:低库存,高饲用需求

供给上,2016年玉米临储政策退出后,玉米明显去库存,但目前库销比仍处较高水平(图表20和图表21)。我国于2008年开始正式实施玉米临储收购政策,供应上为“二元供给”的形式,即在10月份新作上市的时候,由农民手里的新作供应市场,次年5月份后农户玉米销售殆尽,由临储拍卖玉米继续供应市场。这样既保障农民有序卖粮,避免“卖粮难”,又能有效保障市场供给,促进国内玉米价格稳定。临储政策实施后,随着收购价持续上升,玉米库存水涨船高。为缓解库存压力,我国于2015年下调临储收购价,并在2016年退出临时收储政策,调整为“市场化收购+补贴”的方式,只设置最低收购价“托底”,在市场价格低于粮食生产成本价格时按照最低收购价收购粮食。临储政策的退出在一定程度上减弱了农民种植玉米的积极性,在单产仍然增加的情况下,我国玉米产量却止升,国内玉米进入去库存阶段。

需求上,我国玉米的主要用途是饲用(占比62.5%),是猪饲料的主要原料(图表22)。我国生猪存栏量在2019年末达到低位后,出栏量快速走高,是助推这一时期玉米价格走高的重要原因之一(图表23)。当前猪肉价格持续低迷,可能对养殖户的补栏积极性产生制约,使得玉米的饲料需求缺乏进一步提升的动能。加之小麦和稻谷相对玉米价格偏低,亦可替代小部分玉米的饲用需求。这些因素使得玉米价格进一步上涨的空间受限。此外需要注意,玉米还有近30%消费用于工业,因此玉米价格上涨对PPI存在传导。这也是为什么玉米在我国居民食用中占比不高,但其价格有“万价之基”之称的原因。

小麦、稻谷:产量、库存皆处高位

我国小麦库销比仍接近100%。2004年我国全面放开粮食收购市场和收购价格,2006年起我国在主产区对小麦实行最低收购价政策,小麦年产量逐年上升。2018年和 2019年,我国连续两次将小麦(三等)最低收购价下调3元/50公斤,2018年小麦产量出现自2004年以来的首次减产,同比下降2.2%。此后,小麦产量继续逐年上升。2019年小麦库销比虽从高位有所回落,但仍接近100%(图表24)也就是说,国内小麦库存可以满足过去一年的消费需求。

我国稻谷年产量亦处高位。2004年我国出台稻谷最低收购价政策,此后我国稻谷产量同样持续走高,到2017年库销比达到近86%。2015年末的中央农村工作会议提出,要着力加强农业供给侧结构性改革,加快消化过大的农产品库存量。粮食去库存的背景下,在2015年之后,每年水稻最低收购价持平或下调,导致种植面积有所下降,我国稻谷年产量未再进一步走高。2020年稻谷库销比出现了较明显回落,但水位仍高(图表25)。

由于玉米价格快速上涨,当前小麦、稻谷与玉米的价格比处于历史低位,其作为玉米的替代性需求可能增加,从而提供一定的价格上涨压力(图表26)。在饲用方面,由于小麦的蛋白含量稍高于玉米,粗脂肪含量略低于玉米,因此可以在增减其他配套原料比重的情况下,以小麦作为玉米的替代饲料。当前小麦玉米的价格比处在历史低位,未来对小麦的替代性需求可能有所增加。与此相似,稻谷的蛋白质与脂肪含量低于玉米,但粗纤维含量更丰富,通过合理搭配饲料中的其他成份,也能在一定程度上替代玉米用作饲料。

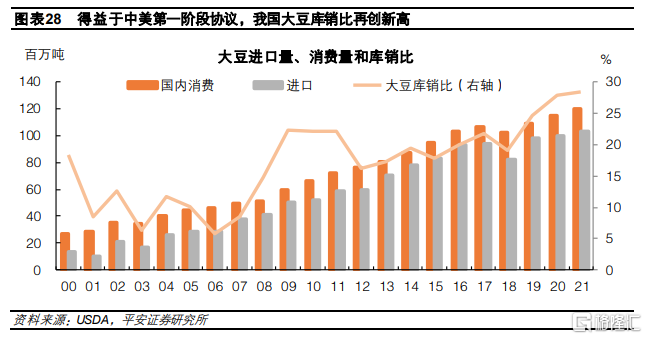

大豆:扩大进口后,国内库存水平创新高

我国对大豆的进口依赖度较高(2020年为87%),国内外大豆价格联动性较强(图表27)。但根据USDA的预测,2020/21年度我国大豆的库存消费比将达到28%,为2000年以来新高,而2008年以前我国大豆库销比的中枢约为10%。大豆库存的上升,有利于缓解国际大豆价格上涨的压力,这是本轮国内大豆价格涨幅低于海外的关键。我国大豆库存水平的提升在很大程度上得益于中美第一阶段经贸协议的履行。协议要求中方在2020年和2021年两年共扩大自美进口农产品320亿美元,由此带动我国大豆进口总量显著增加(图表28)。根据海关总署数据,2020年我国进口大豆数量由2019年的8859万吨增加至1亿吨,增速达到13%。

04

国内粮价大涨的环境不再

回顾上两轮(2007-2008年、2010-2011年)国内粮价大涨的情况,可见与当前有若干异同之处。

第一次国内粮价大涨:2007年下半年到2008年上半年。期间CBOT玉米期货结算价上涨83%,CBOT小麦期货结算价上涨47%,CBOT大豆涨价78.0%。国际粮价大涨的原因在于:1)美洲、澳洲地区的干旱天气导致粮食大幅减产。2)2008年国际油价在OPEC限产、新兴经济体需求高涨、美元弱势、投机资金涌入等因素的驱动下,一度攀升至140美元/桶以上。石油价格飙升导致农业燃料、化肥以及农用机械设备等成本增长,间接导致粮价上扬(图表29)。3)石油价格攀升还促进了生物燃料的应用。2005年8月美国参、众两院通过了美国能源政策法案,鼓励发展替代能源,此后美国对生物燃料需求快速上升,加剧了粮食供给的紧张。2008年下半年,由于国际金融危机席卷,加之投机资本撤出期货市场,全球粮食价格才出现了整体性回落。这一时期,国内粮价涨幅相对较小,大商所黄玉米结算价上涨18%,郑商所优质强筋小麦上涨16%,由于进口依赖度较高大商所黄大豆1号涨价48.2%。期间中储粮通过一系列“保供放粮”措施,起到了“压舱石”的作用,保障了国内粮食供应(图表30)。

第二次国内粮价大涨:2010年下半年开始到2011年年中。期间CBOT小麦(涨幅58%)、CBOT玉米(100%)和CBOT大豆(45%)纷纷大涨,同期我国小麦、玉米和大豆的期货结算价分别上涨25%、26%和16%,相对全球幅度较小,但已是我国历史上粮价上涨最凶的一段时间。当时,全球粮食危机的导火索是2010年俄罗斯遭遇了罕见干旱,粮食产量减少约三分之一,且当年俄罗斯颁布了谷物出口限令,其作为小麦出口大国,使得全球粮食供应开始紧张。2011年,美国、欧洲、墨西哥等地出现几十年来最严重旱灾,使得全球粮食供给雪上加霜。此后,国际油价攀升、主要央行新一轮QE相继启动,也对粮食价格上涨起到了催化作用。

这两次全球粮食危机期间,中国都采取了货币紧缩政策。2006年7月5日开始,央行密集上调存款准备金率,到2008年6月已从8%上调达到17.5%,保持了3个月后,才开始调降以应对全球金融危机冲击。2010年10月末开始,央行密集加息、提升存款准备金率,到2011年7月7日共加息5次、提准9次,之后我国CPI同比才从6.45%的高点回落。但需要注意,这两次国内通胀上行中,粮价上涨都不是单一原因,而是都伴随着“猪周期”的启动。2007年8月我国CPI猪肉价格同比达到80.9%,2011年6月CPI猪肉项同比飙升至57.1%(图表32)。从货币政策收紧的时点来看,其在更大程度上是对猪周期的反应。只是叠加粮价大涨后,国内通胀形势更显严峻,使得货币收紧的力度进一步加码。

以两次粮食危机为鉴:气候因素往往是国际粮价大涨的导火索(本次相同),而气候冲击后粮价的变化则与全球货币环境、国际油价走势等因素关联更大(本次也面临全球货币宽松和油价上涨的背景)。但上两轮国际粮食危机之际,都适逢中国猪周期启动、经济增长动力强劲(分别是国际金融危机之前和“四万亿”刺激政策之后),因而通胀水平加速攀升,央行迅速收紧货币政策。而且,当年我国主要粮食的库存水平均远低于当前,因而粮价更易受到输入性影响。

当前主要的不同点在于:一是,中国已经经过疫后复苏开始向常态回归,并面临着消费、制造业投资增长仍显著弱于疫情之前的问题,增长动能难言强劲;二是,本轮猪周期处于下半场尾部,仍然对CPI起到明显下拉作用;三是,国内主要粮食库存处于较高水平,对抗输入性涨价的能力更强。因此,本轮我国粮价上涨的幅度,及其对CPI造成的影响程度还有待观察,货币政策不必急于出手。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员