由于市场近期担忧白酒行业重演2018年的估值调整,我们在此回望2018-2019年行业标杆五粮液基本面信息变化以及股价变化,还原市场当时的分析框架和结论。我们认为当时市场过度放大了需求端波动,忽视和误读了供给端变化,使得研究结论出现误判。历史研究证明,需求端的变化难以预测,但企业依托供给端护城河以及估值带来的安全边际可以为投资者持续创造价值。我们认为当下市场环境下,高端白酒估值上已经具备买入价值,同时强烈建议关注边际改善的次高端品牌。

报告正文

一、18复盘:悲观情绪下掩盖的金矿

为什么18年H2分析师对于市场非常悲观?需求可能有所回落,但一方面,宏观的逆周期调控使得需求变弱成为短期事件,而市场对于需求走弱做了过多过于悲观的线性外推,信息的错误解读使得行业估值出现大幅调整,另一方面,市场对于供给的变化给与了忽视,这使得一些批价、报表数据存在错误解读。五粮液作为中国名酒品牌,产品供求关系相对均衡,全国化程度较高,其产品动销及价格能够充分反应白酒市场整体需求。同时作为千元价格带的绝对领导者,五粮液的价格直接影响国窖及次高端高价位白酒的价格表现,引领行业价格带变化。因此公司业绩增长和估值都对板块整体有较强的指导意义,因此本文选择五粮液作为主要案例载体,贯穿分析18-19年全过程。

1、18-19复盘,行情过山车的主要事件梳理

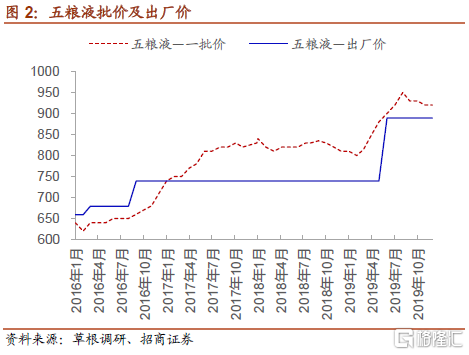

2018年外部环境变差以及五粮液白酒批价走低,引发行业担忧。2018年由于贸易摩擦等外部宏观环境因素的变化,白酒行业需求端有所调整。作为行业景气度重要指标的五粮液批价2019年以来有所走弱,市场因此对于白酒行业景气度担忧开始逐渐加大。

2018年3季度茅台单季度收入低于预期,使得板块估值进一步下探。2018年茅台终端价格持续稳定上涨,因此决定茅台业绩的主要是企业收入的释放速度,3季度茅台业绩的不及预期使得市场对于白酒板块确定性最强的公司的业绩产生极大的分歧,使得板块迎来了进一步的调整。叠加中秋节销售数据的相对低迷,使得市场对于白酒行业基本面的担忧进一步加剧。

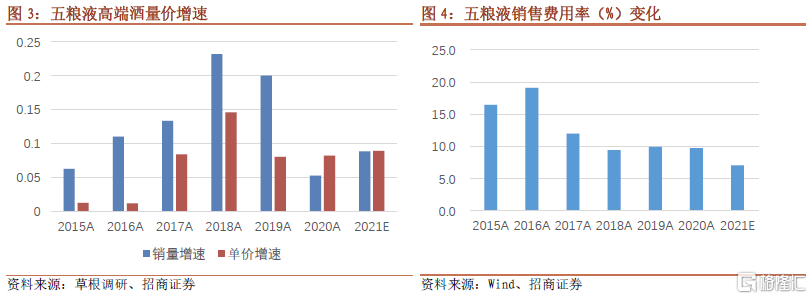

2019年春节五粮液动销顺畅,公司后续升级换代成功,股价持续上涨。2019年春节五粮液对指导价格进行了调整,允许经销商春节期间降低价格销售,最终春节期间五粮液终端同比销量增速20%以上,渠道库存降至历史地低位,节后五粮液的价格持续提升,调研反馈持续向好。公司在年中推出第八代五粮液,使得出厂价进一步提升至889元,并进一步推动批价挺进900元以上,至此五粮液股价在2019年维持了持续上涨的趋势。

2、我们忽视了哪些细节

价格疲软但企业发货量较大,渠道反馈或受限于经销商的主观立场。由于2016-2017年五粮液批价的持续抬升以及行业龙头茅台2018年初提价的影响。公司2018年通过引入计划内外价格(计划内739元,计划外839元,平均789元)的方式,对产品进行变相提价。同时2018年公司加大了高端白酒的投放量,使得终端批价持续承压。使得公司2018年经销商市场压力持续加大,经销商的顺价利润有所收窄。同时公司为了稳定批价,持续收缩渠道费用,使得经销商的整体利润水平持续收窄。由于市场高度依赖于经销商的调研反馈,因此低渠道利润以及批价疲软的问题在市场的调研中被放大。市场认为整体需求急剧收缩是批价表现低迷的重要原因,但忽视了产品投放量大幅增长带来的压力。

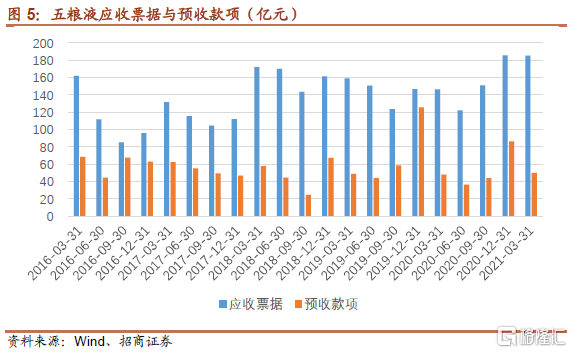

应收票据和预收账款的下滑,同样成为市场对于五粮液基本面“变差”的重要依据,但市场忽视了供给侧的政策调整等原因。2018年五粮液为了实现量价提升,对于经销商打款政策做出了调整。企业一方面缩短了产品的打款周期,另一方面接受票据作为经销商的支付方式,降低经销商的资金压力。这种模式的优点在于企业可以随时灵活地根据市场调整放货结构,同时这一模式也有助于降低经销商出货压力,使得产品价格更为坚挺。我们可以看到公司在2020年以后预收账款并未随着收入提升显著增长,只是进一步向销售旺季集中。

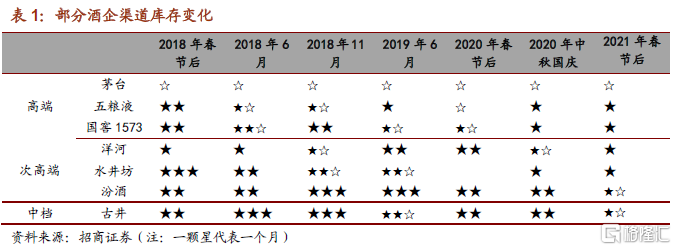

在批价下行的背景下,高端酒动销稳定和库存低位被忽视。即使是行业最悲观的2018年末,高端白酒库存依然处于相对低位,证明行业动销依然顺畅。市场由于依赖于经销商的调研反馈,对于批价关注远大于动销和库存的关注。从根本原因来看,市场忽视了五粮液作为行业超级大单品,经销商即使利润水平不高,也需要销售五粮液来维护自身渠道的正常流转。并且即使在批价低迷期,渠道综合利润依然维持在50元左右。

3、反思总结:市场误读的原因和启示

1) 过度重视需求端变化,忽视供给端的变化。2018年市场高度重视高端白酒价格表现和打款情况,忽视了企业供给量的大幅增长以及在打款政策上的主动调整。2018年五粮液为了增长目标的实现和巩固自身的价格带垄断优势,选择大幅放量,对于价格产生了一定的压力,这一点被市场所忽视。同时经历2012-2016年行业的调整期,白酒企业对于渠道库存管理的重要性有了充分的认识,在价格走低的背景下,五粮液积极调整打款策略,也是为了避免经销商大幅抛货,影响市场秩序。机械化的套用2012年以前白酒行业的分析框架,是市场对于供给端误判的重要原因。同时市场也忽视了从财务数据来看,2018年行业大部分企业增速依然保持在较高水平。

2) 低估了高端白酒的议价能力和企业的主观能动性。五粮液作为千元价格带领袖,是终端和经销商维持其渠道和客户的根基。如果经销商或者终端失去了五粮液的销售资源,其销售体量,渠道体系和高端客户资源都很难维系。因此即使利润处于低位,经销商也必须要销售五粮液。最好的例证就是即使2018年渠道利润的低谷期,五粮液的经销商也没有选择退出或者削减其配额。2018年五粮液批价提升受阻,公司2019年采取旺季降价一举降低渠道库存,并通过产品升级换代,降低提价压力,使得公司2019年批价提升百元以上,证明企业的主观能动性可以克服行业的外部压力。

3) 短期影响因子长期化解读。市场放大了短期的需求波动,并且主观判定贸易摩擦后的经济走势,现在看来过于悲观,忽视了逆周期调节能力。事实上,18年需求的波动,持续时间比较短,甚至对企业报表没有实质影响。

4) 过度重视价格变化,忽略动销,库存数据。高端白酒,尤其是茅五有别于次高端白酒的突出特点在于其价格带内绝对的垄断地位,市场缺乏有效竞品。因此虽然对于次高端白酒而言,价格是命脉,因为次高端白酒需要渠道的推力来支撑自身产品与竞品之间的竞争,渠道利润会显著影响企业间的竞争格局。但对于五粮液这样的价格带领导者,消费者点名率极高,即使渠道利润短期收缩,经销商和终端也很难找到替代品。所以从公司业绩增长预测的角度,动销和库存更能够准确及时的反应当前市场的需求,而价格则受到更多复杂因子的影响,并且滞后于动销和库存端的变化。

二、投资建议

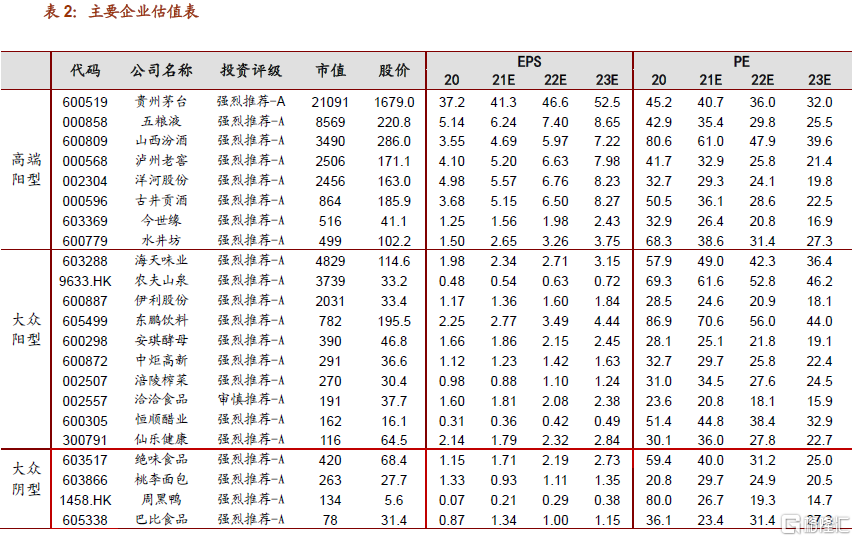

从历史复盘可以看出,行业的需求端往往被市场过度解读,而供给端的变化往往被市场所忽视。需求端的波动的时候,由于市场对企业供给端应对能力的忽视,往往容易创造出优质公司估值回调带来的投资机会。在当前市场环境下,我们认为由于市场对于资金面和短期需求变化的担忧,行业估值已经显著回调。

高端白酒在过去多轮周期中已经证明自身强大的护城河带来的跨越周期的成长能力,当下估值回调,带来的是长线资金布局,享受企业持续增长的投资机遇。次高端白酒中我们推荐中期视角下基本面强劲的汾酒,以及基本面持续向上改善的古井、洋河,并关注价格调整后的水井坊(利空出尽,未来一年的业绩确定性强)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员