今天来聊聊如何交易财报,有哪些经典易用的期权策略。

财报季往往是美股股票价格出现巨大波动性的时候。对于期权交易者来说这也意味着非常好的获利机会。

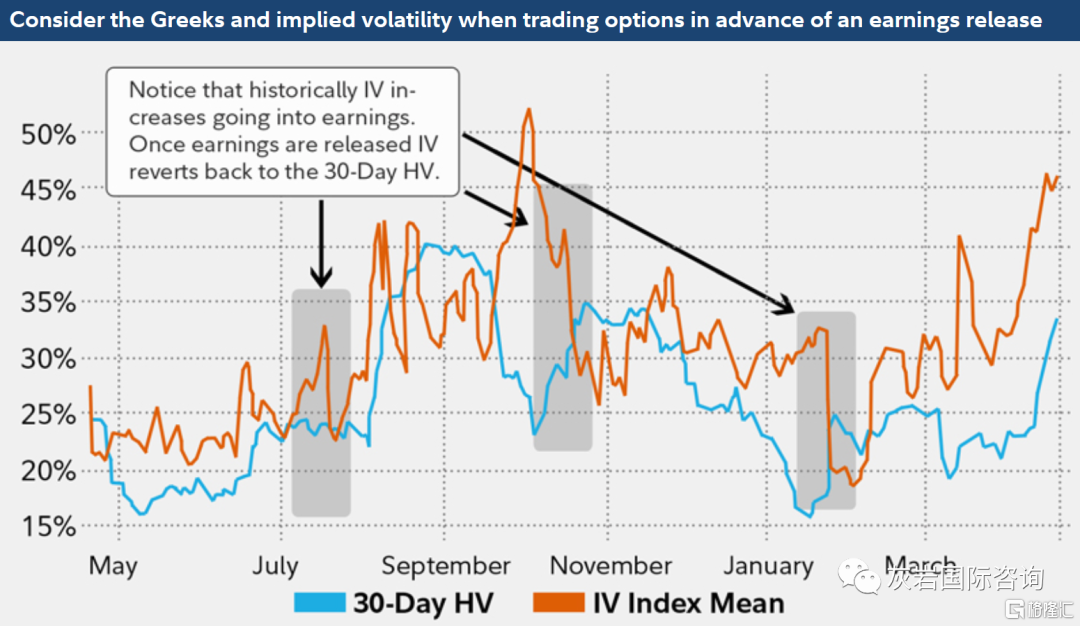

而往往在企业发布财报前的几天或几周内,隐含波动率 (IV) 也可能上升到异常高的水平。为何隐含波动率会发飙升,这是由于大量的交易者都在押注财报表现。而企业正式发布的财报会对接下来的股价产生重大影响。

往往股票分析师通过关注关键财务指标来跟踪公司的业绩表现,并以这些财报数据基础来发布关于公司最近的收益报告可能如何影响未来收益的报告(看多OR 看空)。而正是这些对于公司财务以及运营状况的预期通常会推动资产价格迅速的变化。而对于交易员来说,这无疑是交易的“黄金时段”。

许多期权交易者将财报发布后巨大的价格变动视为潜在机会,通过期权交易我们可以用两种思路做交易。第一种是押注做多波动率。第二种是做空波动率并等待隐含波动率均值回归。前者依赖于方向性的巨大运动,后者策略要求标的物的价格不超出一定的范围。

在企业发布财报的时候,公司通常同时会召开电话会议(针对机构投资者),公司高管在电话会议上就未来收益和收入、经济状况、竞争策略,商业模式以及财务报告中出现的各种参数进行深度讨论。

如果公司的实际盈利以及进展超出盈利数字的预期,股票价格会大涨。而如果公司表现未达到预期,这意味着股价将大跌。

当报告的收益完全符合分析师以及外部金融机构的预期时,股价则不会有什么变动。但在以上所有三种情况下,一旦财报发布并且股价有了初步反应,升至高水平的隐含波动率可能会崩溃(IV CRASH)。毕竟,波动性是衡量不确定性的指标。无论如何,财报只要一发布,隐含波动率就会往下掉,这意味着当前季度股票的不确定性将完全消失。

如果交易员该股票的走势有方向性的想法(看多/看空,这意味着公司业绩会打破盈利预期并走高或低于盈利预期股价走低),交易员此时可以用简单的远期看涨期权或远期看跌期权来表达其交易观点。

然而以上的策略虽然简单,却并非是押注财报营收数字的最佳期权交易策略。

原因是股票期权价格通常会因发布前较高的隐含波动率 (vol) 水平而上涨,这意味着期权的价格将变得更加昂贵,随着财报最终发布,隐含波动率会暴跌,最终期权的价格也会暴跌(见图 1)。

因此,单边交易并非最佳选择。做期权交易除了方向性的判断,更加重要的是对于隐含波动率走向的理解,并且股价的走势需要足够大以克服隐含波动率的下降(隐含波动率下降将导致期权价格下跌) .

图 1:隐含波动率开始剧烈下降。

隐含波动率(IV)是衡量不确定性的指标,而财报季则是存在重大不确定性的时期。当财报一发布时,不确定性就消除了。这将使得隐含波动率下降。

假设交易者对公司即将发布的财务数字持乐观态度,让我们来看看以下不同的做多策略:1. 购买单腿认购期权(就是买一张认购期权)2. 做多牛市垂直价差策略3. 卖出卖铁秃鹰策略

对于以上的期权策略,我们将套用下表1中的期权价格做更好的解释,并假设在公司公布其财报后,该股票从每股133 美元上涨至 138 美元,涨幅为 5 美元或 3.75%。

请注意,以下的图示并未考虑交易成本或股息对于盈利的影响。

交易成本(佣金和其他费用)是重要因素,在评估任何期权交易时应予以考虑。假定此案例中的交易成本为股票订单6.95 美元和期权订单 6.95 美元,外加每份期权合约 0.75 美元的费用。通过其他方式下的订单将具有更高的交易成本。

同时期权行使和转让费用为 19.99 美元。

期权合约财报公布前期权价格财报公布后期权价格% 差值135-strike call$7$6.45-8%140-strike call$5$3.90-22%135-140 strikes call spread 牛市价差$2$2.55+28%

图表1:公布财报前和公布财报后期权价格。

此为样本数据,仅作为展示用途。

押注财报单边行情的期权策略(财报好于预期,多头)#1:

买入看涨期权(LONG CALL)在财报发布之前,股价为133美元。

以7美元的价格购入行权价在135美元的看涨期权或5美元的行权价在140美金的看涨期权将导致第二天股价上涨5美元至138美元时亏损。

尽管交易方向正确,但行权价135的看涨期权跌至6.45美元,期权价格本身损失了8%,而行权价在140美元看涨期权价值跌至3.90 美元,损失了 22%。

这都是因为隐含波动率回落至较低区间因此导致期权价格本身出现较大回落。

押注财报单边行情期权策略(财报好于预期,多头)#2:

买入看涨垂直价差期权策略(LONG CALL VERTICAL)假设交易员本身选择购买多头垂直价差而不是直接买入看涨期权。

在本案例中,交易员可以通过买入135行权价的看涨期权合约和卖出140行权价看涨期权合约来构建一个135-140的垂直价差看涨期权策略。

然而这仍然是一个看涨的交易交易结构。其优点是IV暴跌对于该策略的盈利能力影响较小。当波动率(IV)下降时,价差中的空头期权有助于抵消多头期权的损失。

在此示例中,135-140行权价看涨期权价差的期权费(Premium) 为2美元(7美元–5美元=2美元)。对于标准的美国股票期权,每张合约乘数为100(对应100股),因此以美元计算,价差为 200 美元。

收益报告出来后,两张期权的价格都下降了,然而该垂直价差盈利却增加到了2.55美元(6.45 美元 – 3.90 美元 = 2.55 美元),这将是 28% 的利润。

当然,在财报发布后,该股可能会下跌,或者上涨幅度可能不那么明显(盘整或是小幅涨跌)。请记住:如果股票在到期时低于135美元,则两种期权都将亏本,在这种情况下,交易者将损失 200 美元的投资本金以及相关的交易成本。

押注财报期权策略#3:卖出铁秃鹰策略(SELL IRON CONDOR)让我们使用相同的上述的交易场景,尝试不同的期权交易策略。

交易员也可以考虑使用铁秃鹰策略(IRON CONDOR) 来尝试利用隐含波动率的预期崩溃(IV CRASH),而不是从波动中获利。

铁秃鹰是两个价外空头垂直价差的组合。假设交易员卖出130行权价的看跌期权并买入125行权的看跌期权并构建价差策略,卖出150行权价的看涨期权并买入 155 行权的价差,该策略为净贷方,将收到期权费1.80 美元。

假设财报发布后导致股票隐含波动率下降,交易者可能会从铁秃鹰做空波动率的期权策略中获利,而不会在多头期权蒙受更大亏损。这个获利情况是针对如果股票价格没有超过该策略不同腿的行权价,该笔策略将获利。

然而如果任何一个垂直价差在进入价内区间(超过 1.80 美元),那么这笔交易可能会亏损。

但在这个例子中,随着股价上涨5美元,隐含波动率(IV)回落至其范围的下限,这只铁鹰策略一天赚了期权费1.20美元。将此利润除以 3.20 美元的最大风险,即垂直价差的5美元宽度减去1.80美元的入场费,这意味着该策略将提供38%的利润。

但是,如果股票在到期日或到期前反弹至155美元以上或跌破125美元,交易者可能会承受 3.20 美元乘以 100 乘数的最大损失,即 320 美元,加上交易成本。

如何根据实际财报情况选择不同的期权交易策略美股财报季有着各种潜在的交易机会。

但要注意隐含波动率水平升高。一些投资者将通过使用垂直价差策略来抑制波动率崩溃的风险,以防止在他们的单边押注交易中出现过高的隐含波动率IV。或者他们可能会考虑较为中性的期权策略,例如铁秃鹰,以利用隐含波动率和利润的预测下降,如果股票保持在空头行权范围内。

正如任何资深期权交易者都会叮嘱的那样,这些交易策略只是众多策略中的三种常见策略。例如,多头看跌期权可用于对冲现有股票头寸的风险。或者,交易员可以通过卖出股票头寸的备兑期权(COVERED CALL) 策略来利用财报公布前较高的波动性(但请记住:交易备兑策略期权会增加股票被行权交割的风险)。

交易者同样可以构建领口价差策略(COLLAR SPREAD),它结合了长期看跌期权和有备兑期权策略(COVERED CALL)。这包括有限的看涨期权上行风险,但现在我们增加了失去看跌期权获得全部期权费的风险。正如上述这些例子所展现的一样,期权交易总是涉及各种风险。

因此对于任何有利于交易期权的交易者来说,他们都需要进一步的学习并且针对隐含波动率做更深入的研究。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员