随着A股市场制度的逐步完善、公私募队伍的快速扩充、险资入市上限比例的提升,以及外资进入门槛的大降,A股投资者结构由早年明显的“散户化”特征已逐步趋向国际化、机构化。特别是2016年以来,在价值投资理念已被越来越多的投资人接受的大背景下,越来越多的投资人将自己的投资由炒题材转向长期持有价值股、成长股。而也正是在投资者结构、投资理念的明显改观下,A股“牛短熊长”的特征在逐渐淡化,市场投资大环境开始加速向成熟的美股市场演变。

时至2021年年中,茅指数中多只个股再次回到前期新高。在基本面以及配置力量的推动下,研究机构不断抛出“茅指数”渐渐美股化的论断。不单是茅指数里的成份股在“美股化”,随着A股市场对外开放加速以及制度的完善下,整个A股“美股化”的特征也越来越明显,而且在加速像美股演绎,市场中的好公司在资金扎堆下越抱越紧,而小市值公司越来越被边缘化。以公私募基金、QFII等机构为代表的机构资金合计持股占比不断提升,由2016的10.38%提升至2020年末的16.23%;散户的持股占比由多年前80%以上降至目前的30%多……诸多的迹象显示,机构化程度明显提升的A股市场正在逐步脱离散户市、政策市。

海通证券研究所副所长首席策略分析师荀玉根表示,目前中国的宏观经济背景与1980年的美国相似,正处于经济转型初期,科技和消费行业有很大的成长空间。

暴涨暴跌的A股时代正在消失

2016年以前,A股市场一直是散户化特征非常明显的市场,市场投机氛围浓、有效性弱,短视、羊群效应和非理性特征极为突出,“牛短熊长、暴涨暴跌”是最常见的现象,这一点与成熟的美股、港股市场截然不同。

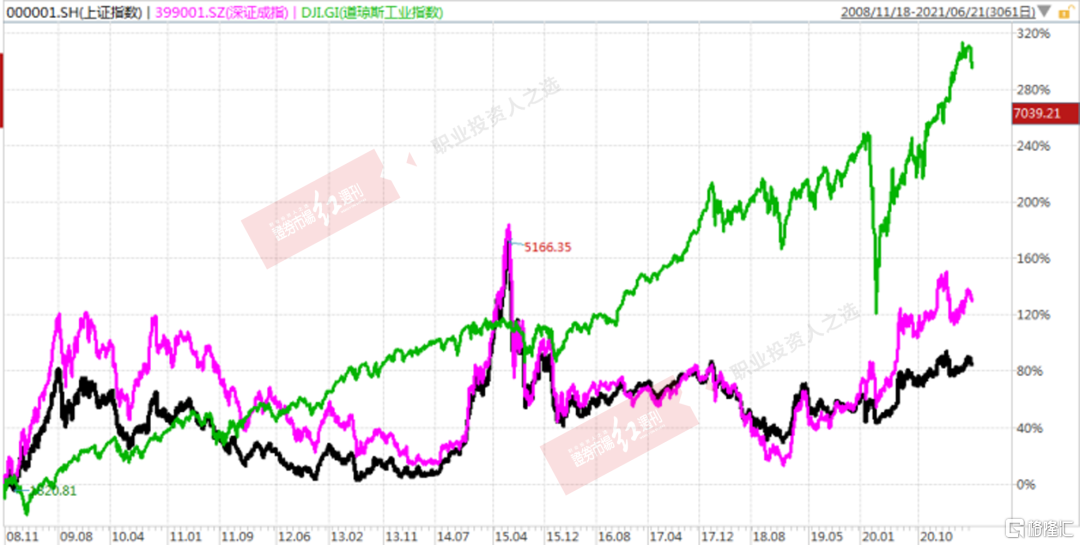

数据显示,2009年至今,美股市场走出了令人艳羡的长期慢牛市,截至今年6月23日,道琼斯工业平均指数累计上涨了285.97%,指数由6469.95点阶段低点(2009年3月6日)最高涨至35091.56点(2021年5月10日)。具体到年份,道指2013年的表现最为凌厉,斩获了26.5%的年涨幅,但年内只有13个交易日涨幅超过1%,9个交易日跌幅超过1%,涨跌幅超过1%的交易日占全年交易日比重不足10%。

相较之下,A股市场同期的走势就明显动荡得多。以上证指数为例,2008年的金融危机让其在2008年10月28日盘中创出了1664.92点阶段低点,此后至2009年8月前,上证指数在10个月内即实现几近翻倍的上涨。虽然2009年初至今,上证指数也整体录得了95.86%的阶段上涨,但和道指的稳步攀升不同,上证指数的表现是在不断的大起大落中实现的。譬如2009年8月4日,上证指数曾创出3478.01点阶段高点,而在2013年6月25日又跌出了1849.65点阶段低点;因一系列改革利好刺激,上证指数自2014年7月启动快速拉升行情,并于2015年6月12日创出了5178.19点A股历史第二高点,但其后因监管层对场外配资的清理,市场又上演了千股跌停行情,指数也再度被打回到2600点附近……代表深市的深证指数走势也与上证指数走势类似,这些年来同样是在跌宕起伏中前进的(见图1)。

图1:上证指数、深证指数与道琼斯工业平均指数2009年至今走势对比

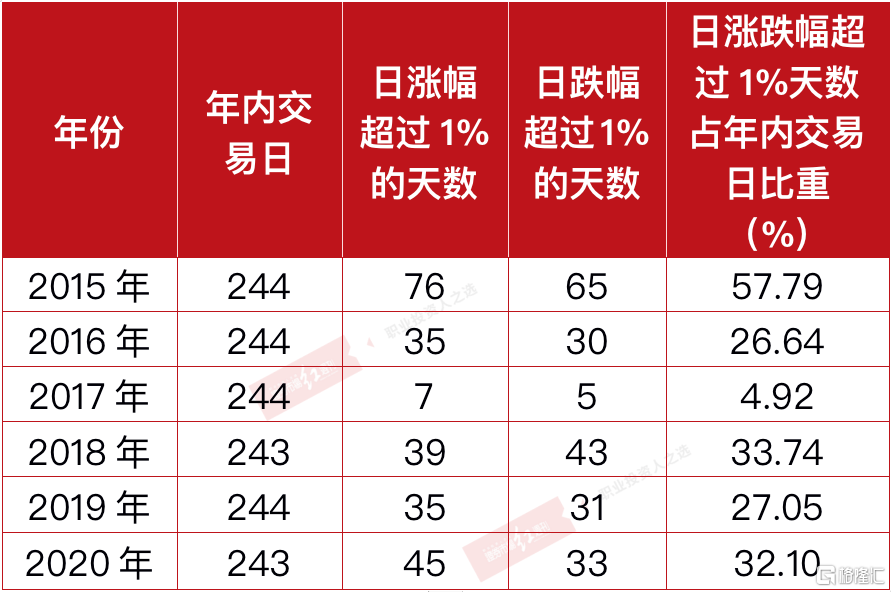

值得一提的是,相较此前市场暴涨暴跌的现象,大盘自2016年以来的表现就整体平稳了很多(2018年是因中美贸易摩擦引起的市场非理性调整)。统计数据显示,2015年时,大盘在全年244个交易日中还有141个交易日涨跌幅超过1%,占全年交易日比重的57.79%,而到了2016~2020年期间,涨跌幅超过1%的交易日占全年交易日的比重已经下降到30%左右,2017年时,更是创出4.92%的极值,年内仅有7个交易日涨幅超过1%,5个交易日跌幅超过1%,即使是在非理性调整的2018年,涨跌幅超过1%的交易日占全年交易日的比重也不过33.74%,明显低于2015年。

表1 2015年~2020年每年指数日涨跌幅超过1%情况

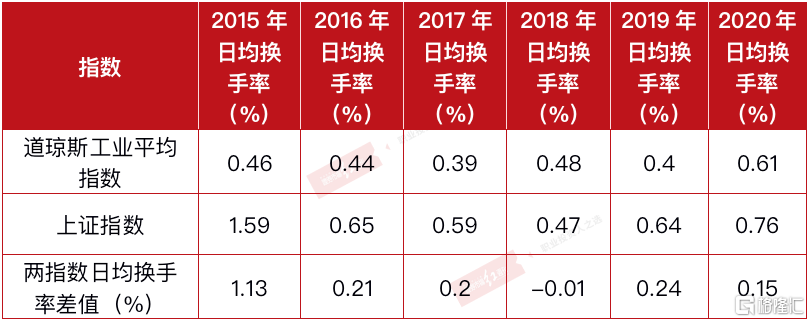

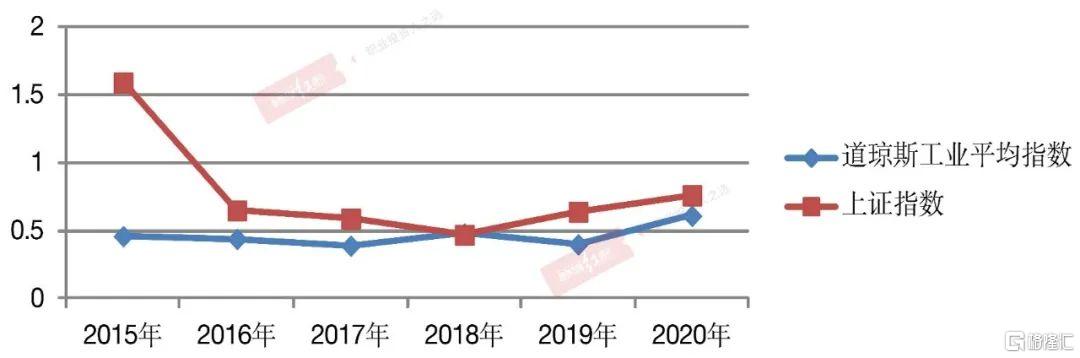

除了指数涨跌变化趋近平稳外,市场日均换手率2016年以来的持续降低也反映了A股市场和此前的不同,市场平均日换手率越来越接近成熟的美股市场(美股市场日均换手率普遍较低)。市场平均日换手率过高,意味着市场的总交易成本过高,投机氛围相对更重,而偏低则反映市场相对更为成熟,价值投资占主导地位。以代表美国主板表现的道指为例,其2015年时年内日均换手率为0.46%,而代表沪市主板的上证指数为1.59%,两者之间相差了1.13个百分点。到了2016~2020年期间,上证指数的年内日均换手率则长期保持在了1%以下,与道指的年内日均换手率差值明显缩小,差值最大的2019年仅为0.24%,而差值最小的2018年则低于美股市场。

表2:2015年~2020年道指和上证指数年内日均换手率

图2:2015年~2020年道指和上证指数年内日均换手率变动趋势

A股目前的投资环境类似于美国80年代

2016年以来,A股市场的投资机会主要集中在消费和科技两大领域,不仅相关行业得到大涨,且相关个股也表现强势。

统计数据显示,2016年至今,申万28个大类行业有13个实现上涨,其中,表现最好的是来自消费领域的食品饮料、休闲服务、家用电器,涨幅分别达到397.39%、111%和95.16%。此外,拥有科技属性的电子板块累计上涨了64.88%,医药生物板块也累计上涨了32.36%。

表3:2016年以来跑赢同期大盘的大类行业

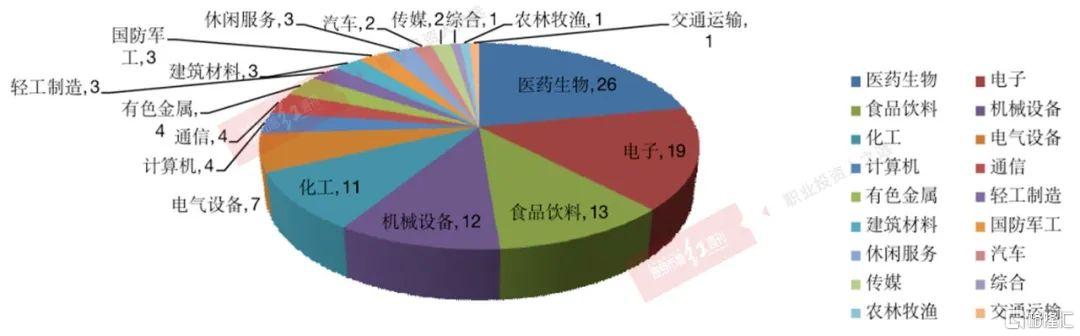

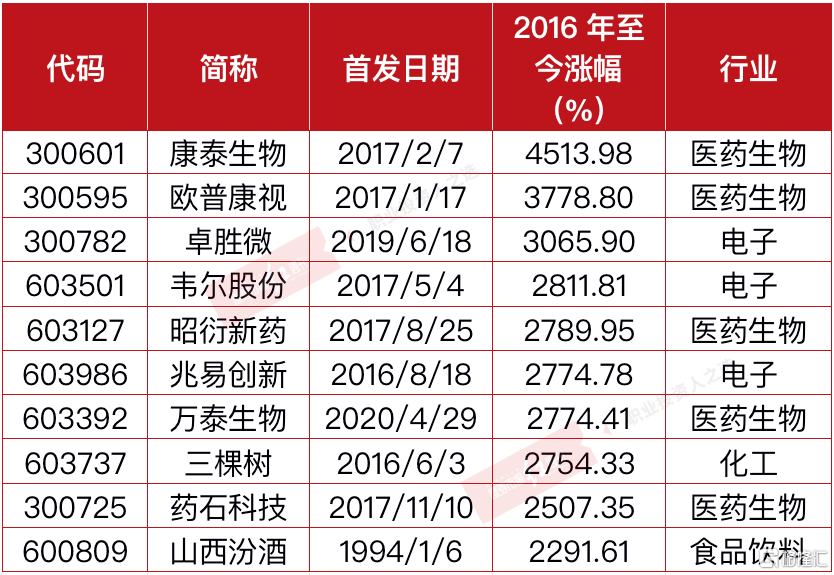

个股表现上,有119家公司自2016年以来斩获了5倍以上的涨幅,涨幅超过10倍的也有40家。就这119家股价涨幅超过5倍的公司的行业属性来看,医药生物、电子和食品饮料三大板块可谓是牛股集中营,其中,属于医药生物类的公司有26家,属于电子类的公司有19家,而属于食品饮料板块的公司也有13家。若以涨幅排序,排在前10位的大牛股中,有9只是来自于医药生物、电子、食品饮料三大行业,仅有三棵树一家公司隶属于化工化学制品板块。

海通证券研究所副所长首席策略分析师荀玉根表示,投资的本质是分享企业的增长红利,好赛道更容易产生好企业。近年来,A股优质赛道主要集中在消费和科技领域,与1980年代初期的美国类似,“1990~2000年的美股市场中诞生了79只十倍股,其中72%来自消费与科技行业”。

图3:2016年以来涨幅超过5倍的公司的行业分布情况

表4:2016年以来涨幅榜前10名的公司

其实若对比美股市场,可发现A股市场无论是从宏观面还是行业面,确实都很类似美国20世纪80年代的发展情形。譬如,在宏观层面,1980~2000年间,美国第三产业占GDP比重从67%提升至77%,私人消费占比从62%提升至66%。行业层面,消费持续升级,科技由政策主导转向自由竞争。而目前的中国,中国产业结构正在逐渐从过度依赖第二产业到第二、三产业齐头并进,第三产业占比已从2000年的40%提升至2020年的54.5%。介于1980~2000年美国第三产业占GDP比重得到10%提升的历史。

荀玉根判断,在未来的产业转型升级过程中,中国第三产业规模会有较大的提升空间。

此外,综合相关公开数据,可以看到在拉动中国经济增长的三驾马车中,消费已成为中国经济增长的重要动力。以2019年数据来看(2020年因疫情原因,数据不具参考性),中国消费、投资、净出口占GDP比重分别为55%、43%、2%,对比1980年的美国数据,其私人消费、政府支出和购买、投资、净出口占GDP比重还分别为62%、13%、25%、0%,而到了2000年时,美国私人消费占比已经从62%提升至66%。

参考美国历史发展数据,荀玉根认为,目前中国消费占GDP比重已经与1980年的美国较为接近,在未来消费转型过程中,中国消费行业规模还势必会继续扩大。

此外,人均GDP变化也能反映我国的科技和消费行业在未来还有很大的成长空间。数据显示,美国在经济转型的1980~2000年期间,人均GDP从12547美元升至36305美元,而处于经济转型初期的中国,2020年的人均GDP还仅为10504美元,这也意味着,我国的人均消费能力未来上升空间也很大。

核心资产的市值规模加速成长

随着国内科技和消费行业的持续成长,二级市场上牛股集中出现在消费、科技领域是符合经济发展规律的,这一点也反映出投资者的投资行为更趋理性。

数据显示,2016年以来,蓝筹股明显得到更多的长线资金青睐。表面上,创业板指数近5年的表现是要好于上证指数和深证指数的(上证指数上涨0.76%,深证指数上涨17.2%,创业板指上涨22.29%),但事实上,观察创业板2015年6月以来的表现,可以发现其先是大跌近70%,后又快速上升1.5倍,暴涨暴跌现象依然明显。对比来看,期间反映绩优蓝筹股表现的沪深300指数2016年以来则是持续稳步上行,虽然在2018年经历了中美贸易摩擦导致的非理性调整(下跌了30%左右),但随后指数企稳上行,至今已累计上涨超过70%,波动率明显小于代表小盘股的创业板指。

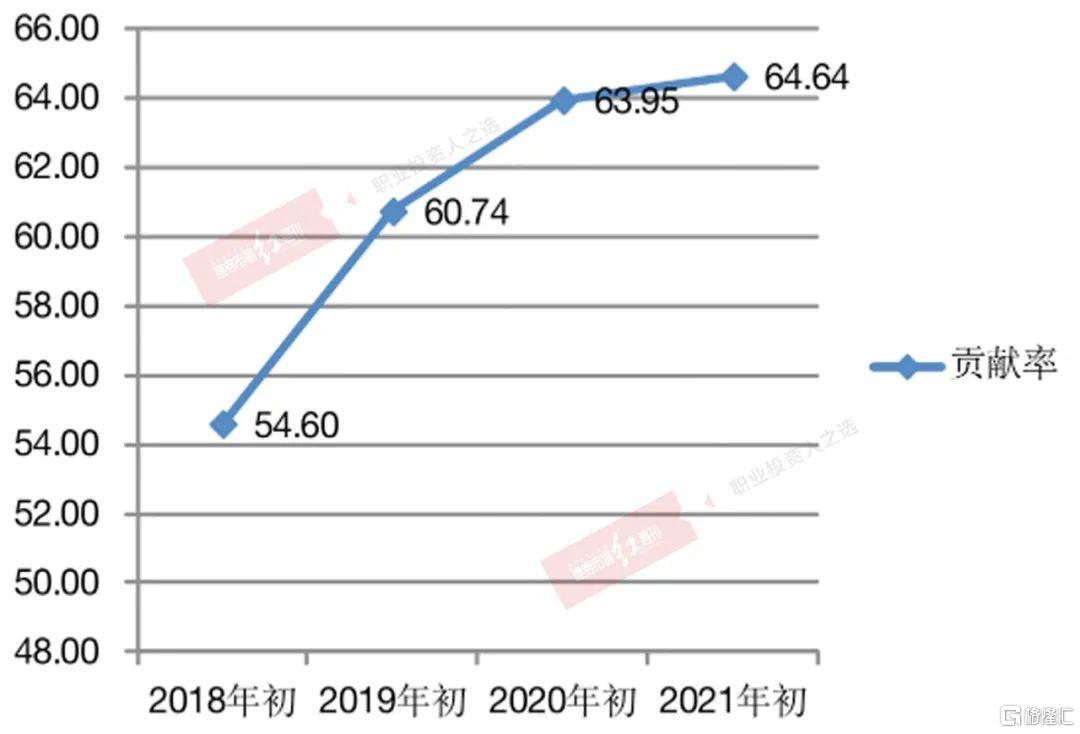

值得重视的是,一边是指数表现相对稳定,另一边是沪深300成份股占全部A股的市值权重在持续扩大中,即使是上市公司家数持续大幅增长下,也未改变其占比提升趋势。统计数据显示,2018年初时,沪深300标的公司的总市值为34.07万亿元,占全部A股总市值比重达54.6%,而到了2021年初时,总市值已升至50.78万亿元,占全部A股总市值权重升至58.52%。若进一步考虑到期间A股市场上市公司数量的变化,即2018年初时只有3422家,2021年初已增至4119家情况,则沪深300蓝筹标的公司市值占比权重实际上已从2018年初的54.6%提升至2021年初的64.64%。这种数据上的变化,很明显地反映出市场资金的持股态度已经越来越偏好于绩优蓝筹,而数量越来越多的中小盘股则被资金选择性淡忘。

图4:沪深300蓝筹公司市值占全部A股市值情况

在资金扎堆蓝筹的同时,可以看到蓝筹股的估值自2016年开始逐步得到溢价,特别是2019年以来,代表市场核心蓝筹的沪深300标的估值加速增长。譬如韦尔股份,2016年至今公司股价累计涨幅为2811.81%,其中2016~2018年累计上涨了191.01%,而2019年至今则累计上涨了900.58%;隆基股份2016年至今累计上涨1360.04%,2016~2018和2019年至今的阶段涨幅分别为81.5%和704.42%。

此外,我们还统计了代表核心资产的茅指数标的股(剔除2019年后上市的金山办公、中芯国际、金龙鱼),可发现38家公司中有35家也都是自2019年以来市值加速扩张的。

表5:茅指数公司2016年以来的阶段表现

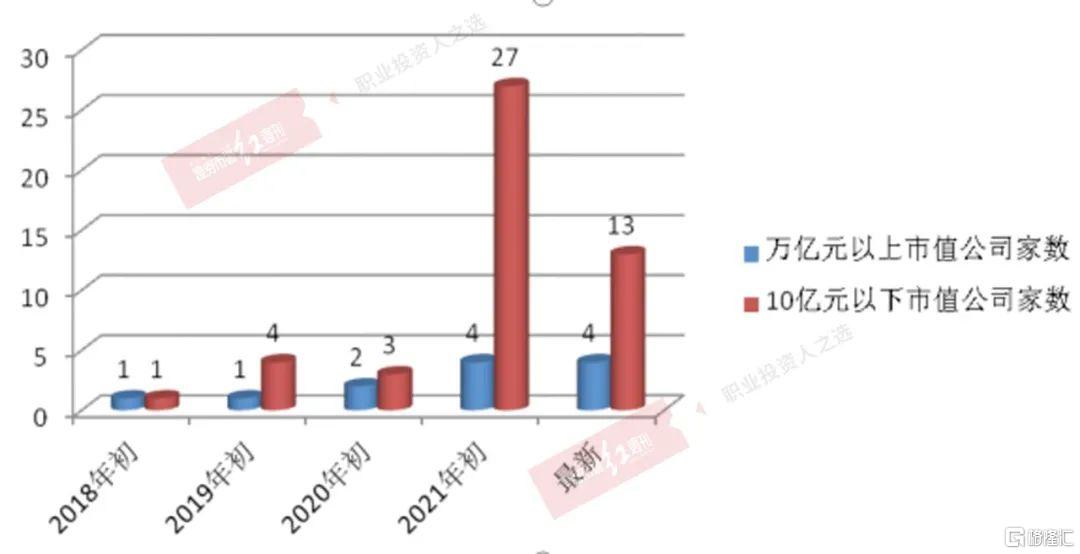

当然,通过观察还能发现,近年来A股上市公司市值两极分化趋势也愈发明显。2016年初时,市场剔除银行和“两桶油”后,尚未有万亿市值规模的公司,而如今贵州茅台、中国平安、五粮液、宁德时代均站在万亿市值以上,特别是贵州茅台的市值更是早已突破2万亿元大关(今年2月10日股价调整前,总市值曾高达32673.7亿元)。同样是在2016年初,两市并没有10亿元以下规模的公司,2018年初时也只有朗博科技一家,但目前最新情况是,在市场持续上涨下,两市仍有13家公司总市值不足10亿元情况,而市值规模最低的退市富控甚至已不足2亿元。

图5:A股市场市值两极公司衍生情况

在过去几年,随着行业集中度的提升,龙头公司占据了更大的市场份额,业绩表现也更优异。介于茅指数标的构成正是消费、医药以及科技制造等领域拥有较强成长性及技术实力的龙头公司,他们的持续走强也代表了中国经济转型的大方向,这一点显然与美股市场持续走强的龙头公司反映当时美国经济阶段是相互印证的。

资料显示,体现美蓝筹股表现的标普500指数自1980年以来一直呈现出长牛走势。从区间行业表现来看,消费和科技股成为主角,其中,1980~1987年间,消费行业领涨,期间涨幅前十的公司中有7家属于消费行业,如沃尔玛、福特公司等。1988~2000年间,消费向科技转移,信息技术行业表现最优,涌现出思科、甲骨文、微软、高通等科技龙头。2002~2007年间地产能源表现更强,而2009年至今,市场主线重回科技、消费,涌现出“FAANG”为代表的伟大企业。值得一提的是,尽管在标普500长牛途中的各个阶段的领涨企业是在不断变化的,但消费+科技却始终是故事的主角。

A股机构持股比例持续攀升

同样能体现出A股市场趋向美股市场的特征还有A股机构投资力量的壮大,其贡献权重近年来一直在持续增长,反过来也意味着市场中散户群体的影响在逐步弱化。

还是先以美股市场进行分析,可以看到自20世纪70年代以来,美国股票市场的投资者结构发生了重大变化,个人投资者持股比例持续下滑,机构投资者持股比例稳步上升,特别是养老金和公募的崛起,让美股居民和非营利机构的持股比例在20世纪70年代和本世纪初两个阶段出现了快速下滑。具体来看,60年代初期居民和非营利机构在美股的持股占比为85%,从70年代开始随着养老金入市,个人占比加速下滑,截至1985年最低下降至45%。之后虽有小幅回升,但从90年代开始又重回下降通道,最低在2008年降至35%,之后基本保持在35%~40%区间内。

图6:美股机构投资者变动趋势

注:图片来源招商证券

对比来看,A股市场目前也在经历类似的过程,投资者结构由高度散户化向机构化方向转移。资料显示,自股改完成以来,一般投资人(散户)在市场中所占权重已经从股改前的80%以上下滑到如今的40%以下。

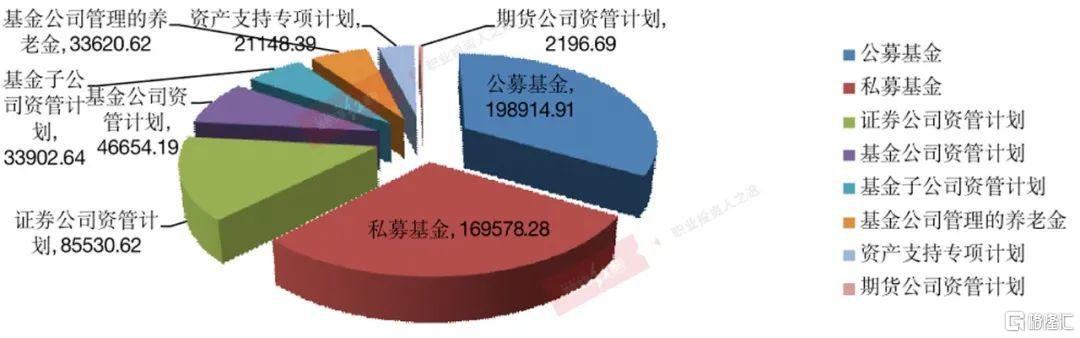

Wind数据显示,在机构持股中,产业资本为主的一般法人持股(大股东及其关联方)在股改完成后,一直是持股规模最高的投资者。以2015年以来情况看,在2015年至2018年期间,一般法人持股占全部A股流通市值的比重在持续上升中,最高时曾达到53%左右,而到了2019年之后,这一占比情况出现了持续下滑,最新占比已不足45%。相对的,在剔除一般法人持股后,可以发现公私募基金、券商、社保基金、QFII、保险等机构的合计持股占比自2015年以来一直在持续抬升中,2016年末的持股市值占总流通市值比还只有10.2%,等到了2020年末,已上升至16.23%。另据中国证券投资基金业协会公布的数据,国内资产管理业务总体量已从2015年的37.31万亿元上升至2020年的58.99万亿元,这一上涨幅度充分显示机构队伍的壮大。

图7:2015年以来历年年末机构资金持股市值占全A公司流通市值的比重变动

表6:2015年以来国内资产管理业务总体量变化

图8:2020年各类产品的管理规模

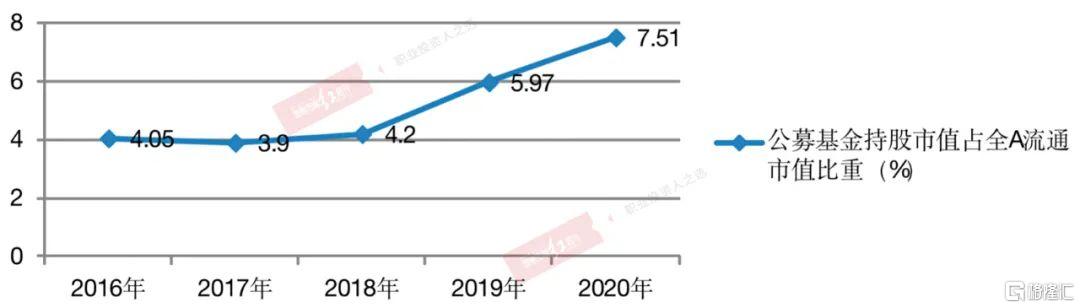

在A股市场机构化程度持续提升的背后,公募基金的快速发展显然是功不可没的。自1998年成立了第一批封闭式基金、2001年成立第一只开放式基金以来,公募基金规模一直持续扩大中。若对2016年至今历年年末公募基金持股在市场中占比进行统计,可发现除了2017年出现过下滑外,公募基金持股占A股流通市值的比重一直在持续提升中,尤其是2019年和2020年,在大量居民资金通过基金入市的热潮下,公募基金规模出现了爆发式增长。据中国基金业协会最新数据显示,截至今年5月底,最新公募基金产品数量为8061只,公募规模为22.91万亿元,较4月底增长4000亿元,环比增长1.79%,与去年同期相比增长29.84%。

图9:公募基金2016年以来持股市值占全A流通市值的比重变动

同样,同为机构资金之一的私募基金发展也是非常迅速的,其对A股市场资金机构化的提升也有明显贡献。资料显示,自2004年2月深国投推出了我国首只证券类信托计划——“深国投·赤子之心(中国)集合资金信托计划”以来,私募基金在政策扶持下得到了快速发展。2010年时,行业规模就已突破千亿。截至今年5月末,存续私募基金产品数量更是达到10.63万只,存续私募基金总规模达17.82万亿元。

A股国际化进程加速,外资“话语权”不断提升

在二级市场中,除了公私募基金力量在不断壮大,外资的“话语权”其实也是在不断提升中。

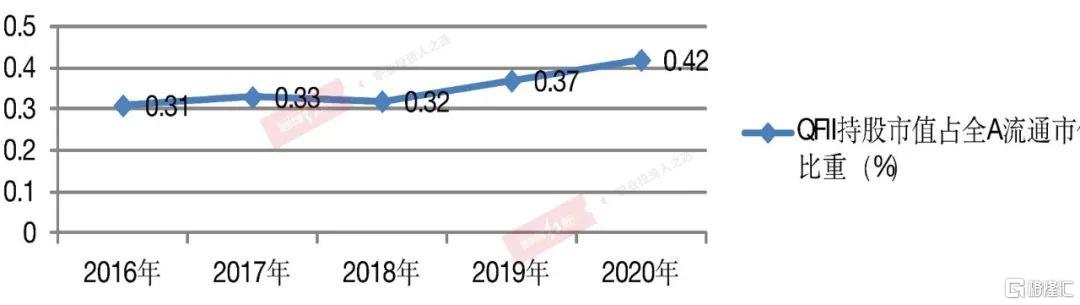

统计2016年以来A股市场上QFII的持股,可以看到其每年持股占市场流通市值的比重分别为0.31%、0.33%、0.32%、0.37%、0.42%,除了2018年较2017年有过小幅的下降外,其余年份持股比重均在不断放大,尤其是2019年、2020年两年,持股占比明显放大。

图10:QFII2016年以来持股市值占全A流通市值的比重变动

除了较早前进驻A股市场的QFII资金持股占比的提升,近年来,随着A股国际化水平不断提高,特别是沪港通、深港通开通后,北上资金动向也成为外资投资A股的一个重要参考锚。2019年10月11日,证监会发言人在例行新闻发布会上表示,将在2020年逐步取消证券公司、基金管理公司、期货公司的外商持股比例限制。这表明,中国资本市场对外开放的步伐将进一步加快,而外资大量涌入无形之中会大幅提升A股机构资金影响权重。

统计2018~2020年末外资持有A股的情况,2018年末时,外资合计持股市值还仅为7914.46亿元,而到了2020年末,则已升至26044.92亿元。今年以来,虽然春节后市场出现了一波较大幅度的回撤,但外资合计持有A股的市值依然在继续扩张,若以6月23日的股价统计,外资合计持股市值已升至28799.11亿元,持股市值占全A流通市值的比重也由2008年末的2.26%升至目前的4.17%。

表7:外资持股市值占全A流通市值比重变动

其实,外资对A股市场投资风格的影响不仅在于其带来了大量的增量资金,更在于其一定程度上改变了市场的投资者结构,强化了市场投资人的价值投资理念。从他们持仓来看,A股市场上的绩优成长股被他们大量配置。

统计数据显示,目前外资共持有1715只A股公司,总市值规模在百亿以上的有1133只,占比66.06%。而两市全部4356家A股公司中,百亿市值规模的公司有1398家,占比仅32.09%。此外,A股市场中近八成的百亿规模以上公司得到了外资的持仓。统计外资对于个股的持仓,有54家公司被持股市值超过百亿元,目前外资持有规模最大的公司为白酒龙头贵州茅台,最新持股市值为1949.13亿元。

表8:外资重仓前20位的公司

退市常态化已在路上

A股市场持续向“美股化”方向转变,除了上述特征外,退市公司家数持续增多也是一个重要特征。

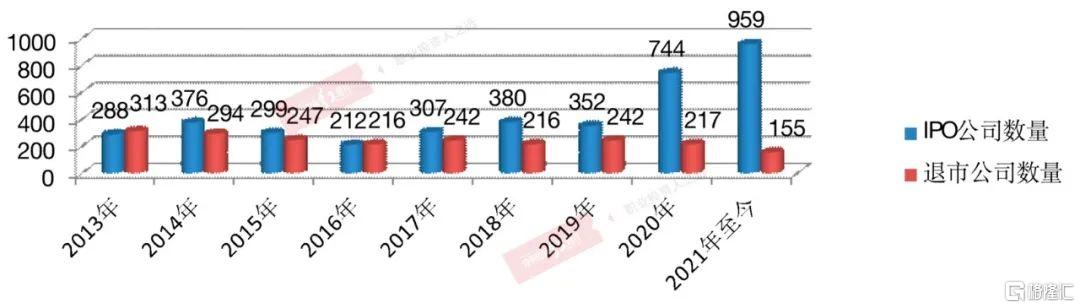

观察美股市场的历史退市情况,2017年多伦多大学克雷格·多伊奇教授在《金融经济学》杂志发表的对美国股市退市制度研究文章中的数据显示,从1975~2012年的38年间,美国三大股市(NYSE、NASDAQ、AMEX)IPO总计为15922家,退市总计为17303家(含并购及主动退市),也就是说,38年间美股年均IPO公司数为419家,年均退市公司数为455家,退市公司数量大于IPO公司数。而统计2013年以来美股市场历年的IPO公司数量和摘牌公司数量,2013年、2016年美股市场也再次出现了退市公司家数多于IPO公司家数的情况。

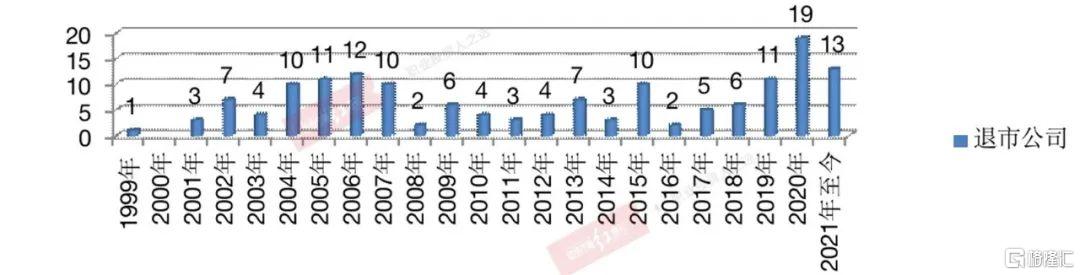

相比之下,在退市新政推出之前,A股市场的退市公司可谓是稀奇之物。统计数据显示,自1999年以来,国内资本市场共有153家公司被强制退市,其中在1999~2018年的20年间,只有2004年、2005年、2006年、2007年和2015年的退市公司家数达到或超过了10家,其余年份均只有个位数的公司退市资本市场,而2000年更是实现了零退市。

图11:A股历年完成退市公司数量

2020年11月2日,《健全上市公司退市机制实施方案》(简称“退市新规”)获审议通过,沪深交易所也于2020年12月31日发布实施新修订的退市制度。与过去相比,退市新规设置了财务类红线、交易类红线、规范类红线、重大违法类红线,退市标准更具可执行性、包容性,退市流程大幅简化。其中,组合类财务指标替代单一财务指标,“面值退市”指标改为“1元退市”指标,取消交易类退市情形的退市整理期设置等。

在退市新规实施以来,A股多元化退市渠道变得更加畅通了,“僵尸企业”在加速出清。目前年内已完成退市的13家公司,5家触及财务类退市指标;7家触及面值退市指标;1家被“吸收合并”而退市。此外,6月2日晚间,深交所还宣布*ST北讯、*ST斯太、天翔环境3家公司也将被终止上市。

对于目前A股市场的上市公司退市情况,武汉科技大学金融证券研究所所长董登新向《红周刊》记者表示,预计今年全年A股的退市公司数量将在30家左右。

在新一轮退市制度发挥效力以及严监管形势下,A股“不死鸟”公司、“久拖不退”、花样“保壳”等退市难题或正得到有效缓解。当然,相比美股市场,A股的常态化退市仍有很大的上升空间,今年以来,美股市场已有155家公司被强制摘牌退出了资本市场的“舞台”。

董登新表示,A股市场未来退市数量逐年增高已经成为大势所趋,退市新规下的市场化程度较以前提高,投资者的风险意识逐渐增强,没有人愿意去赌垃圾股,面值、市值退市会成为未来最重要的退市通道。

不过,董登新同时还表示,A股基本不会出现如美股市场年内退市公司数量高于IPO公司数量的情况,监管层还是会对散户有一定的保护。且美股市场这种出大于进的情况也并非常态,而是一个阶段的特有现象,近几年美股市场的IPO公司数量已经明显高于退市公司的数量了。

图12:2013年以来美股市场历年退市公司和IPO公司的数量对比

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员