装配式建筑正迎来快速增长机遇,各地纷纷出台政策支持其长期发展。3月,浙江省在"2021年建筑工业化工作要点"中明确提出,今年将重点提升装配式建筑发展的质量和效益。不仅是浙江,今年以来,四川、广东、江西等各地政府也都出台了相关政策文件,折射出装配式建筑未来发展潜力。

笔者发现市场上存在着一家装配式建筑企业,其创造了优秀业绩但受到市场关注较少,它就是筑友智造科技。公司2020年营业收入10.9亿港元,同比增长57%;同期净利润1.7亿港元,同比增长50%。业绩整体表现优异,但二级市场反应却较为平淡。

本文试图从筑友智造科技的装配式建筑业务为切入点,从多维视角出发,研究公司长期价值创造逻辑。

一、未来已来,装配式建筑迈入黄金发展期

首先,我们需要确认的是装配式建筑是不是一个值得长期投资的好赛道?

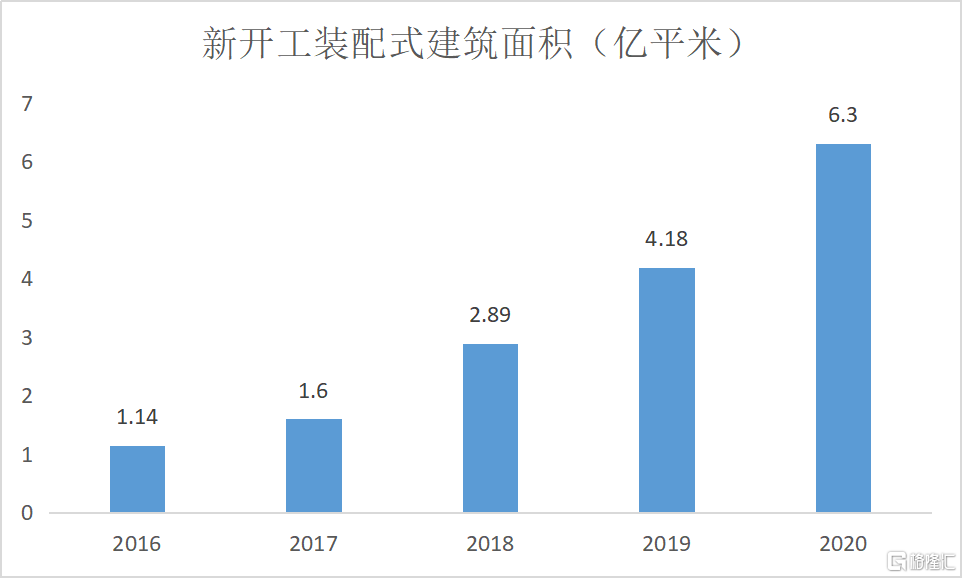

今年3月,住房和城乡建设部标准定额司相关负责人公布相关数据表示,2020年全国31个省、自治区、直辖市和新疆生产建设兵团,新开工的装配式建筑达6.3亿平方米,较2019年增长50%,占新建建筑面积的比例约为20.5%,超额完成十三五计划制定的15%以上的工作目标,加速了近年来装配式建筑不断扩张的趋势。据前瞻产业研究院测算,2025年我国的新开工装配式建筑面积在10.54亿平方米左右,若以每平方米造价1950元测算,2025年我国新开工装配式建筑规模将达到两万亿元。可见,装配式建筑行业呈现了大规模、高增速的特征。

(资料来源:公开资料整理)

但我国的装配式建筑目前仍处于初期或者成长阶段,距离成熟行业尚有一段不小的距离。与发达国家70%以上的渗透率相比,我国装配式建筑占新建建筑面积比例目前仅约为20%。2018年,美国、日本的装配式建筑占比便已达到90%;法国、丹麦、瑞典、新加坡的装配式建筑占比则分别为85%、80%、80%、70%。随着城镇化进程的不断推进,中国的装配式建筑占比至少还有两倍的提升空间。

对于建筑行业来说,环保问题是核心问题,也是装配式建筑发展的机会。所谓装配式建筑,指的是把构件在工厂加工完成,然后拿到施工现场进行组装,形成建筑主体结构,具备绿色环保的特点。

2021年政府工作报告明确提出了"碳达峰、碳中和"两大目标,对所有的"高碳"行业提出了高挑战,也给低耗高效环保的绿色建筑、科技与智能化建筑方式带来了历史性发展机遇。建筑行业首当其冲,2018年全国建筑全过程碳排放总量占全国碳排放的51.3%。据中信证券测算,装配式建筑可以使得建筑全生命周期碳排放降低超过40%,也就成为了建筑行业碳中和的重要解决方案。从而为整个装配式建筑产业链带来了前所未有的机遇。

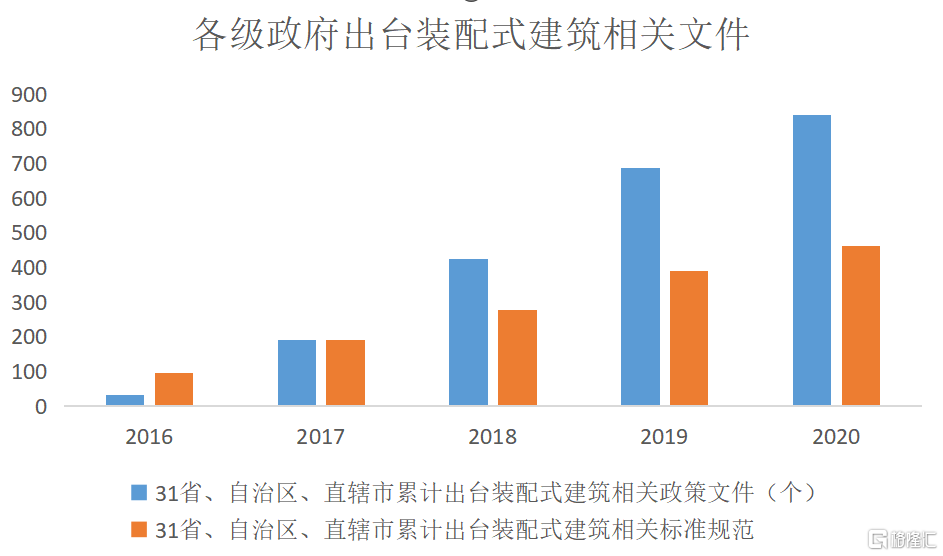

政策方面也在倾力支持装配式建筑的发展。自2016年国务院出台了《关于进一步加强城市规划建设管理工作的若干意见》,拉开了装配式建筑加速渗透的序幕后,各地政府出台了一系列相关的政策法规,助推装配式建筑发展。住建部在十四五规划中更是明确强调要大力发展装配式建筑,重视高端化、智能化、绿色化发展。

从筑友智造科技业务来看,其主营的PC构件是装配式混凝土结构建筑的核心部分,而装配式混凝土结构建筑是当下装配式建筑的主流选择。

2020年,新开工装配式混凝土结构建筑4.3亿平方米,占新开工装配式建筑的比例为68.3%,相比2019年提升了2.9个百分点。随着技术不断发展,预制混凝土建筑的成本不断降低,有望在几年内追平传统现浇的成本,将会进一步提高在产业链中的份额。在碳中和这一目标给装配式建筑带来历史性机遇的时点,筑友智造科技所在的PC构件领域无疑是最为受益的领域之一。

多重因素推动装配式建筑赛道迅猛发展,庞大的市场空间和惊人的增长速度势必会引来更多玩家入局,想要成为这条赛道上的好公司,并长期保持相对优势地位,不被后来者取代,必须练好内功,打造核心竞争力,持续引领行业变革与进化。

二、净资产收益率提升凸显公司价值

价值投资往往都会选择好赛道中的好公司。关于装配式建筑是一个好赛道的问题已经阐述清楚了,至于筑友智造科技是不是一个好公司,就是接下来需要论证的问题。

我们不妨透过财报看本质,表面冰冷的数字背后总会隐藏着很多深层次的东西。

巴菲特曾说,如果非要我用一个指标进行选股,我会选择ROE。ROE是衡量公司利用资本赚取利润的能力,那些能够持续提升ROE水平的公司大多都在某些方面拥有特殊的能力或禀赋,相应也就有了差异化优势与溢价。

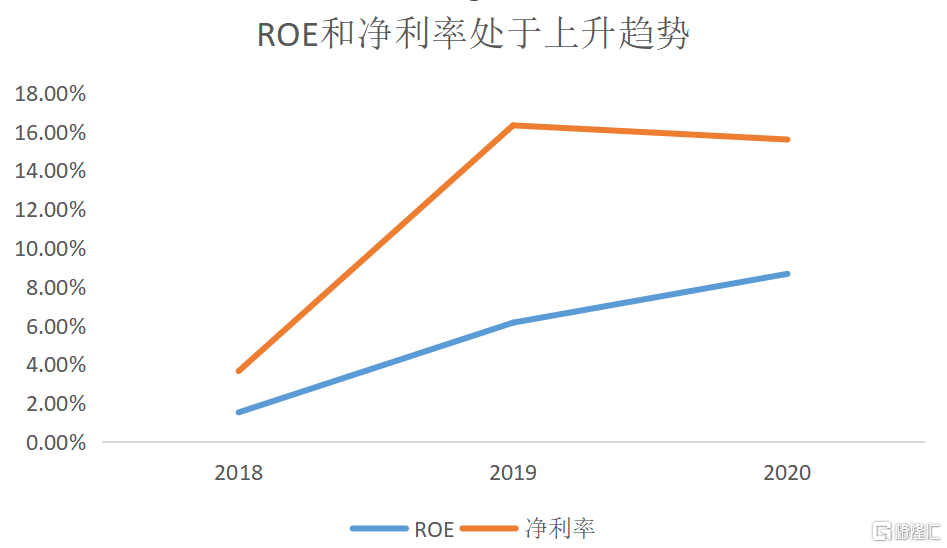

近三年,筑友智造科技的ROE持续提升,从2018年的1.52%上升到了2020年的8.67%。将ROE分解来看,其增长的核心动力来自于净利率和总资产周转率的提升而非杠杆率的提升,一般来说,这样的盈利能力提升质量较高。

具体来说,公司的净利率从2018年的3.65%提升到了15.6%。一方面有毛利率提升的功劳,同期从29.82%提升到31.69%,一定程度上反映了公司在产业链的溢价能力的提升。

更重要的是公司的降本控费做得比较出色。很大程度上,这有赖于公司不断加强的技术优势,以科技赋能产业降低业务流程各项成本。如智能系统门窗生产线可在黑灯环境中和无人操控的状态下进行生产作业,降低了人力成本,提高了生产效率。

另一方面,公司的资产周转率从2018年的0.17提升到了2020年的0.31。大幅提升的资产周转率折射出了公司不断提高的产能利用率。即使受到疫情影响,公司仍在加快全国布局。2020年,六个绿色建筑科技园建成投产,当年产销量规模均实现快速扩张,全年产量30.7万立方米,同比增长66%;同期销量31.4万立方米,同比增长72%。并且,通过生产计划优化等方式,充分释放产能,将产能利用率从2019年的29%提升到2020年的46%。

三、护城河优势打造稳固基本盘

展望未来,公司在业务扩张方面具备十足潜力,有望在未来3-5年实现全国市场份额的快速提升。

首先,公司正在加快全国产业园建设。在2020年建成六个绿色建筑科技园的基础上,公司还另外成功布局了五个绿色建筑科技园,加强了公司在河南、山东、江苏、云南、海南等地的覆盖半径。

其次,公司持续多维度推进产能扩张。截止2020年年底,筑友智造科技累计已投产的自营工厂达15个,整体产能达110万m?/年(含加盟、轻资产),并实现了河南产能布局全覆盖。预计2021年公司将投产7个新工厂,加快提升产能布局。

最后,公司依托领先的业务模式优势,不断加强客户拓展。2020年,与京东、金科、祥源及巨匠等知名企业达成了战略合作协定,为公司2021年业务订单的稳定打下基础。

若视野从PC构件业务跳出来俯视筑友智造整体业务架构,不难发现,公司已经从PC构件制造商转变为了一体化产业链模式的提供者,并具备了同行所不具备的全产业链专业化能力这一核心优势。

依托于全产业链技术优势,公司正协同建业集团推进大中原战略,加速全国布局。借助建业集团影响力,公司有望降低工厂拿地成本全力扩张河南省内产能布局,更积极主动探索省外的"产业+地产"模式推动项目发展,并开展产业链中后端的极具想象力的家装、数据中台的建设等业务,从而发挥自身智慧建筑领域优势,打开智慧社区、智慧楼宇、智慧家庭等业务空间。

在这个过程中,筑友智造逐步在加强自己的科技实力,也是它最核心的竞争力。自主研发的专利申请数量2020年增长110项达到1790项,始终稳居行业第一。同时公司极力推动专利转化,让专利不仅仅停留在授权成功阶段,而是能真正意义上解决生产问题。例如公司依托自主研发的基于深度学习的机器人协同技术,促进了PC构件生产全流程的智能化,提高产线效率和产品质量的同时,降低了人力成本,提升了公司盈利水平,公司得以有更多资源投入技术研发,从而实现正向循环。

公司在不断推进"家智造"战略落地,利用物联网技术打造智慧楼宇、智慧家庭及智慧社区,形成广泛的家居生态圈,充分发挥创新全产业链协同模式优势,实现建筑质量提升和装配式建筑成本降低。凭借领先的研发和设计带来成本下降,公司打造数字化中台实现智慧设计,智慧智造及运维。随着公司体系化的战略逐渐铺开,科技赋能的潜力得到进一步彰显,不断升级的平台化运营模式巩固了公司的竞争力并加强了业务壁垒。

同时覆盖智慧建筑领域包括BIM、物联网、大数据及人工智能,使得业务范围涵盖了PC构件、装饰、园林和装备,值得注意的是,新布局的智慧园林业务及智慧装饰业务一经推出便收获订单,且即将成为盈利增长点。多元化的业务结构必将成为公司后续发展的新动能,有机会成为公司的"第二增长曲线"。

至此,公司所具有的护城河优势已经呼之欲出了,有必要再次进行总结。

第一,公司发展顺应历史发展潮流,预制模式对传统现浇模式形成了降维打击,站在了战略制高点上,挤占了传统现浇赛道的份额,且公司作为产业链成本下降的推动者,对传统模式形成的挤出效应会愈发明显。

第二,凭借领先的行业地位以及建业集团的广阔资源,公司充分发挥规模效应以及协同效应,不断推动产业链成本降低,与自身的业务发展形成正向反馈。

第三,在核心主业取得了决定性优势的时机,逐步扩展自身业务范围到智慧园林及智慧装饰新业务,打造全产业链的业务模式,多元化公司盈利水平。

第四,公司始终坚持家智造战略,抢占行业创新科技的制高点,高度重视研发和技术,围绕产业链倾力打造自身的科技基因,为自身业务充分赋能降本增效。

总体来说,公司已经成为行业唯一一家真正意义上率先构建起装配式建筑全产业链布局和协同的领袖型企业。中短期来说,公司会进入一个前所未有的高速增长模式。长期来看,公司拥有着更高的想象空间。

四、成长性与安全边际凸显

投资始终都要落到估值,而估值与公司的业务模式和成长速度是密不可分的。

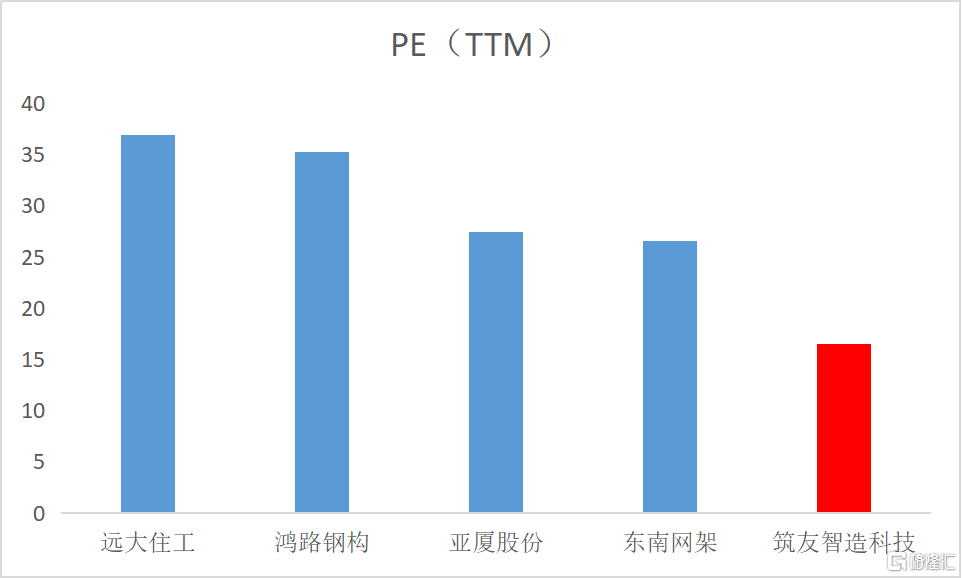

根据前文分析,公司一体化全产业链业务模式值得肯定,反应在ROE这一重要指标的不断提升上。另外,公司的成长性更是直观可见,近三年公司净利润复合增速高达199%。这两个维度都可以为公司提供一个较高的估值。但公司的市盈率为16.49倍,PEG远小于1,与公司优秀的业务模式和成长性不太匹配,凸显了较高的安全边际。

与同行横向对比的话,公司市盈率处于较低水平,但公司净利润的增速却高于同行,相对同行处于较低水平。

短期来看,公司的非基本面抛售等不利情绪因素已经充分释放或反映,不确定性被扫清,此外公司长期发展的确定性愈发增强。大行研报预期公司3年盈利CAGR为48%,成长潜力将持续释放,着眼于未来,充满着朝气的筑友智造科技有望在行业爆发、公司领先成长、估值回归三者因素共振之下,迎来前所未有的新时期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员