30000点,在港股历史上,是一道“魔咒”。

过去20年间,港股对这道魔咒发起了四次冲击,成功两次、失败两次,但即便成功的也都是“昙花一现”,很快就见顶跳水。

2007年,全球股市狂欢,港股被资金急速往上推,但只停在了3万点,跟着金融危机爆发,恒指以更快地速度被往下砸;2015年,大量资金南下,A股大牛市带着港股一起往上冲,但A股一崩盘,港股望了一眼“光明顶”也就立刻退散;2018年,外资撤退,南下资金为国接盘,一股气冲上33000,同样没能持久。

一次是意外,可以解释说对这座堡垒的首攻或许是因为危机爆发来不及冲上去,但次次倒在同一个坑里面,就不得不怀疑一下,是不是自己有问题了。

在这波南下资金的浪潮推动之下,时隔20个月,恒指再次摸到了这道门槛。25日,恒指盘中突破3万点,虽然只是一触即回,今天跟着全球股市一起下跌,又掉回了28300点左右,仍然让不少老股民看到了破顶的希望。

这一次,港股会打破3万点的魔咒吗?或者,还是再次流下山顶站岗的眼泪?

我以为是前者。

当过去一直将其困于3万点之下的核心逻辑不再完整,这座久攻不下的堡垒出现裂缝,剩下的,只是钱和时间的问题。

1

为什么是3万点?

原因很简单,这个池子只能装下这么多。

作为亚洲地区代表的“国际金融中心”,港股大概只能说市场成熟,但要论排面确实不够看。2003年港股上市公司总市值才从不足3.4万亿港元,而同年日本总市值为3.04万亿美元(约合23.41亿港元),是前者的7倍。即便在2007年的一轮大牛市之下,港股涨到20.5万亿,和日本4.45万亿美元(约合34.7万亿港元)的市值差距缩小,但还是小巫见大巫。

池子太小是筑成这座堡垒的第一要素,第二个问题在于:结构性。

港股老股民大概会比较能理解这句话:90年代炒的是长和、新鸿基、汇控这些票,20多年后依旧是同样的配方、同样的味道。以恒指成分股为例:

2000年,金融、地产股市值占比50.1%,电信服务占比23.9%;

2007年,金融、地产股占比为50.4%,电信服务占15.4%;

2015年,金融、地产股占比为54.8%,能源类占15.6%;

2018年,金融、地产股占比为53.3%,信息技术占比14.1%。

一方面,金融、地产这类低估值行业占据主流,二者长期占据半壁江山,而金融股和地产股在全世界范围内都是典型的低估值类型,不是说金融股和地产股就不优质,而是说近十几年间,投资领域的主流审美就不在这两大领域上。无论在成熟市场,还是A股这种新兴活跃市场当中,金融股和地产股在估值方面都不受青睐。

另一方面,流入的新鲜血液不足。21世纪消费、互联网、医药行业异军突起,但始终没有在恒指成分中得到很好的体现,2004年的腾讯几乎是唯一的独苗苗。2007年以后的10年中,在香港市场上市的新经济行业公司仅占香港证券市场总市值的3%。

这就导致虽然宏观经济以及上市公司都在不断发展,但对投资者的吸引力却跟不上,流入的“活水”无法和这么大的市场匹配。2007年牛市最顶峰时期,当日成交额也不足2000亿港元,以至于有人喊话:低估值是耻辱!

这种“耻辱”一直是香港甚至大陆的一块心病,直到2018年。

而池子小、结构一元化,对应的是资金进出带来的剧烈波动,而恰好,港股天生又是个资金来得快去得也快的市场。

2

来去匆匆的钱

股价是一个企业内在价值的外在表现,但市场价格却是一种流动性现象,而投资的艺术,本质是在价格与价值之间做判断。显而易见,推动股价上涨的最基本和最直观因素就是资金。所谓的市场定价权,是由资金决定的,需求方的资金决定了供给方的股价。

换句话说,所有的大牛市,都是资金的力量在推动。

但港股和美股、A股都不太一样,港股的牛市纯粹是个“资金牛”,因为它太容易受美元周期影响。

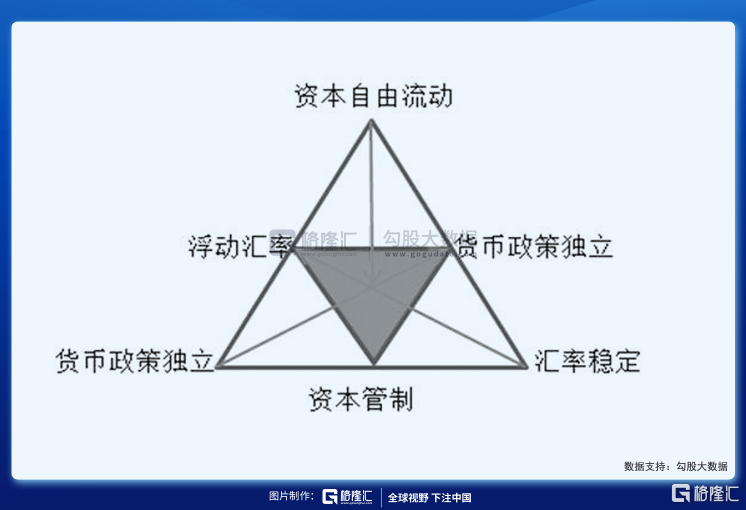

20世纪60年代,“欧元之父”罗伯特·蒙代尔提出了著名的“不可能三角”理论,即货币政策独立性、资本自由流动与汇率稳定这三个政策目标不可能同时达到。

一语成谶。1974年11月,美元走弱,港元顺势从固定汇率改为自由浮动。然而,经济动荡叠加投机猖獗,港币汇率一落千丈。据可查数据,1997年到1983年,美元兑港币汇率从4.67一路升至8.15,贬值超74%。

面对货币危机,香港无奈改头换面,变更为联系汇率制,按7.80港元兑1美元的固定汇率与美元挂钩,之后将汇率稳定在7.75—7.85之间上下波动。

于是,问题就来了。如果美联储降息,而香港不降,就会导致国际上的美元不断去兑换港币进行套息交易,这样会造成港币有很大的升值压力。为了避免这种升值压力,所以香港的利率政策一般都是跟随美国的利率走势。

美联储降息利好美股上扬,而香港降息的一大结果就是广义货币M2的增速上升,因此出现了两个很有意思的现象。

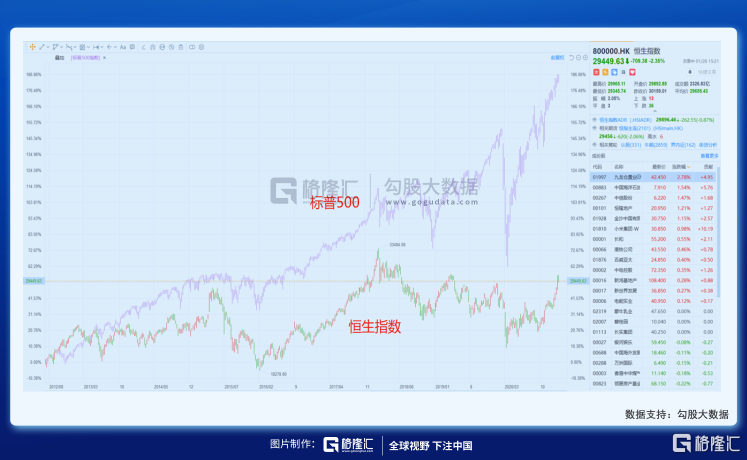

回顾恒指历年走势,和标普500指数高度重合。不可否认,有美元这个制霸全球的武器在手,任何国家的股市多多少少都会受到美股的影响,但同步程度如此之高的,实在不多。

此外,如果将恒指和香港的M2增速数据做一个回归分析,你会发现二者之间的相关系数达到0.85以上,基本完全同步。

当美联储降息,香港跟着降,国际热钱涌入叠加本地流动性宽松,节节传导到股市,造就出牛市;可一旦美联储加息,美元回流,香港被迫跟着加息,利空加利空,一抬头就能看见熊在向你招手。

这就决定了港股的市场属性就是对资金的进出极为敏感,而池子的大小则加剧了这种效应。池子越小,弹性越大,资金一进一出带来的波动区间也就越大。

于港股而言,汇率制度是天生的,再不乐意还是得跟在别人后面跑,唯一能下功夫的就是这个“池子”。

3

“新政”是一把挖大池子的铁锹

2018年5月的第一天,港交所的官网首页挂上了5个红色大字:

“开启新时代”。

为了摆脱陈年旧疾,把这个池子挖大一点,港交所给自己量身定做了一把“铁锹”。2018年4月,《新兴及创新产业公司上市制度》生效,正式接受同股不同权新经济公司、无营收的生物科技公司申请。

同年,时任所长的李小加亮相于北京举办的第二届中国医疗健康产业投资50人论坛年会时感慨,“这是自1993年H股开放以来,港交所这25年来最大的一次改革!”

这一年,是港股的“独角兽”元年。小米集团成为首个赴港上市的“同股不同权”公司,紧接着包括美团点评、海底捞、百济神州在内的27家新经济以及医药B类公司完成在香港上市。

2018、2019年港股融资额高居全球榜首,其中2018年达到2865亿港元,新股数量占比位13%的新经济公司占IPO募集资金总额的近一半,仅小米集团和美团点评的合计募资额就达到大约880亿港元。

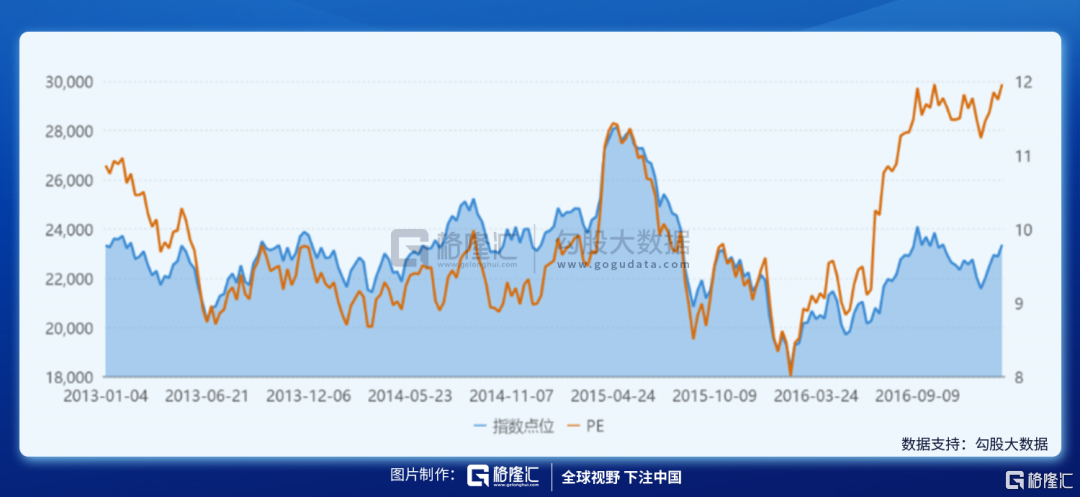

好公司,酒香不怕巷子深。为此漂洋过海开户的人比比皆是,以前是阿里巴巴,现在是bilibili。但流动性宽松的环境,更容易带来资金的错配,例如2014年11月沪港通开通,出现了一轮南下潮,一个半月港股通净买入额为103.97亿元,恒指PE顺势迎来了一波小高峰。

李小加曾经将香港市场喻为“中间地带”。在这里既可以碰到非常好的国际知音,也能碰到很多憨厚的钱。憨厚的钱,会带来很好的流动性,而知音的钱,则决定了企业的矛应该放在什么地方。

“憨厚的钱”,这个有待考证,至于后半句其实换个说法可能会更好:知音的钱,会跟着“持矛的企业”而来。

4

这次,真的不一样了

香港是中国的,港股却从不属于中国投资者。

早些年由于渠道限制,内地资金很少涉足香港市场,自然谁的拳头大谁主导,港股的话语权都在外资手中。直至沪深港三地互联互通,局面开始转变,但本质上港股还是外资的天下。

别人家的小孩,在外面做客久了,总是会回去的。

2015年年底,美联储开始连续加息,十年以来第一次加息,虽然幅度极小,仅仅25个基点,并且与市场预期一致。但风起于青萍之末,外资开始不断涌出,港股市场被疯狂抽血,一路下探。

浪成于微澜之间。2016年开始,在人民币兑美元汇率十连跌的背景下,开始有资金为了规避人民币汇率下跌风险,换入以港币计价的低估值港股资产。渐渐地,一点一点汇聚成风,越来越多的人民币资金通过港股通渠道涌入到香港市场,形成了浩浩荡荡的南下资金浪潮,终于在2017年演绎出了一轮摧枯拉朽的大行情。

历史总是惊人的相似,这一轮南下买下定价权的开端,也是外资在不断地撤离。从汇率的角度来看,2020年12月至今年1月中旬,港元汇率开始走低,美元对港元逐渐脱离7.75水平,出现强美元周期的趋势。

但历史不会简单地重复,总会有所不同。

比如池子做大了、也做好了,不多解释,看图:

科技类公司2020年在港股市值的市值占比已然超过40%,反之天生低估值的金融地产份额被压缩至不足20%。因此,港股成交额从2018年“新政”以后就开始猛增,2019年的日均已经达到2017年牛市的水平。

在中美科技战的大背景下,《外国公司问责法案》进一步加速中概股回港潮,除了已经在港上市的阿里巴巴、京东、网易,仍近50家家公司诸多新经济明星公司如拼多多、蔚来汽车、百度、腾讯音乐、爱奇艺、哔哩哔哩、好未来等,符合港交所规定有潜在回归可能。

当这些具备较大成长性的优质公司相继流入,并被纳入恒指成分股中,基金、机构都会进行相应地资产配置,进而不断拔高恒指的点位。

此外,开年以来,A股涨得有点多,创业板指累涨15.6%,需要一定的时间来消化盈利盘。许多基金经理甚至已经完成了全年的KPI,据统计,截止到1月25日,收益率超20%的都有20多只。

无论是出于高估值避险,还是低估值投资,港股都是一个好去处。

5

结语

关于投资,现代人类的智慧,未必比得过距今2300年前的孟子,大型计算机量化交易的强大程序,或许还不如普通简单的一句“虽有智慧,不如乘势;虽有鎡基,不如待时”对投资者带来的帮助更大。

南下,就是趋势。

投资大师索罗斯说:“趋势一旦形成便会自我加强”。在二级市场,由于资金买入引起的上涨往往会吸引更大的资金买入而造成更大的上涨,赚钱效应对资本具有天生的吸引力。

看看港股,传统的金融、地产还在坑里蹲着,腾讯PE 50倍,小米47倍,阿里巴巴39倍,中芯国际54倍……

经历过大大小小的4次冲锋,在这波史无前例的南下资金的浪涌之下,是时候拿下这座3万点的堡垒了!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员