作者:雷建平

来源:雷帝触网

蚂蚁集团向上交所科创板递交上市招股说明书(申报稿),并同步向香港联交所递交A1招股申请文件(A1 Application Proof),迈出A+H上市关键一步。

招股文件显示,蚂蚁集团拟在A股和H股发行的新股数量合计不低于发行后总股本的10%,发行后总股本不低于300.3897亿股(绿鞋前),意味着将发行不低于30亿股新股。

本次A股发行可引入绿鞋机制,超额配售权最高不超过15%。

尽管每股发行价格和目标估值尚未确定,但市场普遍相信,蚂蚁将大概率创下近年来全球最大规模的IPO之一。2018年蚂蚁集团C轮融资时,根据公开报道其估值已经达到1500亿美元。当前估值更是传闻超2000亿美元。

蚂蚁此次募集资金将主要用于三个方向:支持创新和科技投入、助力数字经济升级、加强全球合作并助力全球可持续发展。

上半年营收725亿元

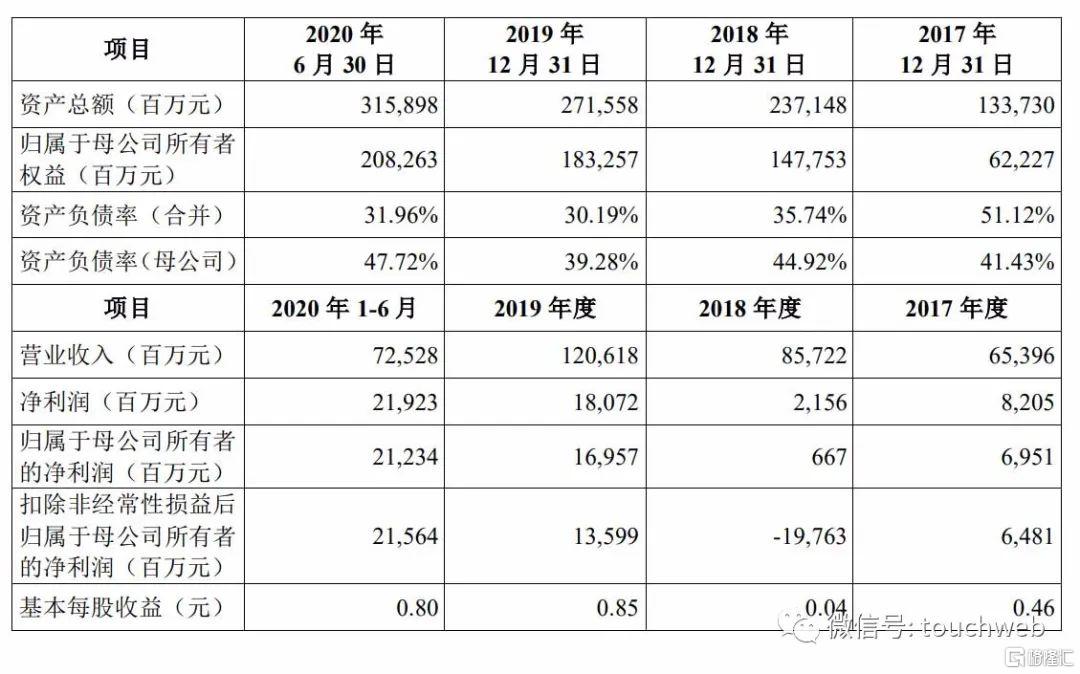

招股文件显示,蚂蚁集团2019年全年营收1206亿元,净利润为180.7亿元;今年1-6月,蚂蚁营收725亿元,其中数字金融科技服务收入占比超六成。

蚂蚁集团2017年、2018年、2019年净利润分别为82亿元、21.56亿元、180.72亿元,蚂蚁集团2020年上半年利润为219亿元。

蚂蚁集团营收总共有数字支付与商家服务、数字金融科技服务、创新业务及其他三大门类构成,2020年1-6月三大项占比分别35.86 %、63.39%和0.75%。

蚂蚁在数字金融领域采取的是开放平台策略,通过为金融机构输出技术服务获得收入,因此和蚂蚁链等创新业务这两大类,均属于技术收入。两项合计,蚂蚁来自科技服务的收入超过64%。

就在日前,证监会浙江监管局网站日前还公示蚂蚁集团辅导验收申请材料,中金及中信建投均已完成对蚂蚁集团的上市辅导。

材料显示,井贤栋为蚂蚁集团董事长,CEO胡晓明及CTO倪行军为执行董事。

蔡崇信、程立、蒋芳为蚂蚁集团非执行董事。程立为阿里巴巴集团CTO、蒋芳为阿里巴巴集团首席人才官。3名独立董事分别为郝荃、胡祖六、黄益平。

阿里巴巴集团合伙人彭蕾、阿里巴巴集团董事会主席兼CEO张勇、阿里巴巴CFO武卫,已不在董事之列。

马云为蚂蚁集团实际控制人

蚂蚁集团股东杭州君瀚股权投资合伙企业(有限合伙)持股为29.8621%,杭州君澳股权投资合伙企业(有限合伙)持股为20.6556%。

2019年9月以前,阿里巴巴与蚂蚁金服订有利润分成安排。于2019年9月,阿里取得蚂蚁集团约33%股权,与蚂蚁集团的利润分成付款安排终止。

阿里自2019年9月起持有蚂蚁集团33%股份,并有权提名两名董事经选举进入蚂蚁集团董事会,但阿里并不持有蚂蚁集团或支付宝多数权益或控制权。

其他股东均持股小于5%,其中,全国社会保障基金理事会持股为2.9395%,为第四大股东;中国人寿保险(集团)公司持股为1.0488%。

蚂蚁集团实际控制人为马云。协议规定,马云于蚂蚁集团直接及间接经济利益将逐渐减至不超过一定比例。

该比例为马云及其关联方于阿里首次公开发行完成前一刻在阿里拥有权益的股份占比(马云及其关联方于阿里首次公开发行完成前一刻拥有权益的普通股占比为8.8%),且马云或其关联方不会从该经济利益比例减少中获得经济利益。

蚂蚁集团告知阿里,马云经济利益比例的减少预计将通过日后向员工授予以股份为基础的激励和蚂蚁集团因发行股份造成摊薄等方式来完成。

曾获得多轮融资

此次筹备上市前,蚂蚁金服进行过几次融资,其中,2015年7月,蚂蚁金服完成A轮融资,总额接近18.5亿美元,由全国社保基金、国开金融等机构参投;

2016年4月,蚂蚁金服完成B轮融资,总额超过45亿美元,由中投海外和建信信托、中国人寿、中邮集团等机构参投。

2018年6月,蚂蚁金服融资140亿美元,既包括来自国内投资者的人民币资金,也包括蚂蚁金服旗下全资子公司——蚂蚁国际筹集来自国际投资者美元资金。

除原有股东跟投外,包括新加坡政府投资公司、马来西亚国库控股、华平投资、加拿大养老基金投资公司、银湖投资、淡马锡、泛大西洋资本集团、T. Rowe Price、凯雷投资集团及Baillie Gifford等资本成新增战略投资者。

一旦蚂蚁集团此番上市,也意味着市场将迎来一家市值超2000亿美元的大型上市企业。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员