延续上周的涨势,今日水泥股继续“兴奋”。

8月24日,水泥股普遍强势,A股市场上,海螺水泥涨近4%,金圆股份、亚泰集团、西藏天路等涨超2%。

数据来源:Wind

港股市场华润水泥盘中创历史新高,涨超7%,东吴水泥、海螺水泥、中国建材、亚洲水泥等均有所拉涨。

数据来源:富途牛牛

回顾近两个月,水泥行业走出爆发式行情,行业指数累涨近25%,大幅跑赢沪深300和大盘指数。

数据来源:Wind

试问该板块为何有点嗨?

主要是基于:在经过了一阵颓靡期后,随着中报龙头业绩的乐观表现释出,水泥板块的上升周期继续强势带来的利好。

随着国内疫情的受控,宏观经济不断趋稳,基建投资需求进一步释放,叠加水泥价格近期上涨明显,进而为入局标的带来一定的业绩支撑动力,促使水泥行业景气稳步恢复。

量价齐升释放利好

1.需求“虽迟但到”

众所周知,水泥制造行业具有强周期属性,受宏观经济影响较深,且对其下游端的需求依赖性较强。

回顾上半年,可以发现,水泥行业遭遇了严重的“水逆”。

2020年,突发的新冠疫情对其带来一定的重击,宏观经济暂时受挫,建筑行业被迫停工停产,直接使得工程的延期及建筑材料的堆积过剩,拉低水泥价格;虽说进入五六月,复工复产有序进行,需求量有所回增,但一时间进入雨季,施工进程再次被耽误致使需求端难以完全释放,水泥又被迫降价销售,整体使得入局企业经营压力倍增,水泥行业景气度受到负面影响。

“2020年上半年,全国累计水泥产量9.98亿吨,同比下降4.8%,降幅较1-5月收窄3.4个百分点;上半年水泥业营业收入4262亿元,同比下降6.1%;利润767亿元,同比下降6.1%,降幅分别较1-5月份收窄2.1和3.8个百分点。”——国家统计局

然而,好在二季度外部环境的回暖为行业后期的强势发展带来有力的先决条件,使得需求端的显著反弹,在一定程度上消化了部分消极作用。

基建投资累计同比增速&房地产开发投资累计同比增速

数据来源:华安证券

得益于二季度疫情进入常态化,人们生产生活进入正轨,宏观经济明显好转(全国GDP二季度恢复正增长),同时在基建逆周期调节的助力之下,重点工程项目落地,水泥需求虽然迟到但没有缺席,迎来强势反弹,供需格局得到进一步改善,使得行业景气度有所回升。

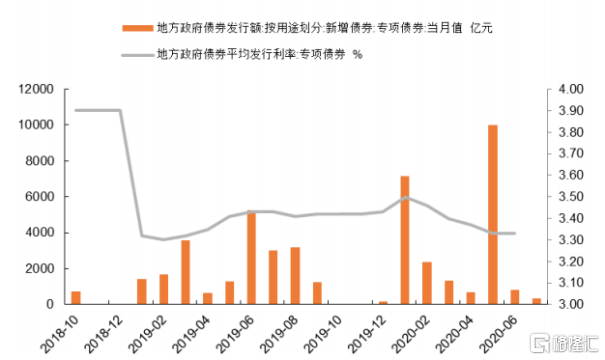

“今年国家安排地方专项债券3.75万亿元,比去年增加1.6万亿元,创下历史记录...从2020年1-6月已发行专项债的投向来看,基建领域占比超过60%,相对于2019年专项债25%的基建领域投向占比提升明显。”——公开数据

地方政府专项债发行规模和利率情况

数据来源:长城证券

2. 涨价号角的吹响

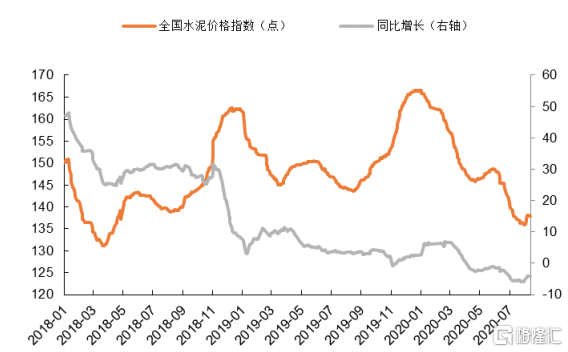

而随着需求端得到有效释放,旺季气氛浓厚,水泥价格的上涨也便提上了日程。

数据来源:长城证券

尤其是进入8月后雨季基本结束,此前持续受到雨水天气影响的长三角地区,在八月初进行第二轮提价之后,继续推涨。

16日-20日江苏地区苏锡常、南通、盐城、扬州、泰州等地水泥价格再次上调20-30元/吨;

上海地区各品种水泥价格再次跟涨20元/吨;

浙江北部及浙中南市场水泥价格先后通知上调30元/吨;

安徽阜阳、淮南地区高标水泥价格上涨30元/吨...

水泥价格的强势自然也使得水泥企业松了一口气,与此同时,成本端的下降也为其改善基本面带来支撑,今年以来,受疫情影响,煤炭价格大幅下探,一度突破至红色区域。

“一季度煤炭价格低于去年同期,其中4、5月份均价分别大幅低于去年同期21%和17%。”——公开数据

下半年怎么走?

而随着需求趋稳,叠加水泥价格的上涨,以及成本端的下降,相关水泥企业也迎来了一定的业绩修复。基于此,下半年的水泥行业走势也或将延续目前这一势头,保持向上周期。

毕竟在财政扩张、货币宽松和低利率环境之中,根据近期淡旺切换,在雨季结束后,延续稳增长基建项目逐步落地的利好,新设重点工程陆续开工,后期赶工压力较大,水泥等周期性需求有望增长,相关价格有望保持高位,加固量价齐升这一特点,进而或带动水泥标的的盈利弹性显现,以及板块迎来补涨行情。

“二季度,全国八成以上省份的水泥企业产量实现正增长,但水泥价格总体低于去年同期...下半年行业利润预计超800亿元,全年利润总额达1500亿元,低于去年预期,但或将是历史第二高的数据。”——公开数据

在此之下,市场虽会产生一定的分化,但龙头标的或将继续凸显其存在感。

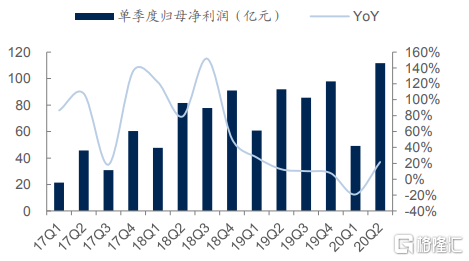

就拿海螺水泥来说,相较于一季度的受挫(20%的净利润下滑),其作为龙头算是表现回稳。

数据来源:Wind

公司单季度归母净利润及同比增速

数据来源:国信证券

根据最新财报,2020上半年公司实现营业总收入740.07亿,同比增长3.30%;实现归母净利润160.69亿,同比增长5.31%,高于市场预期;每股收益为3.03元。报告期内,公司毛利率为31.4%,同比降低1.0个百分点,净利率为22.5%,同比提高0.7个百分点。

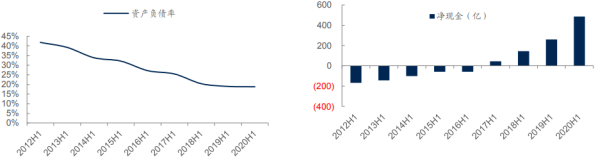

同时,在费用管控方面,销售、管理、财务费用率分别下降 0.35、0.63、0.29pct至 2.42%、2.40%、-1.17%;现金流状态也较好,上半年在手货币资金+交易性金融资产达到763.8 亿,同比增长约 115%,剔除有息负债后的账面净现金达到485亿元,同比增长86.7%;且报告期末资产负债率18.8%,降至历史低位。

公司资产负债率(%) 以及净现金状态

数据来源:国信证券

在销量方面,受疫情影响,2020上半年公司实现水泥熟料合计净销量1.87亿吨,同比下降7.6%;其中,自产品销量1.41亿吨,同比下降3.4%,优于全国整体(1-6月产量下滑4.8%);在成本方面,由于占比超五成的燃料及动力成本下降明显,水泥吨成本174.5元,同比下降1.04元。

要知道水泥行业具备较低的投资和生产壁垒,随着中小型水泥厂的出现,市场竞争时常陷入混乱无序,而这会直接导致产能过剩且利用率偏低,不利于行业的良性发展。为改善这一行业痛点,目前提高产能利用率势在必行,除了实行错峰生产之外,市场集中度也需进一步提升,这就是近年来国家鼓励相关企业开展并购重组,以促进规模化、集约化经营的原因。

“近年来前十强水泥企业产能占比由2012年的36.23%上升至2019年的48.36%。”——公开数据

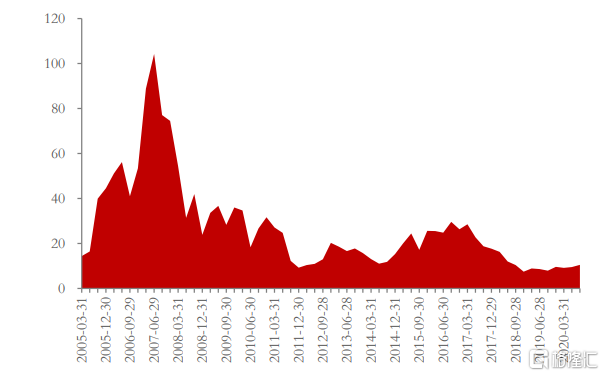

因此,在水泥板块后劲犹在的背景之下,目前板块处于低位估值,看好周期股核心资产的成长逻辑,即基于对量价表现的乐观,水泥头部标的(海螺水泥、中国建材、华润水泥等)会继续拓展能力边界,成长性较为凸显。

水泥制造(申万)PE(TTM)

数据来源:华安证券

结语

今年以来,水泥板块整体维持了震荡攀升的格局,这与其所处的市场环境紧密相关。一方面,疫情和极端天气影响行业景气度,需求受到抑制,水泥价格出现明显跌幅,使其受挫;另一方面,在后期随着宏观经济的复苏,旺季需求跟上,水泥涨价频现,海螺水泥等业绩趋稳,整体为行业后续走势带来积极驱动力。

目前身处8月,行业迎来淡旺季的转折点,展望中后期,在基建和房地产开发加速回暖之下,需求端继续发力,水泥价格也逐步企稳,板块活力还是较为可期。当然,万事小心为上,原料成本以及基建建设等因素带来的不及预期风险也无法忽视。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员