来源:金十数据

周三,美元指数再度破百,为4月底以来的首次。

美元的上涨之所以如此惹起人们关注,是因为就当前环境而言,利空美元因素太多太多。昨日晚上公布的ADP数据录得2023.6万人,远超前纪录低位。美元却无视糟糕的数据,继续攀高,再次叩击100关口的大门。如今,流动性危机有所缓解,美元的一大支撑已经疲软。于是,美元的反常走势引起热议.......

01 海外疫情爆发以来表现对比:美元是为数不多的赢家

自疫情海外蔓延以来,全球市场出现了不少奇异行情。在3月中旬,股票、债券、贵金属,不论是避险资产还是风险资产都难逃暴跌的命数。当时“现金为王”成为了市场投资者的信条,美元荒问题一度十分严峻。美元成为了“香饽饽”,于3月19日一度冲击102关口,刷新数年高位。

风暴过后,如今流动性危机已有所缓解。

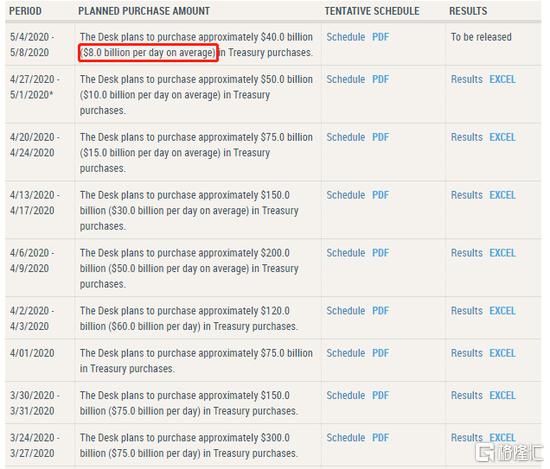

美联储4月以来多次下调国债购买规模,本周购债目标将从上周的每天100亿美元下调至80亿美元;纽约联储将机构MBS购买目标下调至每天60亿美元左右。

与此同时,4月以来股市反弹,黄金回升。随着金融环境好转,美元却依然强势。

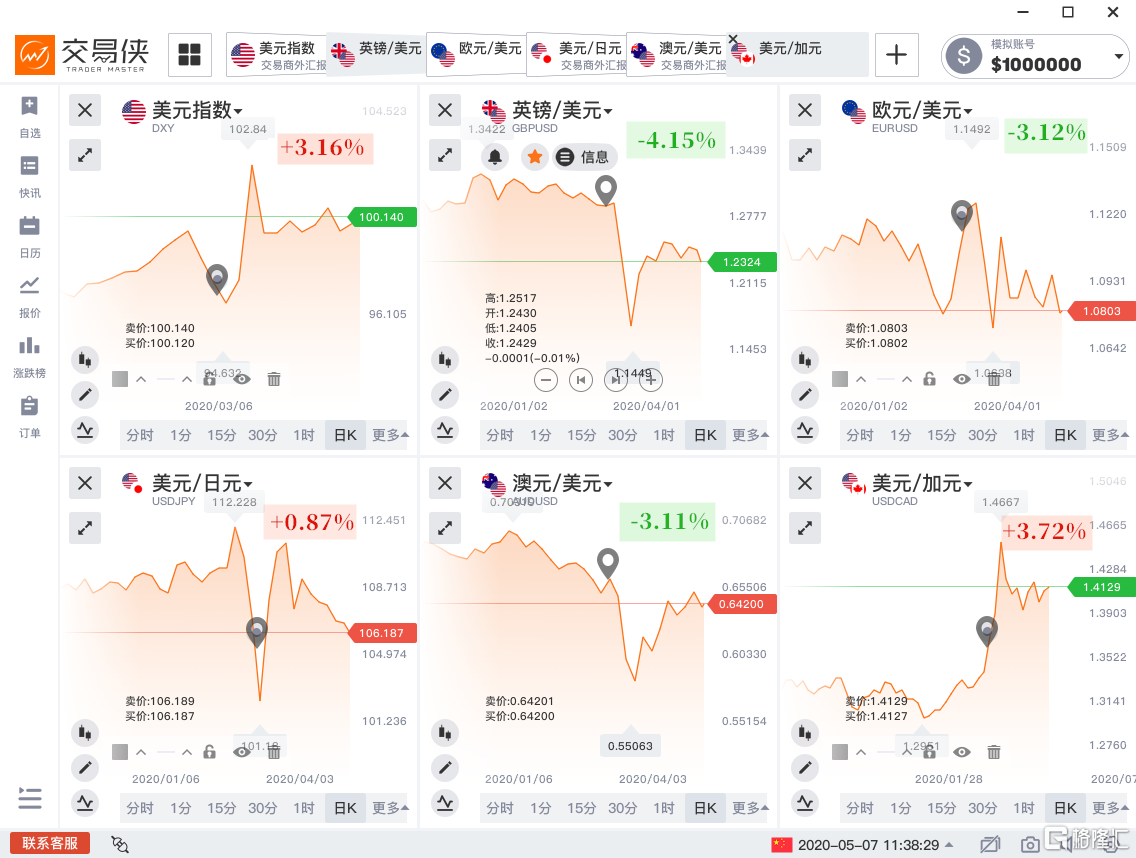

事实上,当对比其他货币在疫情爆发以来的表现(假定3月5日是海外疫情爆发的起始点,当时美国三州宣布进入紧急状态;以截至发稿时间的价格作为终值),我们可以发现美元是为数不多脱颖而出的“赢家”。

注:图中标注的是疫情爆发起始点。

当我们将对比资产扩大至其他类别,美元指数也毫不逊色。在经历了惊险的V型反转后,除了美股,避险资产美债、黄金都录得上涨,其中美债10年期收益率跌幅超40%(收益率和价格成反比),黄金也录得上涨,但涨幅没有美元指数大。

02 美指在一片唱空声中“破百”

和其他资产一样,自美联储大放水以来,美元就不乏坚定的唱空者。

例如,有分析师认为美元走势遵循“15年周期规律”:

在2017年1月,美元进入了第四个周期,随后至今,美元开展了“周期性下跌行情”。如果这个规律应验,这意味着未来几年欧元兑美元汇率将会上升,幅度可能高达50%至60%。

更加主流的看空观点是,美联储无限量的美元印发,会令美元的信用受损。

SeekingAlpha分析师Stuart Allsopp还列出三大原因,证明美联储将会把利率维持在较低水平,他的结论是美元始终不得不大幅下跌。

其他空头则举出了近期美国疲软的数据,指出美国陷入深度衰退。

就业:3月份美国非农就业人数减少了70.1万人,录得10年来最差表现;即将公布的4月非农预期减少2000万,续创历史新低。

消费:美国3月零售销售月率录得纪录最差表现,并创下1992年以来的最大历史降幅。

制造业:3月ISM制造业PMI指数跌至2009年3月以来的最低点。

非制造业:4月ISM非制造业PMI为2009年12月以来首次陷入萎缩区间,并跌至2009年3月以来新低。

然而,很快我们发现,在这些数据公布之后,美元几乎没有影响,所谓的数据行情可能只是溅起一点水花,依然无碍美元的强劲涨势。

03 四个可能的解释

利空扎堆,然而美指却稳步上涨,这是为什么呢?金十梳理了4个可能的原因。

①避险需求驱动

这是最直观也是最易理解的,因为其他避险资产,如美债和黄金在疫情爆发以来都录得上涨。

值得注意的是,驱动美元上涨的避险买盘,既来源于疫情蔓延的担忧,也来源于其他国家经济恶化下外国投资者对美元资产的避险需求,其背后的逻辑是“危机时期现金为王”。

②流动性问题未完全解决

尽管美元短缺问题已经缓解,但未完全解决。在另一个战场,局部地区的美元流动性问题再度严峻起来。

不少新兴市场国家货币在3月那场崩盘中大跌,为稳定本币币值,这些国家的央行不得不消耗大量外汇储备。据外媒报道,3月新兴经济体每天损失约15亿美元外汇储备。有分析指出外汇储备消耗速度如此惊人,将导致美元短缺加剧,美元币值将保持坚挺。

③美国利率依然相对较高,和其他国家相比美国基本面不差

尽管美联储已把利率降至零的低位,但相比其他发达国家和地区,如欧元区和日本,美国的利率依然较高,因此吸引了国际资本流入。

此外,美国政府为了抗疫确实加大了财政支出,美联储也增加了资产购买,但其他主要经济体也都做出了类似的巨大财政和货币努力。更重要的是,和欧元和日本相比,美国基本面并不差。

④某些国家日益严重的收入不平等加剧了对储蓄的需求,美元成为首选

最后一个解释比较少见,出自Yakov Feygin和Dominik Leusder最近的一篇文章。分析师认为部分国家的储蓄率一向较高,在市场动荡的环境下,外国资产也成为了目标。

海外资产这么多品种,为什么他们偏偏青睐美元?分析师将欧债、欧元和日元进行了对比:

欧洲多国也发行了债券,但欧债危机之后这些债券的吸引力大减,人们认为主权债券也存在违约风险。欧元和日元的避险能力不如美元,波动也较大。

更重要的是,每个人都已经习惯于用美元进行交易和借贷,世界上许多金融机构都以美元计价,从美元转移到新的货币会产生很大的交易成本,因此美元依然为投资首选。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员