作者:财主家的余粮

来源:财主家的余粮

一场突如其来的疫情,改变了世界,也改变了美元。

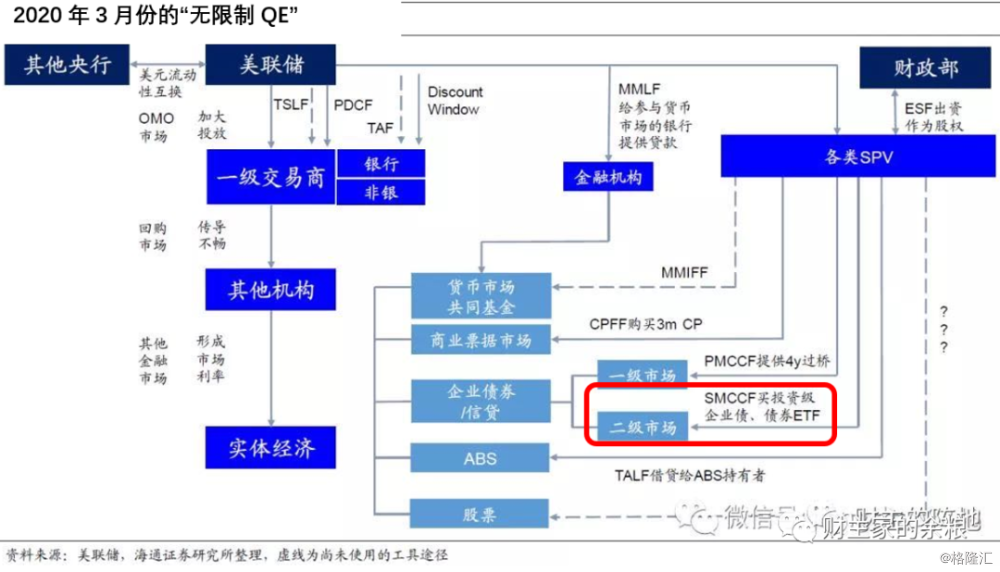

先是发行美元货币的美联储,将利率降到0、推出1.5万亿美元回购、7000亿美元量化宽松还不够,还要直接上阵购买商业票据,最后干脆是宣布无限制量化宽松……

接下来,是美元信用的支撑——美国联邦政府,推出了应对疫情的巨额刺激法案,最初声称是1万亿美元,而上周五到了最后,居然膨胀到了2万亿美元——这由此成为人类有史以来最为庞大的经济刺激方案。

要知道,信用货币时代,货币靠的就是一个信用。现在,美联储和联邦政府的做法,无论是无限制的印钞,还是政府在债务高企的情况下推出天量的财政刺激,从传统的经济学理论和货币理论来看,这无异于是将美元的信用破坏殆尽。

说美元赌上了自己的命,也丝毫并不为过。

货币是什么?

是财富的衡量标准!

中央银行控制货币的承诺又是什么?

中央银行唯一的任务,就是保持货币价值稳定,除此之外的所有行为,都是耍流氓。

凡是从最基础的规则上,动摇货币价值的行为,都是货币的赌命行为。

当然,这不是美元第一次赌命。

美元的第一次赌命,是在1930年代的大萧条期间,因为当时的美国处于严重通货紧缩,而当时美元是金本位体系,每1美元含金量为1/20.67盎司,民众可以按照这个含金量,将自己的黄金送往铸币厂铸成金币,或者将美元纸币或其他任何货币兑换成黄金或金币。

金本位之下,意味着美联储和美国政府并不像今天一样拥有“财务自由”。如果想扩张货币或财政,要么美联储增加黄金储备,要么美国政府向民众征收更多税收。但在大萧条期间,这都是完全不可行的思路。

罗斯福决定,干脆来个翻天覆地。

1933年3月9日,罗斯福就职典礼过后没几天,在他的推动之下,美国参众两院即通过了《紧急银行法》,要求所有人必须向银行上缴所持有的一切黄金及黄金凭证,按每盎司黄金20.67美元的价格,将其兑换成纸币或存款,银行也必须将所有黄金上缴到美联储(此时的美联储还基本是美国财政部的附属机构)……

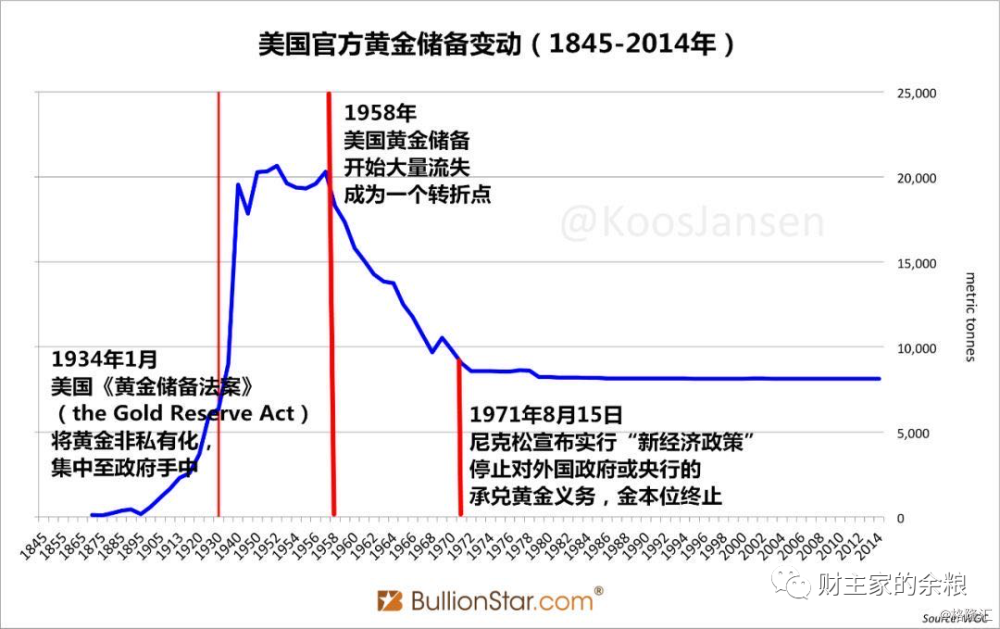

收缴全国黄金之后不到1年,1934年1月底,罗斯福政府规定,1盎司黄金兑换35美元。从美元看,这相当于将美元的价值贬值40%,从黄金看,这相当于黄金升值60%。

罗斯福对于美元含金量的修改,意味着美元背弃了其原有的金本位原则,变成了一种挂钩型的虚金本位。

美元的第一次赌命成功了——因为,大萧条之后,世界其他主要国家如英国、法国等,也都纷纷放弃了金本位,后来德国的货币崩溃更是造成了纳粹的上台,相比美国,所有其他国家放弃金本位放弃得更加彻底。在一个比烂的世界,至少美元还与黄金有着固定的联系,其他的货币都与黄金彻底脱离了关系。

第二次世界大战结束之后,在罗斯福的虚金本位的基础上,美国领导世界建立了35美元=1盎司黄金的布雷顿森林体系,虽然普通人还是不能拿美元找美联储或美国政府兑换成黄金,但美国政府承诺,外国政府和央行,随时可以找到美国政府按照35美元/盎司兑换黄金。

也正是在这一次,美元成为黄金的替代品,跻身世界货币并持续迄今。

美元的第二次赌命,是布雷顿森林体系的垮台。

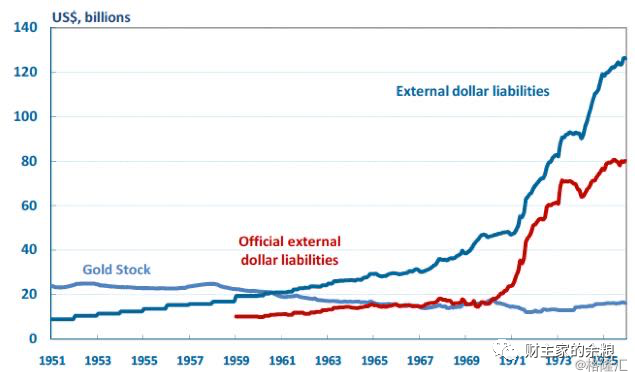

从1960年代开始,因为持续的财政赤字和外贸赤字,美国总外部债务持续上升,对于维持美元兑换黄金开始越来越吃力,特别是官方外债不断上升。到1971年初,美国黄金遭遇了法国、瑞士等国政府的大量挤兑,虚挂钩的金本位摇摇欲坠。

下图为1951年-1975年的美国外债与黄金储备的对比情况。

最终,在1971年8月15日,时任美国总统尼克松宣布关闭美国财政部的黄金兑换窗口,这意味着美国背弃了1945年对全世界所做的承诺——这一次美元的“赌命”,不仅仅是美元的问题,因为在这个时候,美元早已代替黄金成为实质上的世界货币,当美元不能再兑换成黄金,这意味着整个世界的货币体系开始脱离黄金……

从1971年开始,我们整个人类的货币体系驶向充满惊涛骇浪的未知之海。

美元的这一次赌命,开始称不上成功。当美国违背承诺的消息传来,除美国之外的人们立即意识到了美国政府赖账,美元价值降低了,很多人开始拒收美元,或必须大幅度折让才行。国际货币和金融体系也因这一事件陷入到了不断的动荡不安当中。

整个1970年代,全世界都是经济停滞、通货膨胀肆虐,黄金从35美元/盎司暴涨至1980年初的850美元/盎司,而原油则从1.3美元/桶暴涨至34美元/桶。

美元货币价值的重新建立,依赖于两个杰出美国人的努力:

时任国务卿基辛格和美联储主席沃克尔。

基辛格通过著名的“穿梭外交”,和中东产油国约定,说服它们只采用美元来结算原油,这为美元的价值找到了新的锚定物,而沃尔克则是坚持采用货币数量管理的方式,以不可思议的利率来收缩货币(当时基准利率最高超过19%),重建了美元在人们心目中的价值。

当这一切混乱结束的时候,1980年代中期,美元重新在全世界建立信誉。人们慢慢相信,脱离黄金的美元信用货币体系,也一样是值得信赖的。

从此,人类正式进入到纯粹的信用货币时代直到今天。

但请大家务必记住的是,不管怎样,黄金是整个美元货币体系最初的基石,而下图就是1845-2014年美国官方黄金储备的变动情况(1980年迄今美国官方黄金储备没有变动过)。

美元距今最近的一次赌命,是受2008年的金融危机影响。

因为雷曼兄弟倒闭,美国的金融体系和信用市场陷入冰冻,为了拯救美国的金融体系,时任美联储主席伯南克,决定采用“量化宽松”的方式来让整个市场恢复流动性。

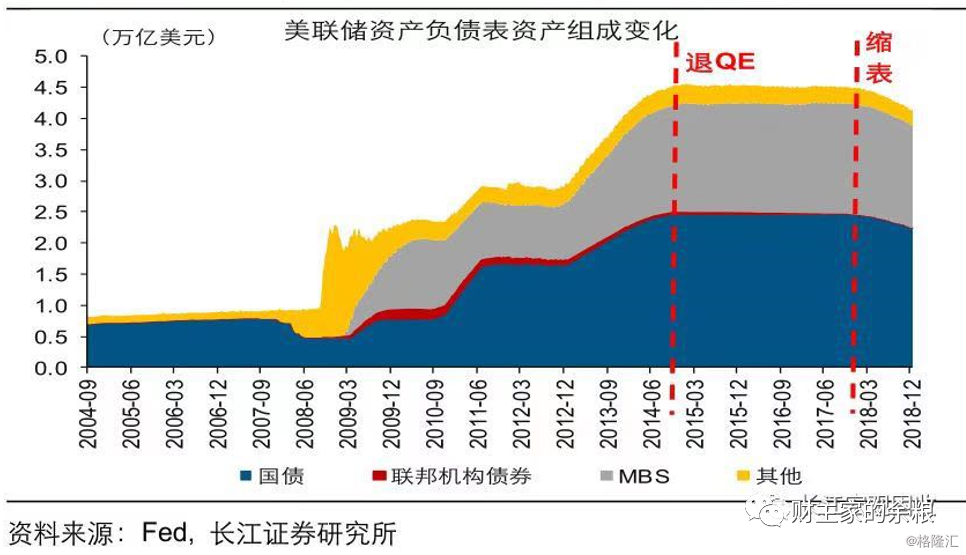

2008年11月25日-2010年4月28日,美联储实施QE1,购买了1.25万亿美元的抵押贷款支持证券(MBS,Mortgage-Backed Security)、1750亿美元的机构债和3000亿美元的长期国债;

2010年11月4日-2011年6月底,美联储通过QE2,购买了6000亿美元中长期国债,并对资产负债表中到期债券回笼资金进行再投资;

2012年9月14日-2014年10月30日,美联储通过QE3,每月购买400亿美元抵押贷款支持债券。

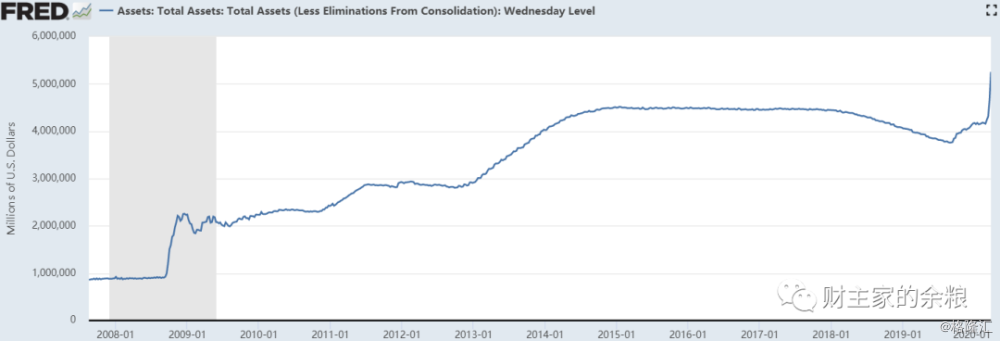

截止2007年底,美联储资产负债表总规模也只有8700亿美元;但是,经过2008-2014年的三轮QE,美联储资产负债表快速扩张到了4.5万亿美元。

以前200年累积,美元总共印了8700亿美元;

从2008-2014年的6年时间里,美元就印了3.6万亿美元。

要知道,1971年之后,美元的背后,已经没有黄金支撑,变成了纯粹的信用货币。

纯粹的信用货币凭什么让别人相信呢?

答案是:严格模仿金本位的规则来发行货币。

具体来说,就是把中央政府所发行的、用未来税收做担保的国债,当作黄金来看待,而央行持有多少国债,就发行多少基础货币,其他任何资产不能充当印钞的抵押品。

信用货币时代,只要愿意,理论上说,央行拥有无限的印钞权——正所谓“权力越大、责任越大”。在这种情况下,央行在市场经济的各项活动中都应该保持中立的立场,不能用自己的印钞权去偏袒其中的任何一方,让市场经济中的每一家企业和每一位居民,无论选择投资、储蓄、购买或者卖出某种东西,都是经济主体们自己承担风险、自己获取收益,在这些互相借贷和交易活动中,完成货币的流动和市场经济的繁荣。

因为中央政府在一个社会的市场经济活动中,理论上说也是扮演中立角色,所以采用中央政府发行的国债来发行货币,基本上可以保证市场经济的正常运转。

相反,如果中央银行购买了非黄金、非国债类的资产,那就意味着,央行是在用印钞的办法来“购买”某一市场主体的资产(不管债券类资产还是权益类资产),也就意味着央行在补贴某一类人或某一类公司,背离了市场主体自己承担风险的原则,是巨大的不公平和利益输送,这也就意味着市场经济运行的最基础部分遭到了破坏。

2008年的金融危机中,美联储恰恰打破了这些规则。

在QE1中,美联储印钞购买了1.25万亿美元的MBS、1750亿美元的机构债;在QE3中,美联储每个月购买400亿美元的MBS。这都不是国债,而是某一个市场主体所发行的债券——购买MBS,意味着美联储通过上万亿美元的印钞,在补贴美国房地产抵押贷款行业;而购买房利美和房地美所发行的机构债,意味着这些GSE(Government Sponsored Enterprise,政府支持企业)获得了政府的待遇,有美联储给它们的风险兜底。

2008-2014年,美元基础货币数量的变化固然巨大,但更核心的,是美联储资产构成也发生了巨大变化——也就是说,美元印钞的抵押品发生了重大变化。

破坏了货币发行的基本原则,你说算不算是动了美元的命根子?

下面的图表,就是2004年9月到2018年12月美联储资产(抵押品)的变化,其中“其他”的部分包括了黄金、SDR以及其他的临时性资产构成。

在奥巴马政府和美联储的通力合作之下,美元2008年赌命再次成功。从2014年到2017年,在其他经济体都发展不佳的情况下,美国经济在全球一枝独秀。

但,美联储自己也很清楚,占比美联储资产近40%的MBS,是美元信用受损的关键。所以从其经济最好的2017年10月开始,美联储开始了其“缩表”的步伐。根据美联储的设想,缩表将一直持续到2020年,最终将MBS全部出售,美联储的资产将再度变成以国债为主。这是美元逐渐增信的过程。

然而,随着2018年下半年美股的大幅度波动,美联储的加息缩表进程被打断。

2018年底,装逼式的加息缩表仅持续了一年时间,本来拟将资产负债表变成2万亿美元,结果在3.8万亿美元的时候就停止了。

进入2019年,不仅不加息了,还连续降息;

不仅降息,又在2019年10月份重启扩表;

……

然后,随着新冠疫情在全球蔓延,美股从2月底开始大幅度下跌,美联储为了救市,不仅将基准利率重新降低到了2008年的低点0-0.25%,开启了大幅度扩表步伐,而且在过去的两周,不仅开始购买商业债券,而且无底线地喊出“无限量化宽松”的声明。

从美国独立到2008年9月,200年时间,美国印钞总共也就8900亿美元;

从2008年10月到2014年10月,美联储资产从8900亿变到4.5万亿;

从2017年10月到2018年9月, 缩表1年,美联储资产从4.5万亿变回3.8万亿;

从2018年9月到2020年2月,5个月时间,美联储资产就从3.8万亿回到4.2万亿;

然后,就在过去的3周时间里,美联储资产从4.2万亿急剧上升到了5.3万亿美元。

换句话说,从美国建国到2007年底之前,美国200年的美元货币扩张量,也抵不过过去3周的印刷量(见下图)!

和2008年一样,不仅仅是数量上的狂飙,结构上同样发生了变化。

如果说2008年购买的机构债券至少还算是政府担保、MBS是全美劳苦大众的房屋抵押贷款,美联储的购买还勉勉强强说得过去,而这一次所购买的“商业票据”,则变成了赤裸裸的裁判下场踢球……

从2008年的机构债和MBS,美联储这次开始购买投资级企业债、债券ETF和ABS(Assets Backed Security,资产支持证券)。

根据美国《联邦储备法案》,无论股票还是债券,甚至包括MBS,都是法律中明确禁止美联储购买的资产。

为绕过法律,美联储的应对思路,是与财政部合作成立了几个SPV(Special Purpose Vehicle,特殊目的机构)来购买商业票据、公司债券、ABS和债券ETF。

以下的4个SPV,从美国《联邦储备法》来说,其实都是非法的:

1)CPFF (Commercial Paper Funding Facility) ,buying commercial paper from the issuer. 向发行人直接购买其发行的商业票据

2)PMCCF (Primary Market Corporate Credit Facility) – buying corporate bonds from the issuer.向发行人直接购买公司债券

3)TALF (Term Asset-Backed Securities Loan Facility) – funding backstop for asset-backed securities. 向资产支持证券提供资金支持

4)SMCCF (Secondary Market Corporate Credit Facility) – buying corporate bonds and bond ETFs in the secondary market. 在二级市场上购买公司债券和债券ETF。

美联储和财政部的这些行为,立即就改变了市场上的风险承担原则,套利者在美联储的声明出来后,立即就疯狂买入一种叫做LQD的债券ETF。这只债券ETF,迅速从折价成交变成溢价成交,因为知道美联储会来购买。

现在,美联储的资产负债表中,只差一样东西——股票。而我认为,如果标普指数再继续下跌到2000点以下,我估计有很大概率美联储会入市购买股票。如果美联储接下来买入股票或者股票ETF,那美联储就变得和商业银行的资产没有任何区别,成为了市场上投资品种的大杂烩,如果真变成了这样,美联储和商业银行有什么区别?

一家持有各种各样投资产品大杂烩的商业银行,又有什么资格发行全世界认可的货币?

有了这些SPV,美联储作为中央银行保持货币稳定的最基本原则都已经被打破,这可真是押上了自己的全部信用——赌全世界的政府和民众,在这种情况下,还会不会信任美元的世界货币地位。

当然,每一次美元的赌命行为,都是联邦政府强力施压之下的操作。而每一次的理由,当然都是“拯救美国经济”——但说白了,其实都是“政府债务的赖账”。

在大萧条期间,按照20.67美元/盎司没收所有人的黄金,然后在不到1年后将美元贬值40%,而且不再允许普通人和机构再持有黄金,美元的第一次赌命,说到底是对美国所有国内货币持有者的一次赖账行为,赖掉政府的黄金支付义务。

1971年美元的第二次赌命,关闭国外政府和央行的35美元/盎司的黄金兑换窗口,本质上说是对整个外部世界的一次赖账行为,同样是赖掉美国的黄金支付义务。

2008年的金融危机,美联储购入了近2万亿美元的MBS和2千亿美元的机构债,其本质上是为了帮助那些购买了MBS相关资产的人和机构不承担它们的市场风险,更是帮助MBS的底层资产持有者(被打包成MBS的房产的持有人)可以转移它们的债务到政府这里。

2020年的这一场危机,美联储入场购买商业票据和公司债券,同样是帮助这些票据和债券的持有者躲开市场风险,而发行者可以转移它们的债务到联邦政府这里。

更进一步,从2008年迄今美联储和联邦政府的一系列操作中,不管是2008年的居民部门债务还是现在的企业部门债务,终极去向都是转移到联邦政府这里。

最后的最后,一定会像1934年或1973年那样,通过某个特殊的时刻或事件,联邦政府成功赖掉这些债务。

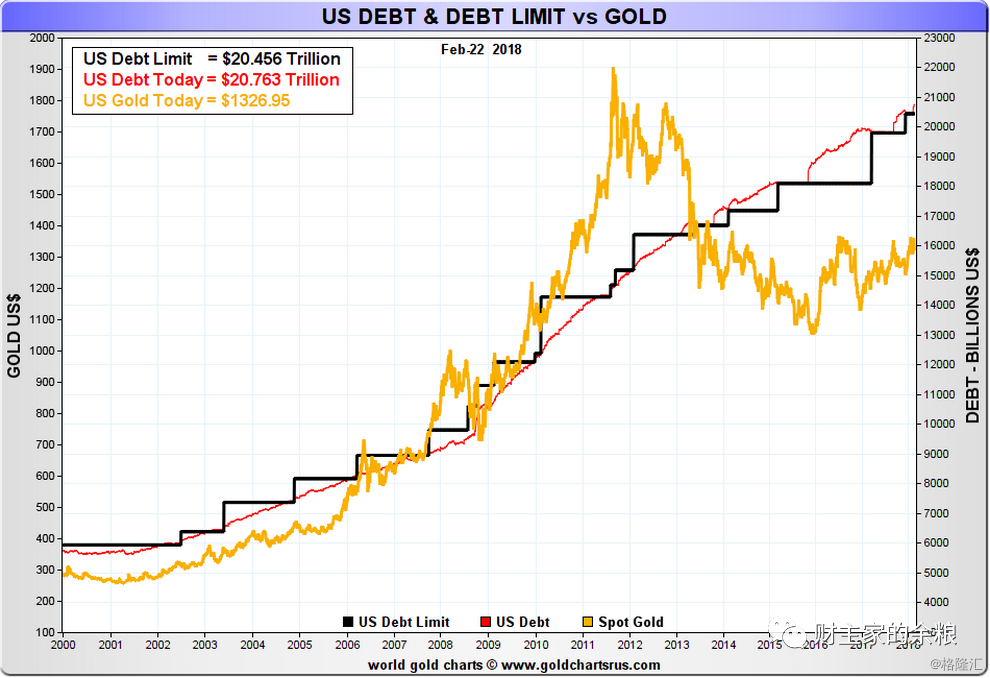

2007年底,美国联邦政府的债务还不到9万亿美元,与GDP的比例仅为62%;但2014年美联储的QE结束之后,美国联邦政府债务总额已经高达17.8万亿美元,与GDP的比例已超过100%。

在2014-2019年的经济繁荣期间,特朗普政府不仅不减少债务,反而更加疯狂地扩张债务,导致联邦政府债务总额再度上升到2019年底的23万亿美元,与GDP的比值超过了105%。美国政府已经连续多年入不敷出,特朗普政府最新的2万亿美元救助计划,必然由债务扩张而来。再进一步考虑到2020年由于疫情发展,美国GDP很可能会出现负增长,美国的政府债务/GDP比例将达到120%。

120%的政府/GDP债务,几乎是希腊、委内瑞拉和津巴布韦破产之时的水平,以美国多年来的经济发展速度,如此之高的债务,正常的经济增长根本不可能还清。通过美联储和财政部的勾兑,印钞偿还债务,将是唯一的路径和选择。

2008年的金融危机中,黄金价格最低曾跌到700美元/盎司以下,但随着美联储QE的实施和美国政府债务的飞速增长,3年后的2011年,黄金价格最高升值1900美元/盎司,即便是经历了高点之后的持续下滑,目前的黄金价格依然在1500美元/盎司以上。这,就是美元真实价值的体现。

这一次,又会是什么样子?

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员