机构:西部证券

评级:增持

目标价:28.6美元

● 核心结论

国内加盟快递龙头。公司过去五年件量CAGR为46.2%,份额从2014年的 13.0%提升至2019年的19.1%,居行业之首,近三年增量份额持续增加 (17/18/19年增加1.1%/1.3%/2.3%)。公司盈利能力强劲,过去五年,调 整净利CAGR67%,平均净利率/ROE为23%/18%,处于行业较高水平。

需求韧性仍强,未来格局有望优化。当前社零增速虽有放缓,但线上实物商 品占社零比重逐步提升至21.5%,驱动电商快递需求稳中向好,我们预计未 来三年行业件量CAGR约19%。目前行业CR8达到历史高位的86.4%,激 烈价格战下行业将加速出清,未来格局有望优化。在行业红利向格局红利切 换下,我们认为综合实力全面领先的中通将拉开差距,成为行业赢家。

硬实力:价格战下成本是核心,规模效应及精细运营是降本的有效途径。公 司通过持续产能投入,打造规模化全国网络,形成高门槛和强大网络效应, 叠加高效运营的自动化分拣系统改造、提升自有车辆和大车比例等,成本端 不断优化(19年单票成本1.18元,过去五年CAGR为-5%),支撑公司在行业 竞争加剧下维持稳定的盈利水平,不断提升市占率。我们预计未来三年公司 单件成本仍有可持续下降空间(CAGR约-6%),单票盈利保持较高水平。

软实力:中通小加盟商策略加强了总部对加盟商和保证末端网点的管控,同 时每个加盟商因管理的网点数量较少,有利于网点精细管理,加盟商换手率 连续三年低于5%。扁平化管理体系及同建共享理念造就卓越的服务质量。

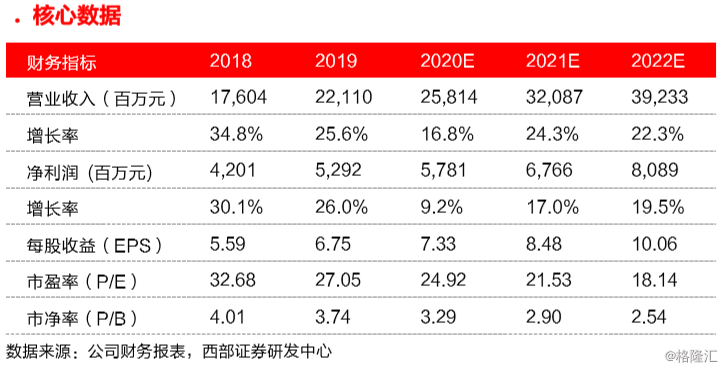

盈利预测和投资建议:中通龙头价值凸显,具备领先规模与质量水平,拥有 最多以价换量资本,竞争优势有望长期保持。我们预计公司2020-22年调整 后净利为57.81/67.66/80.89亿元,EPS为7.33/8.48/10.06元,给予20-21 年平均EV/EBITDA约15倍估值,目标价28.6美元,首次覆盖给予增持评级。

风险提示:1)宏观经济下滑;2)行业竞争加剧;3)电商增速放缓风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员