作者:光大海外倪昱婧、秦波

来源:EBoversea

◆2019业绩符合预期

2019总收入同比增长3%至163.1亿港币(vs.我们预期约162.5亿港币),归母净利润同比增长1%至93.9亿港币(vs.我们预期约94.2亿港币),全年分红6.71港币/股(分红比例约90%),符合预期。全年业绩表现稳健主要由于投资收益净额增加、保证金/公司资金利息收入增加、以及港股通收入增加,对冲了交易量放缓/IT与员工等成本增加的影响(扣除会计调整后的EBITDA利润率同比下降0.8个百分点至73.3%)。

◆4Q19港股通稳健/股本证券企稳,衍生产品回落

1)4Q19现货市场日均交易量同比下降10.0%/环比微增0.1%;其中,股本证券日均交易量同比增加1.7%/环比增加2.5%,股本衍生产品日均交易量同比下降43.3%/环比下降10.5%。2)港股通表现稳健,2019港股通总收入同比增长49%至10.1亿港币;其中,4Q19港股通南下日均交易量同比增长36.1%/环比增长15.7%(4Q19港股通南下日均交易量占比上升至约9.4%),4Q19港股通北上日均交易量同比增长78.2%/环比增长6.2%。3)4Q19股票期权日均交易量同比下降16.0%/环比下降4.9%,金融衍生产品日均交易量同比下降26.2%/环比下降7.9%。

◆维持长期相对收益标的观点不变

我们维持公司为长期相对收益标的观点不变。1)持续看好包括生物/科技、以及中概股等优质标的带动IPO、以及增厚公司现货市场交易/结算业务的前景;2)持续看好港股通北上交易量增长趋势、以及基于A股指数衍生产品推出带动的交易量与收入贡献前景;3)看好A股国际化带动的港交所直接受益属性、以及公司在债券通/FICC的长期战略布局。

◆上调至“增持”评级

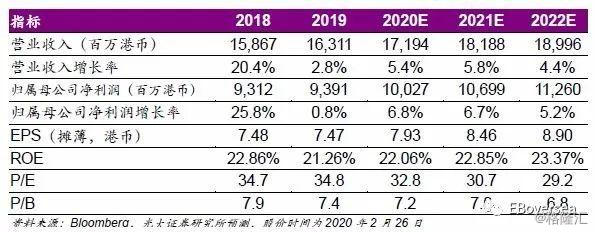

考虑到全球疫情加剧导致的避险情绪上升/外资流出风险或导致市场短期波动,我们下调2020E/2021E归母净利润分别至100.3亿港币/107.0亿港币,预计2022E归母净利润约112.6亿港币。鉴于1Q20E日均交易量边际改善的概率或依然存在(1月现货市场日均交易量约1,039亿港币 vs. 4Q19约771亿港币)、以及公司较强的成本控制,我们上调DDM目标价至HK$281.0(对应约35.5x 2020E PE),上调至“增持”评级。

◆核心风险提示:IPO、以及市场日均交易量不及预期,政策/市场风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员