机构:华西证券

评级:买入

目标价:18.75港元

事件概述

2020年2月24日,公司发布吉利品牌全新SUV车型ICON,分为四款配置:260Ti7、260Ti9、300Ti7BSG、300Ti9BSG,售价区间为11.58-12.88万元。

分析判断

ICON主打高性价比科技概念,动力油耗优势明显

ICON的上市对于公司产品而言有着跨时代的意义,该车型核心亮点在于动力优势及智能化升级,售价合理,我们预测ICON进入终端后销量逐步爬坡,未来月销有望达4,000-5,000辆水平。

1)与同级别竞品相比,ICON动力油耗方面优势明显。ICON搭载“1.5TD+7DCT+BSG”轻混动力组合,综合功率可达140kw,最大扭矩300Nm,百公里油耗5.7L,零百加速7.9S;同级别自主车型长城哈弗F5/长安CS55Plus/广汽传祺GS4/上汽荣威RX3百公里油耗分别为6.8/9.0/6.8/6.1L,零百加速分别为10.0/12.4/9.5/11.6S;

2)“科技健康+安全系统”赋予ICON更高智能化水平。ICON配备空气净化系统以及国内首个“车规级”N95空气过滤系统,在疫情等特殊时期满足消费者特殊需求;同时,ICON可选配360°行车记录仪和540°全息影像,以及达到自动驾驶L2级别的APA智能泊车辅助系统和“一键下车”的功能,有效提升车主的驾驶的安全性和便捷性。

ICON上市将进一步推动公司建立模块化平台规模优势

公司在模块化平台技术方面深耕多年,凭借研发优势,陆续推出多个平台(CMA/BMA/PMA),ICON为BMA平台下第二款重磅车型;我们认为,2020年将是公司平台化战略发挥效益的起点,随着ICON等平台车型陆续上市,公司有望建立模块化平台规模优势,缩短车型研发周期的同时,进一步实现生产降本:

1)BMA平台的主打理念为“时尚、科技”,主要针对A0/A级车型,第一款车型为2018年上市的SUV缤越,2019年缤越月销稳定于万辆+,继博越后成为公司旗下第二大爆款SUV车型;

2)CMA平台的主打理念为“都市、高端”,主要针对A+/B级车型,代表车型为公司旗下高端品牌领克01/领克02,该平台主要亮点为研发基于公司与沃尔沃汽车团队合作完成;

3)PMA平台为公司首个纯电动专用平台,预计于2020年发布首款车型,加速公司电动化布局。

拟与沃尔沃业务合并重组,开启“全球大吉利”时代

公司2月10日发布公告,正在与沃尔沃汽车管理层进行初步讨论,探讨通过两家公司的业务合并进行重组的可能性;全新公司将实现成本结构和新技术开发的协同效应,计划于中国香港及瑞典斯德哥尔摩两地上市。我们认为,各业务板块一体化势不可挡,未来公司有望开启“全球大吉利”时代:

1)研发一体化。沃尔沃汽车目前在在全球范围内拥有三大研发中心(欧洲、美洲、亚太),未来有望与吉利在电动智能化领域开展高效同步研发;模块化平台技术的共享(沃尔沃SPA2、吉利CMA/PMA等)将进一步缩短产品研发周期,提升产品更迭效率;

2)生产一体化。对于吉利汽车而言,沃尔沃汽车的全球供应链体系及欧洲、美洲工厂将助力吉利品牌加速实现出口及国际化;对于沃尔沃汽车而言,吉利在中国市场成熟的供应链体系及成本控制优势将推动沃尔沃汽车在华零部件本土化,进而优化成本结构,国产替代逻辑将利好吉利产业链核心零部件供应商【拓普集团、新泉股份】;

3)运营一体化。未来“吉利一体化”概念将涵盖沃尔沃、吉利、领克及极星四大品牌,并保留每个品牌的独特性;在运营方面,品牌之间将形成有效互补,系统性管理催化运营协同效应。

投资建议

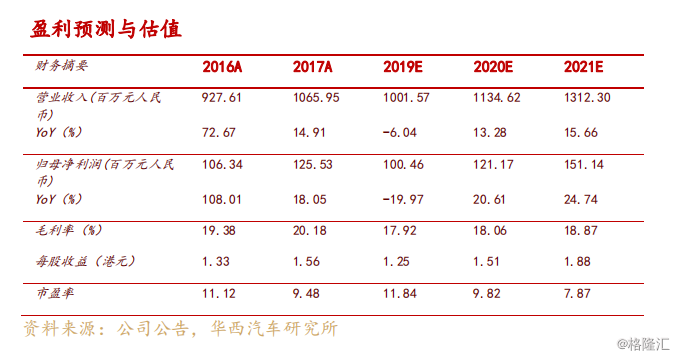

乘用车行业长期复苏趋势不变,公司终端库存结构合理;展望2020年,在产品周期蓄力下(5-6款全新车型),公司业绩修复弹性较高。维持盈利预测:预计公司2019-2021年营收1001.6/1134.6/1312.3亿元,归母净利100.5/121.2/151.1亿元,按照1:0.89的人民币港元汇率计算,EPS分别为1.25/1.51/1.88港元,对应PE11.84/9.82/7.87倍;继续给予公司15倍目标PE,维持目标价18.75港元,维持“买入”评级。

风险提示

乘用车行业销量不及预期;新产品上市销售不及预期;乘用车行业价格战造成盈利能力波动。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员