作者:于博

来源: 姜超宏观债券研究

概要

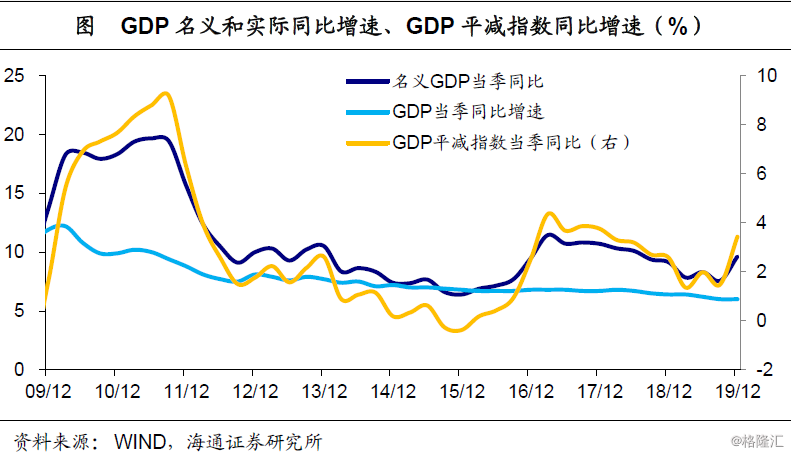

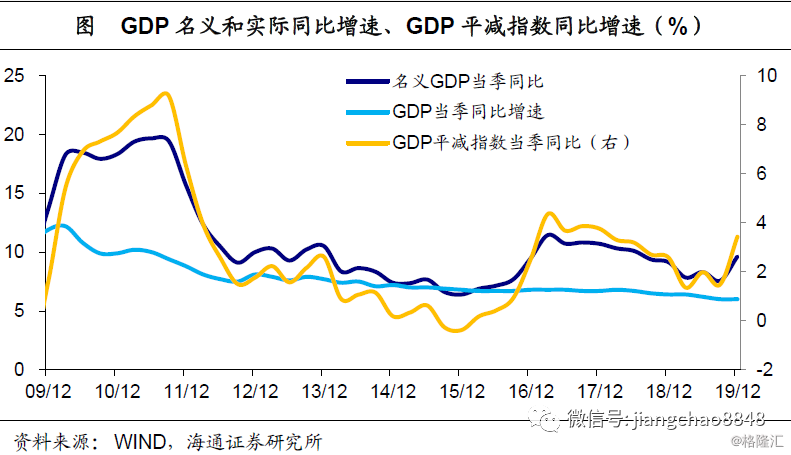

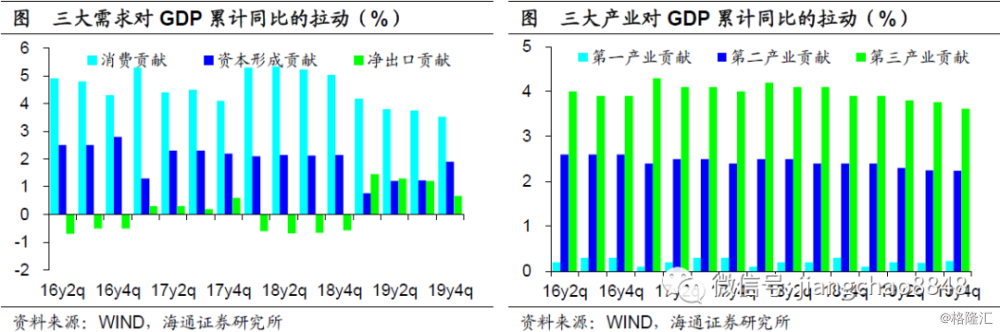

GDP低位企稳。19年GDP增速6.1%,完成年度目标,但也创下91年以来新低。4季度经济量平价涨,GDP增速持平在6.0%,GDP平减指数增速反弹至3.4%,GDP名义增速大幅反弹。支出法下,4季度投资的贡献率上升,消费和净出口贡献率下滑。生产法下,4季度第二产业增速和贡献率均上升,而第三产业双双下滑。因而经济低位企稳,在需求端主要靠投资,在生产端主要靠工业。

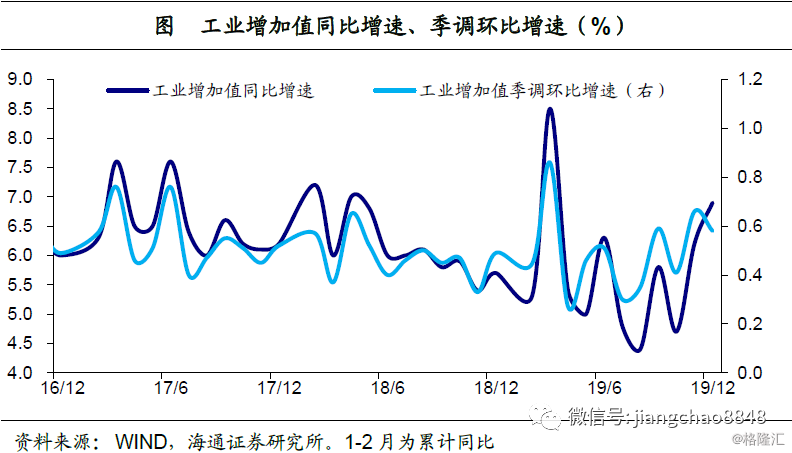

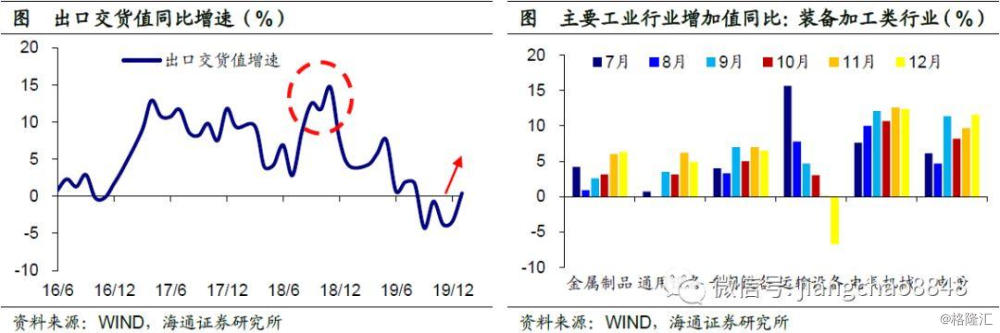

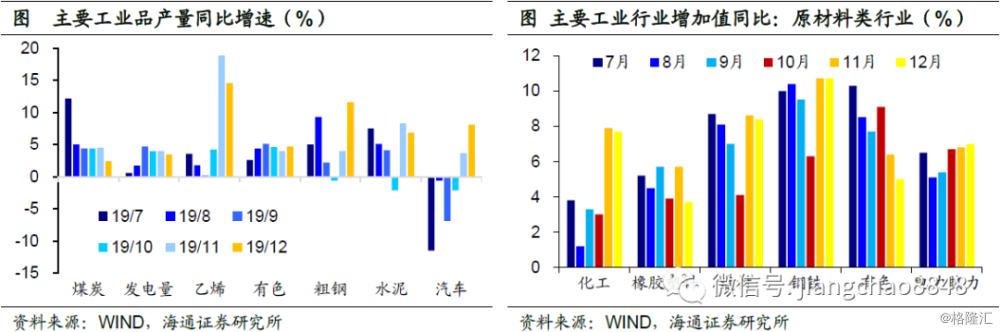

工业短期新高。12月工业增速回升至6.9%,创8个月新高。工业生产改善的动力有三个。一是中美贸易摩擦缓和,出口交货值增速回升转正,并带动中游装备加工类行业生产改善。二是地产基建施工韧性,令钢铁、水泥、有色、电力等行业增加值增速和产量增速明显回升。三是汽车生产持续改善,基数偏低、终端需求缓慢修复,以及国六标准的切换,使得汽车生产明显改善、强于需求。

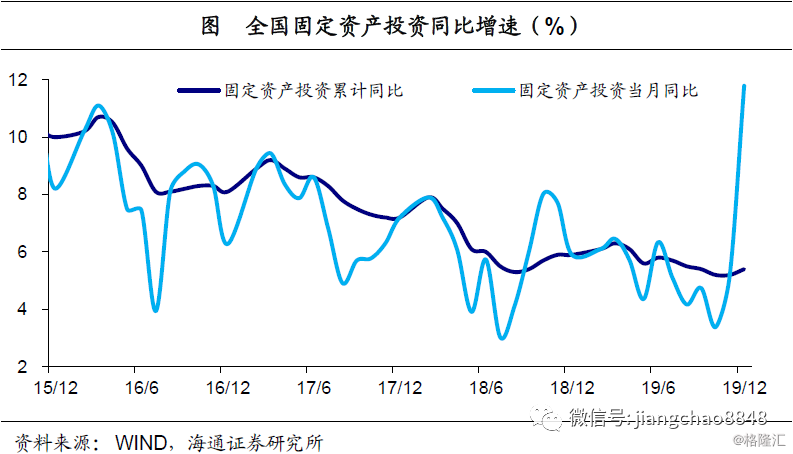

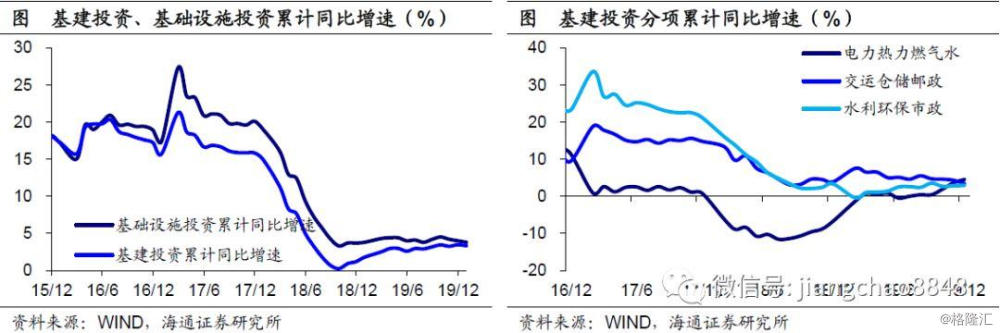

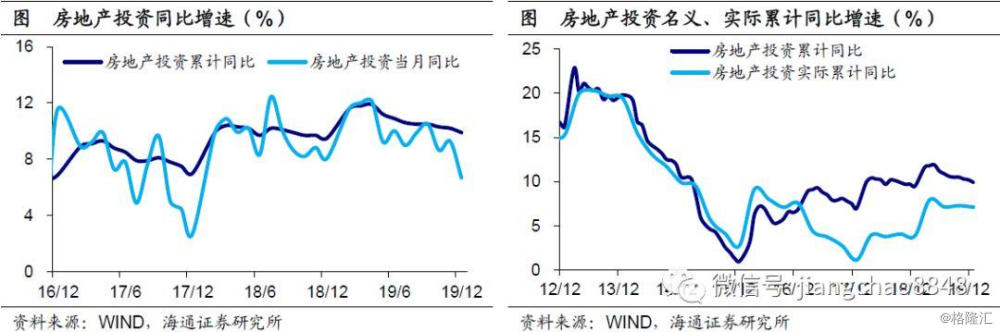

投资稳中趋升。12月投资累计增速回升至5.4%,当月增速创新高至11.8%。三大类投资中,制造业投资增速明显回升,1-12月制造业投资增速回升至3.1%。19年2、3季度,制造业投资经历了漫长的筑底。但得益于年初以来盈利增速见底回升,以及3季度以来企业中长贷增速连续回升,制造业投资增速已出现曙光。基建投资增速小幅回落,1-12月新、旧口径下基建投资增速分别回落至3.8%、3.3%。在严控地方隐性债务的背景下,19年基建投资仍是只托不举,全年增速较18年持平。房地产投资增速明显下滑,1-12月房地产投资增速回落至9.9%,其中12月增速创下6.7%的新低。建筑工程增速回升对地产投资形成支撑,但受土地购置费累计增速下滑影响,地产投资增速重回下行通道。

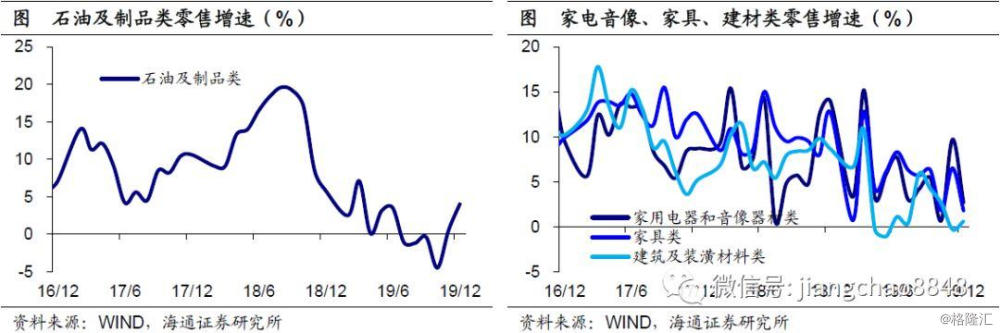

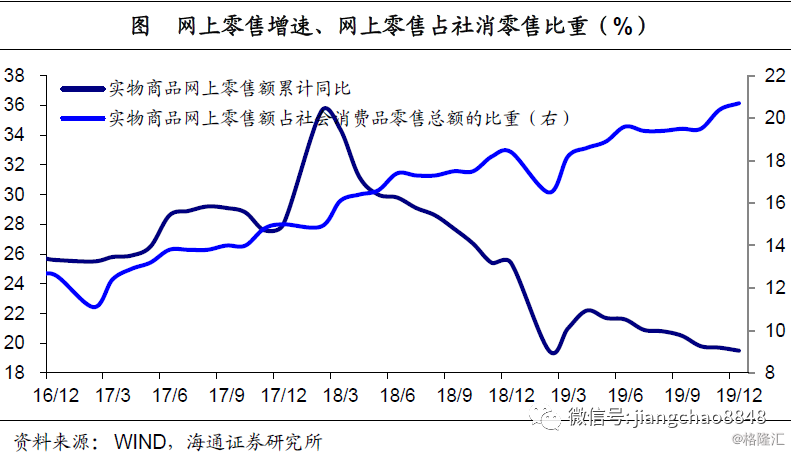

消费保持平稳。12月社消零售增速、限额以上零售增速分别稳定在8.0%、4.4%。分品类看,必需消费整体偏弱,食品价格涨幅扩大带动食品饮料零售增速回升,但纺织服装、日用品零售增速均下滑,三项合计增速小幅下滑。可选消费涨多跌少,虽然居住类消费普遍低迷,家电、家具、建材零售增速涨少跌多,但出行类消费明显改善,汽车零售增速回升转正,对消费的拖累继续减弱,而石油及制品零售增速也继续回升。网上零售增速缓慢下行,但占比上升至1/5。

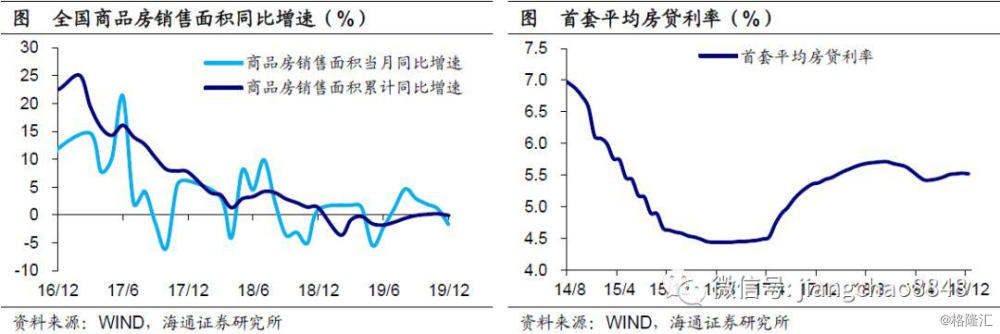

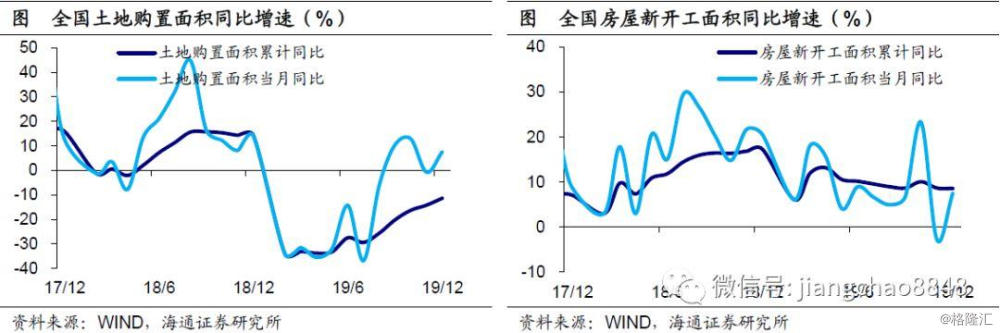

地产销售回落。12月地产销售增速下滑。12月全国商品房销售面积、销售额增速分别回落至-1.7%、1.2%。虽然12月房贷利率止跌回升,但受前期“以价换量”透支需求,4季度以来,地产销售增速缓慢下行。土地购置、新开工增速转正。得益于房企到位资金增速回升,12月土地购置面积增速、新开工面积增速分别由负转正至7.5%、7.4%。考虑到房企融资仍受约束,20年地产投资增速面临下行压力,但由于新房库存水平较低,地产投资大幅回落的概率不大。

经济稳中向好。展望2020年,我们认为:经济具备企稳改善潜力。从三驾马车看:必需消费保持稳定、汽车消费由负转正,有望带动总消费企稳回升;虽然地产投资小幅下滑,但基建和制造业投资有望回升,而库存周期也将低位重启,因而投资有望整体改善;中美达成第一阶段贸易协议,意味着出口有望回升转正。货币政策有望回归稳健。2020年美国经济复苏有望延续,降息周期或暂停。得益于中美贸易摩擦改善和库存周期回升,中国经济有望周期企稳, CPI核心物价也有望持续回升,这意味着货币政策进一步放松的空间并不大,将从19年的货币再宽松回归稳健。

2020年1月17日,统计局公布了2019年4季度的经济数据,到底如何理解当前经济走势,未来经济又将表现如何呢?以下是我们的解读:

1. GDP低位企稳

4季度经济低位企稳。首先来看经济整体表现,19年GDP同比增速6.1%,创下91年以来的新低。其中,4季度GDP同比增速6.0%,较3季度低位持平。而受消费品价格涨幅扩大影响,4季度GDP平减指数同比增速反弹至3.4%。因而整体看,4季度经济量平价涨,名义GDP增速也回升到了9.6%。

需求企稳靠投资,生产企稳靠工业。从需求、生产两个维度看,经济结构发生了怎样的变化,各部分贡献几何?支出法下,19年消费对经济增长的贡献率为57.8%,略低于前3季度的60.5%,而投资的贡献率从前3季度的19.8%大幅上升到了31.2%,净出口的贡献率则回落到了11.0%。生产法下,19年4季度第二产业增速反弹至5.8%,而第三产业则回落至6.6%。因而第二产业对经济增长的贡献率回升至36.8%,第三产业回落至59.4%。

2. 工业短期新高

12月工业生产短期新高。12月各项经济数据中,最为亮眼的莫过于工业增加值。首先来看数据表现,12月规模以上工业增加值同比增速6.9%,不仅较11月继续回升,还创下了8个月新高。4季度各月工业增速均值5.93%,也较3季度的5.0%明显回升。工业增速的回升并非缘于基数偏低,因为经过季调的12月工业增加值环比增速也同样处在0.58%的19年内高位。

我们知道,工业生产是经济波动的重要来源。那么4季度以来的工业生产改善是否意味着经济能够持续企稳回升,经济企稳的动力又来自哪里?我们认为有三方面原因:

一是中美贸易摩擦缓和。其结果是出口回暖,并带动中游装备加工类行业生产改善。从此前海关总署公布的外贸数据看,4季度出口增速由负转正,尤其是12月增速跳升至7.6%。而从统计局公布的出口交货值增速看,也是在3季度筑底,并在4季度持续回升,其中12月大幅回升转正。相应的,对外需依赖较高的装备加工类行业的增加值增速,也在4季度普遍回升。

二是地产基建施工韧性。因而与地产基建相关的上游原材料类行业生产普遍向好。正是得益于此,4季度以来,钢铁、水泥、有色、电力等行业,无论是增加值增速还是产量增速,都出现了明显回升。

三是汽车生产持续改善。这固然与基数持续偏低有关,但19年中以来乘用车零售销量增速的持续回升以及渠道库存的去化,表明终端需求正在缓慢修复,而国六标准的切换,则使得汽车制造业增加值、行业收入、产量等汽车生产相关的数据集体回升,并且回升力度明显强于终端零售,增速转正时间也更早。

因此,总结来说,工业生产改善的原因不外乎:贸易摩擦缓和下的出口改善、地产基建韧性下的内需改善,以及汽车产销修复下的内需改善,分别对应出口、投资、消费三驾马车。接下来我们重点对投资和消费两大内需展开分析。

3. 投资稳中趋升

12月投资增速稳中趋升。19年全国固定资产投资同比增速5.4%,虽然较18年的5.9%小幅下滑,但从19年各月累计增速看,4季度以来投资增速稳中趋升,12月累计增速较11月小幅回升,当月增速也创下11.8%的多年新高。而12月民间投资同比增速也创下13.7%的多年新高。三大类投资表现如何呢?

制造业投资增速明显回升。19年1-12月制造业投资同比增速3.1%,较11月明显回升。我们知道,19年4月以来,制造业投资累计同比增速在2.5%-3%之间低位徘徊,尤其是8-11月累计增速稳定在2.5%-2.6%。而12月累计增速重回3%之上,我们根据历史数据和累计值估算的12月制造业投资当月增速也大幅回升。从细分行业看,12月累计增速明显回升的主要是装备加工类行业,比如运输设备、电子设备等。

而制造业投资增速企稳回升,缘于盈利和信贷的双重改善。一方面,随着减税降费政策落地,19年1季度以来工业企业利润增速已见底回升。另一方面,受央行鼓励金融机构增加制造业和民企中长期贷款,以及LPR报价改革并连续下调的驱动,19年8月以来企业中长贷增速也连续回升。盈利和信贷双双回升,共同带动制造业投资企稳。

基建投资增速小幅回落。19年1-12月新、旧口径下的基建投资同比增速分别回落至3.8%、3.3%,其中12月当月投资增速分别下滑至1.9%、2.1%。从细分行业来看,拖累主要来自于交运行业,而电力、水利投资增速均较1-11月回升。整体来看,在严控地方隐性债务增长的背景下,19年基建投资只托不举。

房地产投资增速明显下滑。19年1-12月房地产开发投资同比增速为9.9%,较1-11月继续小幅回落。而值得注意的是,12月房地产投资当月同比增6.7%,较11月明显下滑,并创下18年以来新低。剔除价格后,19年房地产投资增速7.1%,较前3季度的7.3%微幅回落。随着土地购置费增速从18年的57%持续下滑至19年前11月的17%,房地产投资名义、实际增速之间的缺口也在不断缩窄。

总结来看,在投资端:经历了漫长的筑底后,在盈利和信贷两大领先指标的带动下,制造业投资出现了回升的信号;受制于融资约束,基建投资反弹力度有限,全年增速较18年持平;建筑工程增速回升对房地产投资增速形成支撑,但随着土地购置费累计增速不断下行,房地产投资增速重回下行通道。

4. 消费保持平稳

12月消费增速保持平稳。19年社会消费品零售总额、限额以上单位消费品零售额增速分别为8.0%、3.9%,均较18年下滑,其中19年12月当月增速分别为8.0%、4.4%,均较11月持平。消费增速保持平稳,很大程度上与消费品价格涨幅扩大有关,剔除价格因素后,12月社零增速4.5%,较11月小幅回落。各品类消费增速表现如何呢?

必需消费涨少跌多、小幅回落。12月必需消费品零售增速涨跌互现,占比较高的食品饮料增速回升至10.6%,纺织服装增速回落至1.9%,而日用品增速则回落至13.9%。三项合计增速从11月的8.7%下滑至7.8%。

汽车零售增速转正。12月各项消费数据中,最为亮眼的莫过于汽车零售。汽车零售增速自9月以来降幅不断收窄,并在12月转正至1.8%。剔除汽车后,12月社消零售、限额以上零售增速分别为8.9%、5.5%。这意味着,随着汽车零售增速的持续回升,对消费的拖累也在不断减弱,从8月最高的1.8、4.1个百分点,缩减至12月的0.9、1.1个百分点。

可选消费涨多跌少。12月可选消费品零售增速好坏参半。出行相关消费普遍回升,占比最高的汽车零售增速回升转正,占比居次的石油及制品零售增速继续回升。而居住相关消费整体偏弱,家电、家具零售增速明显下滑,建材零售增速小幅回升但仍偏低。

网上零售持续高增,占比继续上升。1-12月实物商品网上零售增速19.5%,较1-11月略下滑,但仍远快于社消零售增速,因而占后者的比重继续上升至20.7%。

总结来看,在消费端:必需消费整体偏弱,食品价格涨幅扩大使得食品饮料零售增速一枝独秀;可选消费好坏参半,居住类消费普遍低迷,但出行类消费明显改善,尤其是汽车零售增速回升转正,而汽车对消费的拖累也在持续减弱;网上零售增速缓慢下行,但占比已经达到1/5。

5. 地产销售回落

房地产投资仍是影响2020年经济走向的重要因素。作为房地产投资的领先指标,地产销售、土地购置、新开工表现尤其值得关注。

12月地产销量增速下滑转负。19年12月全国商品房销售面积、销售额同比增速分别回落至-1.7%、1.2%,其中,前者自7月以来首次出现负增长,后者则创下6月以来的新低。虽然12月房贷利率止跌回升,但受前期“以价换量”透支需求,4季度以来,地产销售增速缓慢下行。

土地购置、新开工面积增速回升转正。但得益于房地产开发企业到位资金增速回升,12月土地购置面积增速、新开工面积增速均由负转正,分别回升至7.5%、7.4%。考虑到房企融资仍受约束,20年地产投资增速面临下行压力,但由于新房库存水平处于历史低位,地产投资大幅回落的概率不大。

6. 经济稳中向好

展望2020年,我们认为:

经济具备企稳改善潜力。从三驾马车看:必需消费保持稳定、汽车消费由负转正,有望带动总消费企稳回升;虽然地产投资小幅下滑,但基建和制造业投资有望回升,而库存周期也将低位重启,因而投资有望整体改善;中美达成第一阶段贸易协议,意味着出口有望回升转正。

货币政策有望回归稳健。2020年美国经济复苏有望延续,降息周期或暂停。得益于中美贸易摩擦改善和库存周期回升,中国经济有望周期企稳, CPI核心物价也有望持续回升,这意味着货币政策进一步放松的空间并不大,将从19年的货币再宽松回归稳健。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员