1月9日,国内最大的在线UGC音频社区荔枝(LIZI.US)开始启动全球公开发售。

据最新的招股书显示,荔枝计划发行410万股美国存托股票(ADS),代表8200万A类普通股,发行定价区间为11-13美元/ADS。此次荔枝赴美IPO承销团成员包括花旗、海通证券、AMTD、Needham、老虎证券、招商证券、华盛证券及Prime Numbers。

按发行定价区间计算,荔枝IPO估值区间约为5.2亿-6.2亿美元(绿鞋后),将最多筹集约6100万美元。据媒体报道,荔枝在公开发售次日就已获得超额认购,将于1月16日确定IPO发行价,1月17日在美挂牌上市交易。

这意味着荔枝将正式成为“中国音频行业第一股”,荔枝的基本面如何?为何能在资本寒冬从音频赛道中突围而出?据悉,小米、微博已分别表达参与荔枝IPO意向认购,机构为何均对荔枝的发展前期表示看好?

一、营业收入呈现高成长性,正在加大研发投入

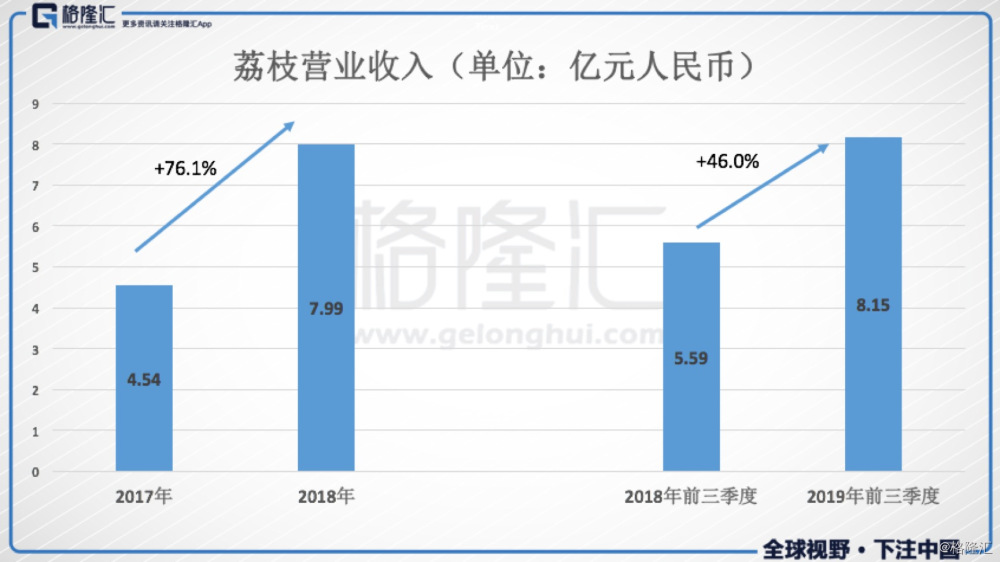

从荔枝的财务状况来看,荔枝正处于快速成长的通道。2018年荔枝的营业收入为7.99亿元人民币,同比增长76.1%;2019年前三季度,荔枝的营业收入为8.15亿元人民币,同比增长46%。2019年第三季度,荔枝收入增长明显,实现单季度净收入约3.3亿元人民币,同比增速达到了72%。

根据荔枝最新公布的招股书显示,截至2019年11月30日的前两个月,荔枝的总收入为2.31亿元人民币,同比增长67.9%。

荔枝的营业收入主要来自音频娱乐、播客和广告三大部分,其中音频娱乐是公司最主要的收入来源。2017、2018、2019前三季度,荔枝来自音频娱乐的营业收入分别为4.36亿、7.85亿、以及8.08亿元人民币,占比均超过95%。

那么荔枝的盈利能力如何呢?荔枝的招股书显示,2019年前三季度,荔枝毛利为2.06亿元人民币,同比2018 年前三季度的1.62亿元人民币,增长了27%。毛利率方面,荔枝毛利率在2017年、2018年以及2019年前三季度分别为27.1%、29.2%以及25.3%。

2017、2018、2019年上半年,荔枝的净亏损分别为1.53亿、0.93亿、1.04亿元人民币。据荔枝方面表示,目前未实现盈利的主要原因是“主播补贴支出的提升,以及对AI研发和培育全球化市场的投入。”

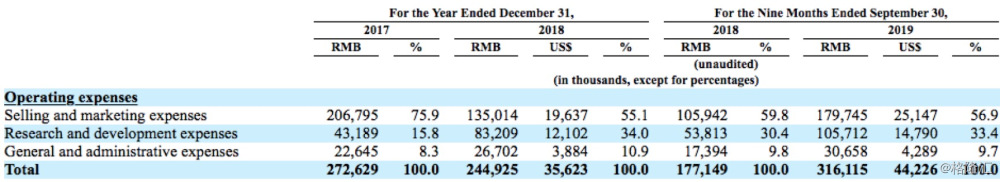

2019年前三季度,荔枝的经营费用为3.16亿元人民币,较2018年同期的1.77亿元人民币增长78.5%。

其中,2019年前三季度荔枝的研发费用为1.06亿元人民币,同比增长96.3%,占总费用的比重由2018年同期的30.4%提升至33.4%,占总收入的比重由2018年同期的9.6%提升至13%,研发费用率的上升反映出公司正在加大研发投入,重视产品研发对平台发展的推动作用。

截至2019年9月30日,公司拥有现金和现金等价物1.25亿元人民币,2018年底则为2.05亿元人民币。此次赴美IPO,荔枝将最多募集约6100万美元的资金,上市之后荔枝的账面现金将更加充裕。

二、“自强则万强”与“长期主义”,中国最大UGC音频社区突围而出

荔枝成立于2013年,初心是“帮助普通人展现声音才华”。与喜马拉雅、蜻蜓FM不同,荔枝采用的是UGC模式,让人们“用声音记录和分享生活”,构建基于用户和内容的音频社区。多年来,荔枝已经积累了大量的用户和内容创作者,而荔枝也被外界视为音频版的Instagram和YouTube。

“长期主义”是赖奕龙所带领的荔枝团队所信奉和践行的理念。荔枝创始人、CEO赖奕龙曾表示:“我选资本,从来不是选给价最高的,而是选最优、最有耐心的。”可以看到,投资荔枝的资本基本都是公认的老牌顶尖投资机构,而这些机构往往看的更长更远,对一个公司的发展更有耐心。

可以看到,荔枝投资者主要为一线美元基金及战略投资者,其中经纬中国持股21.9%,晨兴资本持股21.5%。2013年荔枝获得经纬中国投资,2014年获得晨兴资本投资,2015年获得小米投资之后又获得兰馨亚洲和TPG的投资。据披露,此次荔枝赴美上市,小米、新浪微博及另两位投资者有意以IPO价格认购至多3600万美元的ADS。此前,小米及顺为资本均为荔枝的投资方,此次IPO认购,也被认为是老股东对荔枝上市的持续支持。

同时,赖奕龙团队还是“自强则万强”的信奉者,这也使得荔枝在“寒冬期”迎难而上,最终成为第一个领跑IPO的胜出者。经纬创投的张颖曾评价说,赖奕龙所带领的荔枝团队是真正践行“自强则顽强”的优秀创业者,给那些长期主义者带来了极好的示范,鼓舞了很多处于困难时期的创业者。

根据艾瑞咨询数据,截至2019年9月30日,荔枝是中国最大的在线UGC音频社区;同时,就截至2019年前9个月的平均MAU而言,荔枝同样是中国最大的音频互动娱乐平台和第二大在线音频平台,分别占有的市场份额为70.7%和18.4%。

荔枝致力于做为主播付费的事,拥有海量的音频内容创作者和海量的用户原创播客内容。最新招股书显示,荔枝拥有约590万月均活跃内容创作者,超过月均活跃用户总数的11.4%,用户平均月度互动次数约27亿次。截至2019年11月30日,平台已积累了超过1.7亿音频内容。

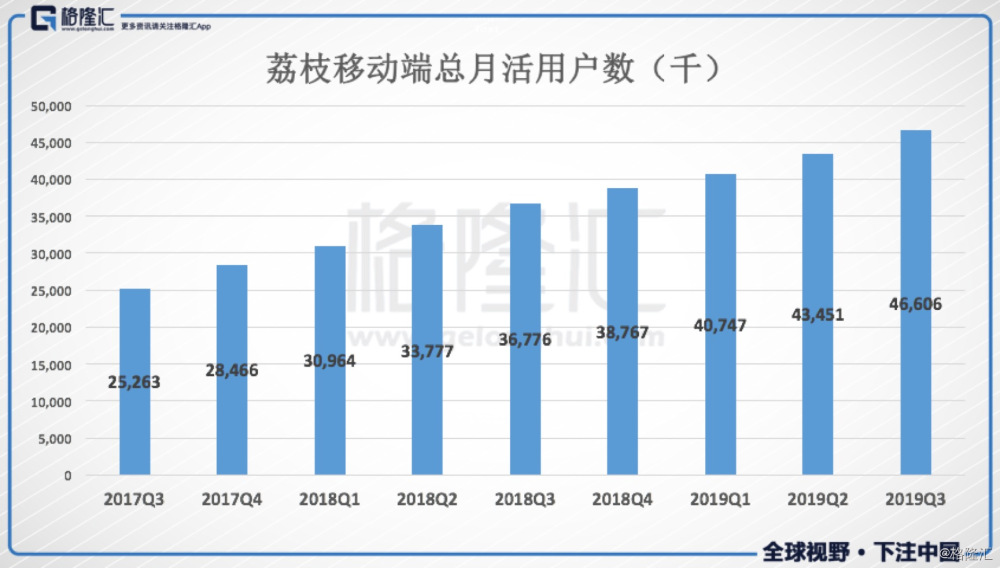

近年来,荔枝的活跃用户数、付费用户数、用户付费率以及单用户付费金额均呈现稳定增长的态势。根据最新的数据显示,2019年10-11月期间,荔枝平台月均活跃用户数超5100万,较2018年同期增长33%。

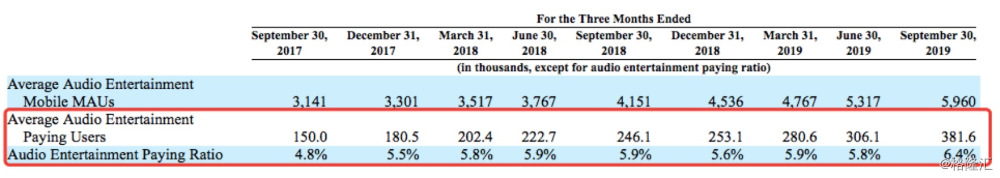

值得注意的是,荔枝的用户大多为付费意愿很强的年轻群体,而且付费率正在不断提升。招股书显示,荔枝平台的用户以年轻群体为主,约60%的用户出生于90-00年之间。2019年第三季度,荔枝音频娱乐月平均付费用户数为38万,付费率达6.4%。最新数据显示,2019年10-11月期间,荔枝音频娱乐月平均付费用户数约43万,相比上年同期增长超过78%。

三、“耳朵经济”强势崛起,5G、AI、IoT助攻荔枝未来的发展

我国音频行业前景广阔,“耳朵经济”正在崛起。根据艾瑞咨询数据显示,2018年中国在线音频市场用户规模达3.77亿,是全球音频用户最大的国家,预计到2023年,中国在线音频用户规模将超9亿。另外,《2019上半年中国在线音频市场研究报告》预计到2020年中国在线音频用户规模将达5.42亿。在移动互联网红利见顶的今天,在线音频是为数不多的仍存在巨大增长渗透空间的赛道。

最新的科技机遇包括5G、AI、IoT都为音频行业带来巨大的增长潜力。5G拥有高速率、低延时的特性,让语音可以实时传播。随着5G时代的到来,网络音频的交互模式也将迈入全场景时代,声音的潜力将被挖掘。

根据荔枝的招股书显示,上市之后,荔枝计划将IPO募集所得资金主要用于AI技术研发、国内外社区拓展和IoT生态布局,进一步增强公司的核心竞争力并开拓新的市场。从荔枝的研发费用也可以看到,公司正在加大AI投入,在AI赋能之下,音频行业从内容生产、分发到消费全产业链正处于重要的变革阶段,荔枝有望在音频行业爆发式增长中获得增长动能。

近年来,智能音箱的发展势头持续向好,包括亚马逊、阿里、百度、小米在内的科技巨头纷纷进入该领域。2019年,智能音箱的全年出货量破亿,成为智能手机之后销量最大的消费电子产品。

小米在智能音箱以及其他IoT设备上拥有很大的市场份额,而此次IPO荔枝再次获得小米的投资认购也反映出科技巨头看好音频赛道以及荔枝未来的发展前景。同时,荔枝和小米这个智能音箱销售巨头未来会怎样携手合作共同挖掘声音市场的潜力,也十分值得期待。

事实上,荔枝已经开始积极布局IoT生态了。2019年9月,荔枝与百度达成合作协议,将在搭载百度对话式AI操作系统DuerOS智能设备和IoT场景中提供音频内容,同时荔枝也在海外上线了专注语音互动娱乐的产品,布局海外市场。

在商业模式方面,荔枝的创始人赖奕龙反对将广告作为第一收入来源。2016年,他主导开创了音频直播这种新模式。目前荔枝还在进行更多的探索,例如在社区生态里尝试直播社交、付费内容、粉丝会员、游戏联运、IoT场景拓展等模式。

荔枝团队提到,荔枝更愿意站在五年十年,乃至更长的历史周期,以未来的眼光来看待现在,去迎接挑战、抵制诱惑,去真正聚焦于重要且长久的事业。

在“自强则万强”与“长期主义”理念的指导下,荔枝将会赢得怎样的未来?虽然未来很远,但就目前来看,荔枝已经率先在音频赛道的角逐中突围而出,抢占了发展先机。作为“音频行业第一股”,荔枝的品牌知名度将进一步提升,同时公司还会获得充裕的现金,在资金上面帮助公司把握5G、AI、IoT等发展机遇,在广阔的声音市场上获得更多市场份额。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员