导 读

2019年,哪三家房企成为收并购市场的最大赢家?强悍的资源整合能力能否复制?

◎ 文 / 房玲、陈家凤

当“销售、土储、资金”三大集中度进一步提升,全行业加速洗牌,中小房企生存艰难的情况下,“大鱼吃小鱼”现象方兴未艾,且优质资源越来越向头部房企集中。2019年,哪三家房企成为收并购市场的最大赢家?强悍的资源整合能力能否复制?

1

有钱任性?年内前三并购大地主诞生!

房企“买买买”热度正在消退,然而逆市造就英雄,据不完全统计,2019年融创、越秀和世茂分别以432.37、231.86和202.14亿元的交易总价值荣登行业前三并购剁手王,成为年内最大的赢家。

这三家房企,并购目的十分明确,通过并购目标公司获取大量物业和土储,快速进入目标区域和助推规模增长。据公开资料统计,2019年融创、世茂和越秀收并购的权益建面分别为3084.18、509.52和230.47万平,对应权益货值分别约3464、673和472亿元。

2

融创、世茂“快准狠”的市场化操作造就强悍并购力

老牌并购绩优生融创

融创是业内公认的并购王,核心竞争优势在于稳定的管理团队对地产周期的精准把控力、狼性的执行力和强悍的并购力。融创拥有426人的并购法务团队,曾在数百起并购交易中独立完成尽调、制定交易方案、起草交易文件、主导商务谈判,被入选为ALB2019年中国十五佳法务团队。专业的并购团队,叠加孙宏斌曾在绿城、佳兆业、金科、雨润、万达文旅和乐视多起并购事件上所积攒的信用和口碑,让越来越多“肥肉”主动找上门。2019年,据公开资料披露,融创完成收购泛海、阳光100、新湖、长实、云南城投和华侨城部分项目总计6宗并购交易,涉及交易总价值432.37亿元,获取已确权的权益建面约3084.18万平。

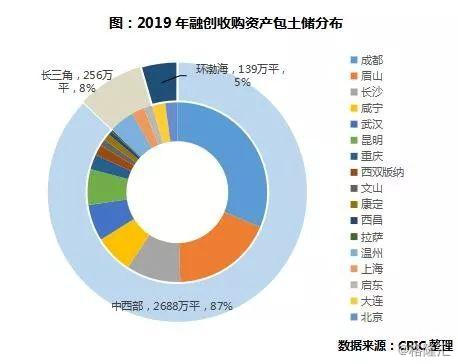

融创并购重仓一二线土储,重点“猎金”中西部。从收购土储的能级来看,一二线占比约63.9%。聚焦一二线,一方面是一二线适合做品质产品,与融创高端产品理念契合,适合做高项目溢价,另一方面也有利于将来去化。从收购的区域和城市分布来看,中西部占比约87%,重点布局成都、环成都及长沙等热点城市。

新晋并购潜力生世茂

世茂是2019年地产并购界的一批黑马,2019年初许世坛正式接过管理权杖后,企业再次向前十冲击,年内完成收购泰禾、万通、明发、粤泰等公司项目合计21宗并购交易,涉及交易总价款202.14亿元。相比于融创超过60%土储来源于收并购,世茂的并购基因并不深,其并购更偏向于和其他企业大规模战略联合,年内仅从泰禾和粤泰合作中就收获17宗项目,涉及价款约148.59亿,占比高达四分之三。2020年伊始,世茂再次牵手福晟,据报道称,双方于1月10日正式签订战略合作协议,项目覆盖主要以广东、福建为主,包括广东数个旧改项目。

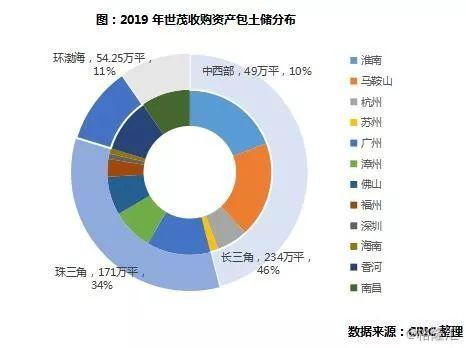

世茂并购重仓三四线,去化或呈隐忧。从收购土储的能级来看,三四线占比约64.67%。然而,随去库存红利消退,中长期来看,三四线缺乏人口和产业支撑,需求疲软,世茂未来三四线去化可能存在潜在风险。

3

越秀平台禀赋优势赋能,低风险把握优质资源

相比于融创和世茂,越秀的并购更依赖母公司资源优势。越秀地产4月通过配股引入战略投资方广州地铁,成为公司第二大股东。越秀与战投广铁的深度合作,一方面将增强越秀获取优质轨交物业资源的能力,另一方面广铁具有TOD前期孵化运作的资金实力,即TOD项目先由广铁先行孵化,待项目现金流转正后再注入越秀地产,有效降低整体并购风险和资金沉淀。凭借平台优势,2019年越秀从广铁获取3个TOD项目,分别是品秀星图项目86%股权、萝岗和陈头岗项目各51%股权,涉及交易总价款229.93亿元,获取权益建面218.13万平,占收并购权益建面的95%。

4

风险与机遇并存,并购进入壁垒越来越高

房企能够以相对较低的成本通过并购来获取大量性价比较高的土储,此外,相较于传统的招拍挂,收并购对房企自有资金的要求相对较低,能更大程度提高自有资金的使用效率。可见,并购好处多多,但是并购市场马太效应尽显,逐渐形成较高的进入壁垒。

1)并购方需拥有优异的自我造血能力,以及充足的资金实力。比如,通过市场化并购方式的融创和世茂,自我造血能力优异,2019年销售排名分别位于克而瑞全口径销售排行榜的第4名和第9名,销售金额同比增速分别达21%和48%;与此同时,融创和世茂盈利能力较强,能依靠主业稳健的盈利能力获取稳定的现金流。现金方面,融创和世茂拥有充裕的资金实力,尤其融创,除依赖销售回款获得资金需求以外,还大胆猛加杠杆,净负债率高达205.88%,但值得关注的是,融创的偿债能力并无忧虑,甚至优于越秀。

2)并购市场僧多肉少,优质标的稀缺,如何对接是门技术活。人脉和资源同样稀缺,如何发现优质项目,并找准关键决策人物在交易中相当重要。不过,某种程度上,人脉是平台赋予的,很可惜,仍存在着马太效应。

3)要的就是“快准狠”,对并购方的反应速度和决策效率提出较高要求。一般情况下,出售项目的房企多多少少面临资金链紧张的问题,急需资金,如果并购方决策效率过低,可能错失良机。

4)并购风险大,且行且珍惜。不同于招拍挂拿地干净,并购得来的二手项目较为复杂,可能隐藏着较大的风险,如股东信用风险、项目自身风险、潜在债务风险及法律纠纷风险等。此时,需要专业的法务、财务、税务和技术团队进行尽调和资产估值,以识别潜在风险。然而,直到交易完成,并不意味着结束,仍面临一系列遗留风险,比如,双方战略如何整合?双方人才如何互补?并购风险大,往往让部分风控能力相对较弱的房企望而却步。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员