作者:江海证券黄侃

来源:屈庆债券论坛

主要内容:

一、利率债投资策略:目前制约贷款利率下行的主要因素是金融摩擦,市场利率并非矛盾的关键,换言之市场利率一定程度的上行对贷款利率的影响可控。展望未来,结构性通胀、汇率等因素对货币政策形成掣肘,经济运行接近政策底部区间后,财政政策预计将继续发力,推动经济逐渐回暖,利率仍有上行空间。

自9月初以来,10年期国债收益率已经上行了接近30bp。近期市场出现了担忧利率上行对经济负面影响的声音,但我们认为在当前市场环境下,国债利率上行对经济的负面影响是有限的。

首先需要明确的是,在现实经济中存在着包括货币政策工具利率(逆回购、MLF等利率)、货币市场利率(资金利率、国债收益率、企业债收益率)以及存贷款利率在内的多个层次的利率,而不同利率品种对实体经济的影响存在显著差异,通常认为企业债收益率和贷款利率对实体经济的影响更为直接和剧烈。其中,考虑到人民币贷款约占社融存量的65%以上,而企业债仅占其中的10%,贷款利率对企业负债成本的影响要远高于企业债,即我们更需要关注的是国债利率向贷款利率的传导。

理论上讲,存在着“货币政策工具利率-市场利率-存贷款利率”的传导关系。我们可以将国债收益率视为无风险利率,则企业债收益率与贷款利率都应该只是无风险利率与风险溢价的加和。长期来看,三者之间确实存在同向变动的趋势,但具体到短期来看,国债收益率的波动略领先与企业债,即国债利率的上行往往确实会对应企业债利率的上行,但国债利率与贷款利率的拐点之间却没有明显的相关性。反映在本轮周期中,市场利率下行的拐点领先于贷款利率近一年且下行幅度远大于贷款利率。

国债利率对企业债利率与贷款利率影响程度的差异源于我国的金融摩擦阻滞了市场利率向存贷款利率的传导,而市场利率之间的传导渠道是较为通畅的。换句话说,目前制约贷款利率下行的主要是金融摩擦而非市场利率。当前我们最重要的金融摩擦便是由于尚未完成利率市场化,市场利率与存贷款利率之间的“双轨”依旧存在。一方面,贷款基准利率的约束使得贷款利率下降幅度相对小于市场利率。对此央行开展了LPR改革来提高市场利率与贷款利率间的传导效率。另一方面,从负债端来看,中小行普遍缺存款的背景下,高息揽储屡禁不绝,变相提高了银行的资金成本。由于资金成本是贷款利率的重要组成部分,资金成本的提高也成为制约贷款利率下行的重要因素。为此,银保监会发布了结构性存款新规,旨在规范银行假借结构性存款变相高息揽储提高资金成本的行为。此外,信息不对称引发的贷款业务成本(如担保费、评估费、公证费等)也是贷款利率难降的原因之一,对此央行提出严格落实收费减免政策,充分利用大数据等先进技术,提高信贷审批及及放款环节的时效,合理提高信用贷款比重,相应降低企业担保费、抵押品评估费等费用负担等举措来压降业务成本。

目前改革已有一定效果,据央行,2019年9月份企业贷款平均利率为5.24%,比去年的高点下降了36个基点,但下行幅度仍明显低于市场利率,这样看来,市场利率一定程度的上行对贷款利率的影响基本是可控的。未来对于促进贷款利率下行而言更重要的点仍然在于继续通过改革的办法促进完善利率的传导机制,来疏通货币政策的传导渠道。

一、利率市场展望:市场利率并非制约贷款利率下行的关键因素

周二债券市场交投活跃,早盘央行继续暂停OMO操作,今日有2500亿逆回购到期,公开市场净回笼资金2500亿元。全天来看资金面整体偏松,隔夜资金利率有所下行。现券方面,受中美贸易谈判继续传来利好消息及英国脱欧期限延长影响,早盘利率小幅上行;随后市场猜测今日有TMLF操作,利率转而向下;TMLF操作预期落空后,利率走高,基本回到下行前的点位;下午因媒体报道地方政府专项债提前下达的额度有望在年内发行,利率再次上行。全天来看,长债活跃券利率普遍上行1-2bp,5年活跃券利率普遍上行4-6bp,短端利率普遍上行3-4bp。国债期货大幅低开后冲高回落,盘中波动幅度较大,尾盘拉涨后并未站稳,全天小幅收跌。后期我们关注:

自9月初以来,10年期国债收益率已经上行了接近30bp。近期市场出现了担忧利率上行对经济负面影响的声音,但我们认为在当前市场环境下,国债利率上行对经济的负面影响是有限的。

首先需要明确的是,在现实经济中存在着包括货币政策工具利率(逆回购、MLF等利率)、货币市场利率(资金利率、国债收益率、企业债收益率)以及存贷款利率在内的多个层次的利率,而不同利率品种对实体经济的影响存在显著差异,通常认为企业债收益率和贷款利率对实体经济的影响更为直接和剧烈。其中,考虑到人民币贷款约占社融存量的65%以上,而企业债仅占其中的10%,贷款利率对企业负债成本的影响要远高于企业债,即我们更需要关注的是国债利率向贷款利率的传导。

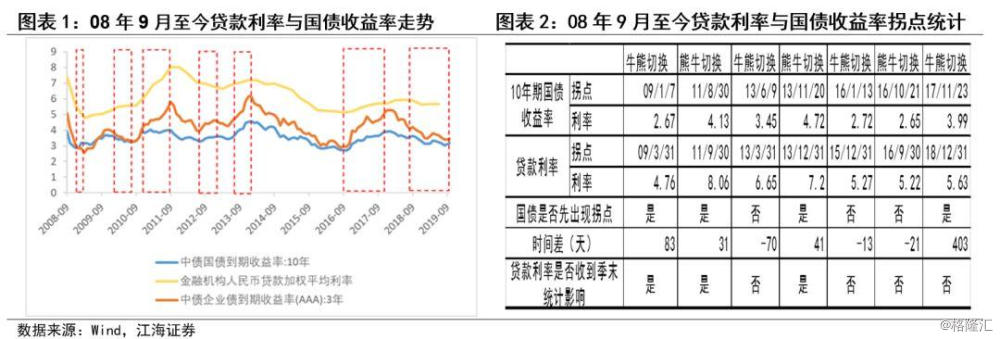

理论上讲,存在着“货币政策工具利率-市场利率-存贷款利率”的传导关系。我们可以将国债收益率视为无风险利率,则企业债收益率与贷款利率都应该只是无风险利率与风险溢价的加和。长期来看,三者之间确实存在同向变动的趋势,但短期看,国债收益率的波动略领先与企业债,即国债利率的上行往往确实会对应企业债利率的上行,但国债利率与贷款利率的拐点之间却没有明显的相关性。我们统计了2008年9月以来近10年间加权平均贷款利率与国债收益率的拐点,7次中有4次国债先于贷款出现拐点,3次国债滞后于贷款出现拐点。

反映在本轮周期中,市场利率下行的拐点领先于贷款利率近一年且下行幅度远大于贷款利率。本轮市场利率于2017年末转而向下,而贷款利率则在2018年四季度才开始下行,两者间隔近一年。与此同时,2018年以来国债收益率和企业债利率都出现了显著下行(截至10月28日收益率分别较2018年初下行约75、180bp),但贷款利率却一直在高位运行(2019年6月末距2018年初下行30bp左右)。

国债利率对企业债利率与贷款利率影响程度的差异源于我国的金融摩擦阻滞了市场利率向存贷款利率的传导,而市场利率之间的传导渠道是较为通畅的。换句话说,目前制约贷款利率下行的主要是金融摩擦而非市场利率。当前我们最重要的金融摩擦便是由于尚未完成利率市场化,市场利率与存贷款利率之间的“双轨”依旧存在。一方面,原先银行发放贷款时大多参照贷款基准利率定价,特别是个别银行通过协同行为以贷款基准利率的一定倍数(如0.9倍)设定隐性下限,而基准利率的市场化程度较低,使得虽然市场利率下行,但贷款利率下降幅度相对较小。对此央行开展了LPR改革来提高市场利率与贷款利率间的传导效率。另一方面,从负债端来看,由于存款利率的市场化也未完成,非银机构吸收企业和个人存款后以同业存款的方式转存给银行,而目前的监管体制下同业负债与一般性存款的替代性较差,中小行普遍缺存款的背景下,高息揽储屡禁不绝,变相提高了银行的资金成本。由于资金成本是贷款利率的重要组成部分,资金成本的提高也成为制约贷款利率下行的重要因素。为此,银保监会发布了结构性存款新规,旨在规范假借结构性存款变相高息揽储提高银行资金成本的行为。此外,信息不对称引发的贷款业务成本(如担保费、评估费、公证费等)也是贷款利率难降的原因之一,对此央行提出严格落实收费减免政策,充分利用大数据等先进技术,提高信贷审批及及放款环节的时效,合理提高信用贷款比重,相应降低企业担保费、抵押品评估费等费用负担等举措来压降业务成本。

目前改革已有一定效果,据央行,2019年9月份企业贷款平均利率为5.24%,比去年的高点下降了36个基点,但下行幅度仍明显低于市场利率,这样看来,市场利率一定程度的上行对贷款利率的影响基本是可控的。未来对于促进贷款利率下行而言更重要的点仍然在于继续通过改革的办法促进完善利率的传导机制,来疏通货币政策的传导渠道。

综上所述,目前制约贷款利率下行的主要因素是金融摩擦,市场利率并非矛盾的关键,换言之市场利率一定程度的上行对贷款利率的影响可控。展望未来,结构性通胀、汇率等因素对货币政策形成掣肘,经济运行接近政策底部区间后,财政政策预计将继续发力,推动经济逐渐回暖,利率仍有上行空间。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员