文 / 巴九灵(微信公众号:吴晓波频道)

若现金流不自由,则净利润无意义。

股神巴菲特的搭档查理·芒格对于什么是好生意作过一段精彩阐述:

世界上有两种生意,第一种每年可以赚12%的利润,年底时你可以拿走所有利润;

第二种生意也可以赚12%,但是需要把赚的钱重新投资,然后你指着所有的厂房设备对股东们说,这就是你们的利润。

我恨第二种生意。

两种生意的不同其实可以解答许多问题,比如:

▶海天味业的市值为什么一度超过万科?

▶像贵州茅台这样的消费品公司为什么一直受到投资者的青睐?

▶5G要来了,但移动、联通、电信它们在4G上投的钱赚回来了吗?

解答上述疑问的钥匙,就是财报中的“自由现金流”概念。

所谓自由现金流,指的是企业产生的、在扣除了公司经营与发展需要之后剩余可供分配的现金。

自由现金流,有点像我们常说的可支配收入。

假设小巴每个月到手工资2万元,扣去房租3000元,吃饭、交通等费用4000元,再将5000元储蓄起来以备不时之需,剩下的8000元才是可以随意支配的钱。

企业也是如此,一年辛苦经营挣的钱,在保留一定比例的钱用于维持企业正常运转后,剩下的钱,才是它们的“可支配收入”。

它的值可以用一个简化的公式来表示:

自由现金流=经营性现金流量净额+投资性现金流量净额。

以茅台2018年年报为例,它在2018年产生的自由现金流约为397.6亿元,超过当年净利润。

海天味业的市值凭什么超越万科

8月29日,今年以来一路上涨的海天味业市值达到2938亿元,超过万科当天的收盘市值2910.96亿元。

虽然最近万科很争气,市值又重新超越了海天味业,但既然海天味业曾经追上过万科的市值,以后同样还有机会。

我们知道,市值往往反映了投资者对公司的信心。

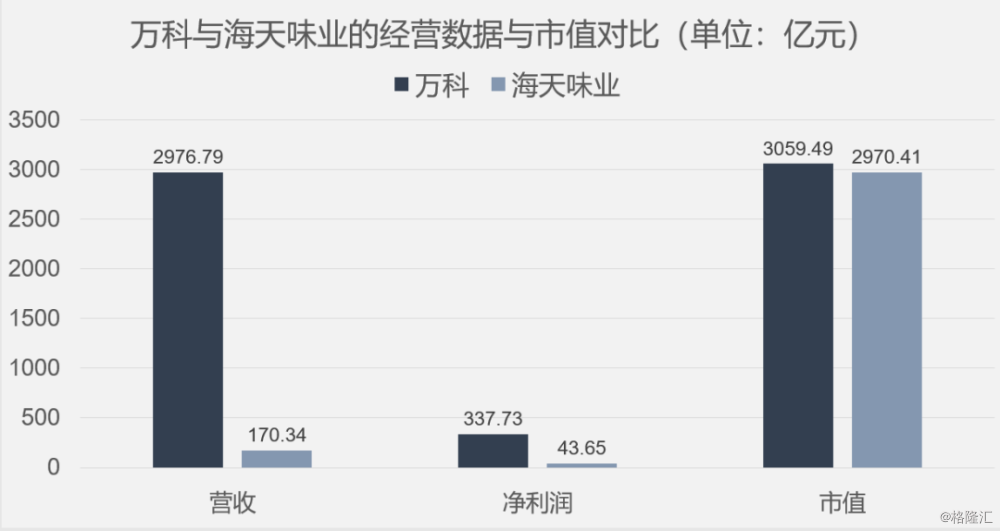

如果单纯从收入和利润来看,海天味业和万科好像不属于同一个量级。

市值根据10月16日收盘价计算

那么,比起万科,投资者对海天味业的信心来自于哪儿?

我们看看它们各自的自由现金流。

从2014年到2018年,万科的净利润自157.45亿元增长至337.73亿元,增长了1.14倍;海天味业的净利润从20.90亿元增长至43.65亿元,增长了1.09倍。

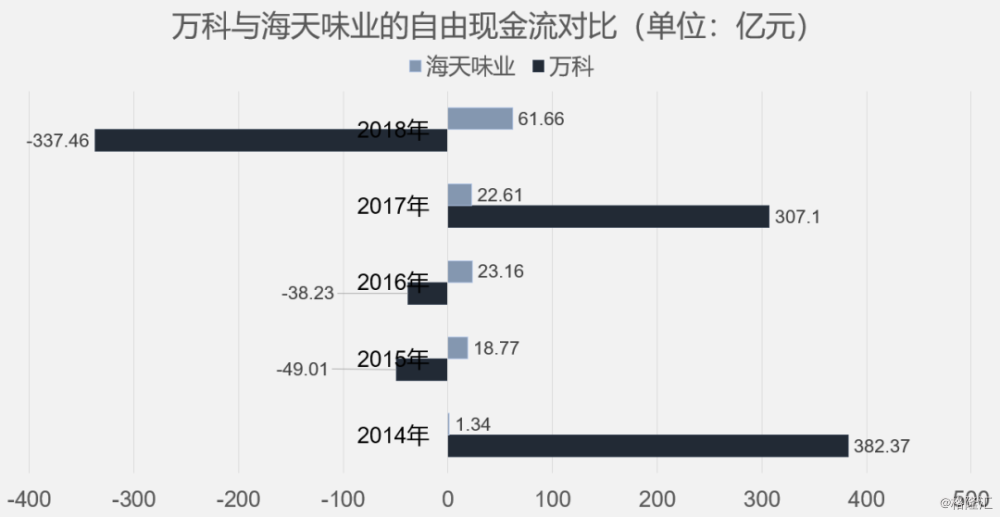

粗略来看,5年时间里,两家公司的利润都增长了一倍,但在现金流上,情况就不太一样了。

万科近5年合计产生的自由现金流为264.77亿元,海天味业近5年的自由现金流总和为127.54亿,虽然万科的自由现金流还是比海天味业高,但差距并没有利润那么大:海天味业近5年产生的自由现金流达到了万科的48%。

根据两家公司历年财报数据整理

仔细分析,你还可以发现,海天味业每年的自由现金流皆为正数,而万科的自由现金流在5年里却有3年为负。

在这个指标上,海天味业表现得稳定多了。

也就是说,同样是增长了一倍利润,海天味业的投资者坐着不动,企业每年赚的钱越来越多,而万科却经常需要外部输血。在2018年,万科的长期借款增加了249亿元。

其实这也符合我们的常识:酱油作为日常消费品,制作工艺并不复杂,黄豆、盐、糖等原材料也不稀缺。卖酱油这门生意的资本支出并不大,只要抓住消费者的胃,利润便滚滚而来。

但在房地产业,获取土地要经过激烈的竞争,甚至出现“面粉价格贵过面包”,即拍下的土地价格比当下房价还高的情况。因此,地产业对资金非常饥渴,以至于入不敷出。

因此,虽然在自由现金流上,海天味业与万科还有差距,但相对于不稳定的万科,投资者觉得海天味业更令他们有安全感,而海天味业的市值一度超过万科也就没什么好稀奇的了。

消费品公司往往都是自由现金流“大户”

也不只是海天味业,消费品公司往往都有资本支出少的优势,所以它们常常都是自由现金流“大户”。巴菲特对喜诗糖果的投资就是一个经典案例。

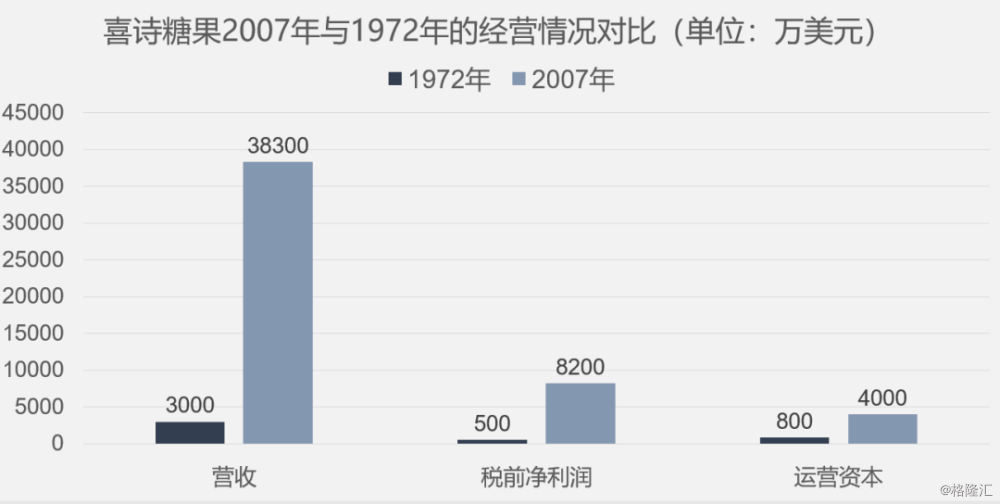

1972年,当巴菲特用2500万美元买下喜诗糖果时,它的销售额是3000万美元,税前利润不到500万美元,而企业的运营成本是800万美元。

到了2007年,喜诗糖果的销售额变成3.83亿美元,税前利润达到8200万美元,运营成本是4000万美元。

根据巴菲特致股东信数据整理

从1972年到2007年,喜诗糖果的运营成本只增加了3200万美元,但收入增长了3.53亿美元,税前利润增长了7700万美元。

35年来,喜诗糖果的税前利润总共达到了13.5亿美元,交完税后,给巴菲特贡献了12.6亿美元自由现金流,是巴菲特当年投资成本的50倍。

与之类似,在一群千亿营收、千亿利润的巨无霸中,贵州茅台靠着352亿的净利润就能在A股所有上市公司的市值排名中名列第三,就和它自由现金流充沛有很大的关系。

毕竟从开支角度,茅台酿酒用的是老祖宗的技术,不需花费重金研发,赤水河的水与高粱也不费钱,茅台每年赚的利润都是实打实的,基本都是自由现金流。

运营商在4G上的钱赚回来了吗

自由现金流还能用来观察很多事,比如小巴看着最近5G这么热闹,就很好奇,三大运营商在4G上赚的钱都回来了吗?

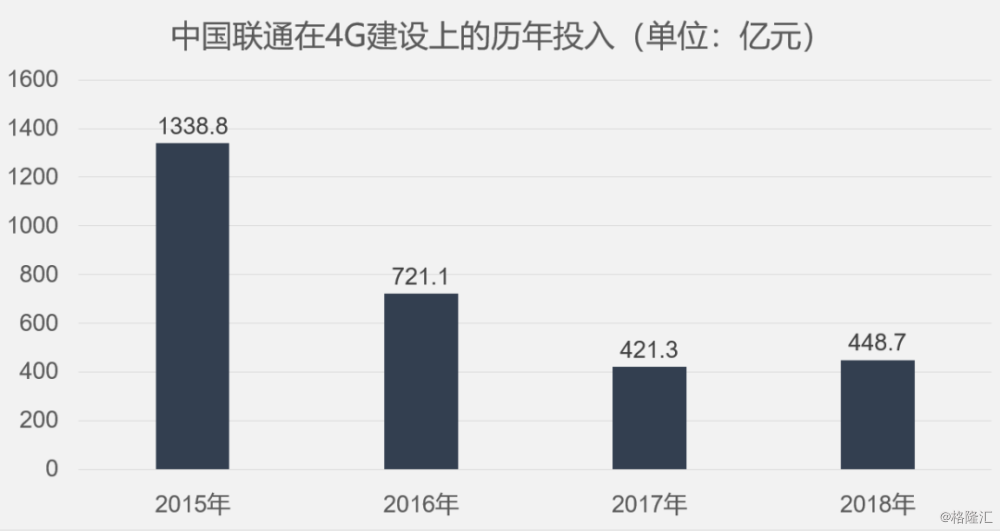

以中国联通为例,2015年2月获得4G牌照后,联通便开始大规模的4G建设浪潮。

在2015-2018年这4年里,联通每年的资本开支分别如下,四年下来,总计支出2929.9亿元。

根据联通历年财报数据整理

按照4G建设的规律,是万事开头难,先是从零开始,在全国各地织一张网,因此支出特别大,当覆盖度达到一定程度后,接下来的工作就只要补漏洞就好了,支出就因此少了很多。

在巨量投资下,2018年中国联通的4G用户总数达到2.2亿户,4G基站总数达到99万个,4G网络人口覆盖率90%。

从这些用户身上,联通4年得到的自由现金流总额为593.21亿,从这个数据我们就得到了答案——联通还是赚到钱了的。

假如接下来,联通不再进行4G基站的建设,支出进一步减少后,联通每年能收获的现金流会相应增多,也就是从4G上赚的钱会越来越多。

不过,这样的好事不会持续,因为4G的钱还没挣够,5G就来了,这意味着新的支出开始了。

根据中信建投的估算,未来5G基站量将是4G的2倍,运营商的5G投资额可能达到1.23万亿元,较4G投资增长68%。

5G是通信技术的变革,5G建设是既定的国家目标……总之是非建不可。

支出压力陡增的情况下,三家运营商成立了中国铁塔公司,约定通过它来建设信号塔,以减少浪费。因为财力有限,联通和电信两家老对头还决定联合建造基站。

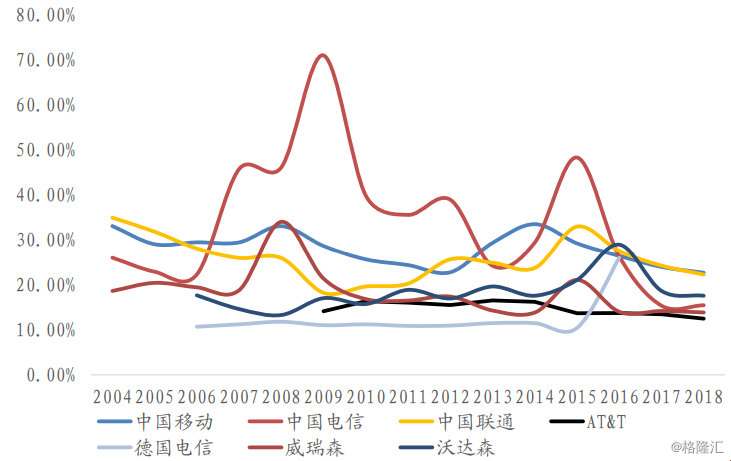

这也是国内的电信公司估值不如国外同行的原因:国内的电信运营商需要不断支出升级网络,通信网络的全面覆盖也承担了额外的社会责任,这些都极大地挤压了国内电信公司的自由现金流。

中国三家通信运营商资本开支占收入的比例远高于国外,制图:东吴证券

如果把企业看成赚钱机器

如果把企业看作一台赚钱机器,那么最好的机器是永动机,一次启动永不停歇——投资者只要提供一笔本金,然后就可以源源不断地获得现金流,这里最典型的就是消费品公司。

其次是需要加润滑油的机器——投资者需要时不时地补充资本,帮助企业运转,比如公路、机场、港口类公司。

然后是会逐渐被淘汰的机器——每过一段时间,投资者需要重新付出一大笔钱,不然企业就会失去竞争力,比如电信运营商与面板制造商等等。

对投资者而言,那些需要不断投入资金进行更新的公司,确实不够性感。

当然,这样的比较只是基于投资者视角,许多企业存在的意义并不完全是为了市值服务。

也幸好如此,否则我们就不会这么快用上5G——伦敦地铁隧道内的4G手机信号覆盖,还要等到明年才能陆续实现。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员