作者:钟正生、姚世泽

本文9月20日刊于《新财富》

“9月19日,微软宣布将进行高达400亿美元的新一轮股票回购,微软股价应声而涨。事实上,美股回购在次贷危机后规模明显上升,是美国这轮长牛的重要力量。但是背后却充满隐患,美股大规模回购的增量资金,主要来源于次贷危机后货币宽松下的低成本债务资金,以及跨国企业应特朗普政策回流的巨额海外资金。回购虽然推高了股市,但回购股票造成市场成交量和流动性不足,相关的衍生品交易策略放大了市场的杠杆,一旦市场出现问题,流动性不足、高杠杆和被动交易都将带来交易的拥挤和踩踏,放大市场的跌幅。目前标普500指数回购金额呈现断崖式下跌,美联储对这一情况的担忧已经超过了对经济放缓的担忧,是本轮降息的主因。

在中国,股份回购政策经历了由紧至松的过程,2005年以前,上市公司原则上不得回购自身股份,至2019年1月,政策上已经明确支持上市公司积极实施股份回购。2019年初至今(截至2019年9月17日),A股回购宗数已达2969宗,而2015年全年只有261宗。美股回购的发展值得中国借鉴,其隐患也应该警惕。”

次贷危机以来,美股回购规模出现明显上升,成为推动美股长期牛市的一个重要原因。未来大规模回购能否继续维持下去,是决定美股走势的一个关键变量。

01

美股回购的历史、制度和成因

美股回购的历史

股票回购指上市公司从股东手中购回本公司发行在外的普通股的行为。股票回购起源于美国,最早出现在20世纪50年代,其后在很长一段时间内,由于涉嫌内幕交易和操纵市场,美国上市公司的回购规模相对有限;1973-1974年,美国政府对公司支付现金股利开始实施高税率管制,许多公司为了规避管制,便纷纷采用股票回购的方式向股东分配股利;1982年美国证监会制定10b-18规则,规定如果回购满足该规则确立的交易方式、时间、数量和价格的条件,其违法的风险,尤其是被视为操纵市场的风险,就将大大降低;80年代中后期,由于资本市场上敌意收购愈演愈烈,为积极有效地防止被其他公司收购,许多公司不惜斥巨资回购本公司股票,以此维持对公司的控制权;而后,由于员工持股计划等多种因素的推动,股票回购呈现大规模持续增长势头。

美股回购的制度

美国各州对股票回购的规定有所不同,但总体而言对回购的限制非常小。大多数州的公司法以及判例认为,若法律或公司章程未明示禁止,公司在善意且不侵害债权人和股东权利的条件下可以取得自身股份,如《美国标准公司法》第六条规定:“公司应有权购买、取得、接受或以其他方式获得、持有、拥有、典质、转移或以其他方式处置本公司的股份”。

公司回购的股票可以直接注销,减少公司的实收资本;也可以将其作为库存股,用于发行可转债、股权激励、员工持股计划等。这些库存股仍然属于在外发行的股票,但不享受分红,不参与每股收益的计算,也不计入公司资产负债表中。目前,美国股票市场上的回购以库存股为主。回购分为两种方式:一是要约回购,公司向股东发出回购股份的要约,回购要约会对回购数量和回购价格做出规定,股东可以按照约定价格向公司卖出股票;二是公开市场回购,公司在公开市场上购买自己的股票,回购价格即为二级市场的交易价格。目前,美国股票市场上的回购大多数是公开市场回购。

美股回购的原因

上市公司进行回购的原因包括以下几点。

提高EPS,改善公司的盈利能力。美股回购大部分为库存股方式,这些库存股不参与每股收益的计算,因此回购股票可以减少自由流通股股本,提高EPS,改善公司的盈利能力并提高股价。

管理层的薪酬激励。公司的EPS和股价一般与管理层的薪酬水平挂钩,因此管理层有动力去进行回购操作。

向市场传递股票被低估的信号。由于外部投资者与公司内部存在信息不对称的现象,所以管理层可以通过回购来向市场传递股价被低估的信息,使投资者重新评估公司的内在价值。

解决股权激励后的控制权稀释。公司一般会给管理人员股权激励,如果这部分股票来自于增发,那么会使得现有股东的股权被稀释,而采用回购来进行股权激励可以解决这一问题。

通过减少在外流通的股票,可以防止公司被恶意收购,这一点在上世纪80年代表现的尤为明显。

02

美股回购的现状

2009年后,美股回购规模出现明显上涨

我们从三个角度来分析美股回购的规模情况。

总量角度

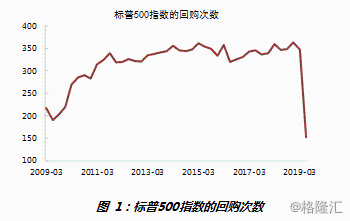

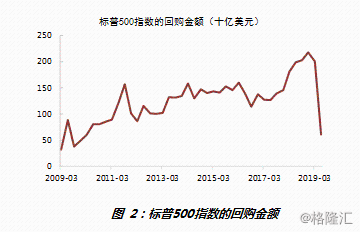

首先,从次数看。从2009年到2011年,标普500指数每个季度的回购次数从200次上升到350次,随后保持在350次附近,但2019年Q2出现了比较明显的下滑;纳斯达克指数每个季度的回购次数则保持在600-700左右,同样2019年Q2出现了比较明显的下滑。

其次,从金额看。从2009年开始,标普500指数与纳斯达克指数的回购金额均出现了明显上升,到2018年,标普500回购金额为8019.7亿美元,纳斯达克的回购金额为3759.3亿美元,均创下了历史最高值。但是,在2019Q2,回购金额均出现了明显下降。这说明在回购次数下降的情况下,单次回购的金额并没有明显上升。

最后,从占比看。2018年标普500和纳斯达克回购金额占总市值的比例分别为2.89%和2.68%,快达到历史上的最高点,而在2019Q2均出现了非常明显的下滑。这说明二季度美股回购金额的下降不完全是因为股市价格下跌导致,而是确确实实回购的意愿、股数和规模出现了下滑。

行业角度

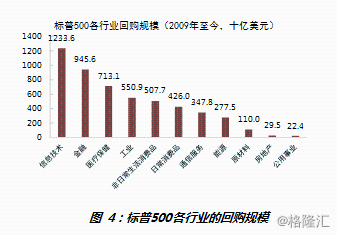

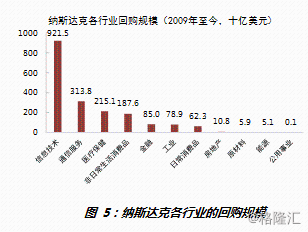

首先看标普500指数。从总量和占比两个角度看,信息技术、金融、医疗保健、工业、非日常生活消费品均是回购较多的行业,这些行业的一个共性特点是技术含量较高;而原材料、房地产、公用事业等则是回购较少的行业。其次看纳斯达克指数。纳指的情况与标普500基本类似,但表现出两个不一样的特点:一是,纳指回购的集中度更高,信息技术行业的回购规模与占比均非常高;二是,通信服务行业的回购排名比较靠前。这两个特点可能与纳斯达克市场的上市公司结构有一定关系。

进一步地,我们发现美股回购规模与行业股价呈现出明显的正相关关系。以标普500为例,2009年至今,上涨幅度较大的行业为信息技术、非日常生活消费品、工业,基本对应回购规模较大的几个行业。这可能有两个原因:一是,回购导致EPS上升并带来了股价的提高;二是,股价提高后,回购相同股份所需金额变多。考虑到回购占总市值的比例问题,第一种原因的贡献度会更高些。

个股角度

从个股角度看,从2009年至今,回购规模靠前的均为大型龙头企业,主要为科技类和金融类公司。对于个股而言,股票回购之后,公司总市值不变,但是股价上涨。因此,如果公司总股本保持不变,那么股价涨幅将会等于总市值涨幅;如果公司总股本出现减少,那么股价涨幅将会大于总市值涨幅;股价涨幅与总市值涨幅的差值越大,表明股本缩减对股价提振的作用就越大(股价涨幅-市值涨幅只能代表股本的缩减对股价的影响,并不能代表回购对股价的影响,因为还有增发的因素在)。

我们总结了标普500指数成份股从2009年至2019年6月底的股价涨幅和市值涨幅,在有数据的440家公司中,股价涨幅大于市值涨幅的公司有326家,小于市值涨幅的仅有114家,这说明回购在股价上涨中占据了重要的位置。

进一步地,我们按Wind行业对这440家公司进行分类,并按照“股价涨幅-总市值涨幅”的平均值进行排序,最后发现工业、消费、信息技术的股价受到股本缩减的提振是最大的,这与以上两点所得到的结论基本一致;能源、医疗保健、房地产、电信服务受到的提振为负值,说明这几个行业的增发较多。

回购的增量资金来自于发债和海外利润回流

除了企业正常经营所获得的以美元计价的现金外,支撑美股回购规模快速上涨的增量资金来源,一是发债,二是海外利润回流。

发债

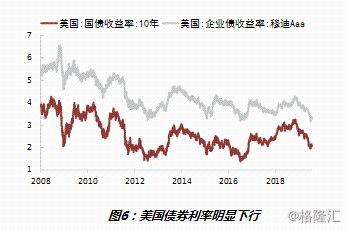

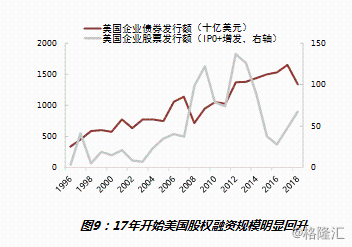

美国企业在2009年后大规模发债的原因有两个:(1)一是随着美联储的宽松政策,债券利率大幅下行,债务融资成本出现了明显降低;(2)二是次贷危机后,股价处于低位,发行股票融资不利于现有股东,难以获得股东大会通过。根据数据,从2009年开始,美国企业的债券发行规模与股票发行规模出现明显背离,表明企业更加倾向于债务融资而不是股权融资。

海外利润回流

2017年底,美国税改计划正式实施。税改前,美国跨国企业汇回海外利润需要缴纳35%的税率,所以跨国企业通常会将利润留在国外;税改后,汇回流动现金征税15.5%,汇回非流动资产征税8%,再加上美国经济的复苏和利率的回升,使得资金汇回美国国内的意愿明显增强。

根据数据,截至2017年底,标普500成份公司的海外持有现金总额大致为1万亿美元左右,主要集中在科技和医疗等板块,持有现金排名前5位的分别为苹果、微软、思科、Alphabet、甲骨文。如果这些资金全部回流美国,扣除掉15.5%的所得税,将会带来8450亿美元的资金;如果仅流回一半,也会带来4225亿美元的资金。2018年全年,标普500的总回购金额为8020亿美元,比2017年多了2630亿美元,海外利润汇回带来的资金在其中起到了重要作用。

综上所述,发债和海外利润回流形成了美股回购边际上的增量资金。在这样的背景下,一方面,次贷危机后美国有效需求仍然处于不足状态,发债和海外利润所形成的新增资金难以流入到实体经济中去,因此企业宁愿购买自己公司的股票也不愿进行投资。这一点在高技术产业上表现得尤为明显,目前还没有出现某一种新科技新产品可以吸纳如此多的增量资金,这些公司只能把钱拿去做回购,因此高技术行业公司的回购规模普遍较高;而在原材料、房地产、公用事业等强周期性行业,由于科技含量没有那么高,产品同质性比较强,资金可以用于继续开发新项目,因此用于回购的资金规模就会偏低。另一方面,企业本身也有回购的动力,因为回购可以快速提高EPS并提高股价。这样,企业通过发债募集资金或者通过汇回海外利润,再投资于自己股票的资金链条便形成了。

大规模回购导致美股出现三个特点

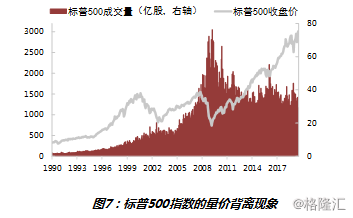

量价背离

传统观点认为,伴随着股市上涨,成交量也会出现放大。但由于大规模回购的因素,美股的总股本减少,使得本轮美股牛市出现了明显的量价背离现象。从2009年开始,股票指数一路上行,但成交量并没有放大,甚至出现了一定的萎缩。

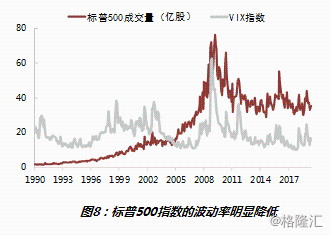

低波动率

回购可以通过两条路径影响市场波动率:首先,回购使得总股本减少,成交量萎缩,进而使得市场波动率降低;其次,回购使得股票价格上涨,从而导致市场波动率降低。

波动率的降低使得市场出现了大量类似XIV、SVXY、ZIV等的空头波动率策略产品,以及盯住波动率的CTA策略、Risk Parity策略产品。

高风险

一方面,回购股票造成市场成交量和流动性不足;另一方面,数量庞大的波动率策略产品放大了市场的杠杆。这使得美股的风险处于比较高的位置,一旦市场出现问题,流动性不足、高杠杆和被动交易都将带来交易的拥挤和踩踏,放大市场的跌幅。这是促使美联储降息的最重要原因,而并非是美国经济增长和通胀问题。

03

美股回购的未来

大规模回购是推动美股上涨的重要原因,但同时也带来了一定的金融风险。2019年二季度美股回购规模出现明显下降,这种下滑趋势会否持续,是决定美股走势的关键变量之一。未来回购规模的进一步扩大面临着以下几点制约因素。

资金来源角度

债务融资成本优势边际下降。由于债券利率下降和股价处于低位,2009年之后美国企业大规模发债融资,债务融资成本明显低于股权融资。但随着股价上涨,股权融资的优势会慢慢凸显出来。当股价处于较高位置时,股权融资对公司管理层的吸引力更强。主要原因有两点:

(1)股价处于高位时,发行相同股份可以募集到更多的资金;

(2)股价低位时发行股份会使得新股东分享股价上涨的收益,对老股东不利,而在股价高位时发行股份则不会存在这个问题。尽管目前美国债券利率也在向下,但债务融资的成本优势在边际下降。根据美联储数据,2017年开始美国股权融资规模已经明显回升。

债务偿还的高峰期即将到来。根据研究,到2020年下半年,美国高收益债市场将会迎来偿债高峰期;到2021年,罗素2000指数的标的公司将会迎来偿债高峰期;到2022年,纳斯达克指数的标的公司将会迎来偿债高峰期。因此,如果企业发行债务进行融资,很大可能会用于借新债还旧债,用于回购的资金自然就会变少。

海外利润汇回放缓。海外利润汇回是2018年美股回购规模大增的重要原因,但海外利润的汇回将会迎来边际上的放缓。以苹果公司为例,2018年之前,苹果在海外持有的现金大致为2500亿美元,2018年1月苹果宣布计划汇回2450亿美元的海外留存现金,将海外现金一次性汇回美国国内。2018年全年苹果公司回购705亿美元,这个金额很难继续下去,因为往后已经没有足够多的海外利润可以支撑这么多回购。

资金运用角度

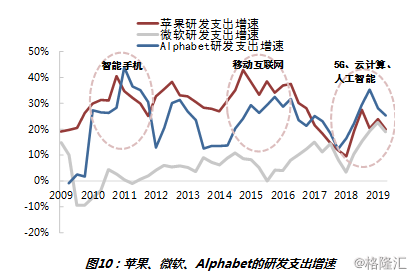

美股回购以科技股为主力,其中信息技术行业的回购规模最高。科技股回购规模高的很重要的一个原因在于,过去几年没有出现某一种新科技新产品可以吸纳巨大的资金,科技型企业的资金,包括自有资金、发债融资资金、海外汇回资金在内,难以找到合适的投资项目,只能投资于自己公司的股票。而目前正处于5G、云计算、人工智能的发展窗口期,这是一个巨大的风口,需要大量的资金投入。

以三家科技巨头苹果、微软和Alphabet为例,从2018年开始,各家公司的研发支出增速均出现了明显的回升。

监管角度

回购除了可以提升股价之外,也可能产生不好的影响:一是,由于上市公司股本大幅萎缩,使得发生流动性危机的可能性提高;二是,回购限制了企业在研发、设备、提高薪资、员工培训、退休金等方面重新分配利润的能力;三是,股票回购并未惠及大多数美国民众,回购推升了股价,但大部分好处都留给了股东和企业高管,这可能会拉大贫富差距。

正是由于回购存在诸多不利影响,今年2月,美国参议院民主党领袖舒默和曾参与2016年美国大选的桑德斯宣布计划提出议案并发起立法投票,要求上市公司在回购股票前,必须确保其所有雇员享有至少15美元每小时的最低工资、七天的带薪假、适当的养老金和医疗保险。共和党参议员卢比奥也提出一项议案,该议案旨在对回购征收与股息一样的税。因此,从监管角度而言,可能出现的强监管将对美股回购规模的扩大产生不利影响。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员