机构:兴业证券

评级:审慎增持

目标价:12.40 港元

投资要点

⚫ 1H19 业绩前瞻:预计收入 41.2 亿元,净利润 4.48 亿元。我们判断,19Q1 的光纤光缆价格贴近于去年运营商的集采价格,而今年集采价格大幅下 滑,跌价的影响在 Q2 逐步显现,下半年或将继续承压。考虑到中国移动 的集采实际从 5 月开始进行,晚于我们预期,我们上调了 1H19 的盈利预 测至净利 4.48 亿元。

⚫ 中国电信 2019 年室外光缆集采价格为 56.5-69.6 元/芯公里,同比下滑约 40%,但较此前中国移动集采价格有所回升。中国电信 8 月 7 日公布了室 外光缆(2019年)集采结果,此次采购规模 5100万芯公里,单价为 56.5-69.6 元/芯公里(不含税),较此前中国移动的集采价格(54.6-63.5 元/芯公里, 不含税)略有回升,但仍低于去年的 114 元/芯公里(不含税) 。我们预计 今年光纤光缆价格已经见底,但是短期内价格难以快速反弹。

⚫ 2019 年国内光纤光缆需求量有望持平,价格严重受压,行业尚未反转。 国内在 2019 年 5G 建设规模有望达到 10-15 万站,规模较小,对光纤光缆 的需求有限;但同期新建的 4G 基站有望达到 80 万站(去年共约 44 万站), 拉动光纤光缆需求。由于中国移动光纤入户建设基本完成,固网侧需求缺 乏驱动,我们预计全年光纤光缆需求与 2018 年持平,但是由于各厂商新 增产能逐步释放,供需关系仍将在 1-2 年内压制光纤光缆价格。

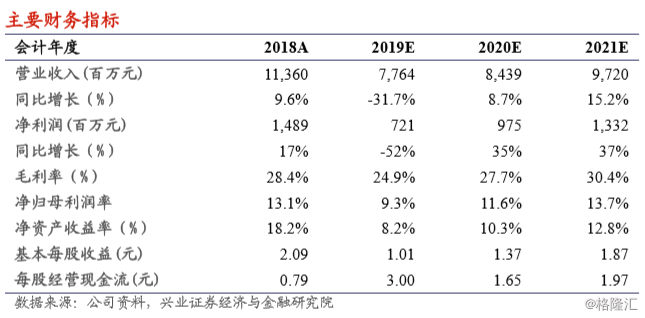

⚫ 投资建议:下调目标价 42.9%至 12.40 港元,维持“审慎增持”评级。我 们预计 2019-21 年公司营业收入将达到 77.6/84.4/97.2 亿元人民币,归母净 利润将达到 7.2/9.8/13.3 亿元人民币。由于行业供需关系的拐点可能晚于 我们此前预期,下调 2019 年目标价至 12.40 港元,对应 2019-21 年 PE 倍 数为 11.0/10.1/7.4 倍,距 2019 年 8 月 13 日收盘价有 5.8%的涨幅,维持“审 慎增持”评级。

风险提示:行业产能过剩,产品价格急剧下跌;行业竞争加剧,产品价格下跌; 5G 建设不及预期,光纤光缆需求疲软。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员