机构:中泰国际

评级:增持

目标价8.7港元

19年第二季业绩符合预期,受惠即日旅客增长带动

澳博控股第二季净收入84.1亿港元(同比减少2.1%);经调整EBITDA为10.03亿港元(同比增长3.2%),与我们预期一致(9.97亿港元)。期内,贵宾厅转码数为1,180亿港元(同比减少31.7%);中场赌枱毛收入为62亿港元(同比增长8.1%),我们认为主要受益于港珠澳大桥带来的旅客流量,而澳博的赌场集中在半岛区域,明显受惠即日旅客增长的带动。今年上半年新葡京日均访客为35,000名,较18年同期的31,000名增长12.9%。第二季,集团在葡京、回力及海立方等自营娱乐场共新增25张中场赌枱,证明公司能够因应市场变化调拨资源,成功提升中场收入。

收入结构优化,成本管理奏效,EBITDA利润率持续改善

第二季集团经调整EBITDA利润率为11.9%(同比提升0.6个百分点),是过去四年继19年第一季以来第二高的水平,主要由于高利润率的中场博彩收入占比提升至61.0%。另一方面,公司成本控制能力持续改善,对利润率带来正面贡献。期内,新葡京及自营娱乐场EBITDA利润率分别同比提升4.3个百分点及5.8个百分点。我们相信控股公司的股东霍氏基金及何超琼相关的关连人士在今年1月签署的合作协议,将有助进一步提升澳博的经营效率。

上葡京预计开幕日期推迟至2020年第四季前,下调上葡京项目贡献预测

管理层表示上葡京或于今年下半年完工,由于项目开业前需要接近一年的政府审批期,因此我们将上葡京预测开幕日期从2020年4月推迟至9月,我们把2020年上葡京的经调整EBITDA预测从17.6亿港元下调至7.4亿港元。另一方面,公司预计上葡京的项目预算资本开支从360亿港元增加至390亿港元,主要由于工程延期带来财务费用等成本上升所致。

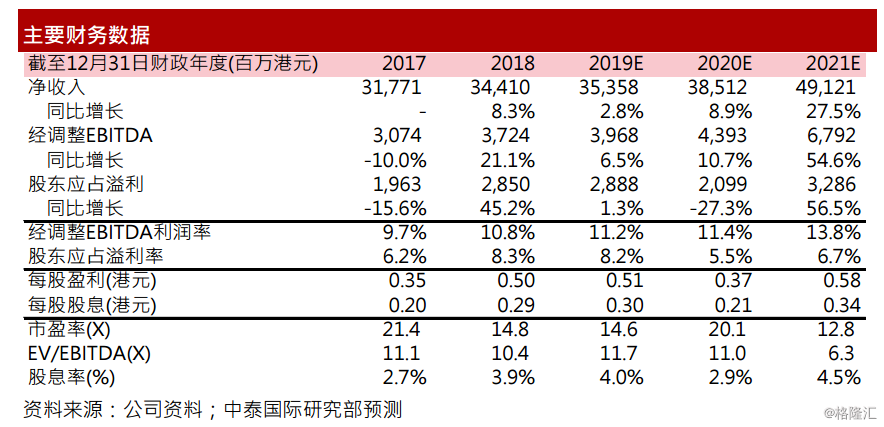

下调明年盈利预测及目标价,维持“增持“评级

我们预计上葡京开幕日期将由2020年4月延迟至9月,因此我们把澳博2020年贵宾厅毛收入预测从+26%下调至+6%;中场赌枱毛收入预测从+16%下调至+6%。我们把2020年集团经调整EBITDA预测下调16%至43.9亿港元。由于澳博缺乏酒店房间供应,我们预测即日旅客的人均消费只有过夜客的四分之一,因此受惠于中国中产阶层旅客增长的效应会较低。由于公司潜在增长的催化剂延迟至明年下半年才出现,短期对股价的提振力度较弱,但是我们相信公司的经营效率将日益改善,我们给予2020年12.5倍EV/EBITDA估值,把目标价从10.4港元下调至8.7港元。由于股价自8月以来累计调整幅度达到13.4%,而目标价对应潜在升幅有16.9%,故此我们维持“增持“评级。

风险提示

(一)签证政策收紧;(二)赌场续牌风险;(三)上葡京开幕日期再推迟的风险

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员