机构:东吴证券

评级:增持

事件

融信中国公布2019年半年报:2019年上半年公司实现营业收入266.16亿元,同比增长86%;归母净利润19.79亿元,同比增长30%;核心归母净利润19.56亿元,同比增长26%,基本每股收益1.19元。

点评

核心归母净利润同比高增。2019年上半年公司实现营业收入266.16亿元,同比增长86%;归母净利润19.79亿元,同比增长30%;核心归母净利润19.56亿元,同比增长26%。归母净利润增长靓眼,主要源于公司结算规模提升明显,公司销售毛利率23.90%,较18年末提升0.43个百分点,销售净利率13.15%,盈利能力仍有较大提升空间。

销售增长稳健,土储聚焦高能级城市。2019年上半年公司销售金额达566.78亿元,同比增长4%;销售面积281.98万平米,同比增长11%;销售均价达20100元/平米。从区域布局看,杭州、福州、上海、南京、郑州分别贡献销售金额的35.8%、11.7%、11.0%、6.2%、4.0%。从土地储备看,截至2019年上半年,公司总土储建面达2654万平米,其中权益土储面积1414万平米,楼面均价6365元/平米,仅占同期销售均价的32%。从城市能级看,公司在一二线城市土储货值占比超80%;从区域布局看,公司布局九大城市群,深耕长三角、海西区域,覆盖43个城市;按土储权益面积划分,长三角、海西、中原、西北区域土储面积分别占比41.8%、25.3%、20.2%、5.2%。

投资力度回暖,加强合作严控拿地均价。2019年上半年公司新增23个土地项目,项目主要分布在苏州、杭州、温州、福州、重庆等核心城市,新增土地面积421万平米,同比增长69%;拿地总金额177亿元,同比增长65%,拿地金额权益比例为47%。公司投资力度有所提升,同时加大合作开发力度,严控拿地均价,2019年上半年公司新增项目楼面均价6451元/平米,占同期销售均价的32%。

降杠杆成效明显,融资成本持续改善。2019年上半年公司净负债率77%,较2018年末同比降低28个百分点。公司债务结构持续优化,短债占总债务比例降至31%,短期偿债压力较小。在杠杆水平有所回落背景下,上半年公司融资成本仅6.9%,较2018年继续降低0.2个百分点。

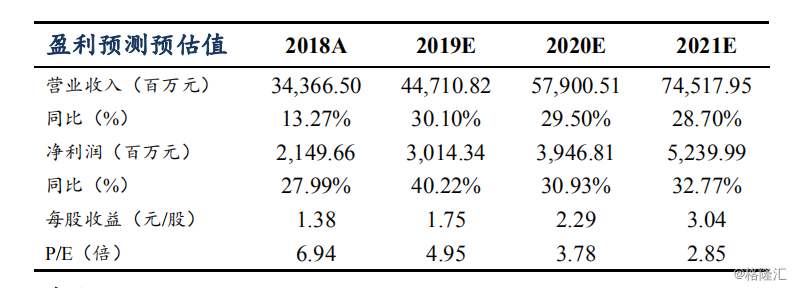

投资建议:融信中国坚持品质信仰,定位核心城市改善型需求。公司善于把握城市周期,践行城市深耕,销售规模持续高增,为公司未来业绩打下坚实基础。我们预计2019-2021年公司EPS分别1.75、2.29、3.04元人民币,对应PE分别为4.95、3.78、2.85倍。维持“增持”评级。

风险提示:行业销售波动;政策调整导致经营风险;融资环境变动;企业运营风险;汇率波动风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员