作者:屈庆

来源:屈庆债券论坛

主要内容:

一、利率市场展望:新一轮基建投资热潮将启

利率债投资策略:短期来看股市较为低迷,对债市情绪的支撑有望延续,但考虑到股市接近前期低点,配置价值进一步凸显,未来进一步下跌空间已经较为有限。从债市自身而言,一方面股债跷跷板效应逐步减弱,反映了投资者对利率进一步下行的预期越来越弱,另一方面债市自身面临的基本面、通胀、汇率、监管等利空因素并未充分反映,利差水平又再次回到均值附近,客观上也限制了利率的下行空间。因此我们认为利率下行的空间已经十分有限,未来股市一旦企稳,利率或将面临上行压力。

第一,新一轮基建投资热潮将启。据媒体报道,近日湖南、青海、浙江等多地发布最新一批重大建设项目清单,总投资规模高达数万亿元。进入5月份以来,海南、江西、重庆等地还陆续集中开工一批重大项目。从各地公布的重大建设项目清单来看,基建投资仍是其中重要部分,主要涉及交通、能源等领域。

我们整理了已经公布重点项目投资计划的省份2019年的投资计划情况,2019年已公布投资计划的省市重点项目总投资额达37.89万亿,其中年内计划投资完成额5.82万亿。从当中已披露具体投资计划的省份来看,基建投资都是各省市2019年投资计划中的重要组成部分,部分省份基建投资计划完成额甚至占全省计划总投资额的一半以上。

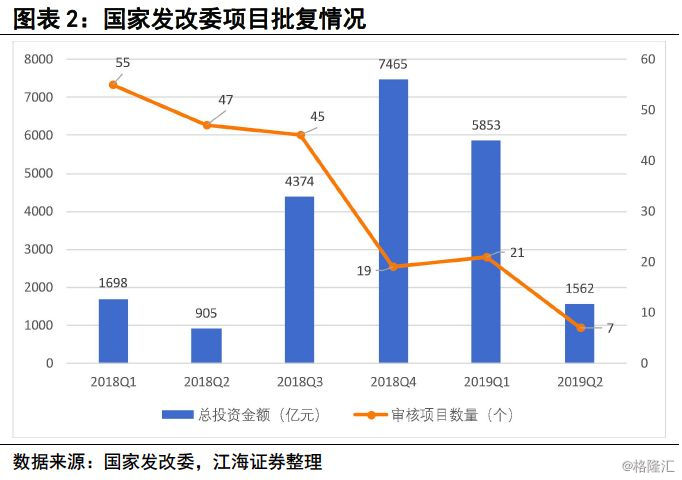

从国家发改委批复项目的情况看,虽然二季度以来发改委项目批复的数量和计划投资金额有所下降,但考虑到去年下半年至今年一季度,发改委已经密集批复了大量项目,这些项目今年二季度也将进入密集开工期,有望对二季度以后的基建投资增速带来支撑,尤其是下半年随着基数的下降,基建投资增速将显著回升,能够相当程度上对冲外部风险对经济的下行压力。除此之外,根据已披露投资计划的省份的情况看,除了在建项目与新开工项目外,大多都披露了规模相当可观的前期准备项目,一旦未来经济下行压力加大,不仅在建项目和新开工项目存在加快投资节奏的空间,前期准备项目加快落地实施也能够对基建投资带来显著的拉动作用。因此基建投资作为稳增长的重要手段和有效途径,在对冲经济潜在下行风险方面依然有很大的政策空间和弹性。

随着近期新一轮基建投资项目开工高峰期到来,我们预计5月基建投资增速有望在4月的基础上进一步回升,一定程度上对冲制造业投资下滑对整体投资增速的拖累作用,叠加房地产投资稳中向好趋势仍在,未来投资增速下行风险可控,经济数据进一步下行空间有限。

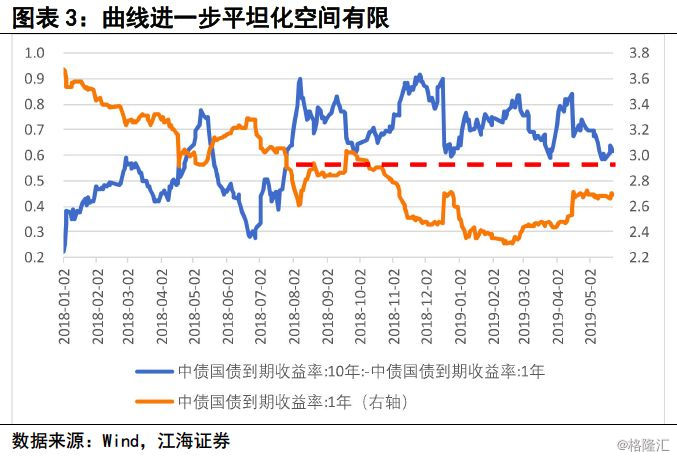

第二,曲线进一步平坦化空间有限,长端利率面临反弹风险。我们观察10年国债和1年国债的利差变动情况,不难发现2018年四季度以来,两者利差一直维持在60bp以上,每当利差收窄至60bp后,都会迅速出现反弹。拉长时间周期来看,从2014年至今,10年国债和1年国债利差的均值就是60bp。由此可见,60bp左右的利差水平是市场较为认可的中枢水平,除非经济基本面下行压力大幅上升,或是货币政策出现超预期大幅宽松,60bp的长短端利差都是较为合理的水平。

展望未来,一方面基本面企稳趋势明显,通胀压力上升,人民币贬值压力加大,监管落实从严,利率绝对水平偏低等因素都限制了长端利率进一步下行的空间,另一方面央行货币政策基调边际收紧,年内货币政策进一步宽松空间有限,资金面最为宽松的阶段大概率已经度过,短端利率进一步下行空间也十分有限,在央行合理充裕的流动性基调下,短端利率保持平稳的概率较大。因此随着长短端利差再次逼近60bp的均值水平,在短端利率难有显著下行空间的背景下,长端利率或将面临反弹风险。

一、利率市场展望:新一轮基建投资热潮将启

周四债券市场交投依然较为清淡,受海外市场避险情绪升温,国内股票市场依然较为疲弱及资金面边际缓和提振,利率全天震荡下行,各关键期限利率普遍小幅下行1-2bp。国债期货高开高走,全天收涨。后期我们关注:

第一,新一轮基建投资热潮将启。据媒体报道,近日湖南、青海、浙江等多地发布最新一批重大建设项目清单,总投资规模高达数万亿元。进入5月份以来,海南、江西、重庆等地还陆续集中开工一批重大项目。从各地公布的重大建设项目清单来看,基建投资仍是其中重要部分,主要涉及交通、能源等领域。

我们整理了已经公布重点项目投资计划的省份2019年的投资计划情况,2019年已公布投资计划的省市重点项目总投资额达37.89万亿,其中年内计划投资完成额5.82万亿。从当中已披露具体投资计划的省份来看,基建投资都是各省市2019年投资计划中的重要组成部分,部分省份基建投资计划完成额甚至占全省计划总投资额的一半以上。

从国家发改委批复项目的情况看,虽然二季度以来发改委项目批复的数量和计划投资金额有所下降,但考虑到去年下半年至今年一季度,发改委已经密集批复了大量项目,这些项目今年二季度也将进入密集开工期,有望对二季度以后的基建投资增速带来支撑,尤其是下半年随着基数的下降,基建投资增速将显著回升,能够相当程度上对冲外部风险对经济的下行压力。除此之外,根据已披露投资计划的省份的情况看,除了在建项目与新开工项目外,大多都披露了规模相当可观的前期准备项目,一旦未来经济下行压力加大,不仅在建项目和新开工项目存在加快投资节奏的空间,前期准备项目加快落地实施也能够对基建投资带来显著的拉动作用。因此基建投资作为稳增长的重要手段和有效途径,在对冲经济潜在下行风险方面依然有很大的政策空间和弹性。

随着近期新一轮基建投资项目开工高峰期到来,我们预计5月基建投资增速有望在4月的基础上进一步回升,一定程度上对冲制造业投资下滑对整体投资增速的拖累作用,叠加房地产投资稳中向好趋势仍在,未来投资增速下行风险可控,经济数据进一步下行空间有限。

第二,曲线进一步平坦化空间有限,长端利率面临反弹风险。我们观察10年国债和1年国债的利差变动情况,不难发现2018年四季度以来,两者利差一直维持在60bp以上,每当利差收窄至60bp后,都会迅速出现反弹。拉长时间周期来看,从2014年至今,10年国债和1年国债利差的均值就是60bp。由此可见,60bp左右的利差水平是市场较为认可的中枢水平,除非经济基本面下行压力大幅上升,或是货币政策出现超预期大幅宽松,60bp的长短端利差都是较为合理的水平。

展望未来,一方面基本面企稳趋势明显,通胀压力上升,人民币贬值压力加大,监管落实从严,利率绝对水平偏低等因素都限制了长端利率进一步下行的空间,另一方面央行货币政策基调边际收紧,年内货币政策进一步宽松空间有限,资金面最为宽松的阶段大概率已经度过,短端利率进一步下行空间也十分有限,在央行合理充裕的流动性基调下,短端利率保持平稳的概率较大。因此随着长短端利差再次逼近60bp的均值水平,在短端利率难有显著下行空间的背景下,长端利率或将面临反弹风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员