作者:申万宏源非银组

来源:大金融研究

本期投资提示:

事件:央行披露2019年3月金融数据:3月新增社融2.86万亿元,同比多增1.29万亿元,前3月同比多增2.34万亿元;3月新增人民币贷款1.96亿元,同比多增0.82万亿元,前3月同比多增1.44万亿元;3月M2同比增长8.6%,增速较上月末高0.6pct,较去年同期高0.4pct;3月M1同比增长4.6%,增速较上月末提高2.6pct。

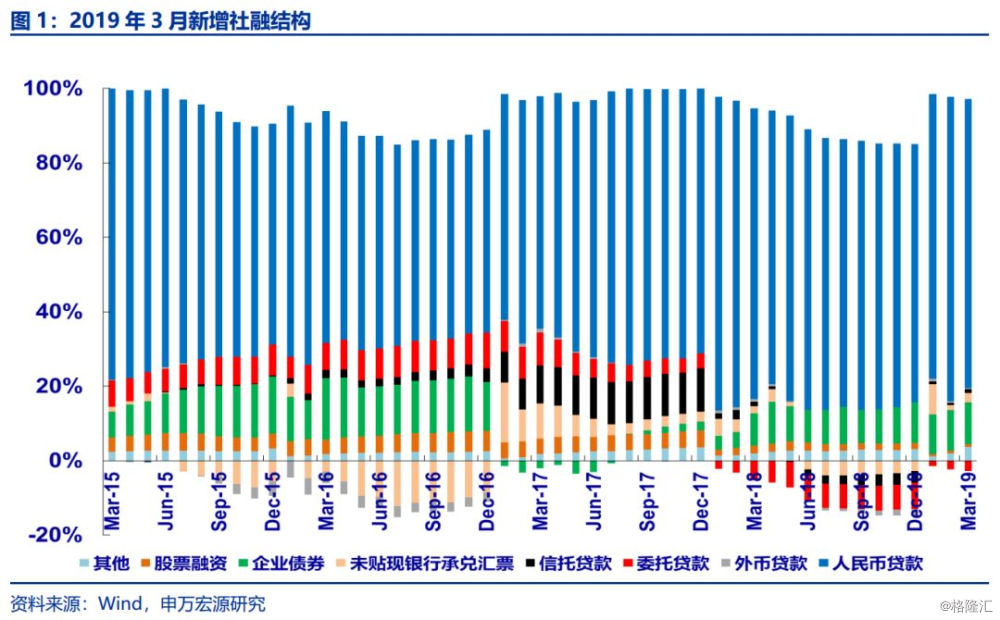

3月社融及信贷超预期增长,一季度社融及信贷总量较去年同期显著改善。2月单月新增社融低于市场预期,我们提示不必纠结于单月数据波动,1-3月综合来看更具有意义。3月社融及信贷数据印证我们判断:1)单月新增社融2.86万亿元,同比多增1.29万亿元,一季度合计新增8.18万亿元,同比多增2.34万亿元;2)单月新增人民币贷款1.96万亿元,同比多增0.82万亿元,一季度合计新增6.29万亿元,同比多增1.44万亿元。3)专项债与信用债支撑力度维持强劲:3月新增专项债2532亿元,同比多增1870亿元,1-3月同比多增4621亿元;3月新增信用债3276亿元,1-3月同比多增3700亿元。

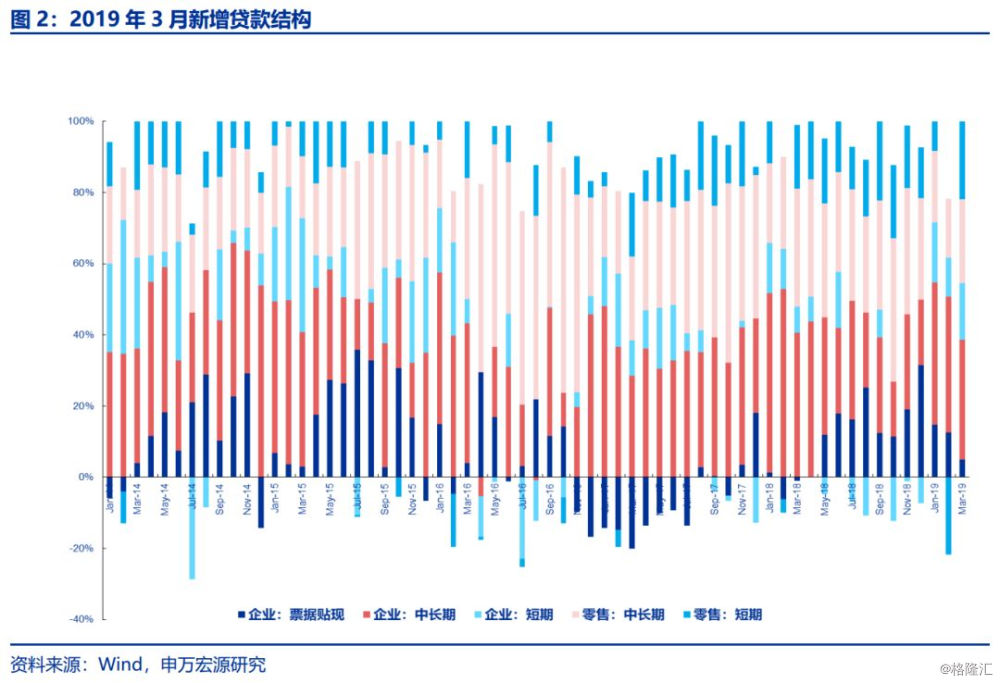

社融结构改善:前3月企业中长期融资同比增长近4成,看好企业中长期融资需求持续修复;前期为市场所诟病的票据融资套利持续压降。1-3月企业新增中长期融资(企业中长期贷款+非标+1年期以上信用债+专项债+一般置换债)规模3.77万亿,同比大幅增长40%,1-3月企业新增中长期融资占比45%,较18年占比44.1%提升0.9pct。在新增社融高速增长下,社融结构亦在改善,坚定看好企业中长期融资需求的持续修复。企业短期融资方面,3月数据进一步纠偏前期市场着眼于票据套利而否认融资需求恢复的认知:1-3月企业短贷+短融占比15.8%,较1月占比提升0.3pct;1-3月票据融资(贴现+未贴现票据)占比11.8%,较1-2月占比下降2.1pct,维持压降态势(1-2月较1月下降5.1pct)。非标融资降幅改善,1-3月信托贷款+委托贷款新增累计占比为-1.8%,较18年降幅(-11.9%)显著收窄,其中1-3月新增信托贷款占比为1.0%,新增委托贷款占比为-2.8%。

3月M1增速拐点持续印证,增速较2月提升2.6pct至4.6%,企业流动性持续修复,后续信贷需求回升无忧,宽信用路径更畅通。我们在《从社融底到经济底,宽信用成效演绎进行时-19年社融预测及对经济底的前瞻判断》中对过往宽信用周期的历经阶段进行回顾总结:一个有效的宽信用周期传导路径为短期贷款拐点——中长期贷款/M1拐点——企业盈利拐点,其中M1拐点是从金融底到经济底传导的核心枢纽。当前M1拐点持续印证:3月M1增速4.6%,较2月提升2.6pct,(2月M1增速较1月提升1.6pct),M1拐点持续印证,企业流动性持续修复,后续贷款需求回升和宽信用路径传导更加通畅。

行业观点及个股推荐:1)银行:一季度社融数据持续印证我们判断,M1拐点务必给予足够重视,当前从社融底到经济底的积极传导正在发生,我们认为这将持续修复投资者对宏观经济、政策的不明朗预期,从而驱动银行板块估值修复。当前板块仅对应0.87倍19年PB,经济预期改善叠加即将到来的一季报对银行业绩、基本面确定性的再度印证,我们维持板块看好评级。标的推荐方面,重点首推组合:平安银行、南京银行、兴业银行(新纳入)、光大银行。确定性稳健组合:招商银行、宁波银行、常熟银行、上海银行。提示年报出现明显改善、但估值仍显著偏低的交通银行、中国银行。2)保险:从社融底到经济底,长端利率筑底;经济数据指标同步改善,3月CPI达2.3%进一步托底长端利率;权益市场持续催化下保险板块β有望加速展现。值得注意是,复盘可知,M1向上拐点往往出现在“连续降准”末期,长端利率拐点再次得以验证,重申保险板块“看好”评级,推荐顺序:新华保险、中国平安和中国人寿,关注低估值补涨标的中国太保。

风险提示:经济大幅下行引发银行不良风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员