机构:东兴证券

评级:强烈推荐

腾讯科技(0700.HK)于11月14日发布公司2018财年三季度业绩。2018Q3营收805.95亿元人民币,同比增长24%,基本符合市场预期。归母净利润(GAAP)233.3亿元,环比增长31%,同比增长30%,高于市场预估的183.9亿元人民币。非通用会计准则归母净利润(Non-Gaap)197.1亿元,环比持平,同比增张15%。毛利率44.0%,环比下降2.7个百分点,同比下降4.6个百分点。净利率为29.0%,环比上升4.7个百分点,同比上升1.4个百分点。每股基本盈利为人民币2.085元,摊薄后为2.061元。

观点:

公司多项业务共同发力,开启“三驾马车”格局。2018Q3公司增值服务收入440.5亿元,YoY5%,QoQ5%,占总营收55%(2017Q3占比为65%);网络广告收入162.5亿元,YoY47%,QoQ15%,占总营收20%(2017Q3占比为17%);其他业务收入202.99亿元,YoY69%,QoQ16%,占总营收25%(2017Q3占比为18%)。

网络游戏业务表现平平,手游贡献受端游拖累。2018Q3网络游戏收入258.1亿,占总营收32%(2017Q3占41%),YoY-3.8%,QoQ2.4%。

2018Q3手游收入195亿元,YoY7.1%,QoQ10.8%,主要受惠于新游戏的贡献。公司于本季发布了10款新游戏,包括《自由幻想手游》、《我叫MT4》及《圣斗门星失》。根据AppAnnie的公布数据,按月活计,《PUBGMOBILE》在国际市场已成为全球(中国除外)第二受欢迎的智能手机游戏。

2018Q3端游收入124亿,YoY-15.1%,QoQ-3.9%,由于用户向手机游戏转移,以及去年同一季的基数较高所致。但受益于部分重点产品内容更新及有利季节因素,递延前流水环比增加。本季推出的智能手机游戏收入的贡献,部分被端游收入减少所抵消。综合来看,游戏业务表现平平,基本符合市场预期。

社交网络业务同比增长19%,社交用户继续增长。本季度社交网络业务收入182.36亿元,YoY19%,QoQ8.12%,包括腾讯视频、全面K歌会员及部分游戏道具收入。运营数据方面:?QQ智能终端月活跃账户为6.98亿,YoY6.9%,QoQ-1.5%,其中年龄为21岁或以下用户的月活跃账户及日活跃账户均录得同比及环比增长,年轻用户的智能终端月活账户同比增长16%。公司主要信息流分发平台的短视频及小视频日播放次数达70亿,其中QQ手机版的内置新闻信息流服务QQ看点尤受欢迎。

微信及wechat的合并月活跃用户为10.83亿人,YoY10.5%,QoQ2.3%,用户参与度增长受惠于小程序及微信支付所提供的使用场景不断增加,小程序加深了不同行业(如交通运输及医疗保健)间的渗透。

收费增值服务注册账户为1.54亿,YoY23%,QoQ0.1%,主要来自视频订阅用户的增长,归因于受欢迎的优质内容,如电视剧《如懿传》和动画系列《斗罗大陆》。视频订阅用户达8200万,YoY79%,QoQ10%,主要因为电视剧《扶摇》、《如懿传》及《沙海》及动画系列《斗罗大陆》推动订阅量增长。

广告业务为业绩亮点,朋友圈、公众号与小程序广告变现贡献突出。

细分来看,增长最快的为社交及其他广告,2018Q3收入111.57亿元,YoY61%,QoQ19%,占网络广告收入69%(2017Q3为63%),主要受益于小程序、微信朋友圈、QQ看点广告曝光量及点击率的增加。

媒体广告收入50.90亿元,YoY24%,QoQ8%,占网络广告收入31%(2017Q3为37%),受惠于多部电视剧的成功商业化及自制综艺节目的成功而带动赞助广告收入的增加,其中视频广告收入同比增长34%。

2B业务发力,支付及云服务收入增长迅速,公司保持在中国移动支付市场领先地位。2018Q3其他业务收入202.99亿元,YoY69%,QoQ16%,主要来自集团支付相关服务及云服务收入的贡献。按月活及日活计,公司日均交易量同比增长50%,线下日均商业支付交易量同比增长200%。公司于2018年10月推出首款跨境移动支付服务,WechatPayHK,香港用户可在中国内地以港元进行人民币计价交易。同时公司将金融科技服务扩展至财富管理、小微贷款及保险领域。理财通在其基金产品系列中加入养老基金,截止本季末资产保有量超过5000亿元。公司本季度首次披露云服务相关数据,2018Q3收入同比增长逾一倍及环比两位数百分比增长,首三季收人逾民币60亿元,公司云服务在游戏及直播领域维持领先地位,并将继续扩大其在金融及零售等其他行业的市场份额。

公司毛利率略有下降,因支付及云服务业务占比增加所致。2018Q3公司录得毛利354.8亿元,YoY12.0%,QoQ3.0%。其中,增值服务录得毛利248.91亿元,YoY-1.3%,QoQ0.3%;网络广告录得毛利59.68亿元,YoY48.4%,QoQ13.2%;其他业务毛利46.21亿元,YoY88.7%,QoQ6.0%.。

2018Q3公司综合毛利率为44.0%,YoY-4.6bpt,QoQ-2.7bpt。细分来看,增值服务毛利率为44.0%,YoY-3.4bpt,QoQ-2.5bpt,主要受视频内容及直播成本上升以及手机游戏渠道成本的增加所致;网络服务毛利率为36.7%,同比环比基本持平;其他类毛利率为22.8%,YoY2.4bpt,QoQ-2.1bpt。主要受支付相关业务及云服务的基础设施建设成本增加所致。云业务现阶段低利润率因为停留在基础设施阶段,长期公司的服务会从IaaS开始发展到PaaS、SaaS,规模效应将带来利润率的提升。

费用率环比持平。销售费用65.73亿,YoY17%,QoQ3%,费用率为8.2%(环比持平);一般及行政费用(包含研发费用)为108.90亿,YoY20%,QoQ10%,费用率为13.5%(环比持平),主要增长是由于研发开支及雇员成本增加,截止三季末,公司聘用员工52612名,同比增长21%,总酬金增长17%。

受益于其他收益增长,公司季内纯利率29%,环比增加4个百分点。其他收益净额同比增长123.6%至87.62亿元。主要涉及若干投资公司的估值增加,包括美团点评于首次公开售股后所得公允价值收益。除此之外,公司投资相关项目产生的其他收益净额较去年同期增加:腾讯于2018年9月末于上市投资公司权益的公允值为2731.04亿元,较6月末增长334.14亿元或13.9%。另外,集团于联营公司的投资资产达2141.78亿元,较2017年末大幅增长88.2%或1003.99亿元

结论:

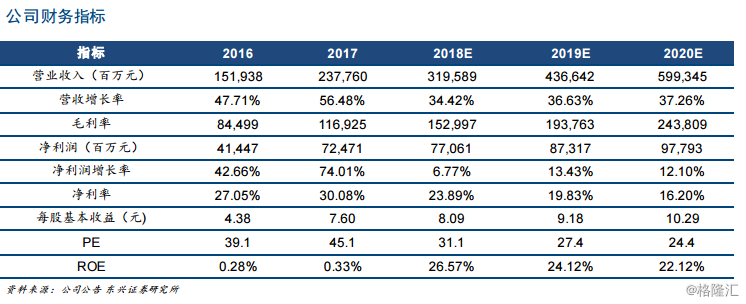

截止三季末,公司游戏推出计划内拥有15款已获商业化批准的游戏,与去年同期持平。IG在LoL全球总决赛成为中国首支多款的电竞团队,创下观战人数新纪录。虽然目前新游戏版本号审批暂停,“吃鸡“”手游变现不利,但国内电竞行业热度不减,公司仍为中国领先的游戏企业。同时广告、云服务以及支付增长强劲,开启“三驾马车”格局,新一轮的组织结构调整正重塑公司长期竞争力,未来挑战与机会并存。我们预计公司18-20年EPS分别为8.09元、9.18元、10.29元,当前价格对应PE分别为31.1X、27.4X、24.4X,基于其独特的竞争优势,首次覆盖,给予“强烈推荐”评级。

风险提示:

版本号审批持续暂停,新游戏表现不及预期,广告增速低于预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员