机构:兴业证券

评级:审慎增持

目标价:11港元

投资要点

实体零售大浪淘沙强者逆市扩张:中国零售消费总体增速边际下降,市场竞争更为激烈,门店经营恶化成为弱势品牌的常态,但一些优秀的头部企业依然稳步扩张,表现出较强抗风险性,市场集中度上升;超市业前五大企业高鑫零售\华润万家\沃尔玛中国\永辉超市\联华超市近5年在快消连锁百强中市场份额变动为+1.4pct\+0.3pct\+0.7pct\+2.8pct\-1.2pct。高鑫零售龙头地位稳固,门店、销售额规模稳健增长,市场份额逆市扩张。

高鑫深化改革,拥抱新零售:

1、同店增长引擎—数字化改造+优化商品结构,借鉴沃尔玛,线上及O2O对同店增长贡献日益显著,贡献率约达30%;盒马鲜生60%线上引流,成熟店坪效高达约5万。高鑫零售以强大网点辐射及供应链体系为依托,以生鲜为突破口,与阿里巴巴进行流量、供应链、技术、管理全方位合作,看好实体门店改革“量变”叠加新零售“质变”提振同店;

2、外延扩张策略—分层级、多业态、全渠道,核心城市大型门店+次级区域中小型门店,看好以“盒小马”为着力点的渠道下沉版图。

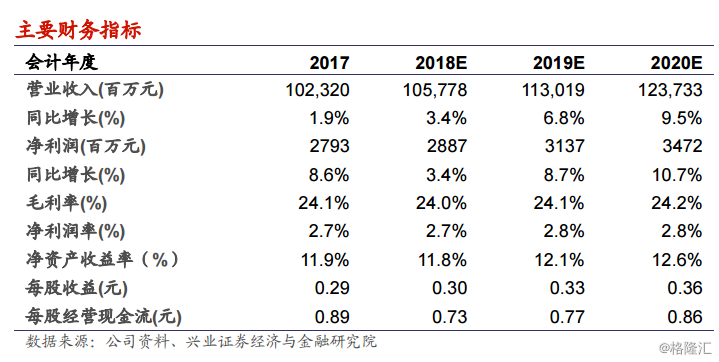

高盈利保障—强大供应链管理+挖掘精细化运营:高鑫零售盈利能力业内居首,资产回报率、资产周转稳健上行,是强大供应链集约管理及终端精细化运营能力的体现。高鑫零售自由现金流、资本开支增势优良、有序匹配,具备更强抗风险能力,成为新零售深化改革强大后盾。我们预测2018-2019EPS0.30元、0.33元,给予目标价11港元,首次覆盖给予“审慎增持”评级。

风险提示:1、宏观经济降速风险;2、居民收入、消费增长减缓,零售业景气度下降3、线上零售对实体零售冲击;4、“新零售”回报低于预期

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员