作者:大卫翁

来源:起朱楼宴宾客(ID:the_great_time)

2017年2月,有一只中概股一跃成为在美国上市的所有中国公司股价榜的第一名,它的单股价格达到465美元——当时排第二的网易股价是257美元,两者之间几乎差了一个百度。

虽然单股价格与市值和盈利都无关,只要把股本做到足够小,谁都能把价格做上去,但既然这家公司的股价在2016年翻了足足45倍,市值也一度接近100亿美元,那么想必应该是家业绩突然爆发的行业龙头了。

可奇怪的是,市场上竟没多少人听说过这家公司。华尔街日报用了一个词来形容,叫inexplicable(莫名其妙)。不但没有一家海外投行给这个公司写过研报,连雪球这个中国最大的美股投资者社区里,关于这家公司的讨论也几乎为零。

翻开这家公司的财务报告,更是让人大跌眼镜。每年的营收大概只有6000来万人民币,利润也不过1个多亿——这两者倒挂,是因为公司的主要盈利来源是对外的投资收益。而在2017年第一财季,公司的盈利同比还下降了30%。

这家公司叫稳盛金融,纳斯达克代码特别吉利,叫WINS。从公司提供的资料来看是一家融资租赁公司,主要服务于晋中市的中小型企业——若不是这名字自带省份属性,大概很多人连这城市在哪个省份都不会知道。

这家和行业龙头八竿子打不着的公司,却在中概股第一高价的位置上坐了好几个月。不过在此之后,在没有任何大事发生的情况下,又用半年时间做了一个过山车——跌掉了90%,然后又涨了10倍。

这一大起大落的局面终于让纳斯达克交易所坐不住了,宣布其违反了数条上市法规,并给出了强制停牌的惩罚。

跌宕起伏的稳盛金融股价

这支神秘的中概股迄今仍维持在60美元的价格,但因为交易量几乎为零,每天的股价基本上就是一条直线。有雪球球友抱怨说,“4105股,就可以让这个10亿美元市值的公司股价涨82%,活久见。”

对于这几年才开始关注港美股市场的投资者来说,这些个“丛林法则”生效的资本市场,还有很多个“活久见”在等着他们。

1

上周五的美股舞台属于两只来自中国的新股。

一家是趣头条,一天之内触发了五次熔断机制,最终单日上涨了128%,荣获纳斯达克单日涨幅榜和今年新股首日涨幅榜双料冠军。

另一家则是蔚来汽车,在前一天上涨75%的基础上,当天振幅超过了40%,也两次触发了熔断机制——不过是向下的,最终下跌了14.66%。

这上蹿下跳的幅度是什么概念呢?这么说吧,如果蔚来汽车是在A股上市,它上市三天以来的“奇幻之旅”,根据内地涨跌停板的限制,足足需要一个月的时间才能实现——这还不算中间一定会被交易所勒令停牌自查的时间。

都说币圈一天人间一年,看起来美股也是差不多刺激。

是这两家公司的业绩特别优秀吗?好像并没有。刚成立两年的趣头条营收同比增长了700%没错,但亏损也是7倍速的,而且2018年上半年净亏损达到5.1亿,较17年同期暴增17倍。至于蔚来汽车,2017年收入为零,2018年上半年进账约4600万人民币,然而和亏掉的33个亿相比简直杯水车薪。

那么是这两家公司特别受美股投资者青睐吗?似乎也不是。他们最终确定的发行价都是之前公布的发行区间的下限。截止目前,趣头条没有任何海外投行给出评级,而精品投行Bernstein倒是给蔚来汽车出了一份覆盖研报,不过是个卖出评级,目标价只有4.2美元。

那么,他们在资本市场的梦幻开局究竟该如何理解?很多过去对资本市场接触不多的互联网行业从业者如是问。毕竟最近美股的大背景是电动车的领头羊特斯拉从高位跌了20%,而中概股中的大佬们,无论是阿里还是京东,股价表现也并不好。

一个朋友用无法理解的语气问我说,这么明目张胆有操纵股价嫌疑的行为,难道美国证监会都不管的吗?

2

说美国证监会应该管的,是错把美股当A股了。

就像几个月前我写拼夕夕上市,很多人在后台留言,说如果这公司真的有这么多问题,为什么美国证监会还会允许它上市?

原因很简单,因为美国市场的监管者不是父母官,他们奉行的监管理念完全不同。

美国监管机构主要确保的是市场里的各路参与者都能按照规则行事,而不是监督上市公司是不是赚钱,能赚几个钱。想上市的公司只要能出具一份合法合规的招股说明书,同时市场上也有人愿意买单,那么甭管你是刚成立两年不到的趣头条,还是上市前连一分钱收入都没有的生物医药公司百济神州,统统都可以上市,正所谓“宽进严出”。

也正因为此,拼夕夕能在美国上市,并不意味着美国证监会在为它的业务模式背书,而仅仅是因为它的上市符合法律规则而已。

至于公司上市之后股价每天涨多少跌多少,监管机构也鲜有过问,并不像A股现在但凡连续几个涨停板,公司必定会接到问询函。

这主要是因为,美股有非常完善的做空机制和衍生品市场,股价涨得太离谱,自然有对冲基金和投行会盯上你。不但对冲基金可以分分钟用卖空交易教你做人,投行也可以通过大量创设put option来“为虎作伥”,配合打击。

举个例子,唯品会曾经是中概股里的明星品种,上市后的三年内翻了四十多倍,市值超过千亿人民币,一时风头无双。然而从2015年中旬开始,唯品会遭受到做空机构的狙击,沽空报告和市场卖空接踵而来,于是先杀一波估值,再由于业绩增速下滑杀一波业绩,市值硬生生被斩掉了80%。

唯品会在美股市场的“奇幻之旅”

不过这并不是说,美国的监管机构对于异常交易就不闻不问。正相反,如果是基于内幕信息的交易,以及让监管机构抓到把柄的操纵股价,那么SEC和FINRA打击起来是丝毫不会手软的。

FINRA是美国金融业监管局的简称,在2007年金融危机前由美国证券交易协会和纽约证券交易所监管局合并成立,主要职责就是保护投资者的权利和保护。根据其公开资料,FINRA每天要监控大概500亿个市场行为,包括股票挂单、修改、取消和交易,并从中寻找270种疑似违规的行为模式。

FINRA主要打击的操纵股价模式中,有一种的英文名叫做pump and dump,这种把戏就和A股的坐庄有“异曲同工之妙”。

“庄家”首先会去纳斯达克和OTC市场里寻找交易量稀少的小型标的,市值一般不超过5亿美元。搜集到90%以上的流通股股份后,就将亦真亦假的并购或者业绩传闻用误导性的陈述通过各种媒体渠道发布出去,同时将股价一把炒高。等到“接盘侠”接踵而至后,“庄家”就可以按计划挥起割韭菜的镰刀了。等到出货完毕,这类公司的股价会很快回到起点。

A股因为涨跌停板限制和散户众多的缘故,做一次庄需要长达几个月甚至几年,而美股的这类行为通常只需要个把月,甚至几天就可以完成。

3

听起来有点耳熟?是不是就像近年来中概股成妖的模式?

时间拨回到几个月前,以bilibili、虎牙和爱奇艺为代表的“视频三傻”才是市场的焦点。他们用了一个多月的时间,少则翻番,多则三四倍,让市场惊呼,中国视频网站赶超Netflix的时代是否已经到来。

然后呢?然后就没有然后了。三个月后,相对比较受机构投资者认可的爱奇艺股价尚能维持在半山腰,而像B站基本上就回到了上涨的原点——炒作者全身而退,信了故事的韭菜们成了最受伤的人。

Bilibili用三个月走完了很多股票几年的旅程

因此,中概股容易成妖的第一个理由,熟谙资本市场的人都不难理解,那就是盘子小,容易炒。

像蔚来和趣头条这种刚刚上市的公司,本身筹码就高度集中。趣头条一共只发行了1200万股ADS,其中还有207万股被京东买走了,也就是说,开盘当天真正能在市场上流通的股票,只有不到一千万股(根据招股说明书,原始股东将全部锁定180天)。而趣头条第一天的成交量就达到了1700万股,换句话说,一天之内,这公司所有的股票在游资和散户之间几乎倒手了两遍。

之前说的通过卖空来实现股价平衡,在股票刚上市时也很难实现。因为筹码高度集中,想卖空的人在一开始要么找不到券,要么就必须承受奇高无比的融券利率。这样一来,炒作者就更加可以肆无忌惮了。

第二个理由则是很多人猜测的,最近A股港股市场都不好,国内的游资不远万里奔赴美股继续“玩耍”。

关于这一假设,一个需要解释的核心问题是——游资是怎么出去的?近期《证券市场周刊》上一篇作者为李德祥的文章颇给人启发——钱可能从港币中来。

由于长期低息、联系汇率制度以及香港自由的金融环境,港币越来越多的成为内地投资者青睐的融资货币。出于流动性和资产熟悉程度的考虑,融来的港币则最可能流向港股以及美股市场的中概股。

换句话说,内地的投资者这两年在利用香港的低息环境不断贷出港币,再自由兑换成美元,最后投入到美股中概股当中。

这一结论靠不靠谱呢?可以从港币和美元的利差,以及股市的涨跌中做一个验证。

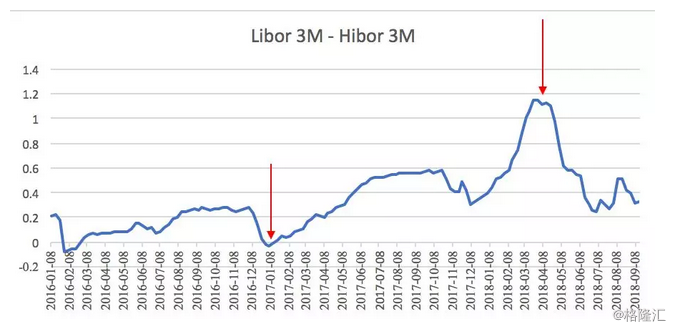

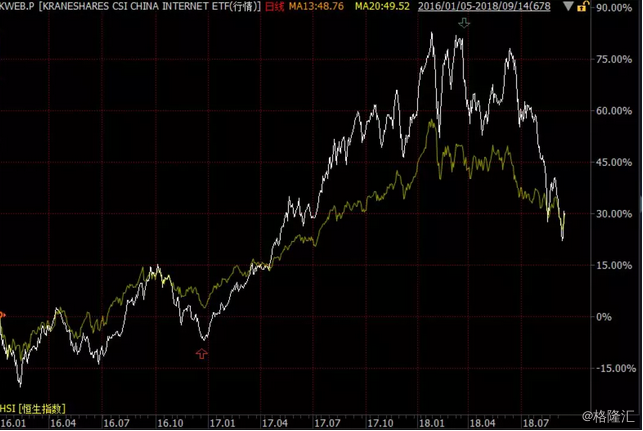

从上图中可以看出,港币和美元的利差从2017年初开始逐步扩大,到2018年4月份时,港币利率相对美元利率达到最低点,而这段时间,恰好就是港股和中概股指数同步走出大牛市的时期。

图中白线是最大的中概股ETF KWEB的走势,黄线是恒生指数的走势

这类加杠杆融入港币,然后卖港币兑换成美元的套利行为,客观上也造成了港币的弱势——港币兑美元从2016年起就跌跌不休,一路跌到香港金管局允许的弱方保证位上。

从那一刻起,金管局不得不出手,开始在市场上回收港元支撑汇率。流动性的收紧让港币利率开始上升,和美元利率的息差不断收窄。那些融资资金在利率上升的压力下开始平仓,一定程度上促使港股和中概股就此结束了牛市的旅程。

这还没完,虽然中概股龙头们在此后纷纷陷入盘整甚至阴跌,但资金并不甘心,开始向更容易炒作的小盘股集中,于是便有了五月份的视频网站炒作,以及最近的新股崛起。

换句话说,弃大炒小,且战且退,这其实是资金炒作进入尾声的信号。

4

2015年,中概股迎来私有化和回归大潮。鼎盛时30多家发布私有化要约的公司一字排开,那时有人甚至喊出“世上再无中概股”的口号。

2018年,中概股回归却已销声匿迹,与之相反,诸多新经济公司重新加快了在海外上市的步伐,趁着时间窗口还在,试图赶上最后的末班车。

被抛弃的中概股,成妖的中概股,资本市场的风向切换快如闪电。就像文章一开始描述的稳盛金融那样,归根结底,这是因为大部分中概股并没有吸引到足够多的海外机构投资者和投行关注,于是变成了游资的“屠宰场”。

此外,资金炒作也好,价值回归也罢,短期的股价波动有太多的干扰因素,只有将时间拉长才能看出真正的价值。君不见去年在港股市场曾经名噪一时的易鑫、众安、雷蛇,短短半年多就尘归尘土归土,只剩下脚踝价。

这一个个血淋淋的案例都在告诉我们,玩妖股可以,可千万别当了真。

所以说,有些媒体里写道,“上周五,全世界因为这两个公司的涨幅重新审视中概股”。抱歉,这个大概就是在给自己加戏了。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员