机构:光大证券

评级:增持

◆业绩超预期,归母净利润同比增长679%

1H18公司营收24.7亿人民币,YoY39%,主要由于游戏和教育业务皆实现稳健增长;归母净利润2.0亿元,YoY679%,超出市场预期,主要由于收入的增长以及公司经营费率的下降所致。毛利率56.8%,同比下降1.4个百分点,主要由于受到其他业务拖累,游戏和教育业务毛利率维持稳定;归母净利率由去年同期1.5%大幅提升至8.1%,盈利情况大幅改善,主要由于教育业务逐步成熟致使销售费率、管理费率及研发费率降低所致。公司6月29日-7月9日回购股票金额达3.9亿港元,均价17港元/股。

◆旗舰IP《魔域》持续发力,经营利润同比增长56.9%

1H18游戏业务收入10.4亿元,YoY29.5%,其中手游收入同比增长53.4%,端游收入同比增长25%;经营利润5.24亿元,YoY56.9%,经营利率由去年同期的41.6%上升至50.5%。稳健增长主要得益于旗舰IP《魔域》收入同比增长37.8%,端游1H18月流水有5个月超过1亿元。此外,《英魂之刃》口袋版1H18收入同比增长超过一倍。

◆教育业务维持高速增长,收购Edmodo拓展海外教育业务

1H18教育业务收入13.8亿元,YoY48.2%;经营亏损1.6亿元,较去年同期1.9亿元,亏损有所收窄。1)海外业务收入12.8亿元,YoY49.3%,普米整合效果显著,利润率大幅改善,1H18营业利润达1.14亿元。2)国内业务收入1.1亿元,YoY35.4%。截至1H18,来自国内的销售订单达3.5亿元,101教育PPT国内安装用户超过230万。2018年5月3日公司以总代价1.38亿美元完成对Edmodo的收购。Edmodo是面向K-12学校老师、学生和家长的教育社区平台,用户数超过9千万人,遍布190多个国家的40万所学校,将带来较多用户流量。

◆游戏持续增长,教育盈利情况逐步改善,维持“增持”评级

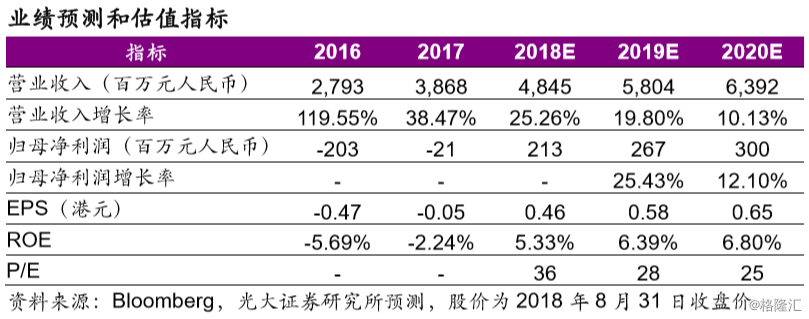

考虑到海外教育业务将在下半年迎来淡季,我们下调公司18/19/20年收入分别至48/58/64亿元,同比增长25%/20%/10%;下调公司归母净利润分别至2.1/2.7/3.0亿元,19/20年同比增长25%/12%,EPS分别为0.46/0.58/0.65港元。考虑到游戏业务持续增长,教育业务盈利情况逐步改善,维持“增持”评级。

◆风险提示:教育产品推广低于预期;Edmodo整合不达预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员