机构: 兴业证券

制造业务收入下滑,经销业务取得高增长:公司 1H18 取得营业收入 47.7亿美元,同比+7.2%。分业务看,制造业务(即鞋服生产和制造)取得收入 28.3 亿美元,同比-5.5%,占总收入比重为 59.2%;零售业务(即鞋服零售及批发)收入为 19.4 亿美元,同比+33.3%,占总收入比重为 40.8%。分产品看,制造业务分产品收入同比均下降,1H18 运动鞋产品收入为 20.0亿美元,同比-3.6%;休闲鞋和户外鞋产品收入为 5.2 亿美元,同比-8.2%;运动凉鞋产品收入为 0.4 亿美元,同比-0.2%;鞋底、配件及其他产品收入为 2.6 亿美元,同比-14.2%。此外,制造业务中数量和 ASP 均有下降情况,分别为 158.9 百万双和 16.13 美元/双。而经销业务板块则取得高增长,鞋类、服装及租赁的零售产品取得收入 17.5 亿美元,同比+27.1%;服装批发产品取得收入 1.9 亿美元,同比+143.9%。

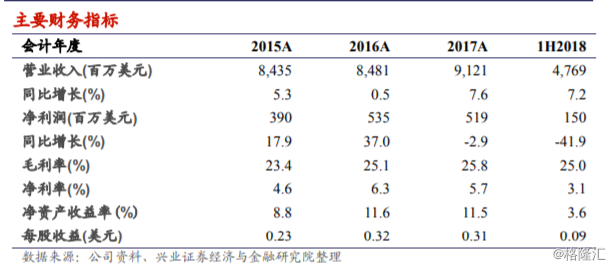

毛利润微增,净利润大幅减少:1H18 公司毛利润为 11.9 亿美元,同比+5.3%;净利润为 1.5 亿美元,同比-41.9%。由于订单波动以及产品组合的不利变动,1H18 制造业务的毛利润为 5.3 亿美元,同比-14.9%。零售业务毛利润 1H18 为 6.6 亿美元,同比+6.0%。公司净利润的大幅减少有三方面原因:一是公司取得非经常性亏损 1,490 万美元;二是实际税率由去年同期的 11.5%升至 20.6%,同比+9.1ppt;三是银行借贷不断增加,导致财务费用大幅增长。

我们的观点:公司 1H18 制造业务虽量价下降,但零售业务同比增长幅度较大。尽管收入取得中单位数增长,但毛利润受订单波动和产品组合的不利变动所拖累导致毛利率下降,净利润受金融资产减值、财务费用大幅增长和有效税率提高影响大幅减少。此外,公司不断通过银行渠道扩充资金,以改善公司的资金成本和零售业务的营运资金。

风险提示:零售网络拓展不及预期,客户信用风险,美元汇率波动,利率波动

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员