作者:申万宏源邱涤凡

结论或者投资建议:

中国6月以美元计价的外储规模为31121亿美元,环比上升15亿美元。

原因及逻辑:

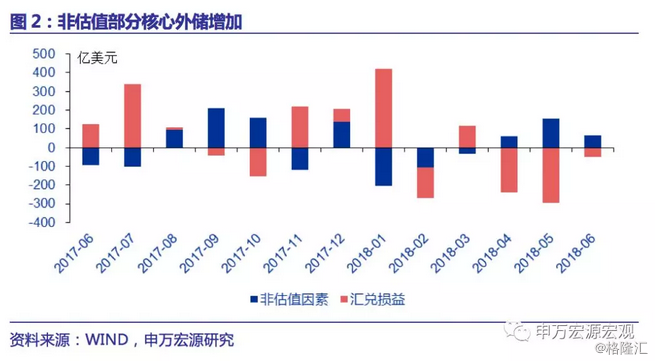

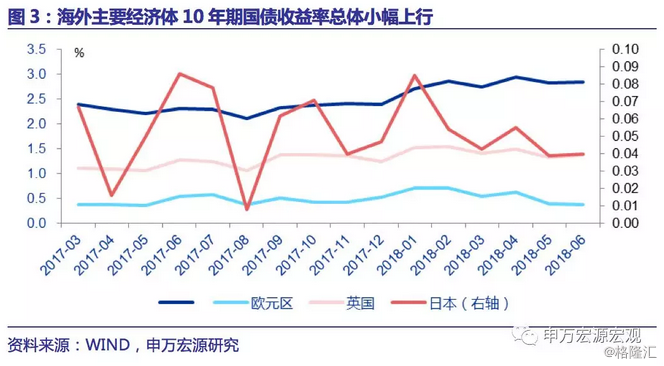

估值效应拖累,核心外储稳定。6月美元指数小幅上行0.57%,汇兑损益因素对外储仍产生负贡献,拖累外储下降约52亿美元,但幅度上较5月份明显收窄。此外,5月海外主要国债收益率小幅波动,美国、日本、欧元区、英国10年期国债收益率分别变化+2bp、+0.1bp、-2.3bp和+5.7bp,总体来看对外汇储备产生负贡献。若剔除估值效应影响,我们估算核心外储6月增加约67亿元,仍延续了增长态势,显示我国当前没有资本外流压力。

无需对人民币贬值过度担忧。6月份美元指数小幅上行,但人民币对美元却出现加速贬值,引发市场担忧。其实,截至7月8日,今年以来美元指数上涨1.8%左右,人民币兑美元贬值幅度也在1.8%左右,可见人民币兑美元贬值主因仍是美元走强,中国自身经济基本面仍较为稳健。此外,一篮子汇率仍在合理区间。在人民币偏强态势回归均衡的过程中,一篮子货币也出现适当回调。结合此前央行取消外汇风险准备金和调整逆周期因子参数的时点选择来看,一揽子汇率指数在94-96左右可能是央行认为能够反映中国经济基本面的合理水平。截至6月底,人民币CFETS回落至95-96左右,仍在合理范围之内。

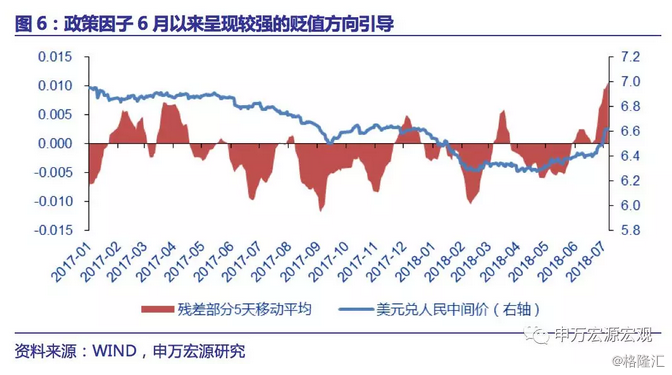

近期人民币加速贬值一定程度上存在政策引导人民币汇率由偏强状态向均衡状态的回归的目的。我们以美元兑人民币实际中间价剔除一篮子汇率波动因子和市场供求因子的残差部分来代表政策引导因子。政策引导因子在去年5月底到今年1月初其实就是逆周期因子,在这段时期内绝大部分时间均体现为拉动人民币升值的效果。而政策引导因子在今年6月份以来显示出对于人民币汇率较强的向贬值方向的拉动。因此,这也是为什么人民币加速贬值并未导致大规模资本外流的原因。政策引导一方面主动释放美元升值对人民币积累的压力,另一方面也加速人民币汇率向均衡水平的回归。

汇率底线关注三大标准。6月份人民币兑美元加速贬值导致对跨境资本流动的担忧较多,而外储数据显示实际情况远好于预期,可谓有惊无险。对于近期市场关注的政策所能容忍的汇率贬值底线在哪,我们关注三大标准:是否会引发系统性风险、是否严重制约国内政策独立性、是否阻碍人民币国际化和市场化进程,而并非是简单的某一个数字或是人为划一条线。对此,我们重申,近期的汇率贬值仍属可控,人民币一篮子汇率仍在合理范围,跨境资金没有出现加速外流,而外汇市场也暂未出现严重的贬值预期和非理性顺周期行为,国内政策环境仍较为良好。

总体来看,我们认为美元指数短期走强不改中期弱势,至年底美元指数将回落至92附近,相应美元兑人民币汇率在6.5左右。我们预计随着美元指数震荡回调,7月份外储将小幅增加至31200亿元,美元兑人民币约维持在6.6附近小幅波动。

正文

1.估值效应拖累,核心外储稳定

6月美元指数小幅上行0.57%,汇兑损益因素对外储仍产生负贡献,拖累外储下降约52亿美元,但幅度上较5月份明显收窄。此外,5月海外主要国债收益率小幅波动,美国、日本、欧元区、英国10年期国债收益率分别变化+2bp、+0.1bp、-2.3bp和+5.7bp,总体来看对外汇储备产生负贡献。若剔除估值效应影响,我们估算核心外储6月增加约67亿元,仍延续了增长态势,显示我国当前没有资本外流压力。

2.无需对人民币贬值过度担忧

6月份美元指数小幅上行,但人民币对美元却出现加速贬值,引发市场担忧。其实,截至7月8日,今年以来美元指数上涨1.8%左右,人民币兑美元贬值幅度也在1.8%左右,可见人民币兑美元贬值主因仍是美元走强,中国自身经济基本面仍较为稳健。

人民币CFETS指数6月中开始也出现显著回落。我们重申,一揽子汇率的走势较双边汇率更能反映人民币的实际定价和市场预期。在人民币偏强态势回归均衡的过程中,一篮子货币也出现适当回调。结合此前央行取消外汇风险准备金和调整逆周期因子参数的时点选择来看,一揽子汇率指数在94-96左右可能是央行认为能够反映中国经济基本面的合理水平。截至6月底,人民币CFETS回落至95-96左右,仍在合理范围之内。

3.汇率底线关注三大标准

6月份人民币兑美元加速贬值导致对跨境资本流动的担忧较多,而外储数据显示实际情况远好于预期,可谓有惊无险。其实,6月中旬以前人民币其实呈显著偏强态势,6月下半月以来人民币加速贬值一定程度上存在政策引导人民币汇率由偏强状态向均衡状态的回归的目的。我们以美元兑人民币实际中间价剔除一篮子汇率波动因子和市场供求因子的残差部分来代表政策引导因子。政策引导因子在去年5月底到今年1月初其实就是逆周期因子,在这段时期内绝大部分时间均体现为拉动人民币升值的效果。而政策引导因子在今年6月份以来显示出对于人民币汇率较强的向贬值方向的拉动。因此,这也是为什么人民币加速贬值并未导致大规模资本外流的原因。政策引导一方面主动释放美元升值对人民币积累的压力,另一方面也加速人民币汇率向均衡水平的回归。

当然,政策主动引导也存在风险。此前我们曾指出过,人民币仍在市场化过程中,在汇率大幅波动的情况下也往往容易出现超调。对于近期市场关注的政策所能容忍的汇率贬值底线在哪,我们关注三大标准:是否会引发系统性风险、是否严重制约国内政策独立性、是否阻碍人民币国际化和市场化进程,而并非是简单的某一个数字或是人为划一条线。对此,我们重申,近期的汇率贬值仍属可控,人民币一篮子汇率仍在合理范围,跨境资金没有出现加速外流,而外汇市场也暂未出现严重的贬值预期和非理性顺周期行为,国内政策环境仍较为良好。

总体来看,我们认为美元指数短期走强不改中期弱势,至年底美元指数将回落至92附近,相应美元兑人民币汇率在6.5左右。我们预计随着美元指数震荡回调,7月份外储将小幅增加至31200亿元,美元兑人民币约维持在6.6附近小幅波动。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员