作者:徐寒飞

来源: 寒飞论债

摘 要

从我们的估算看,中小银行在上一轮债牛顶部增持和本轮债熊“抄底”的债券远未达到“解套”的水平。

与目前类似期限的政金债相比,城农商行银行账户中的政金债分别仍有约118BP和123BP的差值。如果从利率风险的角度,2018年的债市回暖仅仅让浮亏缩减40%左右。

如果考虑杠杆的影响,城商行目前实际持仓成本与现值仍相差140BP和150BP。如果再考虑到久期的作用,中小银行银行账户政金债损失更为明显。

从边际看,离目前利率水平最近的是2016年底机构大规模“抄底”后留下的套牢盘。加上2015-2016年堆积的大量委外户逐步回本退出,这些2016年形成的债市卖盘或成为下一阶段微观博弈的重点。

市场盘点:

流动性持续宽松,一级发行超预期。

上半年政金债利率大幅下行,10年国开利率从5.0%的高峰持续下行,目前已处在4.2%附近。国开债长端下行超过80BP,短端下行接近100BP,这也给投资者提供了“解套”的机会。那么2016年大量增持政金债的中小银行情况怎么样?我们将通过测算2016年债牛最狂热的阶段的持仓成本看目前中小型银行债券投资的约束。

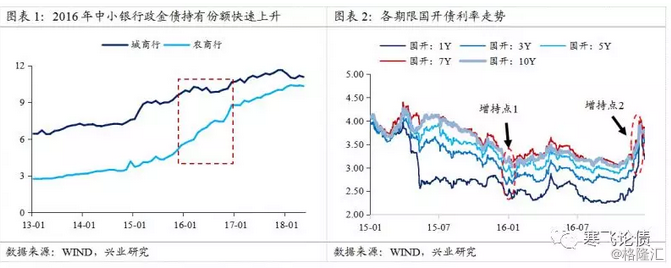

首先从增持力度看,2016年是中小银行政金债持有份额增长最为迅速的一年。从增持节奏看,2016年城商行和农商行政金债持有市场份额分别上升1个百分点和3个百分点。从增持节奏看2016年初和年末分别有较大规模的增持,对应于牛市“追涨”和熊市初期“抄底”。年初和年末持仓成本分别对应在3.0%附近和3.5%附近。

但是,以上仅仅是一个粗略的估算,中小型银行在上一轮牛市中的持仓成本仍然需要考虑到机构风险偏好、杠杆、久期策略等因素。另外,考虑到中小银行债券投资通过一级申购较多,我们采用发行利率而非估值计算这些机构的持仓成本。最后,我们仅考虑银行账户的情况,交易账户由于规模小、易调头,暂不予以考虑。

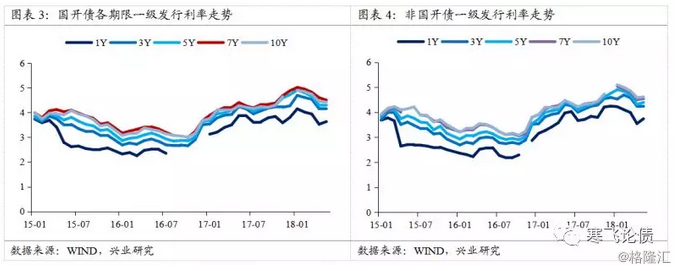

我们以分券种的发行利率、持有者结构和发行结构为“基准数据”,构建中小银行持仓的“基准情形”:(1)账户券种组合比例与持有者机构数据相同;(2)账户债券期限分布与发行结构相同。由此我们计算出中小银行2016年国开债和非国开政金债的持仓成本约在2.85-3.6%之间。

从全年看,我们计算出的“基准情形”下中小银行2016年国开债和非国开债的持仓成本分别为3.17%和3.18%,组合久期为6.38年。与目前类似久期的债券相比,偏低约106BP。

但以上“基准情形”并没有考虑到城商行和农商行的持仓的久期偏好差异。我们分别对城农商行银行账户进行长、中短久期的假设,构建四组组合。结合两类银行的增持力度以及久期偏好,我们认为2016年牛市顶部城商行组合成本或在3.05%附近,组合久期5.7年;农商行组合成本在2.90附近,组合久期5.2年(具体的组合券种期限假设详见附表)。

与目前类似期限的政金债相比,分别仍有约118BP和123BP的差值。如果从利率风险的角度,2018年的债市回暖仅仅让浮亏缩减40%左右。

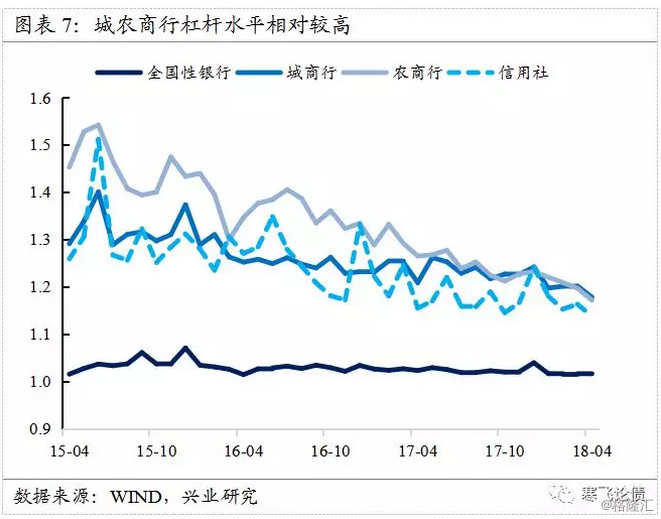

但计算中小型机构银行账户目前的浮亏还需要考虑杠杆和久期的影响。城农商行杠杆相对大行偏高,将明显放大利率风险。如果考虑杠杆的影响,城商行目前实际持仓成本与现值仍相差140BP和150BP。如果再考虑到久期的作用,城农商行银行账户或仍有7.5%左右的浮亏。

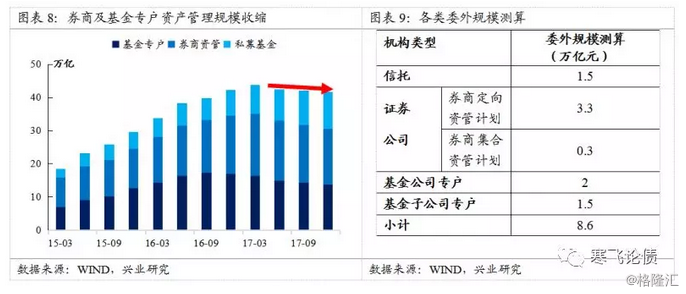

最后,从边际看,离目前利率水平最近的是2016年底机构大规模“抄底”后留下的套牢盘。加上2015-2016年堆积的大量委外户逐步回本退出,这些2016年形成的债市卖盘或成为下一阶段微观博弈的重点。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员