机构:天风证券

评级:持有

目标价:8.59 港元

港深领先的眼科服务提供商,逐步切入大陆市场

公司成立 2012 年 1 月,经过 6 年的快速发展,已经成为香港以及深圳地区领先的眼科专科服务医疗机构之一。目前公司在香港拥有 2 个眼科中心, 5 家卫星诊所,深圳、北京各拥有一家眼科医院。2017 年公司实现收入 3.12 亿港元(+25.2%),调整后净利润 0.64 亿港元,同比增长 37.1%。2014-2017 年公司营业收入年复合增长率为 26%,净利润年复合增长率达到 42.2%, 表现出较高的成长性。2017 年公司香港地区业务收入占公司总收入的 61%, 大陆业务收入占比为 39%。2013 年第一家眼科医院-深圳希玛林顺潮眼科医院在深圳开业,自此开始在中国大陆的布局,2018 年 3 月北京希玛林顺潮眼科医院开业,公司在大陆的业务再下一城。

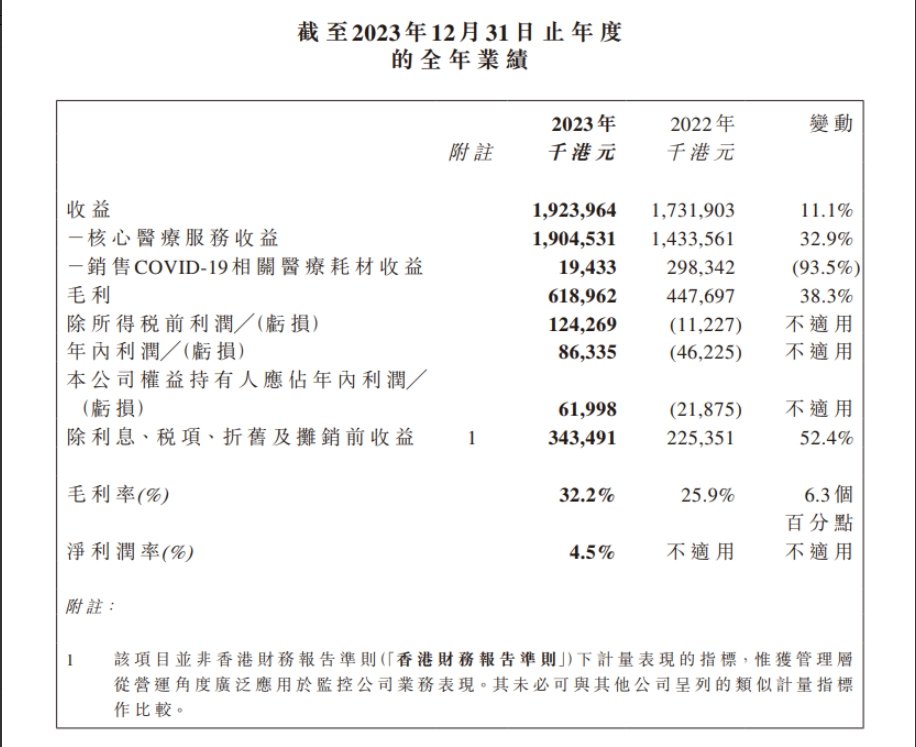

手术量量价齐升,整体盈利能力强

在实施手术量方面:2017 年公司共计实施手术项目 7070 例,较 2016 年增加 1278 例,其中大陆地区实施手术项目 3865 例,同比增长 41.6%。从平均手术费用来看:2017 年香港地区平均手术费为 38649 港元,同比提升 10%,大陆地区平均手术费用为 13886 港元,相对稳定。整体来看,量价齐升有望为公司带来更丰厚的利润。从盈利能力上来看,公司 2017 年销售 净利率为 12.8%,销售毛利率为 43.5%,其中香港地区毛利率为 35.2%,大陆地区毛利率为 56.4%,未来随着品牌效应的加强,收入费用以及运行效率的提升,毛利率有望进一步提升。整体来看,公司具有较强的盈利能力。

眼科服务市场空间大,公司市场份额有望进一步提升

在人口老龄化率提升,医疗费用支出的增加,以及居民消费水平与健康意 识提升的影响下,专科医疗服务需要有望进一步增加,而私营眼科医院是 其中增长最快的项目之一。根据弗若斯特沙利文的分析报告显示,2016 年 香港私营眼科医院服务市场规模为 34.55 亿港元,2021 年有望达到 48.44 亿港元,2016-2021 年年复合增长率达到 5.4%;而中国 2016 年私营眼科服务市场规模为 141 亿元(RMB),预计 2021 年为 328 亿元(RMB),2016-2021 年年复合增长率 18.4%,市场规模稳步提升。

公司在香港以及深圳地区眼科服务领域市场份额分别为 4.7%与 5.4%(广东地区私营眼科疾病治疗服务市场份额 8.7%),排在行业前三位,具有较强的竞争实力,同时随着大陆地区业务的不断深入,深圳希玛眼科医院口碑 以及业务量的提升,以及北京希玛的开业经营,公司未来的市场份额有望 进一步提升。

估值与评级

公司在香港与广东具有较强的竞争实力,深圳希玛眼科医院随着运营逐渐 成熟,收入与就诊人次提升较快,未来随着北京希玛眼科运营的逐渐成熟, 我们认为公司在大陆地区的业务有望驱动业绩的上涨。

公司 2014-2017 年归母净利润复合增长率为 42.75%,高于同类型医疗服务 公司,也高于国内眼科龙头爱尔眼科。公司成立的时间相对较短,通过提供相对高端的服务形成差异化竞争,看好公司未来的成长性。预计 2018-2020 年归母净利润分别为 0.91/1.26/1.68 亿港元,对应 EPS 为 0.09/0.12/0.16 港元/股。公司致力于打造国际化服务的眼科服务医疗机构, 客户具备更强的消费能力,其表现出相较于同类型公司更强的成长性,给 予 2018 年 PEG 2.7,PE 97.2 倍,目标价 8.59 港元。考虑到公司上市以来公司股价涨幅已近发行价的 4 倍,首次覆盖,给予“持有”评级。

风险提示:人才流失风险,医疗事故风险,大陆市场开拓不及预期,市场 竞争加剧,政策风险,与 A 股公司估值体系差异带来的风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员