作者:林凛

今年以来,随着全球经济复苏、美国政策刺激预期升温、政治风险下降,全球股市如火如荼,欧洲、美国、中国香港的股市涨幅均在10%左右。而在强势监管下,中国A股势头受到一定抑制。不过,一样是中国公司,那些当年因海外“做空潮”而一蹶不振的中概股们却崛起了。

令各界好奇的是,持续了八年的美股牛市究竟能持续多久?这波因特朗普刺激预期而起的大牛市会否受到“弹劾危机”的影响?与全球联动性与日俱增的A股为何仍然显得如此“脱节”?逆袭的中概股,我们能买吗?

“弹劾门”或无害美股

2017年3月9日,美股迎来了次贷危机后的牛市八周年,在经济触底反弹、美联储3轮QE的推动下,标普500指数从危机时的最低点666点暴涨到当前的2381点左右,8年涨幅高达260%。《华尔街日报》年初略带讽刺地发表了一篇文章,题为《多年后,华尔街就好像危机从未发生过一样》。

而自特朗普去年11月上任以来,美股更是气势如虹,标普500、纳斯达克、道指截至目前的年化回报率分别高达16%、19%和30%。特朗普的减税、去监管和基建投资等政策刺激预期引爆了市场压抑已久的热情。

不过,成也特朗普,败也特朗普。近期,美股回调的预期空前强烈。美股上周三(5月17日)跳空低开,接近收盘时,跌幅进一步放大,三大股指重挫,道指跌约370点创八个月最大单日跌幅;恐慌指数VIX一度从接近30年新低的水平暴涨近50%,黄金、美债大涨;亚太市场也普遍开盘大跌。多方分析认为,市场波动是因为特朗普有被弹劾的可能。

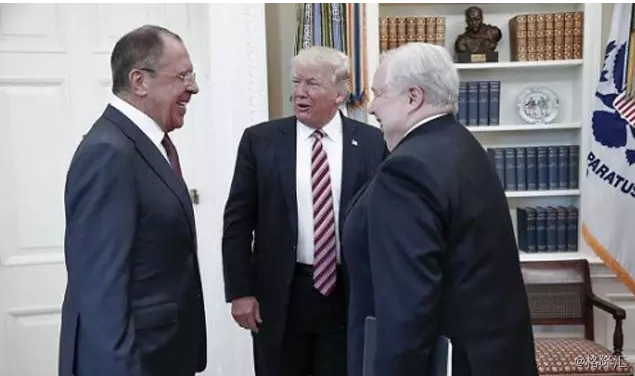

| 特朗普会晤俄外长拉夫罗夫和大使基斯里亚克

“口无遮拦”的特朗普近期可谓麻烦缠身。上周一,特朗普被曝与俄罗斯外交部长、俄罗斯驻美大使在华盛顿会面时,透露了有关“伊斯兰国”可能对公共安全造成危险的信息,被媒体称为“泄密门”事件;上周三,又有报道称,特朗普曾要求刚被解雇的联邦调查局(FBI)前局长科米终止对前总统国家安全事务助理弗林涉嫌“通俄”的调查,这使其又陷入了“司法干预门”。

不过,笔者与长年研究中美政治的美籍教授交流后,发现“弹劾危机”可能也只是市场的揣测,目前概率几乎为零。

就“泄密门”而言,从法律上来看,特朗普还真如其声称的那样“完全有权力这样做”。在美国,行政部门负责秘密情报的分类及决定如何处理这些情报。这就意味着,作为美国最高行政部门负责人的特朗普对情报具有分类和解密的终极权力。只要特朗普认为该情报应该解密与俄罗斯共享,他就拥有美国宪法赋予的这项权力。

其实,上述美籍教授也对笔者提及,美国联邦法中对于泄露国家机密的惩罚并不适用于美国总统,即总统可以“消秘”(declassify information)任何信息,因此即使此事是真的,特朗普也不会因为此事而被弹劾,但例如副总统等其他官员则不行。

再来看“司法干预门”。白宫声明否认了备忘录中的说法:“虽然总统多次表示,弗林将军是一个为国效劳、保卫国家的正派人,但总统从来没有要求科米或其他任何人终止任何调查,包括涉及弗林将军的调查。”

即便上述说法都存在疑点,但弹劾案要通过难度还是很大。要弹劾美国总统,必须要众议院简单多数通过、参议院三分之二多数通过。如果特朗普与科米的谈话没有录音证据,很难在共和党控制的国会得以通过。

要知道,如今国会是被共和党控制的,尽管众议院会有人支持弹劾特朗普,但是大部分人并不会这么做。此外,被弹劾并不等于被免职,只有经参议院审讯定罪后,才能被免职。

有专家也对笔者提到过,“上世纪90年代,即使是克林顿真的犯了错,参议院最终也没有判定其有罪,更别说如今特朗普并未出现任何明显的罪状。”

那么华尔街人士怎么看这一事件呢?

笔者得到的答案竟然是惊人的一致——“现在看空还早了点。政治乱局在美国从来不是什么新鲜事,在经济基本面未变的情况下,下挫只是提供了买入的机会。”

果不其然,消息被消化后,美股上周五(5月20日)就从上周三(5月18日)的暴跌中恢复。

失落的A股

美股遇到的只是一些磕磕绊绊,而自从马克龙当选后,欧洲股市更是成了各大机构配置的首选。然而,今年以来,A股似乎成了全球市场的“怪胎”。

4月中旬以来,A股经历了连续的快速下跌。截至5月初,上证综指出现了连续18个交易日低开,极为罕见。而个股的跌幅远比指数剧烈,市场中位数已经下跌达20%,一大批股票创上证2638点以来的新低。

要判断市场是否见底,首先要知道这一个月来下跌的原因,这主要包括如下几个方面。一是一季度经济见顶后很多高频指标快速回落,投资者预期经济下落加快。这一点在期货市场反映更明显,螺纹钢、铁矿石、橡胶、焦煤焦炭等大宗原材料期货价格大幅下跌。经济的回调令市场预期上市公司盈利出现拐点,因而股市的基本面向下引发个股下跌。

此外,流动性收紧超过市场预期也是因素之一。除了央行政策趋向中性偏紧以外,证监会、银监会的监管日趋严格,导致市场流动性趋紧,股市、债市因而都出现了调整。

同时,IPO发行过快以及定增难度增加等措施造成壳股、伪成长股股价大幅下跌。

但是市场在短短一个月时间内出现了大幅下挫,显然已经对上述利空进行了充分释放,有观点认为A股已经阶段性见底,未来反弹的幅度也有限。

下一阶段,寻找深跌的弹坑是一种操作策略,但是这种策略需要较高的择时技巧;机构普遍认为,另一种投资策略则更值得倡导,即买入有业绩的白马股,其特征是三个“二”:市盈率20-30倍;每股盈利增速20-30%;市值大约200亿-500亿。

逆袭的中概股

之所以各界对于中概股这轮波澜壮阔的行情感到震惊,一是因为,中概股不就是那些在美国或香港上市的中国公司么?A股不好,凭什么中概股好?二来,前几年不是还有外资机构嚷嚷着做空中概股,如今真能安心大举买入了?

其实,看一眼中概股交出的第一季度成绩单就能知道个大概了。大多数公司的业绩都超出预期,与去年的低潮相比,颇有“扬眉吐气”的意味。

微博一季度营收达1.992亿美元(约合人民币13.7亿元),同比增长76%;净利润为5,780万美元,同比增长278%。

截至3月31日,阿里巴巴总营收增长大约60%,至385.8亿元人民币(约56亿美元)。核心的电商业务营收增长47%,至315.7亿元人民币,前一季增长45%。2017财年,阿里巴巴中国零售平台全年商品交易额(GMV)达3.767万亿元人民币,同比增长22%。

真正大超市场预期的当属腾讯。腾讯一季度总收入为人民币495.52亿元(71.82亿美元),比去年同期增长55%;净利润率为29%,与去年同期持平。其中,网络游戏收入增长34%至人民币228.11亿元;社交网络收入增长56%至人民币122.97亿元。微信月活跃账户数达到9.38亿,比去年同期增长23%。

值得一提的还有京东。其一季度收入同比增长 41.2%;盈利14.6亿元人民币,超2016全年。此前,京东公布的2016年全年净利润为10亿元人民币,较2015年同期增速达211%,这是京东在连续巨亏10余年后,首次实现年度盈利。机构认为,京东一直以来以自营和自建物流为主的模式,不可避免带来一段时间内的高投入和低利润率。但“阵痛期”的同时,用户体验的提升、粘性的加强、市场份额的扩张却为接下来规模效应的释放打下了坚实基础。

其实,很多真正有具备竞争力的好公司包括腾讯、阿里、京东、网易、百度、微博等都没有在国内的创业板上市,这对国内投资者来说是一大遗憾。相比于互联网中概股的这波超级大牛市,国内创业板一年半内跌去1000点,可谓冰火两重天。

究其根本原因,上海高级金融学院(SAIF)教授钱军此前做过一个研究,论文名为《为什么经济增长最“牛”的大国有最“熊”的股市?》。其中提及,1992~2013年间A股市场与GDP增长的相关性仅为9.67%,远低于几乎所有的主要经济体,如美国的46.3%、日本的65%、德国的84.7%、英国的54.4%,以及巴西的43.4%和俄罗斯的74.5%。这一问题也一度令全球备感困惑。

根据钱军的研究,2000年投1元钱进A股并一直持有,到2014年只剩下0.75元(剔除通胀,含现金红利),回报远低于美国的1.5元,更低于同为新兴经济体的印度和巴西的2元多,甚至还略低于经济长期滞胀的日本。若把这1元钱以活期方式存入银行,扣除通胀因素后期末净值尚达0.78元,这意味着投资A股的收益回报还不如把钱以活期的方式存入银行。

根据他的分析,中国的经济增长与A股股市脱节有着一系列“中国特色”的原因,但根本原因还在于新股发行“审批制”,企业上市需要审批核准,有比较高的资产规模和业绩门槛,这也使得上市资源变得相对稀缺,千军万马挤独木桥,有些企业甚至不惜弄虚作假。应该说,即使是谷歌、Facebook以及一些优秀的中概股,在中国内地也无法达到上市门槛。

而为什么退市也那么难?因为上市公司这个“壳”太有价值了,导致优胜劣汰机制没能真正在股市中贯彻执行。因此,中国股市中现有的一大批上市公司并非行业业绩最优秀的公司,而业绩差的公司仍很难被淘汰。

反观美国,其股市实行注册制,上市企业以新兴行业的成长型企业为主,其一般选择经济形势趋好、行业前景看好、自身业绩较好的牛市时机上市,因此上市后业绩平稳增长,少有中国这种大起大落的现象。

同样是中国公司,赴境外上市的中国公司业绩远远好于在A股上市的公司。去中国香港或美国上市的内地公司,在上市前后业绩变化不大,没有断崖式跳水的情况,上市后长期投资规模比较小,但是以净现金流衡量的投资收益率却更高。这似乎也解释了中概股在阵痛后,如今真正的价值公司正在展露头脚。

如何解决上述问题?钱军认为,第一,降低或者取消规模、业绩方面的上市门槛,实行注册制;第二,鼓励民营,尤其是新兴行业的公司在A股上市。“证监会应该从以业绩为基础的监管,过渡到以合法合规为主要内容的监管,打击内幕交易,打击弄虚作假。”

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员