“只买便宜的,不买昂贵的。”“Buy cheap and sell dear.”--- Benjamin Graham, The Intelligent Investor

价值投资能带来超额回报

自80年代以来,价值投资一直是学术研究人员和实践者们热议的课题。什么是价值投资?简单来说,股票的价值会根据市场和宏观经济变化而波动,由于市场非理性往往会造成股票的市场价格偏离公司的内在价值,而投资人通过购买价值被低估的股票,以期股票的价格随着市场估值重估回升带来额外的投资回报的这种投资形式,就是价值投资。

在实践中,涌现出了很多的价值投资大师。早在20年代,被巴菲特奉为精神导师的本杰明格雷厄姆,其投资理念就是寻找价值被低估并且公司利润不错的多个股票,通过相对分散的投资,以期在控制风险的前提下,获得超额收益。

而被誉为格雷厄姆投资理念最牛叉的实践者,股神巴菲特,则通过大量的财务分析和管理层调研,寻找价值被绝对低估的少数几个股票,买入并且坚决长期持有。

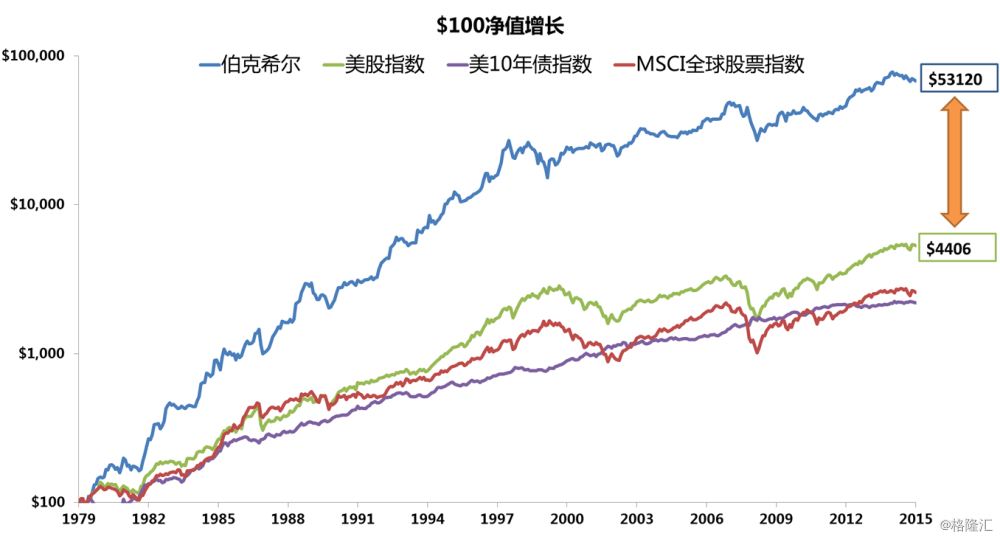

股神巴菲特所控制的上市公司伯克希尔的股票回报率,在过去的36年间,取得了惊人的年化近20%的回报率,同期标普500年化回报8.5%,0.76的夏普比率也是标普500同期 (0.39)的近2倍多。实际表现如下图所示。

这么牛叉的回报率和风险调整后收益,跑赢了美国同期几乎所有的存在超过30年的股票和基金,让人望尘莫及。

如何系统性地用量化手段做价值投资?

但现实总是骨感的,市场上的股神只能有一个。巴菲特的很多投资做法,不是普通投资人能实现的,比如与管理层深度交流,通过保险公司进行避税,兼并重组来挖掘更深的公司价值等等。

那么普通的投资人来,如何能自己动手,根据股神的理念做价值投资呢?

价值投资的核心就是对股票进行估值,判断股票市场价值是否被低估。对于价值投资者,首先需要做的是寻找较好的估值指标。而一说到估值指标,大家最常谈论的就是P/E, P/B这两个。

比如,P/E高的就是贵价股(往往被市场预期为高成长性),P/E低的就是价值股,同理P/B。那么我们通过P/E或者P/B来选美股,能获得如何的收益呢?是价值股涨的好,还是成长股涨的好?一年能涨50%?能亏30%?

另外,不管是在实践领域还是学术领域中,还有很多其它的估值指标,这些指标都有什么不一样的地方? 到底这些指标孰好孰坏?哪些估值指标能够较好地选出价值股? 这些问题都是困扰着价值投资实践者的实际问题。

然而,我们并没有看到一篇完整的文章,通过真实的历史数据来为这些问题提供答案。

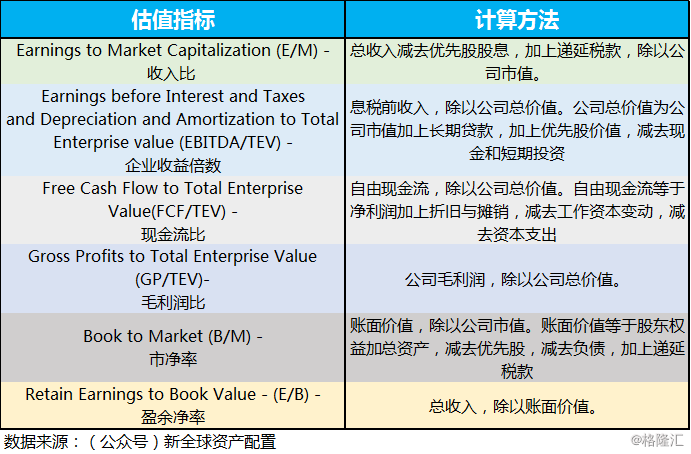

6种精选的估值指标

为了回答这些问题,我们从众多的分析报告和学术论文中,选取了6种最常用的估值指标。我们将围绕着这6个估值指标,使用美国股票市场过去45年的公司财务数据,用量化的手段,进行价值股选股的历史回测。

历史回测的意义在于,在一个系统性的框架内,比如在每年的某一个时点上,将市场上所有可投资的股票扔进一个大的股票池,通过不同的估值指标,动态选择去判断哪些股票是便宜的,哪些股票是昂贵的。

然后买入价值股,持有一定的时间,看由这些价值股组成的一篮子股票是否会长期优于成长股或者市场的同期表现。 并不是拍脑袋式的一味去买各种新闻和各路股票神仙口中所谓低估值的银行股,基建股等等。

估值指标

这些估值指标的分子均为财务指标,而分母,除了盈余净率外,均为市场指标。其背后的原理就是根据某个财务角度,计算这个公司的价值与公司市值或者公司价值的百分比。而公司的市值和公司价值是市场对公司真实价值的一个反应,另外通过百分比的计算,可以标准化地比较多个不同的公司(相对估值)。

比如公司A的账面价值为1000万元,公司B的账面价值为3000万元,单纯比较这2个公司账面价值毫无意义,而如果将这2个价值同时除以公司市值进行标准化,A公司为2亿元,B公司为10亿元,得出A公司的市净率为5%,B公司为3%,就可以对这2个公司做一个比较。标准化的指标才有比较意义。

另外,这些估值指标都有自己的侧重点, 比如最出名的B/M(市净率),诺奖获得者尤金法玛和肯尼斯佛伦奇曾指出“我们喜欢用市净率,是因为随着时间的推移,一般来讲,公司的账面价值比公司的总收入或者现金流更稳定。稳定的指标可以降低资产组合的换手率。”

其他的指标,比如EBITDA/TEV(企业收益倍数),更加看重考究企业的盈利和偿债能力,并且很多研究表明,比起收入,EBITDA比较难以被作假;比起账面价值,EBITDA能更直接地从盈利能力的角度来衡量一个公司的价值是否被低估。

又比如,FCF/TEV (自由现金流比率),反应的是一个企业的活力,自由现金流越高,表明公司从运营和投资活动中获取的现金越多,就像血液循环一样,活力越大。自由现金流的倡导者们认为,该指标涵盖了3张报表,能够更全面地反映一个公司的估值。

定量分析 - 历史回测

我们的回测交易规则如下:

- 每年6月底,我们选取美国市场上所有的中大盘股股票(市值一般在15亿美元以上,不包括ADR)。

- 使用这些公司3个月前的财务数据,计算以上的估值指标(目的是为了防止数据错误带来的前瞻性偏见) 。

- 剔除所有市值为0的公司 (数据清理)。

- 在每个估值指标中,从小到大,将公司平均排序成10组。第一组为成长股股票组(比如市净率最低的公司),第十组为价值股股票组(比如市净率最高的公司) 。

- 7月的第一个交易日,等权重地在每一个组内买入所有股票。每一组内在不同的年度,平均会有50-100只股票左右。

- 一直持有12个月,直到下一年的6月底 。

- 重复以上步骤。

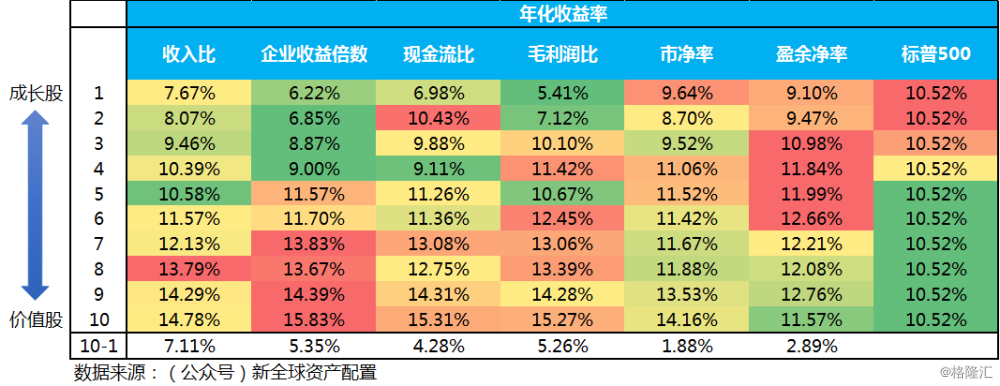

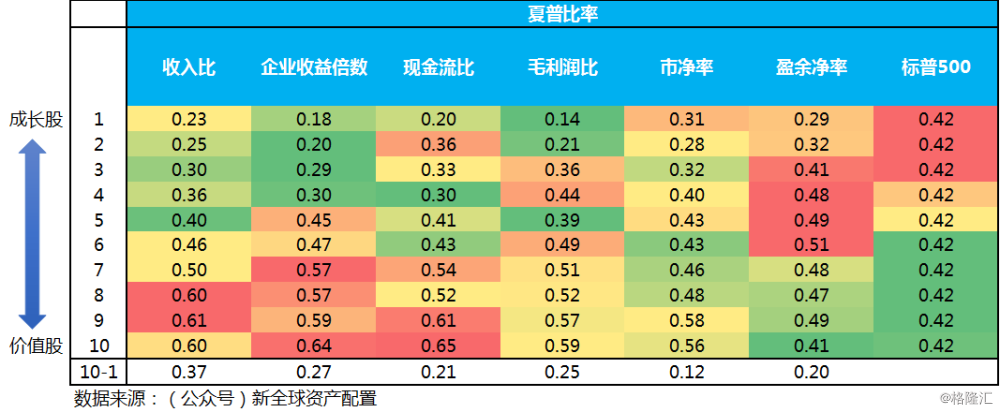

基于以上的交易规则,下面是从1971年1月到2015年12月的历史回测表现。以下图表的颜色均为横向对比。在每一行的数据中,颜色越红代表这个策略相对较好,颜色越绿代表这个策略相对较差。

价值股 好于 市场回报 好于 成长股

年化收益率

首先,我们先来看每个估值指标内,从组1到组10的年化收益差距。除了盈余净率之外,剩下的5个估值指标,都能够较好区分成长股和价值股,比如收入比指标,成长股(组1)的年化收益率为7.67%,而价值股(组10)的年化收益率为14.78%,2个组之间的差值为7.11%,也就是说,这45年间,成长股平均每年跑输价值股7.11%, 要知道标普500在过去100年的平均回报也只在9.5%左右。

然后,我们再来做横向比较。成长股中,不管用什么估值指标,其年化收益均低于同期市场的平均回报。而在价值股中,除了盈余净率,年化收益率均大幅高于市场平均回报。其中,企业收益倍数估值指标产生了15.83%的最高年化收益率,比市场平均回报高出4.33%。

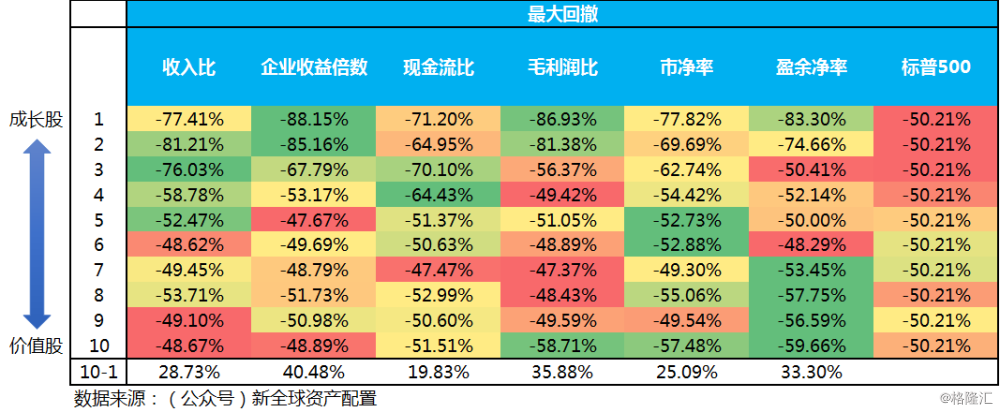

最大回撤

最大回撤方面,所有成长股的回撤均大幅高于市场的回撤,平均在80%左右,坑你没商量。而在价值股中,回撤基本与市场一致,或者更好(收入比,企业收益倍数,现金流比的最大回撤均小幅低于市场)。

夏普比率

成长股的夏普比率均大大低于标普500的夏普比率,最好的成长股(市净率)也只录得区区的0.31。而价值股则是完全相反,其夏普比率均大幅高于标普500的夏普比率。而这一次,现金流比脱颖而出,录得了0.65的最高夏普比率,企业收益倍数紧随其后,录得了0.64,标普同期只有0.42。

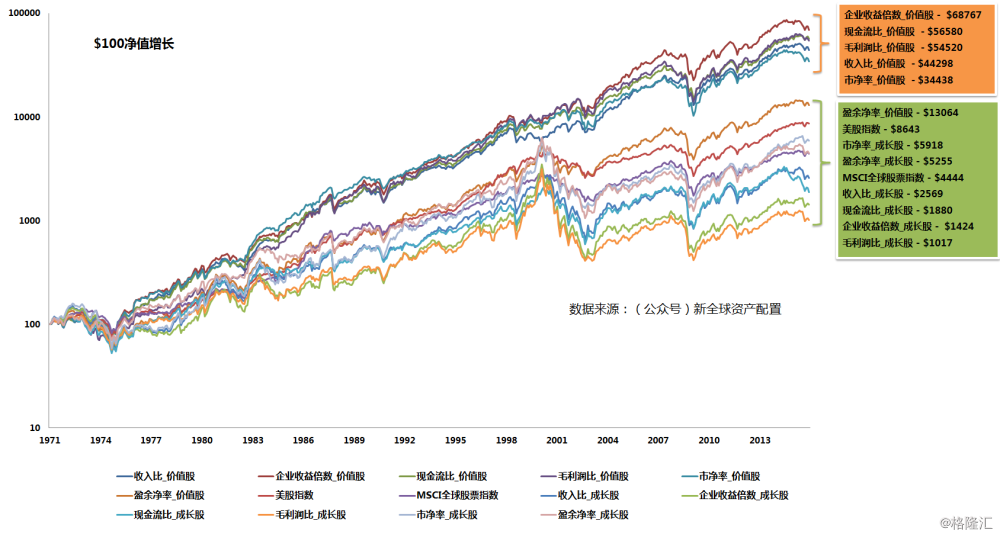

$100净值增长

净值增长图直观地表现出了价值股的超额收益。在45年的时间内,5种估值指标的价值股均大幅跑赢大盘。而成长股们,均较大幅度的低于大盘。虽然没有巴菲特年化20%的回报,但是年均15%的回报也是非常可观的,要知道,美股同期也才10%左右。年化15%的回报,绝对能跻身前10%的基金经理之列了。

“价值投资需要长期坚持,如果你不愿意持有一只股票10年,那么你连10分钟都不要持有。”"If you aren't willing to own a stock for 10 years, don't even think about owning it for 10 minutes."--- Warren Buffett

不同估值指标的动态回测表现研判

以上的图表和数据,是在整个45年的数据时间段上,站在终点上衡量并对比了这些估值指标的好坏。投资人如果要实现以上的表现,必须持续的投资45年,这与现实确实有差距。那么我们需要从更加动态的角度,来看看这些估值指标的表现如何。

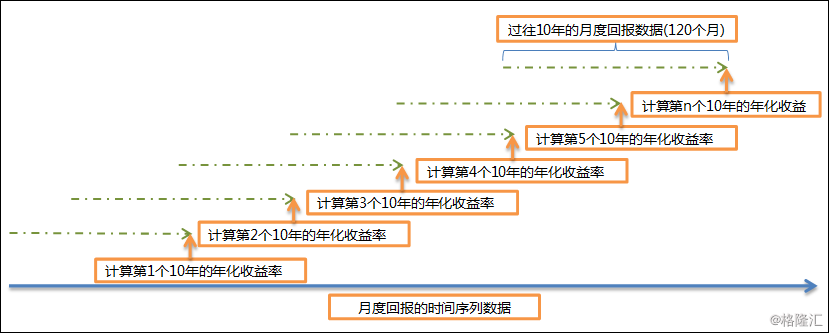

下面的分析,我们要引入一个概念,就是“滚动期”。这个指标如何理解呢?

如下图所示,我们以滚动10年期为例,比如我们站在1990年1月底,在过去10年的月度回报数据上,计算从到1980年2月到1990年1月 (120个月度回报点)的年化收益率;接着走到下一个月,1990年2月,同样往回看10年/120个数据点,计算从1980年3月到1990年2月的年化回报;以此类推,一直计算到2015年12月。

这样我们就得到了基于每个月的过往10年的年化收益率。这样滚动地看年化收益率的意义在于,可以分析出投资人如果在任意一个10年的时间段内,通过这种估值指标做价值投资,其年化收益率会如何。

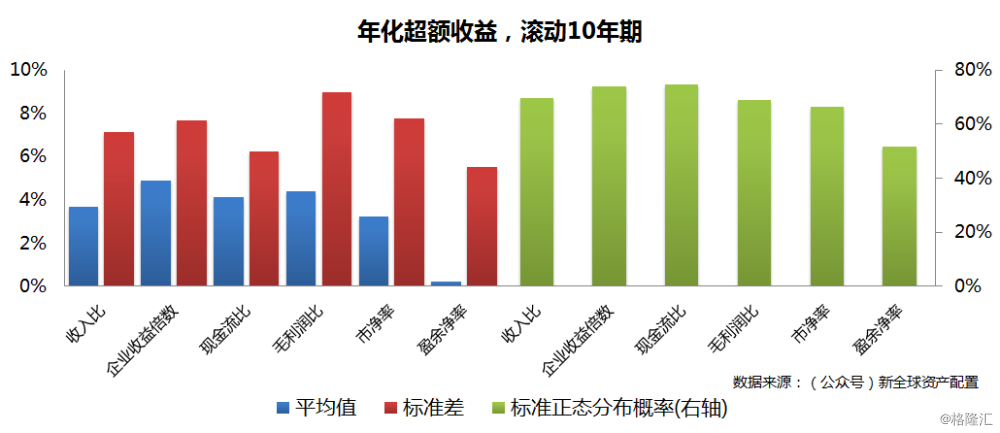

我们将此方法应用在月度超额收益率上,就能得出滚动10年期的年化超额收益率(连续滚动持有10年,每年平均跑赢大盘的部分),最后结果如下图所示。

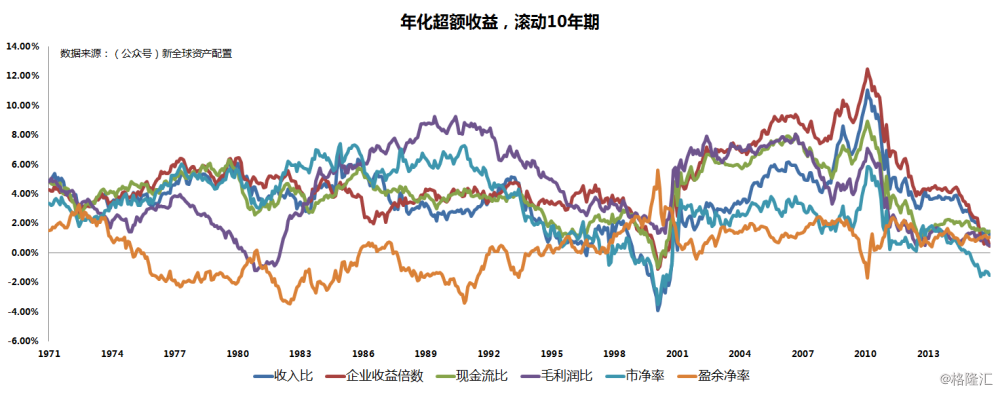

我们只选取了所有的价值股的滚动10年期年化超额收益率。

这张图的信息非常多,我们可以细细看来。

1. 所有的估值指标都有周期性,并不是每时每刻的都能跑赢大盘。比如通过毛利润比来做价值投资的话,在1980年12月时,过往10年的年化超额收益率低于0,在过去的10年间,这个价值股策略没有跑赢大盘。并且,这个价值股策略的超额收益率从1977年开始就一直在往下掉,直到1981年,才开始回升。

2. 估值指标有相对的好坏。最明显的是盈余净率这个指标,使用这个指标做价值策略的话,历史上有很长一段时间内基本都没能跑赢大盘(1975-1995)。而且这个指标的曲线,基本都在其他指标之下。盈余净率这个指标的分子和分母均不直接包含市场的动态变化 (分子为总收入,分母为账面价值),与其它指标相比,并不是一个很好的衡量公司估值与市场预期的指标。

3. 较好的估值指标为企业收益倍数和现金流比。比如企业收益倍数(红线),这个指标的滚动10年期年化超额回报较为稳定,除去2000年附近,其年化超额回报均为正。在2000年之前,其表现基本排在第一或者第二位;在2000年之后,其表现基本稳定在第一位

4. 被很多学术文章推崇的市净率估值指标,其表现平平,并没有非常突出。这个指标在1993年以前,表现不错,也较为稳定。但是在1993年之后,其10年期年化超额收益率一直在下降,下降幅度也大于其它指标,在2000年之后,较为明显的差于除盈余净率以外的指标。

5. 估值指标之间有较强的相关性。除了盈余净率有一定的逆周期性外, 指标的表现基本是同升同降。

我们再将上面的连续10年期年化超额收益做一个静态的统计分析,计算出其平均值和标准差。企业收益倍数的平均值为5%左右,这意味着,从1971年到2015年,每一个10年的周期内,通过企业收益倍数这个估值指标做价值投资的话,投资人可以平均每年跑赢大盘5%,换成金额(100元基准)的话就是平均每10年,多赚63块钱。

如果考虑到标准差的话,我们可以假设这些数据都符合标准正态分布,在平均值和标准差已知的情况下,可以估算出平均每一个10年期中,获得此平均年化超额收益的概率。企业收益倍数和现金流不相上下,均超过了70%的概率。总体来说,在10年的周期上,除了盈余净率外,这些估值指标都能在较大的概率上跑赢大盘。

写在最后

价值投资者可以使用5种估值指标对股票的估值进行判断,这5种指标(收入比,企业收益倍数,现金流比,毛利润比,市净率)可以较好地区分出贵价股和价值股。

而系统性地投资于通过这些估值指标的选取的价值股,可以获取较大的高于市场的回报。45年的美股数据表明,价值股投资的表现远远好于成长股投资。

然而价值投资绝非易事,不管是从定性还是定量的角度来看,价值投资都需要定力。我们看出,在平均连续做10年价值投资的前提下,投资人才有较大的概率跑赢大盘。

虽然我们总是说价值投资是长期投资,但这绝对不是让投资人必须死拿着股票不动,公司的价值与市值之间总是在动态调整,那么投资人,也必须对自己的投资组合做出动态调整。

比如在我们的回测中,每只股票的最小持有期为1年,持有1年后我们会根据新的估值进行动态调整,卖出变得昂贵的股票(成长股),继续持有或者买入价值股。

想要成为股神巴菲特,获取平均每年20%的回报,难于上青天。但是,通过量化的手段,实现价值投资,是可行的。

要想做价值投资,估值指标只是乐章的一部分,另外一个重要的部分,就是如何寻找高质量的价值股,便宜又质量高,才是真的好。

作者微信公众号:新全球资产配置

资本市场有风险,入市投资需谨慎。本文内容仅代表作者个人观点,不代表格隆汇立场,不作为投资意见!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员