近期的A股市场 “热点纷呈”,在市场整体估值处于低位、具有较大的修复空间之时,如何把握投资机遇呢?

“均衡配置”策略或是一个不错的选择。。

作为A股核心资产的“新标杆”,集中了各主要行业龙头、行业均衡的中证A50指数备受大家关注,相关的ETF产品一经推出,就受到了市场的热捧,一个月左右的时间,规模就已超过130亿。(数据来源:wind,截至2024-4-10。)

ETF产品只能通过股票账户购买,习惯在银行渠道或互联网平台购买基金的投资者,可以通过ETF联接基金的方式来配置。

嘉实中证A50ETF联接(A类:021214,C类:021215)近期重磅发售!该基金便是中证A50指数ETF的联接基金,可通过银行或互联网渠道购买。在目前的市场环境下,配置价值凸显。

“核心资产”新标杆,行业龙头聚集

按照相应的编制规则,中证 A50 指数是选取各中证三级行业龙头上市公司证券作为指数待选样本,从中按照自由流通市值挑选50只证券,并保持每个二级行业至少入选1只。

因此,中证 A50 指数是一个比较典型的行业均衡型的“龙头指数”,在目前的宽基指数中具有独特的特征:

第一,聚集细分行业龙头。中证A50指数的50个成份股,对应50个申万三级行业,由于二级行业龙头优先纳入的指数编制规则,除大市值外,也囊括了一些规模偏小、相对新兴的赛道细分龙头。

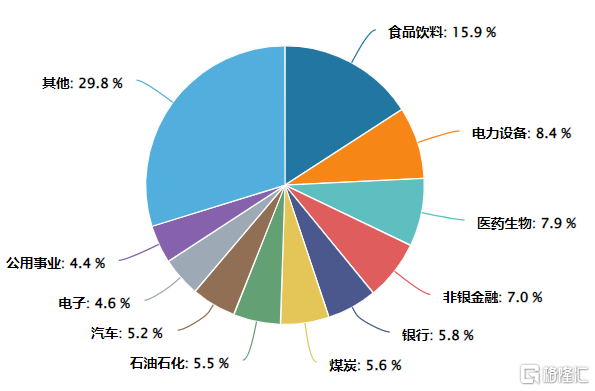

中证A50行业构成:

数据来源:wind,截至2024-4-10。

第二,新经济领域龙头占比高。中证A50的前10大个股,不仅有白酒、银行、保险这些传统行业的龙头个股,也有新能源、医药、新能车等新兴行业的龙头个股,“科技”含量较沪深300、上证A50等蓝筹风格指数显著提升。

中证A50前10大重仓:

数据来源:wind,截至2024-4-10。

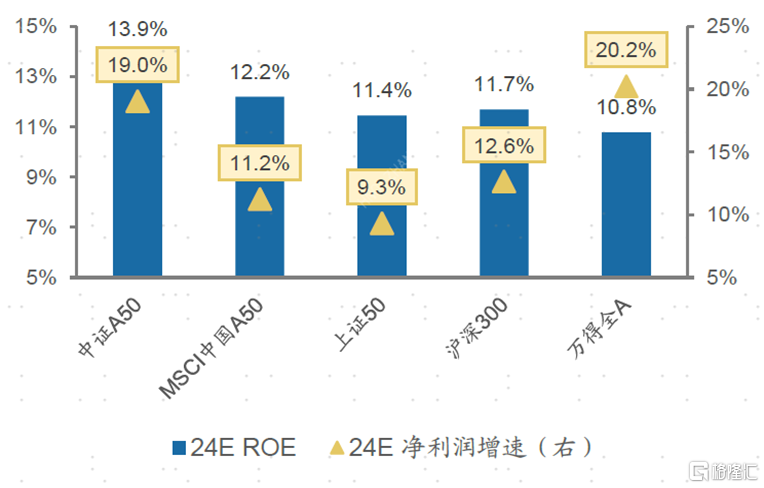

第三,盈利能力优势明显。根据广发证券的研究,中证A50指数2024年净利润增速有望达到19%、ROE有望达到13.9%,显著优于沪深300、上证50等大家熟知的蓝筹风格指数。

同时,中证A50以占比不到1%的成份股数量,占到全部A股的总收入和归母净利润的19%和16%,占到A股总市值的16%,盈利能力优势明显。

主要指数盈利能力比较:

资料来源:广发证券

从过往的业绩表现来看,中证A50也优势明显:

自2019-1-1至2023-12-31,中证A50累计上涨25.22%,显著高于沪深300的13.97和上证50的1.44;中证A50最高上涨116.79%,亦显著高于沪深300的92.91%和上证50的75.68%!

中证A50与沪深300及上证50对比:

数据来源:wind,2019-1-1至2023-12-31。

从过往的数据我们也能够看出,经过过去3年的持续回调,中证A50指数与前期高点相比,具有非常大的“修复”空间。

同时,由于加入了ESG负向剔除机制增厚业绩,以及互联互通机制,深受机构投资者和境外投资者青睐。

指数化成新趋势,核心资产一键投

近两年,指数基金由于其独特的优势“异军突起”,越来越受到大家的青睐,不仅是“国家队”加仓的主要标的,也是不少普通投资者投资的首选。

嘉实中证A50ETF联接(A类:021214,C类:021215)便是跟踪中证A50的指数基金,作为一种被动式投资策略,具备管理费率低、透明度高、表现稳定等优势。可以通过配置该基金的方式,一键布局A股市场的“核心资产”。

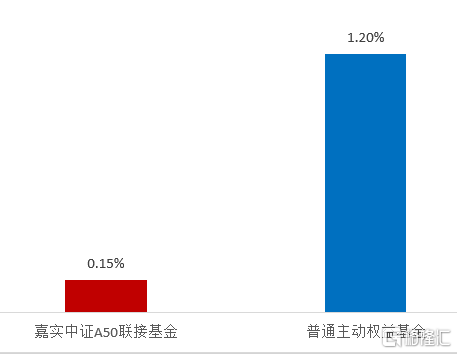

1. 管理费率低。

指数基金通常采用被动式管理,不需要大量的投研人员对个股进行深入分析。因此,其管理费率一般远低于主动型基金。同样的投资收益,费率越低也就意识着投资者的实际收益就更高。

目前,权益类的主动管理型基金管理费率一般是在1.2%左右,而嘉实中证A50联接基金的管理费率仅为0.15%,在费率方面优势明显。

管理费率对比:

数据来源:wind。

2. 持仓透明度高。

由于指数基金采取的是“复制”指数的投资方法,其持仓标的与指数高度近似,我们无需等待基金公司批露持仓数据便可以通过指数的持仓情况预估指数基金的持仓情况。并可以根据市场的环境采取多样化的投资策略。

作为典型的行业均衡风格宽基指数,中证A50的标的个股以各行业龙头为主,我们可以预见的是,该指数主要受A股市场整体行情影响,而受单个行业的波动影响较小。也可以有效地解决我们在投资中的行业方向选择问题。

3. 长期表现稳定。

由于指数的编制规则是明确的,指数的成分股也就会严格控制相应的编制规则来选择,这也是指数基金能够持续保持稳定的表现的关键所在。当然,也不用担心会发生“风格漂移”的问题。

最近,不少的朋友提心自己的持有的基金“还能不能回本”,嘉实中证A50联接基金也就会是比较好的基金转换的标的(新发打开封闭期后即可用于基金转换)。

嘉实中证A50ETF联接(A类:021214,C类:021215)是采取两基金经理管理的模式,基金经理何如自2007年6月加入嘉实基金,先后任职于产品管理部、指数投资部,现任指数投资部副总监、基金经理,具有丰富的指数基金管理经验。基金经理尚可自博士毕业后,便加入嘉实基金从业指数基金的研究和管理工作,具有扎实的投研能力。

当然,作为行业的头部公司,嘉实基金强大的专业团队及严格的风控体系也有助于该基金产品能够持续得到较好的管理。

经济回暖市场企稳,珍惜布局良机

最近几个月,受益于行业集中度提升、流动性改善、经济复苏等因素,A股市场回暖明显,集中了各行业龙头的中证A50,目前正处于极佳的布局时机:

第一,受益于“龙头效应”。中证A50指数布局各行业龙头,有望受益于我国经济转型期行业集中度的持续提升。随着资本市场改革的深化和新兴产业的发展,将进一步提升龙头公司的规模效应,这也是“国家队”和境外投资者比较青睐此类标的重要原因。同时,机构投资者和外资持股占比的提升,也将有利于持续强化龙头效应。

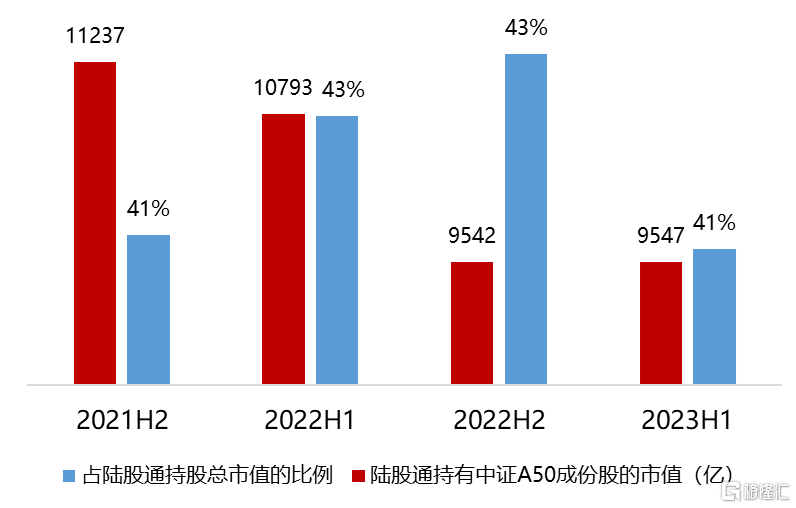

外资通过陆股通持有中证A50成份股情况:

数据来源:wind。

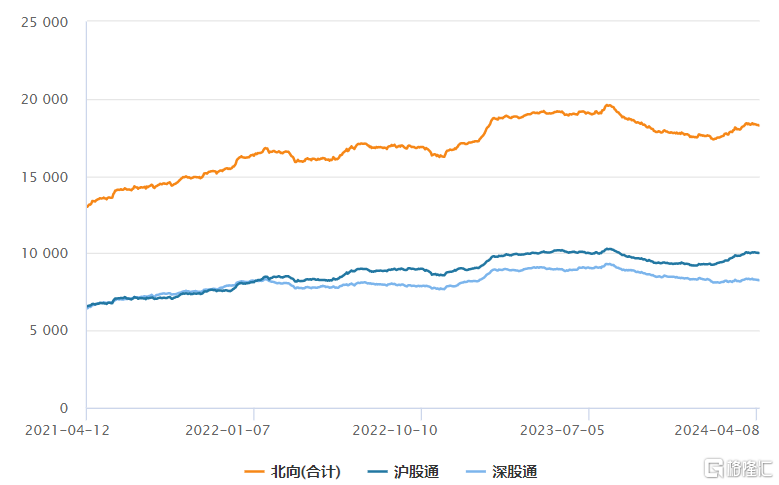

第二,受益于流动性改善。从北向资金来看,今年2月份以来,北向资金一改去年下半年的持续流出,呈现出快速流入的态势。A股市场流动性的改善,也有助于市场进一步修复。

累计北向资金流入:

数据来源:wind。

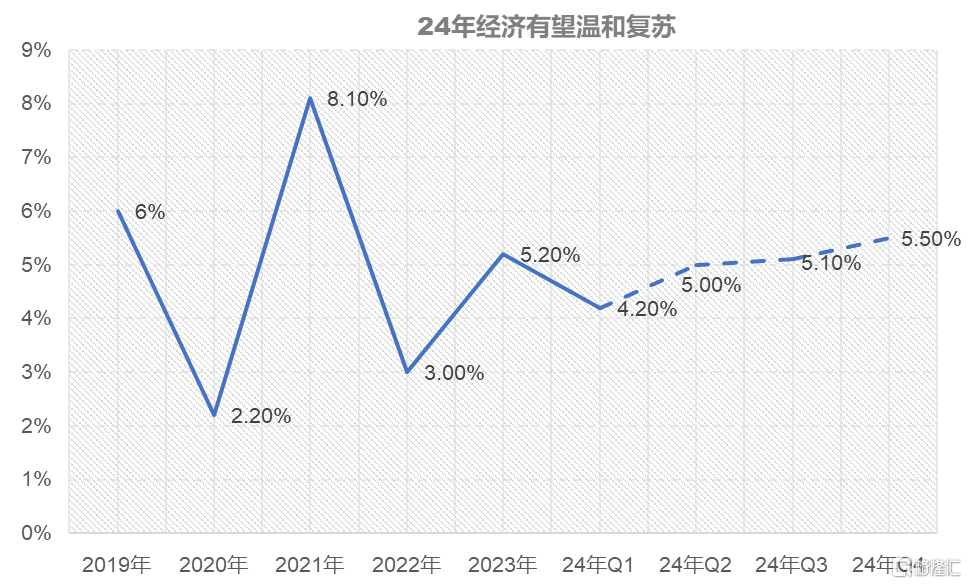

第三,经济复苏支撑明显。从国家统计局发布的数据来看,经济状况的“核心指标”制造业PMI在3月份为50.8%,回升非常明显,重回景气区间。这也显示出,随着各项宏观政策落地,经济运行起步平稳,延续回升向好态势,稳中有升。这对股市的持续上行提供了强有力的基本面支撑。

2024年经济增长预测:

数据来源:wind。

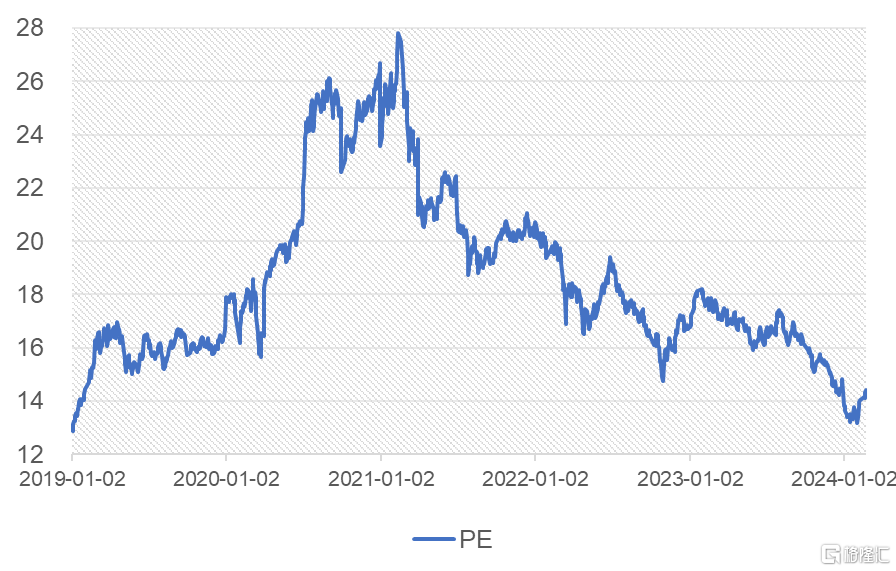

第四,估值低位,投资价值凸显。截止2024年3月末,中证A50的PE(TTM)为15.6倍,处于过去5年估值的5%分位。50 只成分股中,大多成分股当前估值处于近5年历史相对低位,投资价值非常明显。

中证A50市盈率:

数据来源:wind,截至2024-3-31。

嘉实中证A50ETF联接(A类:021214,C类:021215)近期的发售,为场外投资者提供了一键布局各行业龙头的工具。

巴菲特曾说:一个小白投资者,定期投资指数基金,就可以超越大部分的基金经理。他这里说的“指数”是指美国的标普500指数,其核心特点便是“集中了各行业的龙头个股”。

在A股市场,具备同样特征的指数,便是中证A50指数。

因此,中证A50指数不仅是目前投资非常好的标的,亦是作为长期定投非常好的标的。

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。过往业绩不预示其未来业绩,其他基金业绩不构成本基金业绩的保证。本产品由嘉实基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员