主要观点

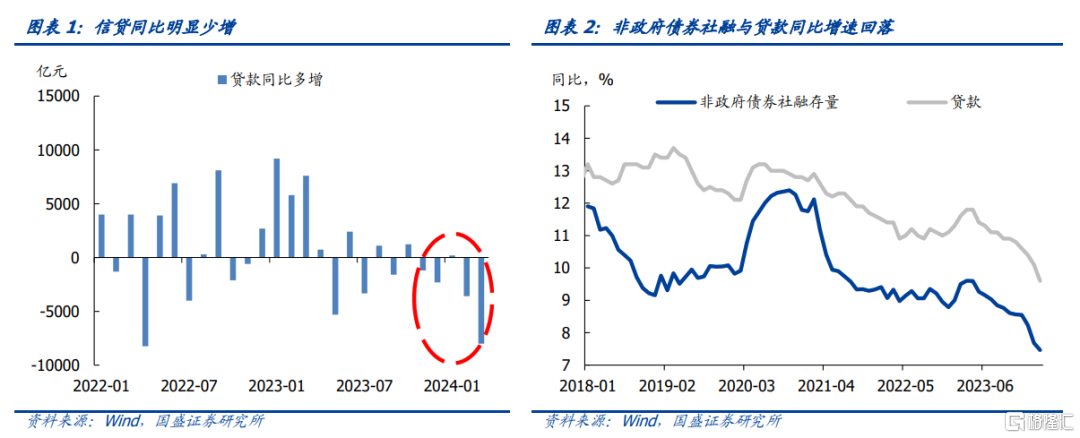

年初冲量之后,信贷增速持续回落。虽然今年存在信贷节奏平滑的考虑,但实际上银行在早投放早收益,以及项目相对有限情况下,依然在年初增加信贷投放。而后随着项目不足约束,信贷节奏逐步回落。3月新增信贷3.09万亿,同比少增8000亿左右,甚至低于2022年同期3.13万亿的水平。1季度新增信贷9.5万亿,同比少增1.14万亿。分结构来看,由于房地产销售相对偏弱,居民中长期贷款同比少增1832亿元至4516亿元,而企业中长期贷款同比少增4700亿元至1.6万亿元。整体融资均有所走弱。

信贷回落、政府债券发行节奏缓慢,社融增速随之回落。3月新增社融4.87万亿,较去年同期少增5142亿元,社融存量同比增长8.7%,增速较上月放缓0.3个百分点。社融增速放缓主要由于信贷回落和政府债券发行节奏缓慢,其中社融中人民币贷款同比少增6561亿元,政府债券同比少增1373亿元。而由于债券利率的大幅度下行,企业债券净融资有所回升,3月企业债券净融资同比多增1251亿元至4608亿元。

社融增速回落带动广义货币增速下行,而狭义货币增速放缓反映企业经营状况尚未显著改善。随着信贷和社融增速的放缓,3月广义货币增速随之下行,M2同比增速较上月回落0.4个百分点至8.3%,下降幅度与社融基本一致。3月财政存款减少7661亿元,同比少减751亿元,相对变化不大,对货币增速影响有限。而狭义货币M1增速较上月小幅回落0.1个百分点至1.1%,继续保持在较低水平,企业经营活动状况或尚未显著改善。

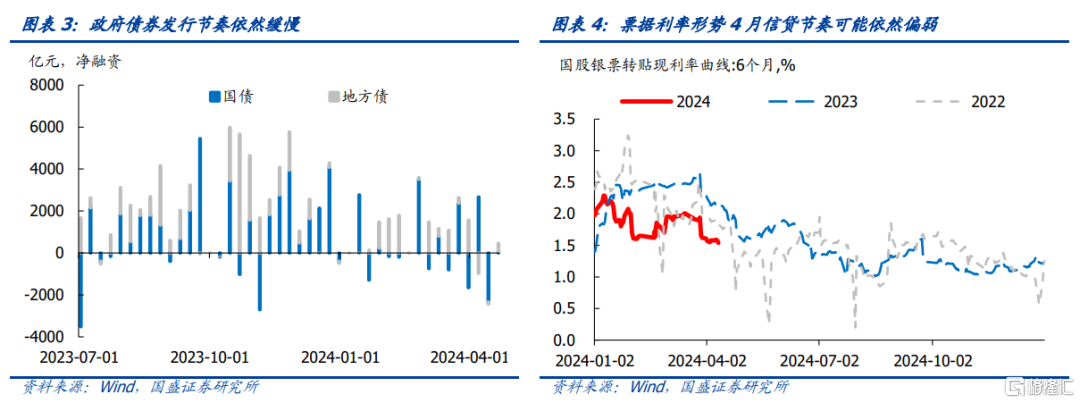

目前来看,4月融资状况可能继续偏弱。一方面,四月政府债券发行节奏依然缓慢,4月前三周,地方债净融资合计为负680亿左右,而国债净融资也仅有410亿左右,政府债券发行依然缓慢;另一方面,信贷节奏在4月可能也相对缓慢,从当前数据来看,票据利率进一步下行,这反应4月信贷需求可能依然不足,背后与政府债券供给偏慢,项目开工进度缓慢相关。总体来看,4月社融供给依然可能相对偏弱。

弱信贷社融加剧了当前债市资产荒。去年11月以来债市快速走强,利率下到当前低位其中重要原因之一是资产荒的加剧。房地产需求偏弱与地方债务管控之下,实体信用供给不足。这一方面导致各类机构无法获得足够的资产配置,如银行贷款减少后增加债券配置,保险信托非标减少后增加债券配置等。另一方面,居民和企业等在资产配置过程中,降低风险偏好,例如降低住房资产配置而增加存款、理财货基等配置,这同样增加了债券需求。但年初以来债券供给相对有限,特别是政府债券,因而资产荒持续。特别是1月下旬以来信贷节奏放缓之后,资产荒持续加剧,导致利率出现更快速度的下行。目前来看,4月依然相对偏弱的融资,这意味着资产荒的状况将持续。

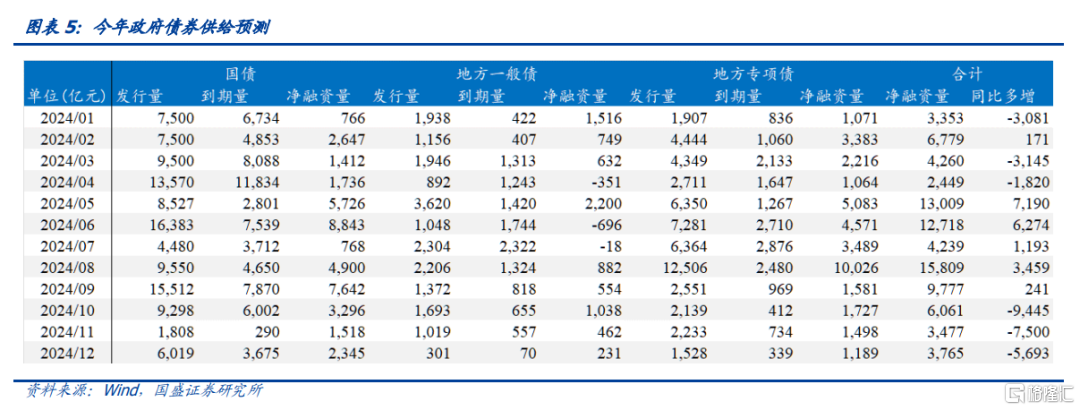

后续融资趋势变化与资产荒状况的改变,核心变量是政府债券供给。虽然当前政府债券发行缓慢,但由于预算确定,因而政府债券供给迟早会放量。而结合政府债券发行计划以及财政进度安排,国盛证券估计5-9月或是政府债券集中供给时期。其中,1万亿特别国债有望在5月和6月集中发行,而考虑到当年形成实物工作量,专项债大多会在9月底之前发行完毕。结合去年的发行节奏,国盛证券预计5-9月政府债券净融资在5.6万亿左右,同比多增1.8万亿左右,月均多增3600亿。

短期弱信贷情况下资产荒延续,中短端或更具性价比。短期弱信贷情况下,资产荒延续,债市配置力量具有保障。但考虑到未来政府债券的供给风险,机构对长端利率会保持一定程度审慎。而另一方面,4月资金价格将改善,不仅表现在资金价格绝对水平的小幅下降,更会表现在流动性分层的改善。而资金价格的的改善更多的将帮助曲线斜率恢复,对中短端形成更为实质性利好。按过去三年4月利率平均较3月利率下行幅度来估计,1年AAA存单有望下降至2.1%左右水平。而长端变化则相对有限,国盛证券继续维持10年国债2.2%-2.4%震荡区间的判断。操作上短期曲线中短端更具性价比。

风险提示:基本面变化超预期;货币政策超预期;外部不确定性超预期。

报告正文

年初冲量之后,信贷增速持续回落。虽然今年存在信贷节奏平滑的考虑,但实际上银行在早投放早收益,以及项目相对有限情况下,依然在年初增加信贷投放。而后随着项目不足约束,信贷节奏逐步回落。3月新增信贷3.09万亿,同比少增8000亿左右,甚至低于2022年同期3.13万亿的水平。1季度新增信贷9.5万亿,同比少增1.14万亿。分结构来看,由于房地产销售相对偏弱,居民中长期贷款同比少增1832亿元至4516亿元,而企业中长期贷款同比少增4700亿元至1.6万亿元。整体融资均有所走弱。

信贷回落、政府债券发行节奏缓慢,社融增速随之回落。3月新增社融4.87万亿,较去年同期少增5142亿元,社融存量同比增长8.7%,增速较上月放缓0.3个百分点。社融增速放缓主要由于信贷回落和政府债券发行节奏缓慢,其中社融中人民币贷款同比少增6561亿元,政府债券同比少增1373亿元。而由于债券利率的大幅度下行,企业债券净融资有所回升,3月企业债券净融资同比多增1251亿元至4608亿元。

社融增速回落带动广义货币增速下行,而狭义货币增速放缓反映企业经营状况尚未显著改善。随着信贷和社融增速的放缓,3月广义货币增速随之下行,M2同比增速较上月回落0.4个百分点至8.3%,下降幅度与社融基本一致。3月财政存款减少7661亿元,同比少减751亿元,相对变化不大,对货币增速影响有限。而狭义货币M1增速较上月小幅回落0.1个百分点至1.1%,继续保持在较低水平,显示企业经营活动状况尚未显著改善。

目前来看,4月融资状况可能继续偏弱。一方面,四月政府债券发行节奏依然缓慢,4月前三周,地方债净融资合计为负680亿左右,而国债净融资也仅有410亿左右,政府债券发行依然缓慢;另一方面,信贷节奏在4月可能也相对缓慢,从当前数据来看,票据利率进一步下行,这反应4月信贷需求可能依然不足,背后与政府债券供给偏慢,项目开工进度缓慢相关。总体来看,4月社融供给依然可能相对偏弱。

弱信贷社融加剧了当前债市资产荒。去年11月以来债市快速走强,利率下到当前低位其中重要原因之一是资产荒的加剧。房地产需求偏弱与地方债务管控之下,实体信用供给不足。这一方面导致各类机构无法获得足够的资产配置,如银行贷款减少后增加债券配置,保险信托非标减少后增加债券配置等。另一方面,居民和企业等在资产配置过程中,降低风险偏好,例如降低住房资产配置而增加存款、理财货基等配置,这同样增加了债券需求。但年初以来债券供给相对有限,特别是政府债券,因而资产荒持续。特别是1月下旬以来信贷节奏放缓之后,资产荒持续加剧,导致利率出现更快速度的下行。目前来看,4月依然相对偏弱的融资,这意味着资产荒的状况将持续。

后续融资趋势变化与资产荒状况的改变,核心变量是政府债券供给。虽然当前政府债券发行缓慢,但由于预算确定,因而政府债券供给迟早会放量。而结合政府债券发行计划以及财政进度安排,国盛证券估计5-9月或是政府债券集中供给时期。其中,1万亿特别国债有望在5月和6月集中发行,而考虑到当年形成实物工作量,专项债大多会在9月底之前发行完毕。结合去年的发行节奏,国盛证券预计5-9月政府债券净融资在5.6万亿左右,同比多增1.8万亿左右,月均多增3600亿。

短期弱信贷情况下资产荒延续,中短端或更具性价比。短期弱信贷情况下,资产荒延续,债市配置力量具有保障。但考虑到未来政府债券的供给风险,机构对长端利率会保持一定程度审慎。而另一方面,4月资金价格将改善,不仅表现在资金价格绝对水平的小幅下降,更会表现在流动性分层的改善。而资金价格的的改善更多的将帮助曲线斜率恢复,对中短端形成更为实质性利好。按过去三年4月利率平均较3月利率下行幅度来估计,1年AAA存单有望下降至2.1%左右水平。而长端变化则相对有限,国盛证券继续维持10年国债2.2%-2.4%震荡区间的判断。操作上短期曲线中短端更具性价比。

风险提示:基本面变化超预期;货币政策超预期;外部不确定性超预期。

注:本文节选自国盛证券研究所于2024年4月13日发布的研报《弱信贷加剧资产荒》,分析师:杨业伟 S0680520050001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员