核心观点

事项:以美元计价,3月中国出口同比为-7.5%,进口同比为-1.9%。1、中国出口温和回升势头不改。春节的日历时间对1-2月和3月的出口增速波动影响较大,造成每年前三个月的出口增速往往呈现剧烈波动。在春节落在2月的年份,往往呈现1-2月出口提速、3月出口回落的组合(如2013、2015、2018、2021年),今年3月出口增速回落完全符合该种情况,且在回落幅度上并不大。1-3月中国美元计价的出口同比增长1.5%,延续了温和回升的势头。不管从3月PMI出口订单指数重返扩张区间,还是从高频港口货物和集装箱吞吐量的情况看,都反映出一季度出口增长势头有所改善。当前中国出口增长的外需基础较好。今年一季度海外发达区域制造业PMI显著回升,尤以美国为代表,其制造业从去年的衰退走向复苏。而新兴和发展中区域制造业PMI进一步上扬,主要受到巴西、印度等国制造业加速扩张带动。在中国出口市场份额保持基本稳定的情况下,近年来中国出口增长与全球制造业PMI的变化基本是亦步亦趋的,2024年海外制造业复苏有望带动中国出口延续温和回升。

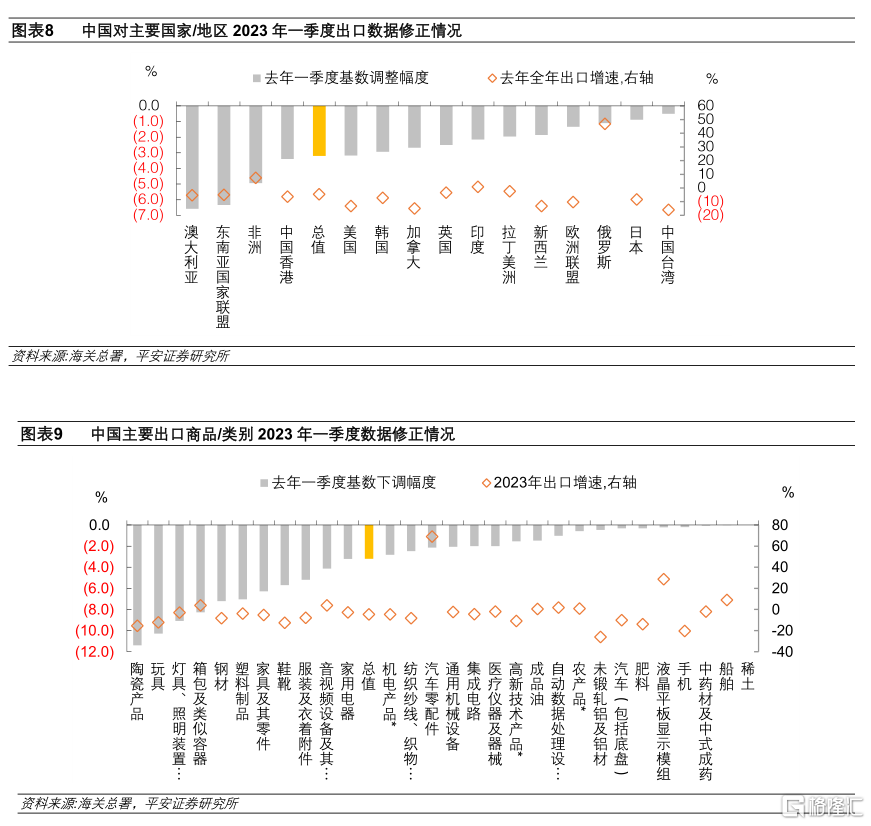

2、需注意基数下修对出口分项分析的影响。海关总署对去年一季度出口数据的调整修正较多,但这些分项的调整在wind等数据库中没有相应体现,如果不对其进行处理则会出现分项与整体不能对齐的问题,影响分析的正确性。去年一季度美元计价出口的累计下修幅度达到263亿美元,影响一季度出口增速3.2个百分点。平安证券比较了主要国别和主要商品的基数调整情况。分国别来看,去年一季度对澳大利亚、东盟、非洲、中国香港、美国等地的出口数据下修幅度较大,而对中国台湾、日本、俄罗斯、欧盟的下修幅度较小;分商品来看,去年一季度对劳动密集型产品及钢材的出口数据下修幅度较大,机电产品次之,而高新技术产品、汽车、大宗商品类的下修幅度较小。

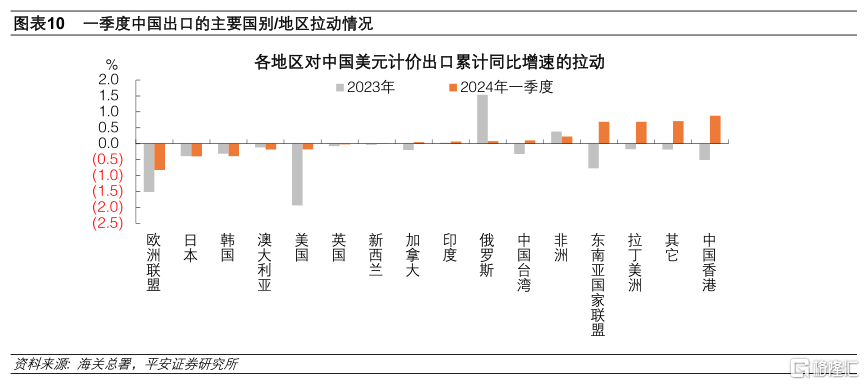

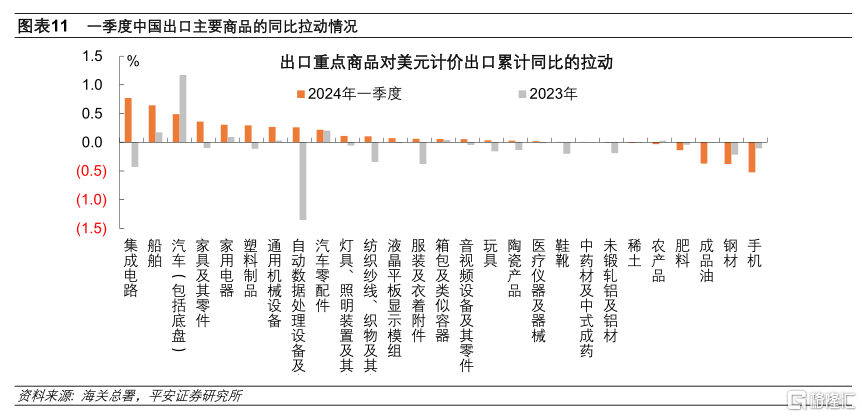

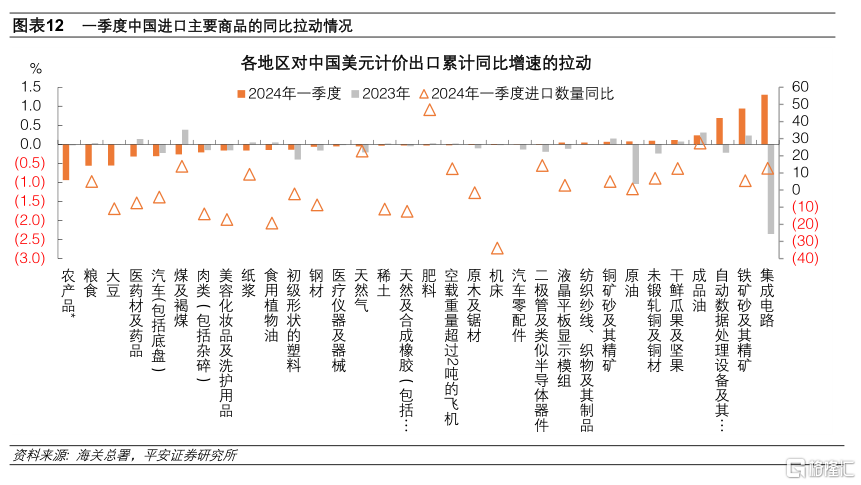

3、按照海关总署修正后的数据,一季度中国出口和进口呈现以下结构特征:出口的国别范围更加多元,一季度中国对中国香港、拉丁美洲、东盟、其它中亚和西亚地区出口增长明显加快,对欧盟、美国出口虽仍负增,但负面拖累有明显减弱,而对俄罗斯、非洲、澳大利亚和韩国出口相比去年出现不同程度减速,尤以对俄罗斯出口增速回落最为明显。出口结构总体向好,一季度中国出口集成电路、船舶、汽车、家具、家电、塑料制品、通用机械、自动数据处理设备的增速贡献最大;而出口手机、钢材、成品油和肥料的增速比去年进一步放缓,对一季度出口增速拖累最大。进口延续温和修复,一季度中国进口集成电路、铁矿石、自动数据处理设备、成本油对进口总额增速拉动最大,而进口农产品、药材、汽车、煤炭对进口总额增速的拖累最为明显。此外,煤炭、纸浆、天然气、肥料进口的数量增速较高,皆因价格因素拖累金额表现。

风险提示:稳增长政策落地效果不及预期,地缘政治冲突升级,海外经济衰退程度超预期等。

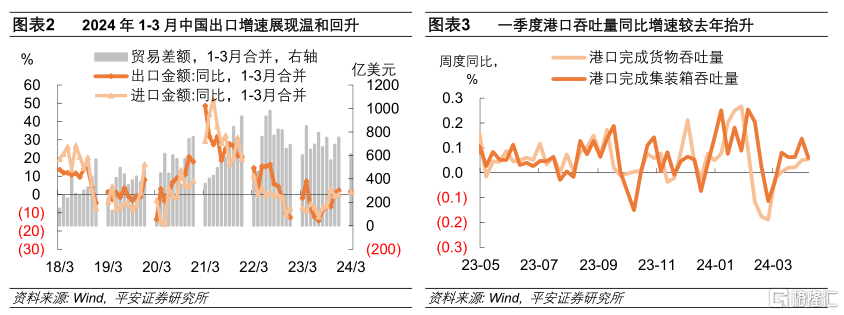

4月12日海关总署公布2024年3月统计快讯,以美元计价,3月中国出口同比为-7.5%,进口同比为-1.9%,相比1-2月值出现明显回落。对此平安证券解读如下:

1、中国出口温和回升势头不改

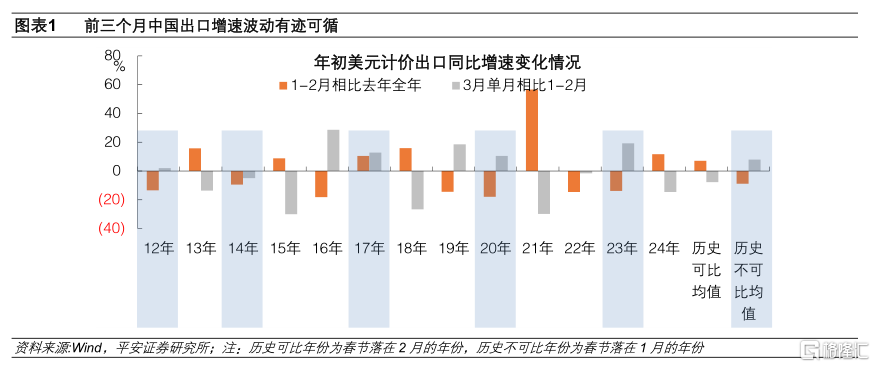

由于春节对有效工作日的占用时间较长(过完正月十五需要11个工作日),需要在春节前或春节后赶工,因而春节的日历时间对1-2月和3月的出口增速波动影响较大,这就造成每年前三个月的出口增速往往呈现剧烈波动。

比较2012年以来每年1-2月美元计价出口(累计同比)相比去年全年增速的变化,以及3月出口(当月同比)相比1-2月(累计同比)增速的变化,可见:1、在春节落在1月的年份,往往呈现1-2月出口降速、3月出口回升的组合;2、在春节落在2月的年份,则往往呈现1-2月出口提速、3月出口回落的组合(如2013、2015、2018、2021年);3、如果次年春节仍落在2月,且比上年日期提前,则基数影响下也会出现1-2月出口同比降速、3月出口回升的组合(如2016、2019、2022年)。2024年3月出口增速回落完全符合第二种情况,且在回落幅度上并不大。

将一季度作为整体来分析出口增速变化能够比较有效地剥离扰动,1-3月中国美元计价的出口同比增长1.5%,延续了温和回升的势头。不管从3月PMI出口订单指数重返扩张区间,还是从高频港口货物和集装箱吞吐量的情况看,都反映出一季度出口增长势头有所改善。海关总署在国新办发布会上也指出“中国海关贸易景气调查结果显示,3月份反映出口、进口订单增加的企业比重均较上月明显提升”。

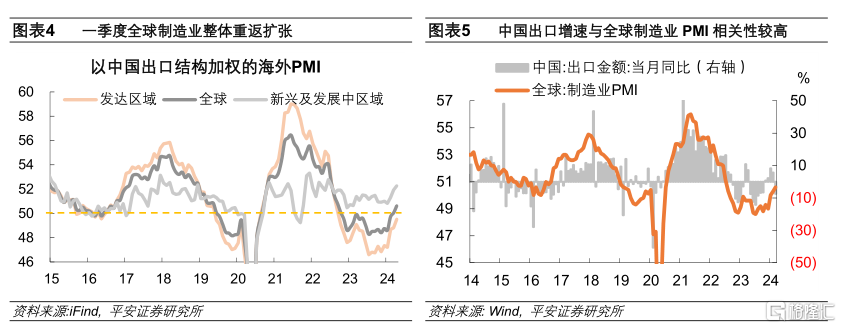

当前中国出口增长的外需基础较好。今年一季度海外发达区域制造业PMI显著回升,尤以美国为代表,其制造业从去年的衰退走向复苏。而新兴和发展中区域制造业PMI进一步上扬,主要受到巴西、印度等国制造业加速扩张带动。在中国出口市场份额保持基本稳定的情况下,近年来中国出口增长与全球制造业PMI的变化基本是亦步亦趋的,2024年海外制造业复苏有望带动中国出口延续温和回升。

2、需注意基数下修对出口分项分析的影响

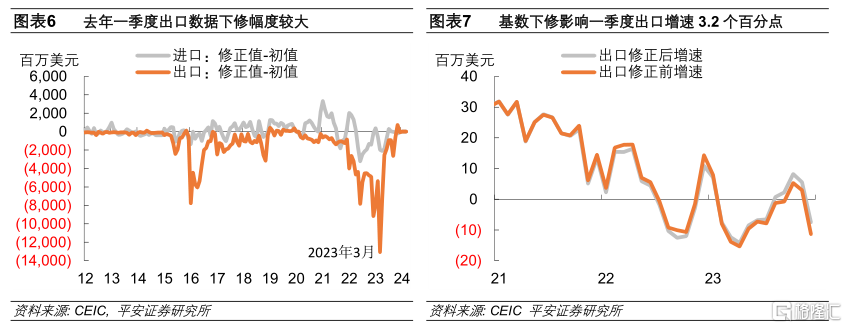

在分析出口分项数据时,平安证券注意到海关总署对去年一季度出口数据的调整修正较多,但这些分项的调整在wind等数据库中没有相应体现(海关总署明确声明“受数据更正影响,此前已公布的数据可能与最新公布数据不一致,以最新公布数据为准”),如果不对其进行处理则会出现分项与整体不能对齐的问题,影响分析的正确性。

海关总署对去年一季度美元计价出口的累计下修幅度达到263亿美元,影响一季度出口增速3.2个百分点。平安证券根据海关总署统计快讯中的《进出口商品主要国别(地区)总值表》和《全国出口重点商品量值表》,比较了主要国别和主要商品的基数调整情况。分国别来看,去年一季度对澳大利亚、东盟、非洲、中国香港、美国等地的出口数据下修幅度较大,而对中国台湾、日本、俄罗斯、欧盟的出口数据下修幅度较小;分商品来看,去年一季度对劳动密集型产品及钢材的出口数据下修幅度较大,机电产品次之,而高新技术产品、汽车、大宗商品类的出口数据下修幅度较小。

3、一季度进出口的结构特征鲜明

按照海关总署修正后的数据,一季度中国出口和进口呈现以下结构特征:

分国别来看,一季度中国对中国香港、拉丁美洲、东盟、其它中亚和西亚地区出口增长明显加快,对欧盟、美国出口虽仍负增,但负面拖累有明显减弱,而对俄罗斯、非洲、澳大利亚和韩国出口相比去年出现不同程度减速,尤以对俄罗斯出口增速回落最为明显。中国出口的国别范围更加多元。

分产品来看,一季度中国出口集成电路、船舶、汽车、家具、家电、塑料制品、通用机械、自动数据处理设备的增速贡献最大,不过,汽车出口增速从去年高位有所回落;而出口手机、钢材、成品油和肥料的增速比去年进一步放缓,对一季度出口增速拖累最大。总体而言,出口结构向好。

进口方面,一季度中国亿美元计价的进口增长1.5%,同样延续了温和修复。从主要商品来看,一季度中国进口集成电路、铁矿石、自动数据处理设备、成本油对进口总额增速拉动最大,而进口农产品、药材、汽车、煤炭对进口总额增速的拖累最为明显。结合主要产品进口量的增速来看,煤炭、纸浆、天然气、肥料进口的数量增速较高,皆因价格因素拖累金额表现。

风险提示:稳增长政策落地效果不及预期,地缘政治冲突升级,海外经济衰退程度超预期等。

注:本文来自平安证券于2024年4月13日发布的《出口增速放缓之辨》,分析师:钟正生S1060520090001;

张璐S1060522100001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员