医药市场波谲云诡,无数Biotech企业都在试图从白热化的竞争中脱颖而出。然而,迈威生物却以半年涨幅高达150%,成为资本市场“最靓的仔”。

近日,迈威生物公布2023年财报:实现总营收1.28亿元,同比激增361.03%,再次被推至市场聚光灯下。

然而,面对激烈的市场竞争,迈威生物能否保持强劲的发展势头?其研发的创新药又能否成功‘出海’,成为公司扭亏为盈的关键?这些都是市场关注的焦点。

01

商业化产品增至3款,

全面覆盖多个治疗领域

“生物类似药先行”策略,得到了市场的正反馈。

2023年,迈威生物迎来了“蜕变”:实现总营收1.28亿元,主要来自技术服务收入8559.5万元和药品销售收入4209万元,比去年同期增长361.03%。

其中,技术服务收入主要系9MW3011项目与美国DISC MEDICINE,INC.达成独家许可协议并收到其支付的不可退还的首付款1000万美元;药品销售收入,来自两款商业化产品君迈康和迈利舒的销售。

9MW3011是迈威生物全球首创的抗TMPRSS6单抗,针对包括β-地中海贫血、真性红细胞增多症等与铁稳态相关的罕见病,目前这些适应症尚无成熟有效的大分子治疗药物。

2023年1月,迈威生物将9MW3011除大中华区和东南亚以外所有区域内的独家权益授予Disc公司,将获得合计最高达4.125亿美元的首付款及里程碑付款(其中首付款1000万美元),以及产品净销售额最高近两位数百分比的特许权使用费。

值得一提的是,在与Disc公司合作后,9MW3011先后获得FDA授予快速通道认定和孤儿药资格认定,用于治疗真性红细胞增多症。这意味着,9MW3011未来有望加快上市速度,且能享受到临床费用减免、七年市场独占权等政策优惠。

已上市产品中,君迈康(阿达木单抗生物类似药)、迈利舒(项目代码:9MW0311)分别于2022年3月、2023年3月获批上市。

其中,迈利舒是全球第2款获批上市的普罗力(地舒单抗,Prolia)生物类似药,用于骨折高风险的绝经后妇女的骨质疏松症,后续拟递交补充申请,增加骨折高风险的男性骨质疏松症适应症。

尽管迈利舒已抢得一定的先发优势,但仍面临不小的竞争压力,目前已获批上市的同类竞品还有博安生物的博优倍、齐鲁制药的鲁可欣,而且石药集团JMT103、康宁杰瑞/菲洋生物的KN012均已开展Ⅲ期临床。

面临竞争与业绩压力,必然需要寻找新的增长点,以提升盈利能力。

今年4月,迈卫健(项目代码:9MW0321)获国家药监局批准上市,用于治疗不可手术切除或者手术切除可能导致严重功能障碍的骨巨细胞瘤,包括成人和骨骼发育成熟(定义为至少1处成熟长骨且体重≥45kg)的青少年患者,成为我国首款获批上市的安加维(地舒单抗注射液,120mg)生物类似药。

从市场格局看,原研药安加维于2019年在中国上市,2022年销售额为4.27亿元。生物类似药方面,齐鲁制药、博安生物已提交上市申请,石药集团、豪森药业和华兰基因已开展Ⅲ期临床,竞争十分激烈。

这意味着,迈威生物虽在肿瘤、自免和代谢领域已有生物类似药获批上市,商业化产品增至3款,但若想填补大规模的研发支出还远远不够。

02

另辟蹊径“出海”,

新兴市场成“必争之地”

由于生物类似药天然存在市场竞争激烈的基因,取胜的关键不仅在于速度,还得有另辟蹊径的销售策略。

尤其国内市场竞争激烈,“出海”成为了“必答题”。

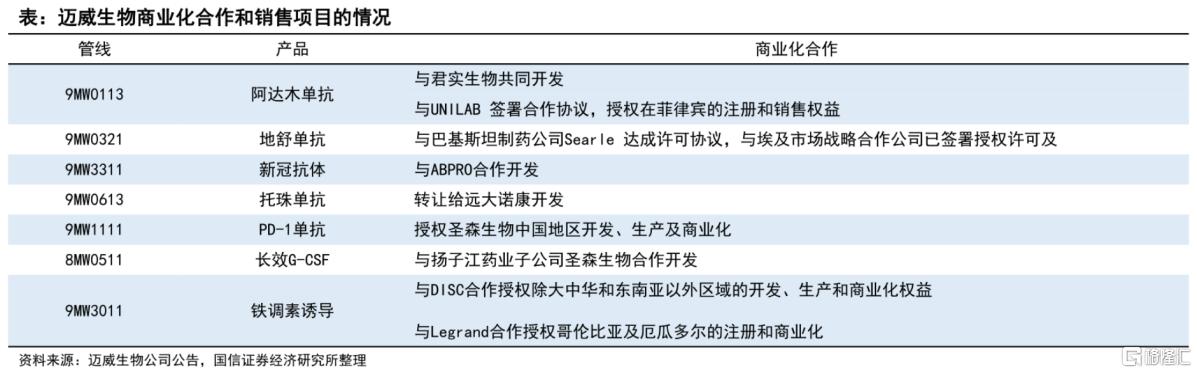

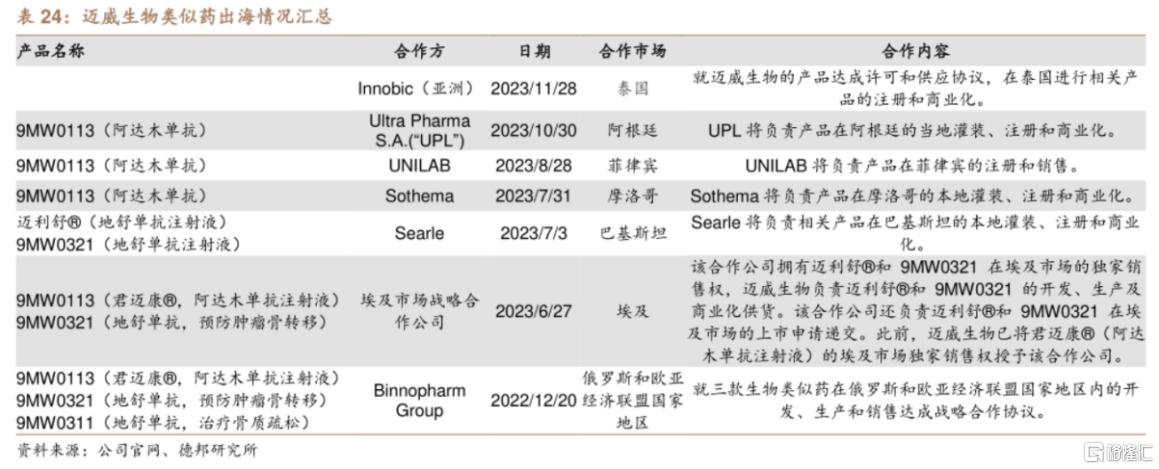

基于此,包括迈威生物在内的一些布局生物类似药的药企,选择将产品对外授权、实现“借船出海”,且逐渐转向新兴市场,而非主流的欧美市场。

例如,与迈威生物阿达木单抗生物类似药达成授权合作的海外药企颇多,包括摩洛哥最大制药集团Sothema、东盟制药行业位列第一的UNILAB和UPL公司,且辐射的版图也较多,包括摩洛哥、菲律宾、阿根廷、俄罗斯和欧亚经济联盟国家地区。

另外,迈威生物还针对9MW0311(普罗力生物类似药)和9MW0321(安加维生物类似药)与巴基斯坦、埃及、泰国、印尼、哥伦比亚、厄瓜多尔等6个国家签署正式协议,以及与印度制药公司达成供应和商业化协议,后者可获得9MW0813(阿柏西普生物类似药)在印度进口、生产、注册、上市和销售的独家权利,并有权获得包括南亚及非洲部分国家在内的10个国家的非独家权利。

截至2023年财报披露日,迈威生物已完成覆盖海外市场数十个国家的正式协议或框架协议的签署,并已向印尼、埃及、巴基斯坦等国家递交注册申请文件,不断攻城略地。

实际上,不仅仅是迈威生物,这两年包括百奥泰、复宏汉霖等国内药企,也将产品出海的方向拓展至新兴市场。

毕竟,相比欧美等成熟市场,新兴市场的竞争压力相对较小、进入门槛相对较低,且对于价格适中的药物有着更为迫切的需求,药企可以更容易地获得市场份额和建立品牌知名度。

可见,新兴市场及“一带一路”沿线国家已成为中国药企“出海”的必争之地。

03

10个创新药在研,

多款具备出海潜质

除另辟蹊径“出海”外,迈威生物在管线研发上也有着不少亮点。

作为一家创新型生物医药企业,迈威生物一直保持高额研发投入,最近三年分别为6.23亿元、7.59亿元、8.36亿元。尽管使得亏损额逐年扩大,但也布局了许多进度处全球前列的创新药,尤其3款差异化ADC管线具备出海潜质。

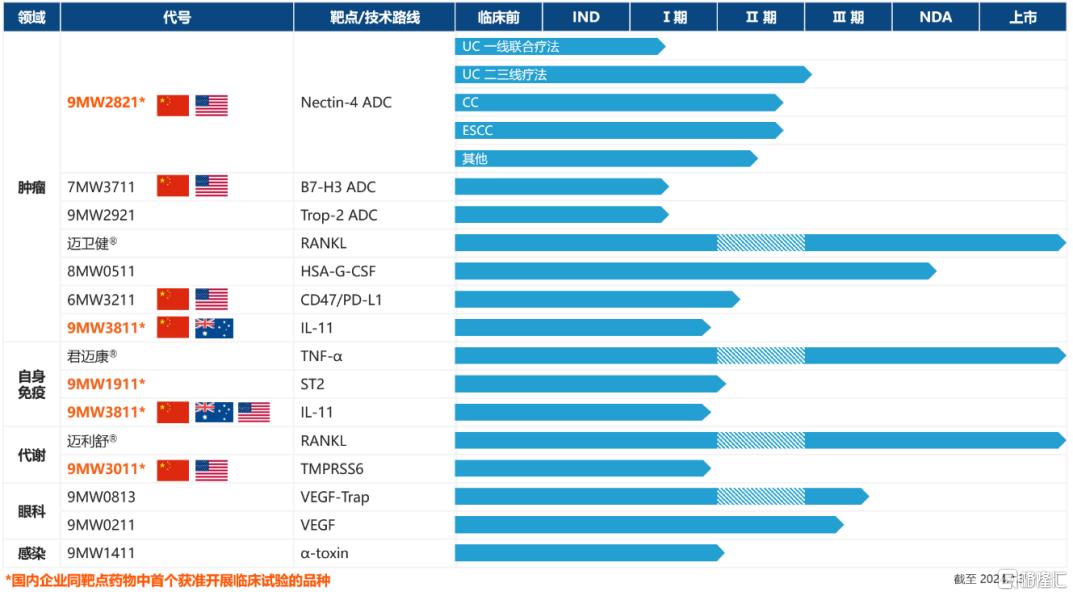

截至2023年财报披露日,迈威生物共拥有14个处于临床或上市阶段的品种,包括10个创新药,4个生物类似药,覆盖自身免疫、肿瘤、代谢、眼科、感染等多个治疗领域。其中,已上市品种3个,处于上市许可审评阶段品种1个,处于III期关键注册临床阶段品种3个,处于其他不同临床阶段品种7个。

迈威生物研发管线

图源:2023年财报

在2023年财报中,迈威生物明确表示:将重点针对创新度较高且差异化优势明显的管线推进国际合作,包括靶向Nectin-4 ADC(9MW2821)、靶向B7-H3 ADC(7MW3711)、抗ST2单抗(9MW1911)、抗IL-11单抗(9MW3811)等管线。

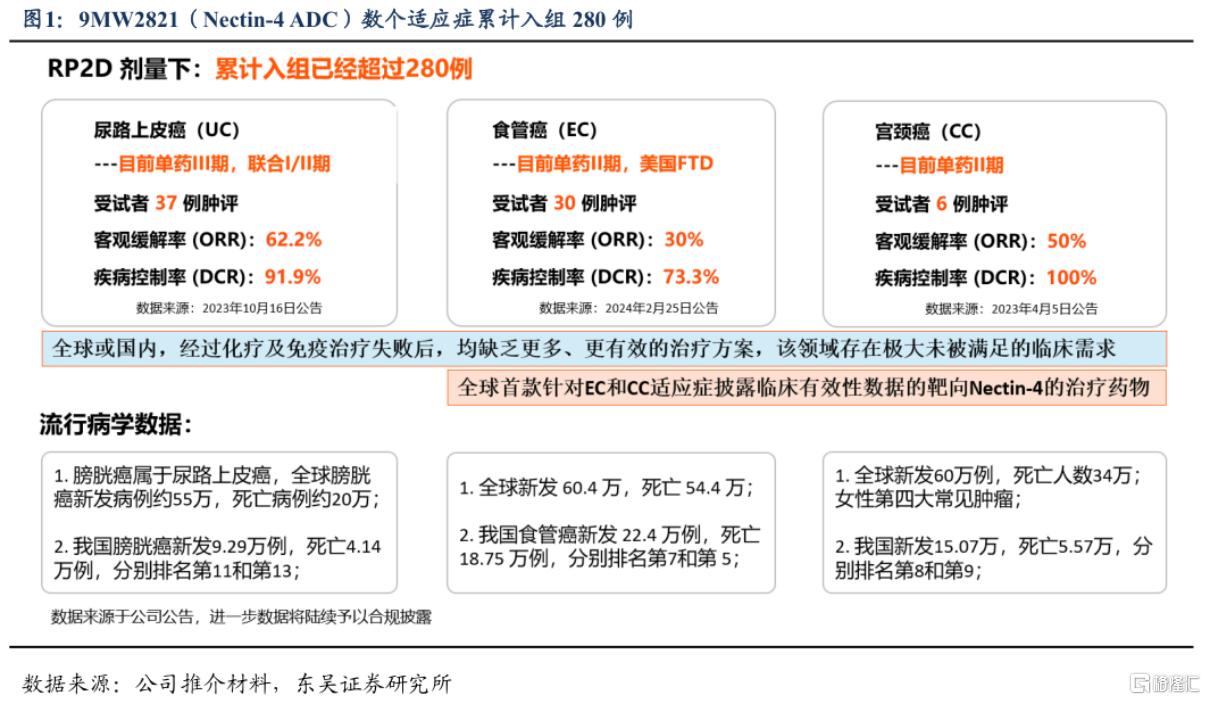

9MW2821是国内首个开展临床试验的Nectin-4 ADC,进度处全球第二,适应症为晚期实体瘤:尿路上皮癌已处于Ⅲ期,宫颈癌和食管癌已处于Ⅱ期,并已读出积极数据。

其中,针对宫颈癌,37例可评估疗效的患者ORR、DCR分别为40.54%、89.19%;单药治疗晚期尿路上皮癌患者的ORR、DCR分别为62.2%、91.9%,中位PFS为6.7个月;针对食管癌,单药治疗并完成一次肿评的30例晚期食管癌患者的ORR、DCR分别为30%、73.3%。

值得一提的是,全球首款Nectin-4 ADC药物Padcev(Enfortumab Vedotin)2023年销售额达556亿日元(约10.3亿美元),同比增长68.1%,上市仅4年就跻身“重磅炸弹药物”。据Evaluate Pharma预测,到2028年Padcev销售额预计将达到47亿美元。足见Nectin-4 ADC赛道的市场潜力。

7MW3711是基于新型抗体偶联技术平台IDDCTM开发的靶向B7-H3的ADC药物,展现出优于第一三共DS7300的旁观者杀伤效应,在多个CDX和PDX模型中有良好的体内活性,目前正在开展用于晚期恶性实体瘤的I/Ⅱ期临床研究。

作为下一代ADC药物,B7-H3 ADC备受外资巨头青睐。

2023年10月,默沙东斥资220亿美元交易总额与第一三共达成3款DXd ADC候选药物的授权交易,其中就包括靶向B7-H3的ADC;紧接着12月,葛兰素史克(GSK)以17.1亿美元交易总额引进了翰森制药B7-H3 ADC药物HS-20093在大中华区以外的全球权益。

9MW1911是针对IL33/ST2通路的创新单抗,开发适应症包括哮喘、慢性阻塞性肺疾病(COPD)和特应性皮炎等,其中COPD已处于临床Ib/IIa期。目前全球尚无以ST2或其配体IL-33为靶点的抗体药物上市,9MW1911为国内首个进入临床阶段,进度处全球第二梯队。

9MW3811为靶向人白介素-11(IL-11)的人源化单克隆抗体,适应症为晚期恶性肿瘤和特发性肺纤维化,正在中国、澳大利亚和美国开展临床试验,进度处国内首家、全球第一梯队,而且与PD-1抗体联用可表现出更好的抗肿瘤药效。

04

结语

迈威生物的研发布局可谓步步为营、稳扎稳打:先让生物类似药“出道”,然后巧妙地利用“出海”策略,让产品在海外市场崭露头角,同时也为公司注入源源不断的现金流。

如今,迈威生物的多款研发管线已进入临床后期阶段,蓄势待发,尤其是那些创新度高、差异化优势显著的ADC管线,仿佛就是为“出海”而生。

回想去年那些通过产品授权“出海”而首次实现盈利的Biotech,不知道迈威生物会不会成为下一个?

参考资料:

1.迈威生物财报、公告、官微

2.国信证券、德邦证券、东吴证券研报

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员