近年来,宏观经济面临着三重压力,即“预期转弱、需求收缩和供给冲击”,叠加外部环境的复杂性和不确定性,经济稳增长的必要性和难度愈发凸显。

基建作为经济稳增长的首要抓手,自然也成为了各地的工作重点,交通建设、水利工程、城市管网建设等各类基建项目纷纷上马,为整个产业链带来了新机遇。2023年四季度,财政增发万亿国债,主要流向就是基建领域。

作为基建必不可少的环节,塑料管道行业受益于基建兴起的大环境。

中国联塑作为国内塑料管道行业龙头,是一个很好的观察样本,通过其最新公布的年报,可以看到一家塑管龙头的韧性与成长性。

2023年,中国联塑整体表现“稳中有升”,当期实现营收308.68亿元,与去年相比,获得小幅增长;当期毛利81.21亿元,毛利率为26.3%,与上一年度持平。

拆分公司的业务结构,塑料管道长期以来都是公司的营收扛把子,占比约8成。得益于销售策略的积极转变,公司通过销量的上涨对冲了产品价格下降带来的负面影响,实现了核心业务整体平稳运行。

同时,中国联塑充分发挥了自身规模效益,在产品价格下降的背景下,塑料管道业务的毛利率水平相较于上一年还提升了1个百分点,达到28.5%。

此外,建材家居业务也有亮眼表现。

一般来说,受累于房地产行业供需两端弱化,家居建材产品理应会受影响。

但中国联塑的建材家居业务实现了逆势增长,2023年,该部分业务同比增长了5%达到28.39亿元,营收占比也从8.8%提升到了9.2%。

这也反映出中国联塑采取的一系列措施的有效性。比如,采用多元化客户组合,降低民营房企业务占比,将资源倾斜到央企国企的项目中去。

展望未来,从核心矛盾出发,要准确评价中国联塑未来的增长前景,还是要聚焦其主营业务--塑料管道。

01

龙头企业受益于集中度提升

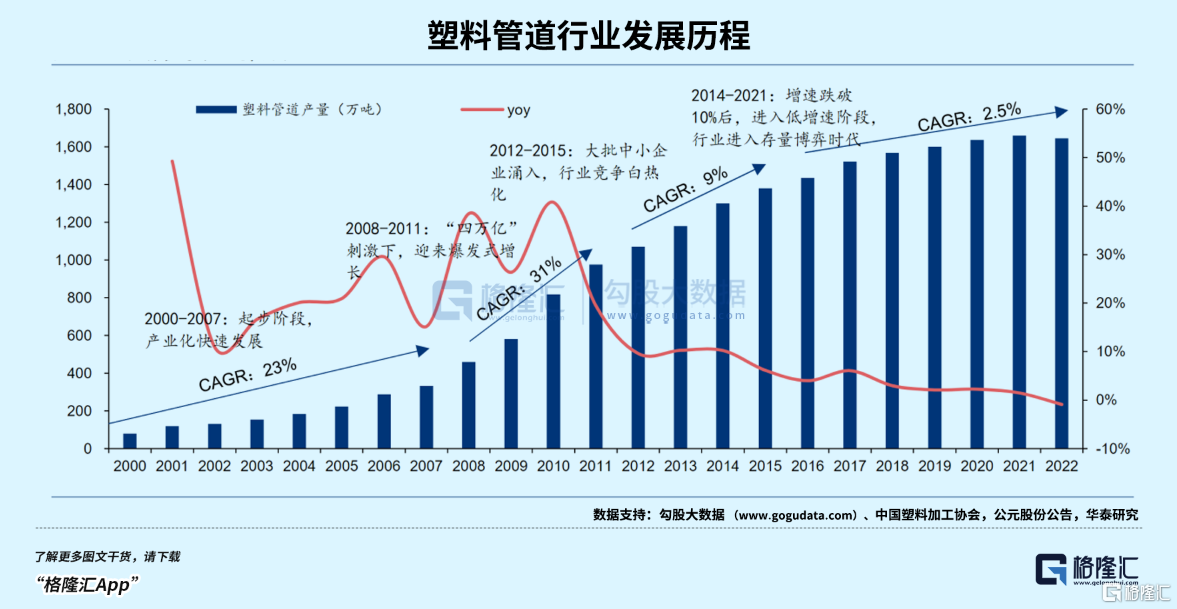

从行业视角来看,塑料管道行业从快速增长期进入平稳增长期,存量博弈的背景下,行业集中度提升的趋势带来了结构性增长机会。

首先,近几年市场需求偏弱,但原材料价格却不断上涨,留给塑料管道行业的利润空间变窄,叠加业内价格战影响,利润空间被进一步压缩。龙头企业可以凭借规模优势降低成本,中小企业无法承受类似冲击,只能被迫出清。

其次,随着市场愈发成熟,产品品质逐渐成为企业中标的关键,尤其对于市政基建项目而言,在环保审核愈发严格的背景下,低价竞争时代已经过去,企业产品能否符合标准更为重要,技术不过关的中小企业产品销路越来越窄。

华泰证券的研报指出,2022年国内CR6(份额最大的6家企业)的市占率仅占32%左右。同时,市面上有上千家规模较大的塑料管道生产厂家,其中年产能在1万吨以上的塑料管道企业约有300家。

随着落后产能的不断出清,越是头部的企业获得的集中度提升红利理应越大。

02

扩大下游应用场景打开想象空间

凭借轻便、耐腐蚀、安装简便和维护成本低等优点,塑料管道不止是在市政工程、基础设施建设上有着广泛作用,化工、采矿、农业等诸多领域都有着塑料管道的身影。

以农业为例,想要实现农业高水平发展,灌溉、施肥、打药等各个环节都需要优质的塑料管道助力。

以灌溉为例,我国地域辽阔,不同区域的地理环境有着较大差异,需要不同特性的塑料管道因地制宜地协助完成灌溉工作,中国联塑凭借其多样化的产品矩阵,能够为各种复杂地形提供相应的解决方案。

比如,在低温、易结冰的环境中,中国联塑LDPE材质灌溉用管道可以保证不开裂;在酸碱度超标的土壤环境,中国联塑低压输水灌溉用PVC-U管因具有更强的耐酸、耐碱、耐腐蚀性,可以更好完成灌溉工作。

此外,中国联塑的PVC-U管采用无铅化材料,既可应用于栽培槽,为作物提供良好的生长环境,也可以用作打药管,避免铅析出对作物和土壤产生污染。

中国联塑凭借自身管道产业优势和科研实力,为规模化的农业种植提供高标准的产品设施及解决方案,不仅有助于传统农业的现代化升级,也丰富了自身的收入来源,打开了成长空间。

03

修炼内功,铸造硬实力护城河

从塑料管道行业实际运行情况来看,考虑到运输成本、库存管理、物流效率、需求响应速度等多重因素,塑料管道行业存在运输半径的限制,通常为800-1000公里。

针对这一挑战,中国联塑通过在全国19个省份建设生产基地,实现了对中国广大市场的深入覆盖。这些生产基地的地理分布,使得产品能够更接近终端,从而显著降低了长距离运输的需求和成本。

此外,中国联塑与2853家一级经销商建立了长期的战略合作关系,这一庞大的销售网络不仅加强了公司与市场的连接,还极大提高了产品的交付效率和对市场变化的响应速度。

通过这种分散式的生产布局和紧密的销售网络,中国联塑有效地解决了物流运输半径的限制问题,增强了企业在激烈的市场竞争中的灵活性和竞争力。通过优化生产和物流网络,中国联塑成功地将产品快速、高效地送达终端,同时也实现了对原材料供应和成品分销的有效控制,确保了整个供应链的高效运转和成本控制,从而在塑料管道市场中获得了显著的竞争优势。

04

出海描绘新增长曲线

如果说内地的塑料管道业务突出一个“稳”字,那么海外市场则突出一个“增”字。

在出海成为国内众多企业寻求增量市场的背景下,塑料管道厂商也纷纷投身其中,将国内的经验、技术和产品输出海外市场,寻求新的增长机会。

从宏观视角来看,基建合作是“一带一路”的核心产业组成部分,尽管在全球卫生事件的影响下,有过短暂的停滞,但随着事件冲击影响逐渐消散,“一带一路”的基建需求再度回归正常上升通道。

根据商务部数据,2023年,我国企业在“一带一路”共建国家新签承包工程合同额16007.3亿元人民币,增长10.7%;完成营业额9305.2亿元人民币,增长9.8%。

在“一带一路”沿线的国家里,发展中国家占比超过8成,普遍处在经济上升期,且这些国家往往有着较低的城镇化率和老龄化程度,较高的基建项目投资热情叠加廉价的人力成本,极大提升了海外市场与基建相关的产业市场空间。

作为国内最大的塑料管道厂商,中国联塑自然也早早感知到了海外市场蕴含着的庞大市场机遇,早早布局海外市场,开辟了一条新的增长曲线,为公司业绩稳增长提供了支撑。

2023年,公司的海外市场营收达到25.53亿元,所占比例从2022年的6.5%提升到了8.3%。

即便在全球卫生事件冲击、供应链受阻的背景下,中国联塑的海外收入也保持着持续增长,关键还是在于公司深入海外市场本土的经营模式。

与一般的企业出海不同,中国联塑不仅仅是简单地将产品、技术输出到目标市场,更多地还是通过投资建厂、输出运营管理经验等方式来深度融入当地市场。考虑到前文所述的运输半径限制,通过收购或直接当地建厂的方式更容易在当地市场提高影响力和市占率。

具体来看,中国联塑的出海战略从北美市场起步,近年来在东南亚多点开花。截至2023年年末,中国联塑已在美国、印尼、泰国、马来西亚、柬埔寨等国家开设了生产基地,菲律宾、孟加拉、越南等地的生产基地亦正在有序推进筹建,并已在11个国家及地区成立了海外销售中心。

05

结语

尽管塑料管道行业进入了成熟期,但中国联塑作为业内龙头,若能继续把握住这波产能出清带来的集中度提升红利,基本盘保持稳健增长的问题不大。

更重要的是,下游应用场景的扩充叠加出海战略的深化,为中国联塑的主业开辟了新的增长点,也为公司的长期价值增添了新的维度。一个“下有保底,上有弹性”的中国联塑显然更值得市场期待。(全文完)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员