在2024年2月4日发布的研究报告《石油:仍是基本面较好的大宗资产》中,我们提出OPEC+执行减产计划或有望维系全球石油市场的紧平衡状态,维持1H24布伦特油价中枢位于85美元/桶的判断。

近期OPEC+将额外减产计划延长至2Q24,海内外油品需求表现边际回暖,我们此前提示的短缺格局正在被市场定价,布伦特油价已反弹至我们预期的合理中枢,年初以来累计上涨约10%。

偏弱预期修正之后,往前看,我们认为2024年油价的上行风险或依然大于下行风险,市场出于OPEC+可能放松减产约束、OECD石油需求增长降速等叙事逻辑,对石油基本面趋向宽松的预期可能存在一些偏差。

全球经济增长相对平稳的基准情形下,我们预期2H24布伦特油价中枢或上移至90-95美元/桶。此外,虽然供应扰动多发,当前油价中计入的风险溢价或较为有限,我们提示若地缘局势带来额外的供应冲击,仍可能为油价带来超预期的上行风险。

预期差一:OPEC+转向增产是否一定意味供应过剩?

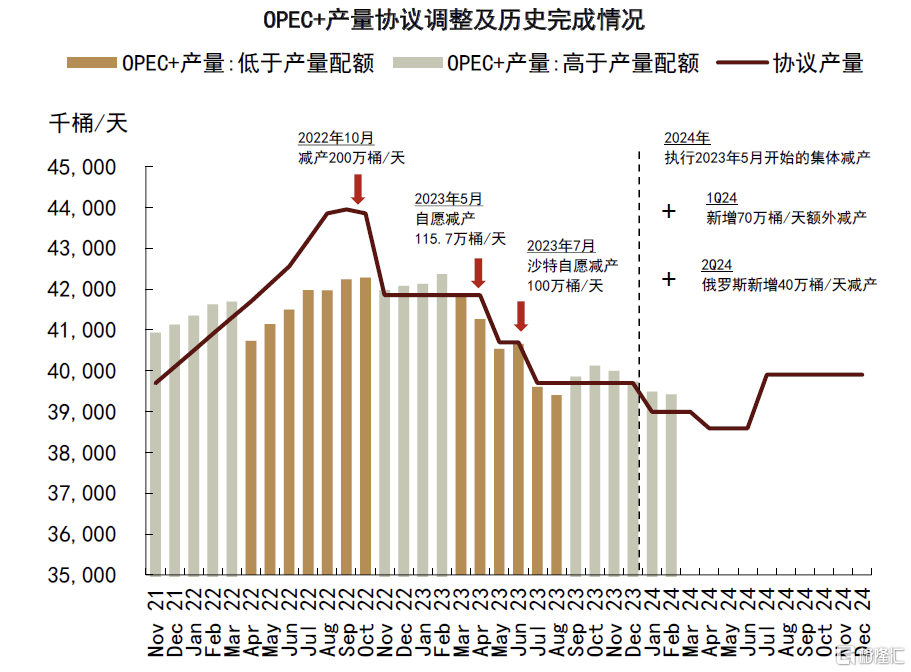

OPEC+自2023年5月步入新一轮减产周期,沙特通过100万桶/天的额外减产主导产量收紧,在3Q23出清了全球石油的供应过剩,支撑油价走高。但随着4Q23 OECD石油需求不及预期,叠加美国原油持续增产,基本面再次陷入过剩。

全年来看,2023年全球石油供应同比增加约183万桶/天,其中主要是美国和南美洲分别贡献了102万桶/天和55万桶/天的原油产出增量,完全抵消了OPEC原油产量同比减少的46万桶/天。

2023年11月,OPEC+将额外减产计划延长至1Q24,除沙特以外,其余成员国合计追加70万桶/天的减产份额,以继续出清供应过剩。

目前来看,OPEC+仍在积极落实减产计划,2024年1-2月原油总产量较2H23环比减少30-40万桶/天,近期伊拉克也表示将从3月起主动削减出口以弥补1-2月的产量超标[1]。

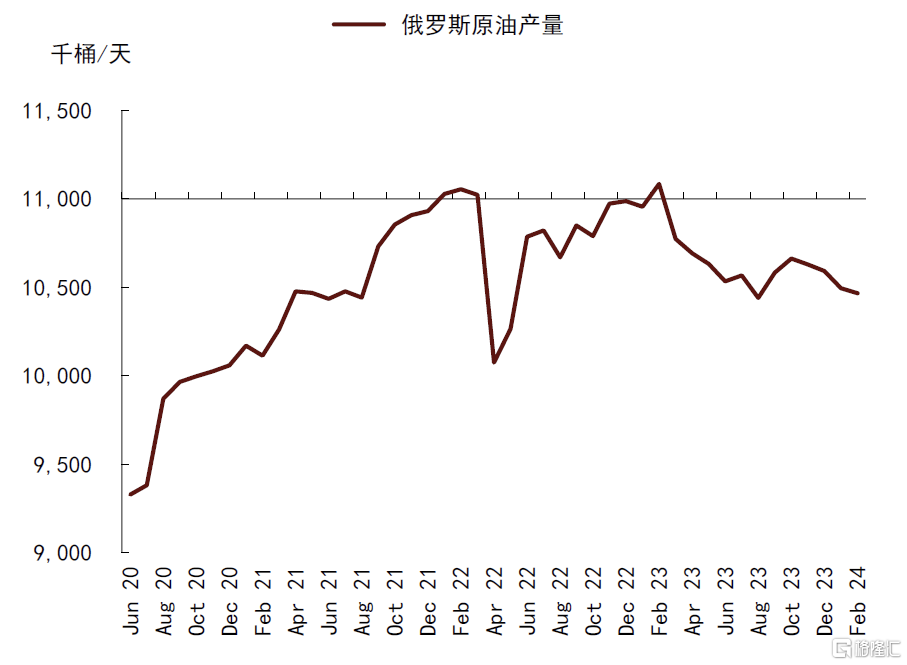

3月3日[2],OPEC+将1Q24的额外减产计划延长至2Q24,以维系市场稳定。此外,俄罗斯追加了合计47.1万桶/天的供应收缩配额,我们测算其原油产量或在2Q24环比减少约40万桶/天。

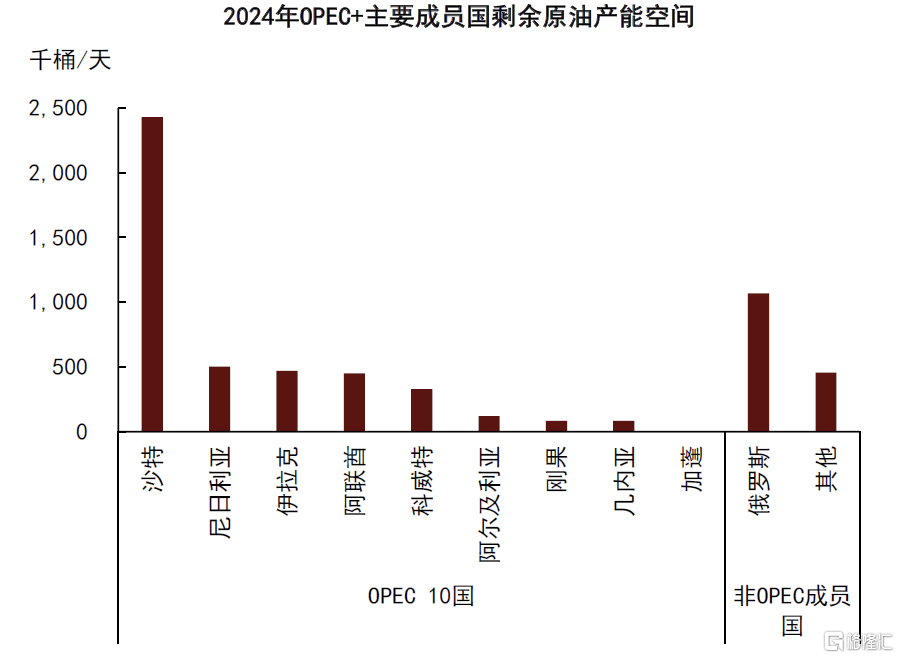

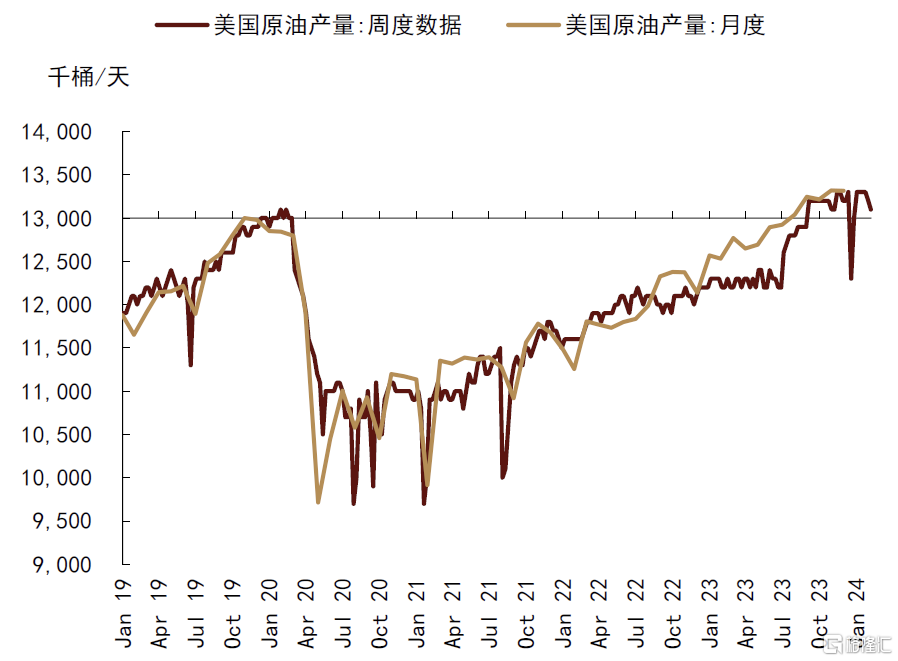

与2023年有所不同,在经历了OPEC+主动减产和非OPEC增产至历史峰值后,我们认为时至2024年,全球原油的剩余产能或已基本集中在了OPEC+国家,供给秩序趋于单一,或有望强化OPEC+主动调节产量的效果,也可视为OPEC+减产的滞后效应。可以看到,美国原油产量的见顶迹象已如期显现,随着钻机数维持低位,EIA周度数据显示3月以来美国原油产量已从1330万桶/天降至1310万桶/天附近。南美洲海上油田的产出增量或大概率较为稳定。因而我们认为,OPEC+在1H24主动约束产量或有望维系短缺格局。

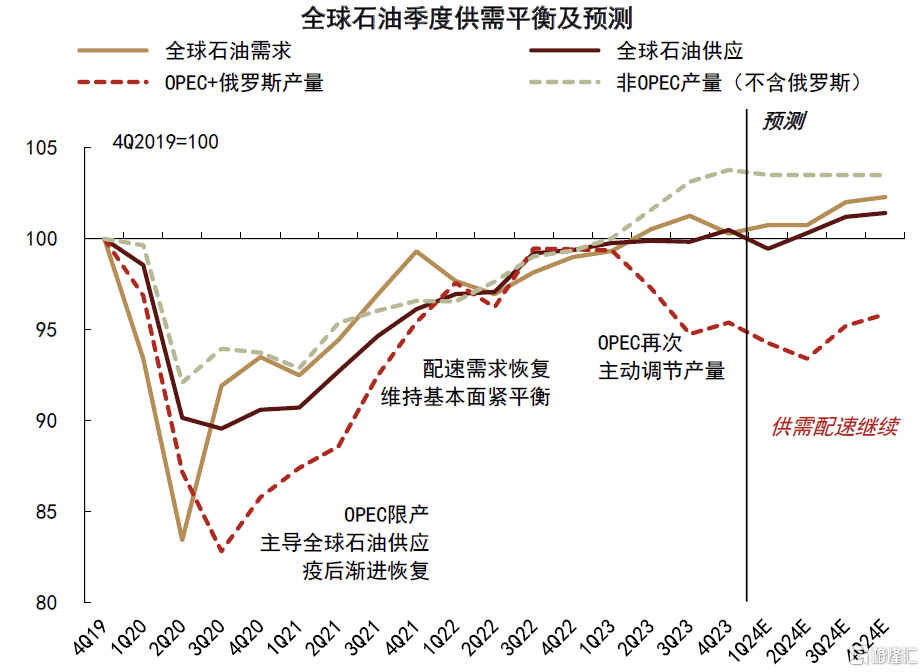

此外,OPEC+是否会在2H24进一步延长额外减产计划仍存不确定性,但我们认为即使OPEC+逐步放松产量约束,石油市场或也不一定会面临较大的过剩压力。

在《能源2024年度展望:供需配速最优解》中,我们提出不排除OPEC+的供应增量在2024年逐步回归的可能,但与2H20至2021年的情形类似,由于全球石油市场短缺格局已经形成,在需求路径依然向上的基准情形下,供给调节或可以从减量约束逐步转为控制增量。基准情形下,我们预期OPEC+额外削减的原油产量或在2H24逐步回归,2024年全球石油供应同比增量或降至60万桶/天左右。

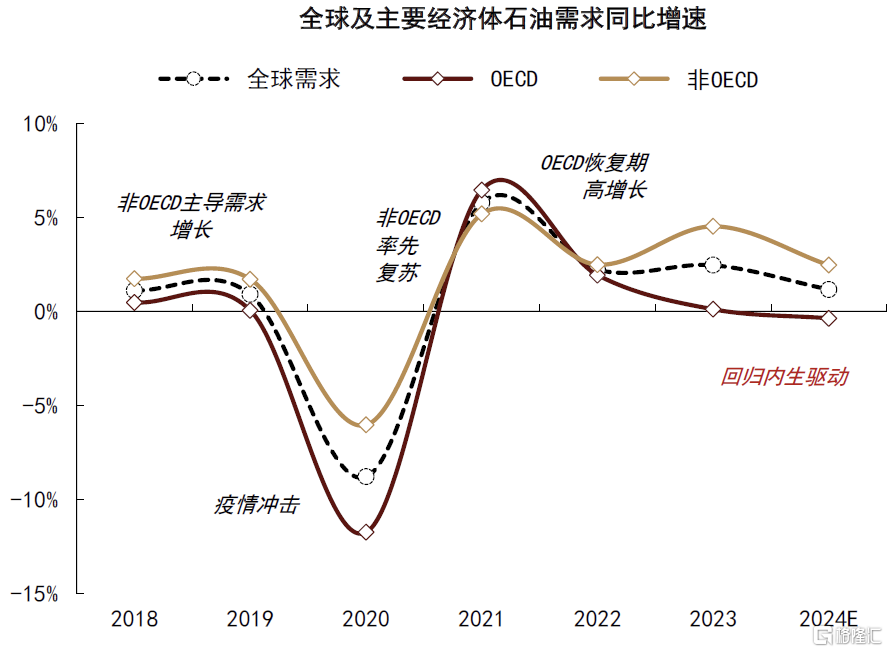

预期差二:存量需求增长渐弱,宏观驱动价格走低?

欧美国家作为全球石油需求的存量主体,或在2024年迎来高利率下的增长降速压力,在美联储即将开启降息周期的市场预期下,历史经验也显示石油需求侧或面临一定的宏观逆风。

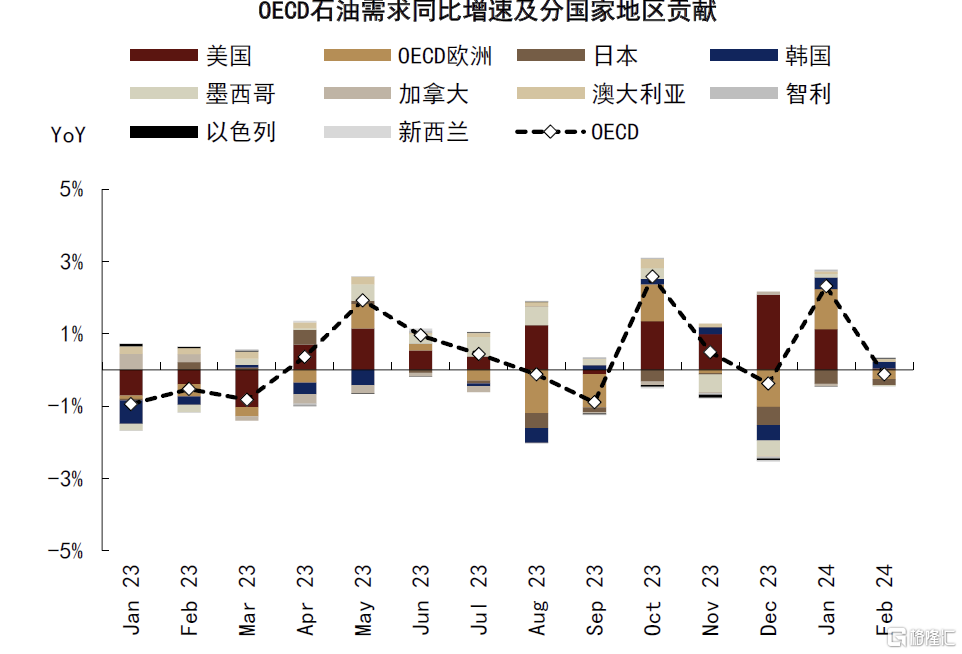

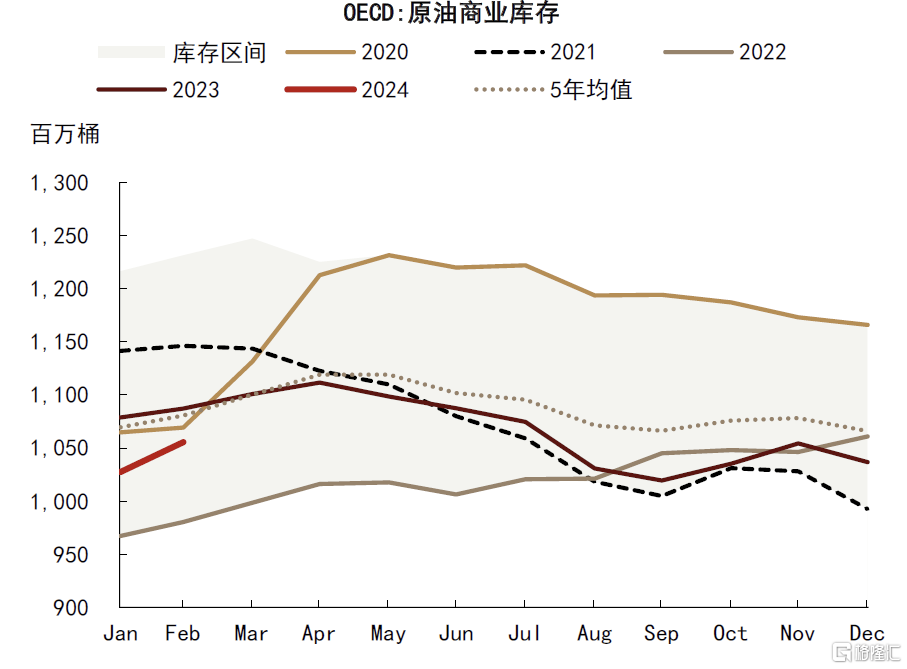

年初以来,OECD石油需求表现有所反复,1-2月OECD石油需求分别同比变动2.3%和-0.1%,在2月增速的环比变化中,美国和OECD欧洲分别拖累了1.1和1.4个百分点。

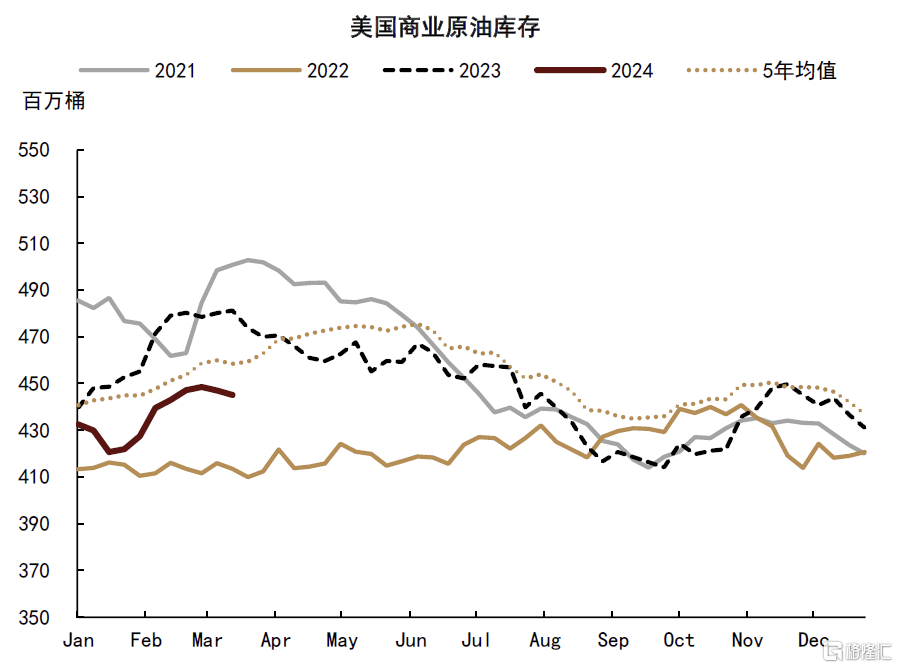

IEA初步数据显示2月OECD商业原油库存或环比增加3%左右,主因或为美国炼厂检修导致的库存累积。

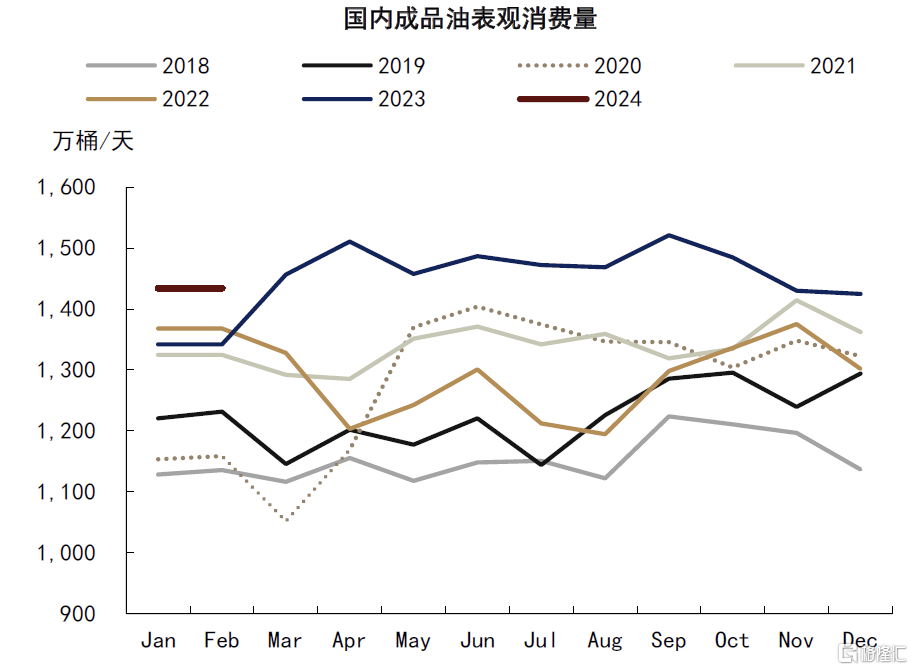

往前看,我们维持年度展望中对2024年OECD国家可能难以贡献石油需求增量的判断,但从需求预期和平衡视角而言,我们认为或也不必过于担忧,部分从宏观视角出发而对今年石油市场较为悲观的市场预期可能存在一定偏差。一方面,非OECD国家仍有望支撑需求增长,我们预期今年全球石油需求或同比增长120万桶/天左右,我国和印度分别有望贡献50万桶/天和30万桶/天的需求增量。

2024年1-2月,我国成品油表观消费录得1434万桶/天,在低基数背景下同比增加约90万桶/天。往前看,在能效提升和内生增长并重之际,我们认为2024年我国石油需求增长或将聚焦国际航线的“最后拼图”、基建工程等政策性支持落地、化工产能扩张和原料投入需求三条短期主线。

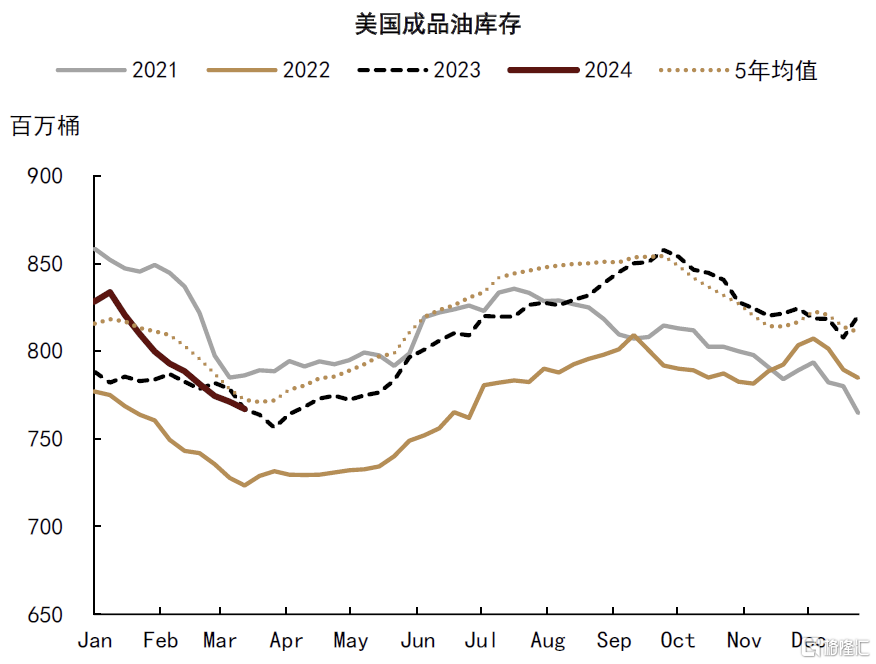

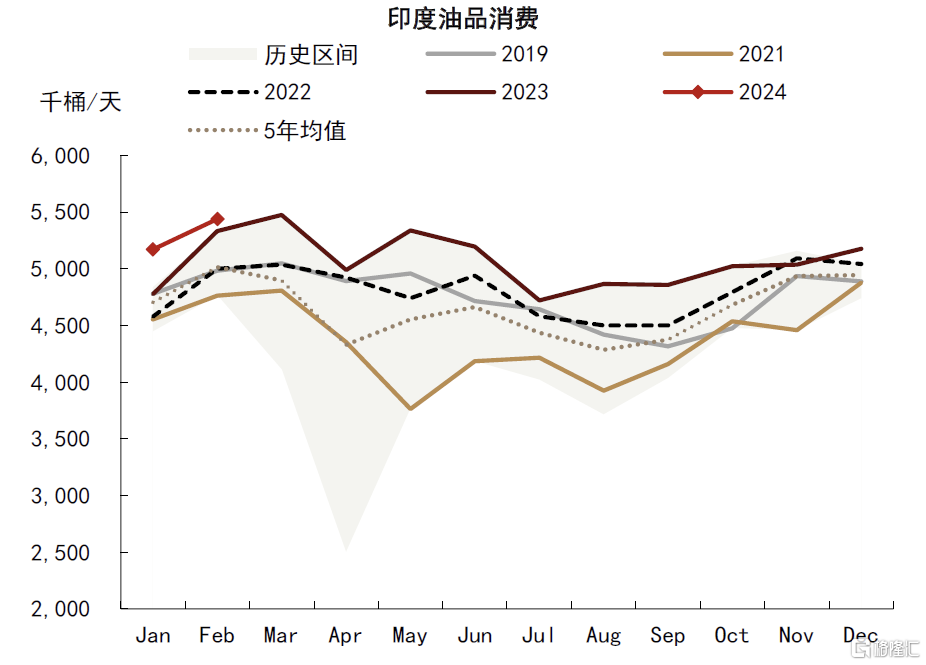

1-2月印度石油需求录得531万桶/天,同比增加约25万桶/天,1-2月印度PMI指数延续强势,我们认为印度有望成为今年为数不多的石油需求增长提速的经济体。另一方面,OECD存量需求虽仍待企稳,我们认为或暂未造成持续性的累库压力。可以看到,3月以来随着美国炼厂开工逐步恢复,商业原油库存已转为去化,油品需求同比增速转正、成品油库存继续消耗和炼油毛利反弹均可以印证需求表现的边际改善。往前看,我们预期OECD商业原油库存或有望在3月转为去化,并将于年内维持历史相对低位。

预期差三:风险事件多发,供应溢价已经充分计入?

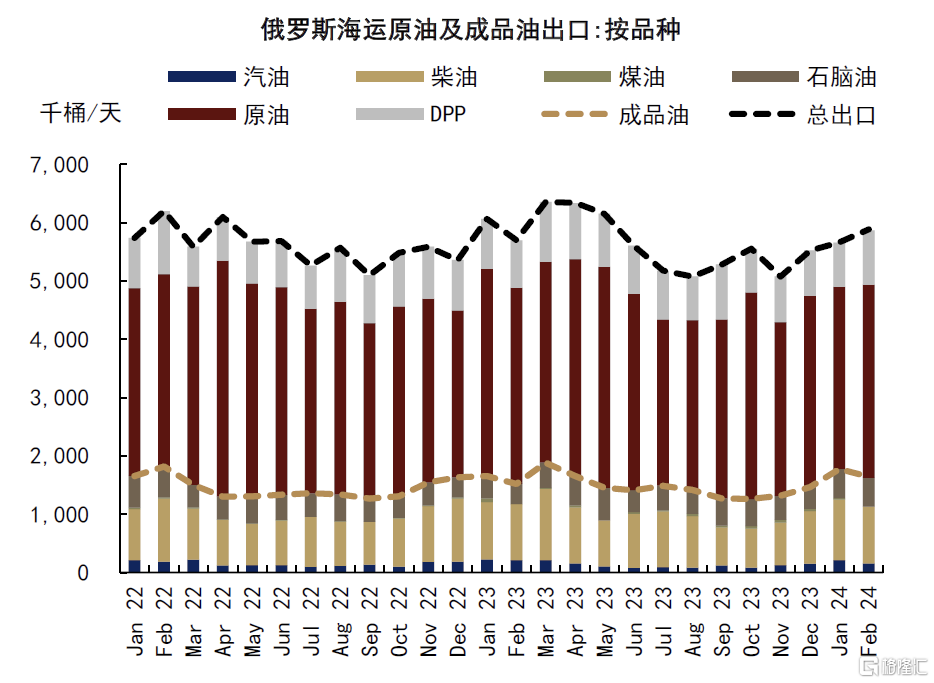

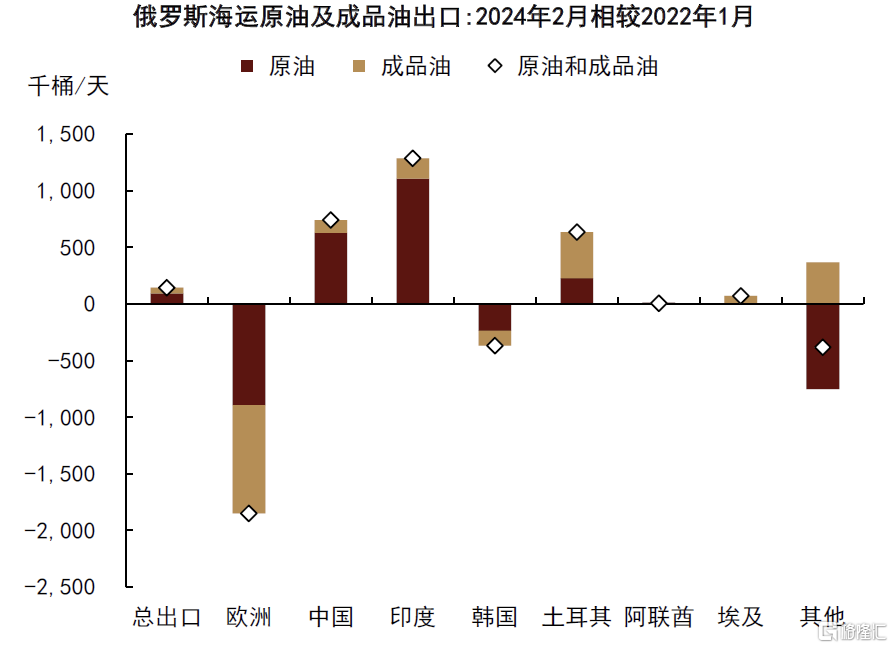

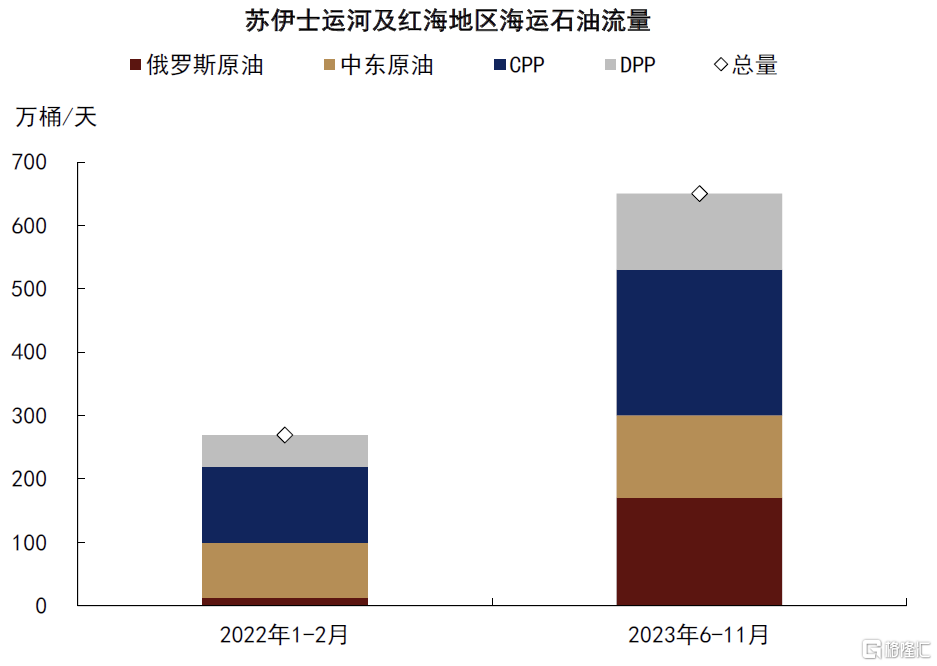

近年来地缘风险事件频发,从俄乌冲突后的欧美对俄制裁,到俄罗斯对石油出口的“反制裁”举措,再到红海事件扰动海运贸易,石油市场供给风险持续存在。但就目前的油价水平而言,我们认为风险溢价的计入或较为有限。一方面,地缘事件暂未造成大规模的实质冲击。彭博数据显示在俄乌冲突后,俄罗斯原油及成品油途径苏伊士运河的贸易量明显增加。

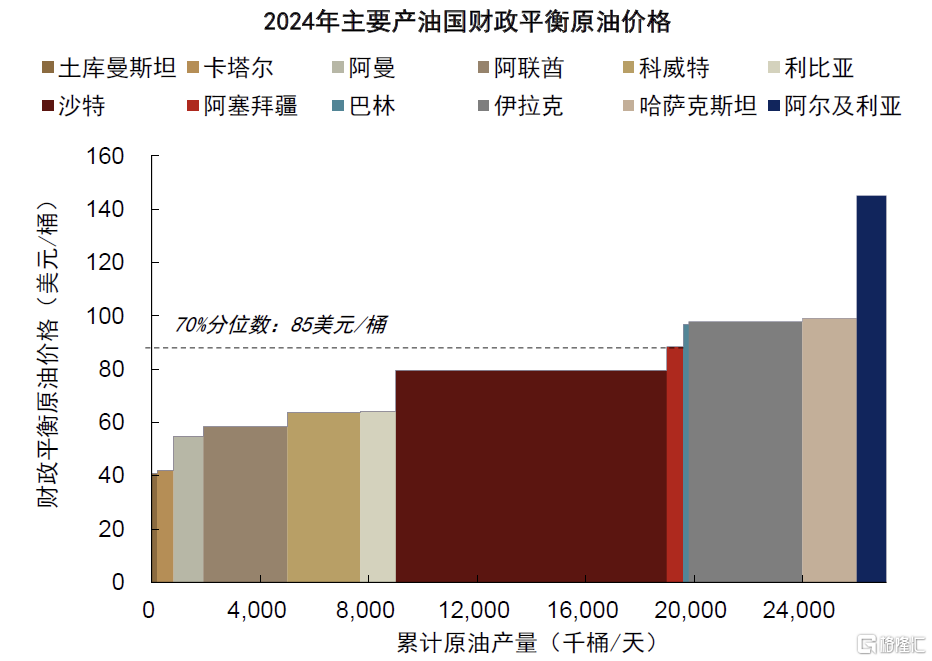

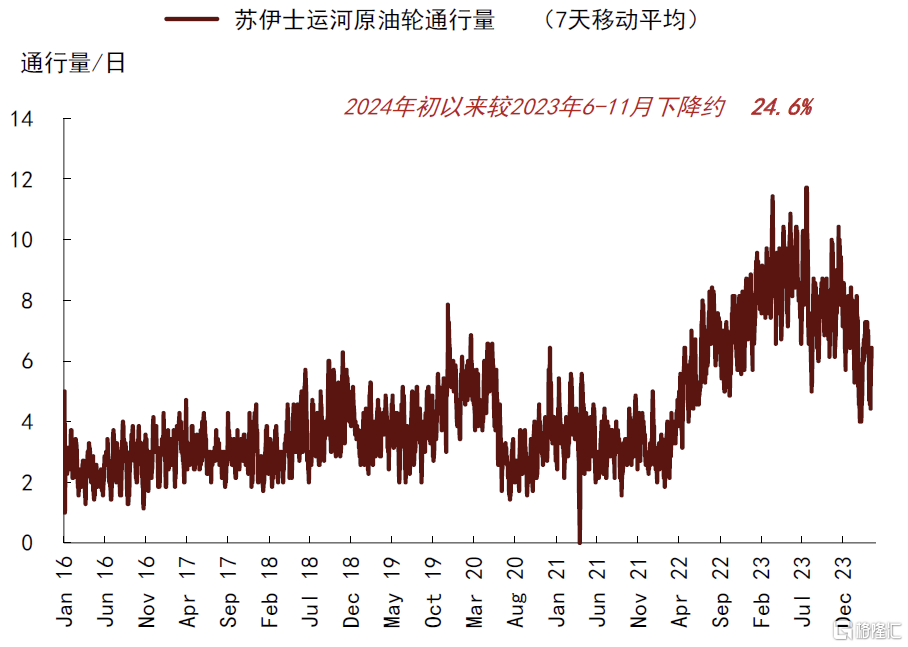

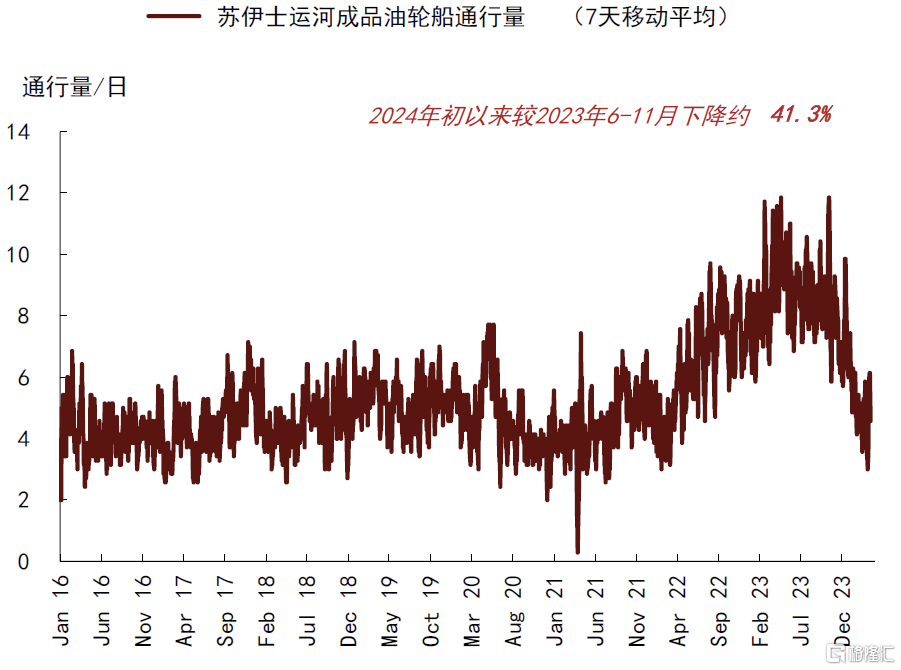

红海事件影响下,年初以来[3]苏伊士运河原油和成品油油轮通行量分别较2H23减少25%和41%,但俄油出口并未明显下滑。2024年1-2月俄罗斯原油产量约为1047万桶/天,较俄乌冲突前减少约50万桶/天,远低于360万桶/天的欧美表观制裁量。出口数据显示,俄罗斯至欧洲的管道原油出口较俄乌冲突前减少约50万桶/天,但海运原油及成品油出口自2023年12月以来持续增加。2024年2月海运出口量回升至588万桶/天,基本持平于俄乌冲突前水平。另一方面,当前油价相较边际成本的溢价较低。综合考虑中东主产国财政平衡油价和北美页岩油的生产成本,我们测算2024年原油边际成本提供的底部支撑或在80-85美元/桶。

全球经济相对平稳的基准情形下,当前油价相对合理,年内上行风险或大于下行风险

综合以上分析,我们认为当前原油价格或处于相对合理位置,维持1H24布伦特油价中枢85美元/桶的判断。产量调节适配需求降速,全球经济相对平稳的基准情形下,我们预期2024年全球石油市场或面临64万桶/天左右的供应缺口。

虽然季节性需求压力可能带来阶段性的缺口收窄和价格回调,我们认为年内油价上行风险或仍大于下行风险,预期2H24布伦特油价中枢或上移至90-95美元/桶。

基准情形之外,地缘局势不确定性仍存,供应溢价或尚未计入,我们提示关注红海贸易扰动和俄罗斯对石油供应的“反制裁”举措。

2月27日,俄罗斯表示将从2024年3月起执行为期6个月的汽油出口禁令[4],我们测算或影响全球3%的汽油出口,近期地缘事件对俄罗斯炼厂开工的扰动也有所加剧[5]。往前看,我们提示若地缘变数进一步加大供应减量,可能成为年内油价超预期上行的风险来源。

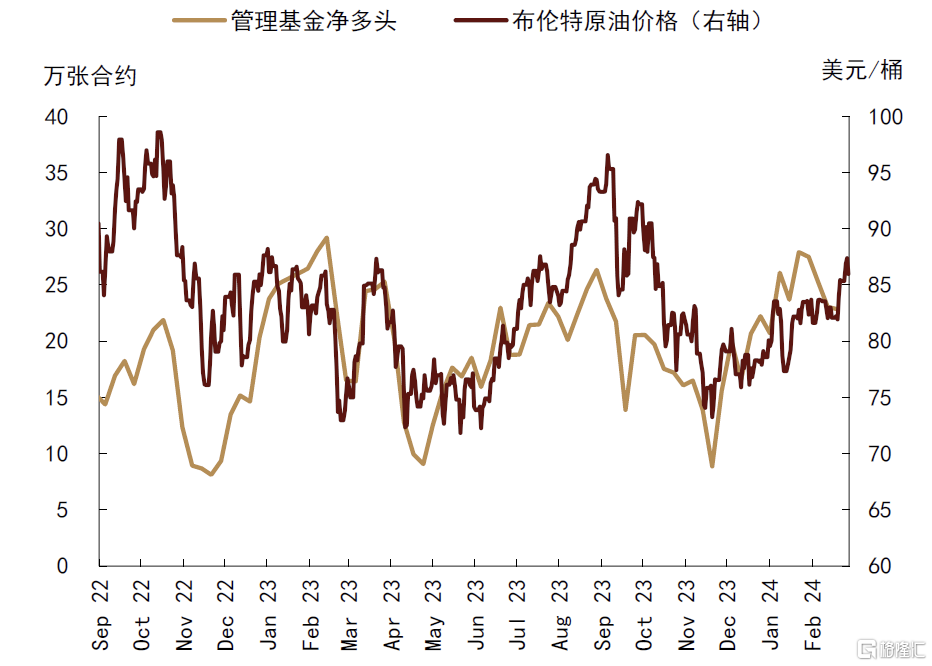

图表1:偏弱预期修正,年初以来油价回升

资料来源:彭博资讯,中金公司研究部

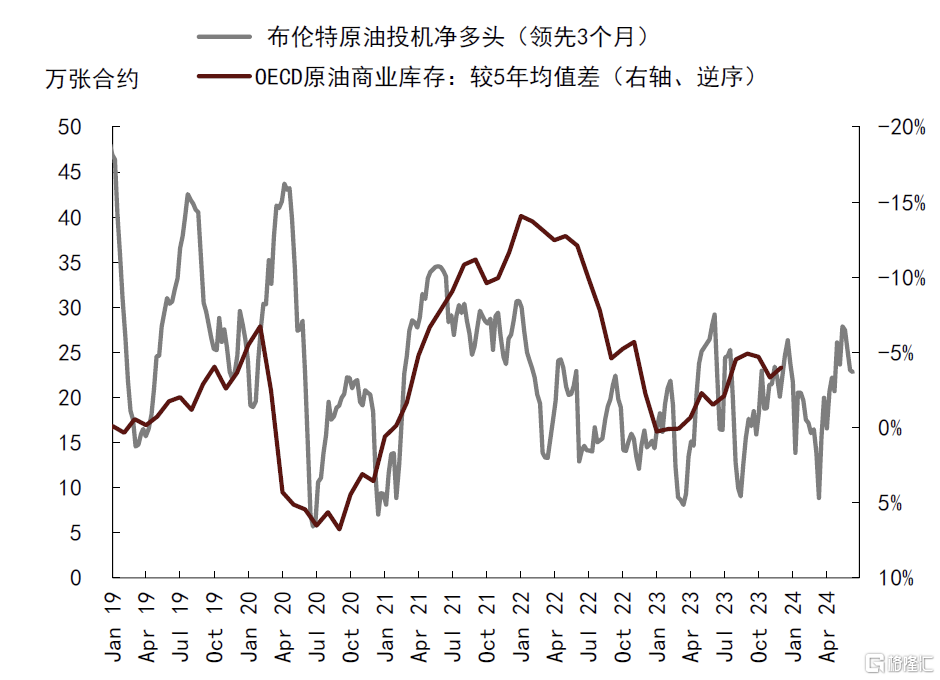

图表2:短期供应短缺和库存去化预期或已计入

资料来源:彭博资讯,中金公司研究部

图表3:OPEC+延长额外减产计划至2Q24

资料来源:彭博资讯,OPEC,中金公司研究部

图表4:OPEC+供给调节或有望配速需求增长

资料来源:IEA,彭博资讯,中金公司研究部

图表5:全球主要剩余产能或已集中于OPEC+

资料来源:彭博资讯,OPEC,中金公司研究部

图表6:美国原油产量已至历史高位

资料来源:EIA,中金公司研究部

图表7:2024年全球石油需求增速预测

资料来源:IEA,中金公司研究部

图表8:OECD存量需求仍待企稳

资料来源:IEA,中金公司研究部

图表9:OECD商业原油库存或在2月累积

资料来源:IEA,中金公司研究部

图表10:美国炼厂结束检修,商业原油库存转为去化

资料来源:EIA,中金公司研究部

图表11:3月以来美国油品需求表现改善

资料来源:EIA,中金公司研究部

图表12:美国成品油库存延续去化

资料来源:EIA,中金公司研究部

图表13:2024年1-2月我国成品油表需同比增长

资料来源:国家统计局,海关总署,中金公司研究部

图表14:2024年1-2月印度石油需求同比增长

资料来源:Haver,中金公司研究部

图表15:美国页岩油成本曲线更新

资料来源:FactSet,中金公司研究部

图表16:2024年中东主产国财政平衡油价

资料来源:IMF,中金公司研究部

图表17:俄罗斯原油产量

资料来源:彭博资讯,中金公司研究部

图表18:俄罗斯海运原油及成品油出口

资料来源:汤森路透,中金公司研究部

图表19:俄乌冲突后俄罗斯海运原油及成品油出口变动

资料来源:汤森路透,中金公司研究部

图表20:苏伊士运河原油及成品油运量

资料来源:彭博资讯,中金公司研究部

图表21:苏伊士运河原油油轮通行数

资料来源:Clarksons,中金公司研究部

图表22:苏伊士运河成品油油轮通行数

资料来源:Clarksons,中金公司研究部

本文摘自中金公司2024年3月23日已经发布的《石油:价格反弹后的三个预期差》

分析员 郭朝辉 SAC 执证编号:S0080513070006SFC CE Ref:BBU524

联系人 李林惠 SAC 执证编号:S0080122070072

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员