近期,广东铭基高科电子股份有限公司(以下简称“铭基高科”)更新了首次公开发行股票并在创业板上市招股说明书申报稿,保荐人为国信证券股份有限公司。

格隆汇了解到,铭基高科致力于精密连接组件研发、生产、销售。截至招股说明书签署日,王彩晓直接持有公司72%股份,为公司的控股股东,王彩晓的哥哥王成富直接持有公司19.20%股份,王彩晓、王成富兄妹合计控制公司91.20%的股份,为公司实际控制人。

招股书显示,王彩晓是个70后,拥有EMBA学历,她于2003年4月至2019年10月担任公司执行董事兼总经理,2019年11月至今担任公司董事长兼总经理。王成富也是个70后,大专学历,如今担任公司董事兼副总经理。

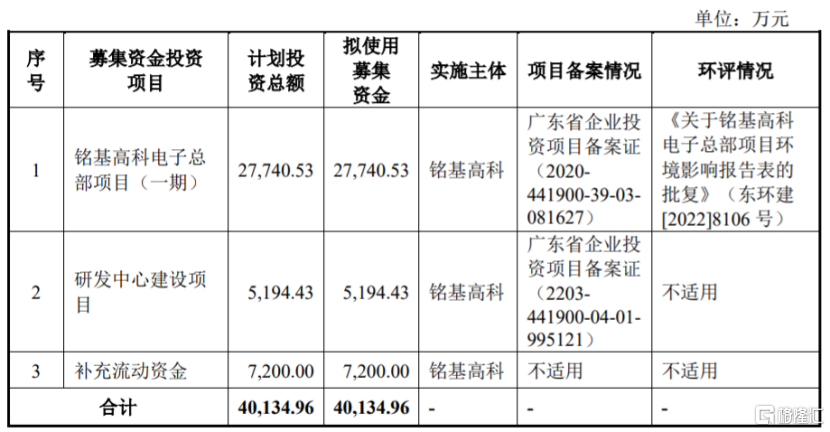

本次申请上市,铭基高科拟募集资金约4亿元,用于铭基高科电子总部项目(一期)、研发中心建设项目、补充流动资金。

募资使用情况,图片来源:招股书

1

主营业务毛利率低于同行均值

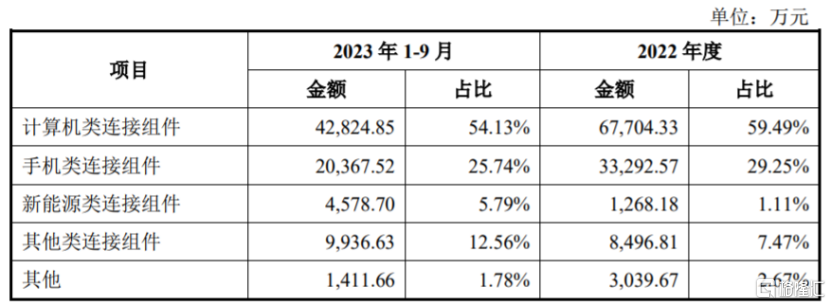

经过多年发展,铭基高科已形成计算机类连接组件、手机类连接组件为业务基石,新能源、安防等其他类连接组件快速发展的业务格局,产品广泛应用于消费电子、通信、新能源、工控安防、医疗等多个领域。

具体来看,报告期内,公司的收入主要来源于计算机类连接组件、手机类连接组件、新能源类连接组件等业务,其中计算机类连接组件的营收占比在50%以上,是公司的重要收入来源。

公司主营业务收入构成,图片来源:招股书

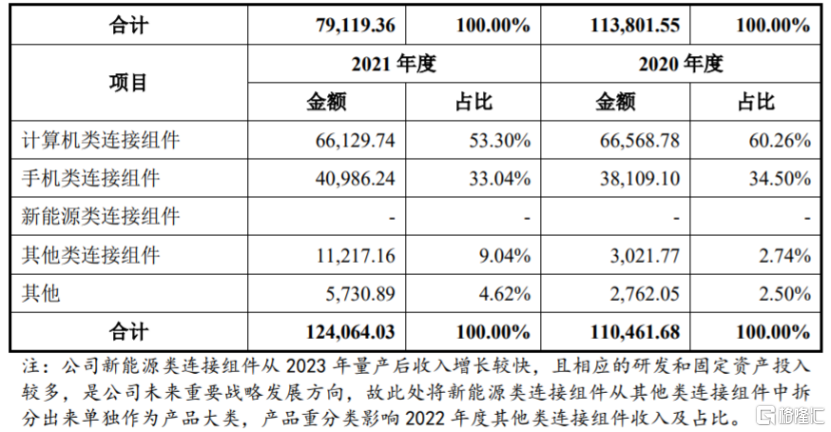

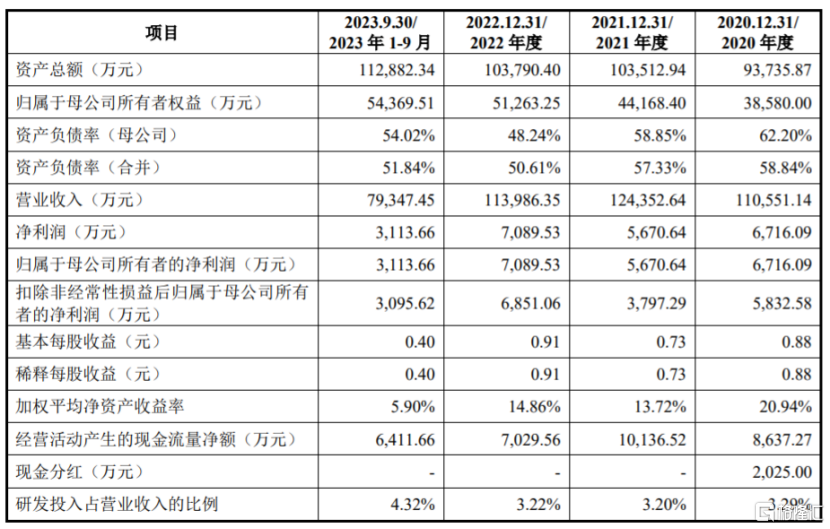

业绩方面,2020年至2022年,铭基高科的营业收入分别约11.06亿元、12.44亿元、11.4亿元,对应的净利润分别为6716.09万元、5670.64万元、7089.53万元,业绩存在一定波动。

主要财务数据及财务指标,图片来源:招股书

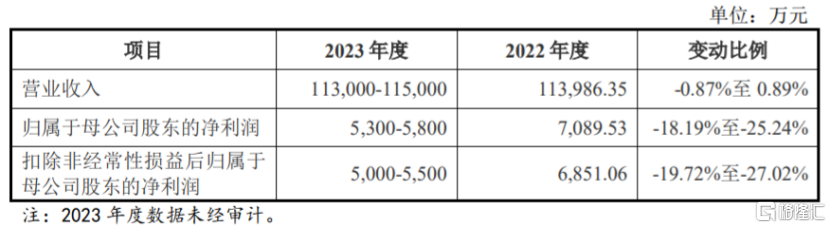

据第二轮审核问询函的回复,铭基高科未经审计数据显示,2023年度公司的营业收入分别约11.3亿元至11.5亿元,同比变动-0.87%至0.89%;归属于母公司股东的净利润为5300万元至5800万元,同比变动-18.19%至-25.24%。

铭基高科2023年归属于母公司股东的净利润下滑,主要受下游3C行业出货量下滑,以及公司新能源业务研发及固定资产投入较高等因素影响,未来如果下游终端品牌出货量下滑,可能会影响公司的经营业绩。

2023年全年的经营业绩及同比变动情况,图片来源:第二轮审核问询函的回复

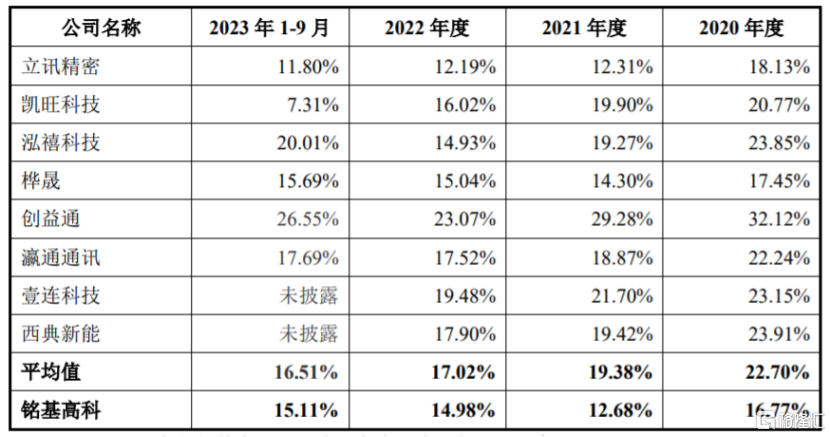

报告期各期,铭基高科的主营业务毛利率分别为16.77%、12.68%、14.98%和15.04%,存在一定波动,且低于同行业上市公司主营业务毛利率平均值。

公司与同行业上市公司主营业务毛利率对比情况,图片来源:招股书

铭基高科面临着原材料价格波动风险,报告期内,公司的原材料成本占当期主营业务成本比例保持在50%以上,如果接插件类、电子类、线材类、铜材类及胶料类等主要原材料涨价,可能会影响公司的生产成本和盈利能力。

2

依赖前五大客户

铭基高科的客户包括维沃、联想、华为、广达、纬创、戴尔、海康威视、宁德时代、亿纬锂能等。报告期各期,铭基高科向前五大客户(按同一控制下合并口径统计)的销售额占当期营业收入的比例分别为59.69%、56.90%、56.10%和48.46%,占比较大,主要由于下游主要应用领域计算机、手机等行业的客户市场份额较为集中所致,未来如果下游市场行情发生变化,或主要客户减少对公司产品的采购,可能会影响公司的经营业绩。

报告期各期末,铭基高科的应收账款账面价值分别约3.18亿元、2.74亿元、2.64亿元、3.19亿元,占期末流动资产的比例分别为45.07%、39.06%、38.11%、43.00%,占比较大,如果公司应收账款管理不当,可能存在坏账风险。

值得注意的是,铭基高科存在未给部分符合条件的职工缴纳社会保险和住房公积金的情形。报告期各期末,公司养老保险缴纳比例分别为21.30%、88.57%、89.22%、79.25%,医疗保险缴纳比例分别为71.03%、77.69%、85.54%、79.73%,住房公积金缴纳比例分别为88.14%、91.91%、92.38%、82.79%,尽管缴纳比例有所提升,但仍存在被相关主管机构要求补缴的风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员